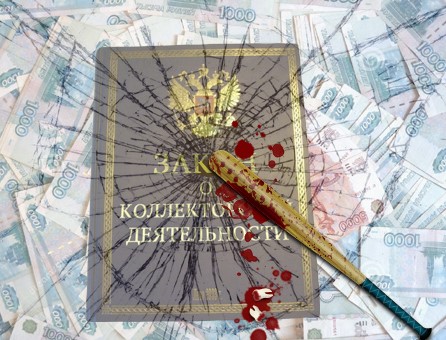

Речь пойдет о законе №130 ФЗ, который подписал наш президент. По этому закону появилось много паники. Люди напуганы по причине своей юридической неграмотности. Основные пункты этого закона вступают в силу с 1 января 2017 года. Новый закон о коллекторах уже подписан Путиным В.В. и утвержден Госдумой.

Этот закон не распространяется на действия физических лиц, то есть когда заключены долговые обязательства между физическими лицами и если нет договора цессии. Действие этого закона не распространяется на кредиты взятые индивидуальными предпринимателями. Далее, этот закон не распространяется на долги по ЖКХ, если нет договора цессии.

-

Три метода взаимодействия с должником:

Первым способом могут взаимодействовать только коллекторы и кредитные организации, имеющие такую лицензию.

Они будут пытаться вшивать новые условия договора. Делать дополнительные соглашения к договору. Лица, которые брали кредит раньше до принятия этого закона, он не касается. Если конечно не будет подписано ими новое соглашение. Но вряд ли, найдется такой желающий, который захочет это сделать. Будьте внимательны, когда подписываете договор.

Обязательно читайте, что написано мелким шрифтом. С третьими лицами взаимодействовать нельзя. За исключением случая, когда сам должник захочет это сделать. Или третье лицо не дает своего согласия. Есть вероятность, что к новым кредитным договорам будут пришивать дополнительно новые соглашения, и автоматом заемщик можешь сам подписать себе приговор. Персональные данные могут передавать вместе с договором цессии, если даже договор цессии не был заключен.

Новый закон предусматривает вопрос о не приеме на работу коллектора лиц имеющих судимость по статьям, касающимся посягательства на жизнь человека. Может это поможет навести порядок в рядах коллекторов. Есть такое положение в законе, кредитор обязан действовать добросовестно и разумно.

Коллекторам нельзя угрожать применением физической силы и применять ее. То есть если будут поступать звонки с угрозами. Это рассматривается как уголовное дело.

- 1. Нельзя угрожать уничтожением и повреждением имущества;

- 2. Нельзя допускать психологического воздействия на должника;

- 3. Нельзя применять слова унижающие достоинство и честь гражданина;

- 4. Запрещается вводить в заблуждение должника. То есть говорить заемщику, если ты сегодня не оплатишь долг, завтра заплатишь в 2 раза больше;

- 5. Коллекторы не имеют право делать доступным информацию о должнике другим лицам. В законе прописывается такой пункт, если долг по условиям агентского договора был передан коллекторам, то банк не имеет право передавать договор другому агентству, если первое по какой-то причине переуступает свои права. Это расценивается как разглашение третьим лицам. В этом случае на банк накладывается штраф и возмещение убытков.

- 6. Нельзя будет оставлять информацию о должнике в социальных сетях. Заемщик имеет право отказаться от взаимодействия путем телефонных переговоров и личных встреч. В этом случае надо составить заявление и заверить у нотариуса, или отправить заказным письмом с описью содержимого по почте.

Если возникают вопросы, то не стесняйтесь их задавать

Закон ограничивающий действия коллекторских агентств вступает в силу 01.01.2017 про что?

Что теперь не могут коллекторы?

Что нельзя коллекторам?

Что можно коллекторским компаниям?

Что запрещает закон должникам?

![]()

Закон о деятельность коллекторов наконец то подписан и вступает в действие с 1 января 2017года.

Закон вводит ряд определенных ограничений в деятельность коллекторов. Отныне должники могут спать спокойно, так как коллекторы не имеют право требовать возврата денег в ночное время. Встречаться с должником коллектор может только раз в неделю, а звонить только два раза в неделю.

Так же закон запрещает применение физ. силы и любого рода угроз.

За нарушения закона коллекторы будут нести наказание.

![]()

Закон о коллекторах, который должен начать действовать с 01.01.2017 года, сегодня, 3 июня 2016 года, был подписан Владимиром Путиным.

Он опубликован на официальном портале.

Подробности можно посмотреть на картинке ниже:

![]()

Новый Закон о коллекторах принят депутатами Госдумы, подписан Президентом России и вступает в действие с 01.01.2017 г.

Согласное ему работникам коллекторских агентств запрещается применять силу, угрозы в отношении должников (как будто раньше разрешалось), ограничивается количество звонков должникам (дважды в неделю), запрещаются звонки ночью, ограничиваются личные контакты (1 раз в неделю).

Коллектор обязательно должен будет представляться должнику и сохранять документы и аудиозаписи разговоров с ним 3 года.

Запрещается коллекторам передавать информацию о долге третьим лицам, кроме случаев, определённых законом.

Всё вроде хорошо, но действенной защиты должников этим законом не предусмотрено, формулировки расплывчаты, вот как об этом пишет эксперт Александр Зрелов здесь.

![]()

С 1 января 2017 году вступил в силу новый закон о коллекторах. Этот закон сформулирован с тем умыслом, чтобы защитить права граждан, так как коллекторы стали в последнее время вести себя безобразно.

Закон о коллекторах предусматривает следующее:

- Коллектор с заемщиком может общаться в будние дни только с 8 часов утра и до 22 часов вечера, а в выходные дни с 9 часов утра и до 20 часов вечера.

- Встречи с заемщиком не допустимо превышать одного раза в неделю.

- Коллектор не должен угрожать заемщику и оказывать на заемщика психологическое давление.

![]()

То, что творили многие коллекторы и к чему привели многие семьи-к оскорблениям, страху, унижениям, угрозам, то те наказания, что придумала Госдума слишком мягки. Эти фирмы давно нужно было закрыть, лишить лицензий, а виновных строго наказать вплоть до лишения свободы и выплаты материального ущерба семьям пострадавших по их вине.

В соответствии с документом коллекторам запрещается звонить должникам чаще двух раз в неделю и делать это по ночам. Личные встречи также должны проходить в дневное время не чаще одного раза в неделю. А то, что предполагает новый закон, то для таких беспредельщиков он, все равно, что слону дробинка. Этот закон предусматривает: 1. представляться должникам, 2.запрещает угрожать им, и хранить в течении трех лет различные документы, подтверждающие общение с должниками. 3. пользоваться устройствами, скрывающие телефонный номер и адрес электронной почты. 4. Уставной капиталл коллекторского агенства должен быть не меньше 10 миллионов рублей.

- все коллекторы должны быть в реестре, составленный органом, уполномоченным правительством.

За нарушения правил общения с должниками — штраф 2 миллиона рублей.

А почему не предусмотрели закон о строгом наказании и запрете фирм, предлагающих быстрый кредит на кабальных условиях? Сейчас такая услуга уже и на почте предлагается? И за мизерные суммы, при огромных процентах, тоже сколько людей пострадало. Благодаря действиям наглых коллекторов.

С 1 января 2017 года вступили в силу изменения некоторых законодательных актов, на протяжении нескольких лет регулирующих аспекты потребительского кредитования в России. Обновленное законодательство оказывает значительное влияние на отношения кредиторов и заемщиков. Ниже мы рассмотрим документы, в которые были внесены поправки, а также отметим нюансы потребительского кредитования, которых не коснулись перемены.

Что касается, деятельности МФО, то согласно изменениям ст. 12 п. 9, микрофинасовая организация с 1.01.2017 г. не имеет права начислять заемщику проценты по договору потребительского займа на сумму, превышающую трехкратный размер кредита. В данном случае срок возврата долга не должен превышать 1 года. Также из ст. 12 исключена возможность начисления иных видов платежей, кроме процентов по займу, а в случае просрочек – штрафов и пени. В закон добавлена ст. 12.1, согласно которой, при возникновении просрочки, МФО вправе начислять заемщику проценты только на не погашенную часть основного долга. В данном случае проценты начисляются до тех пор, пока общая сумма подлежащих уплате процентов не достигнет размера, составляющего двукратную сумму непогашенной части займа. Также микрофинансовая организация имеет право начислять заемщику штрафы, пени и другие виды ответственности исключительно на не погашенную заемщиком часть основного долга. Данные условия должны быть четко и понятно донесены до заемщика, посредством размещения их на первой странице договора займа.

Например, допущена просрочка по всему займу.

- Сумма займа: 15 000 рублей. Максимальная сумма штрафов и пени на основной долг: 30 000 рублей (двукратная сумма непогашенной части займа).

- Максимальная сумма к возврату, состоящая из основного долга, начисленных процентов, пеней и штрафов: 45 000 рублей.

Основные аспекты, формирующие потребительское кредитование, оставшиеся без изменений

Федеральный закон № 353-ФЗ регламентирует:

- Значение полной стоимости кредита. На момент заключения договора полная стоимость кредита, которая исчисляется в % годовых, не может превышать среднерыночное значение данного показателя, рассчитанного Центробанком, более чем на 1/3. Банк России публикует статистику по данному показателю ежеквартально. Это касается всех категорий займа.

- Возможность досрочного погашения без комиссий. Клиент имеет право досрочно вернуть финансовой организации всю сумму полученного кредита или его часть без выплаты комиссий. Заемщик обязан не менее чем за тридцать календарных дней до дня возврата кредита, уведомить об этом кредитора, если более короткий срок не предусмотрен договором. Также право возврата регулирует ст. 810 Гражданского кодекса РФ.

- Максимальная процентная ставка при неустойке. Данный показатель не может превышать 20% годовых в том случае, если предусмотрено начисление процентов за просрочку в определенный договором период.

МФО, согласно действующей редакции закона № 151-ФЗ, не вправе выдавать микрозайм или несколько микрозаймов, если сумма основного долга заемщика превысит пятьсот тысяч рублей в случае предоставления данных денежных средств.