Если сравнивать особенности досрочного погашения при обеих формах платежей, то дифференцированные во многом выигрывают: и выгоднее, и понятнее — нет необходимости обращаться в банк после каждой досрочно внесенной суммы для того, чтобы сделать пересчет платежей по кредиту. Недостаток здесь один – очень мало банков предоставляют возможность пользоваться именно этим видом платежей, поскольку аннуитетные им выгоднее даже в случае досрочного погашения.

Если вы клиент Сбербанка и желаете частично или полностью погасить кредит досрочно, то в случае с дифференцированными платежами все намного проще, чем с аннуитетными. Вам необязательно идти в банк, переписывать график и т.д. Надо будет только вносить суммы, превосходящие ежемесячный платеж, а проценты на следующий месяц будут уменьшаться автоматически. После внесения последнего платежа лучше все же связаться с кредитным менеджером, чтобы удостовериться, что кредит погашен полностью.

При досрочном погашении такого кредита уменьшается сума основного долга. Например, между датами второго и третьего платежа вами сделано досрочное погашение на 25 000 тыс. руб.

Как рассчитать следующий платеж по кредиту после досрочного погашения? В первую очередь надо рассчитать сумму основного долга по кредиту на 4-й месяц. Для расчета дифференцированного платежа при досрочном погашении используется несколько формул.

- Сумма Основного Долга = ОД (остаток долга) – сумма в погашение ОД – размер досрочного погашения.

Используем следующие данные:

- остаток долга после предыдущего платежа (после 2-го взноса) = 97 500.00 руб ;

- сумма в погашение ОД (в третьем месяце)= 10 833.33 руб ;

- досрочное погашение (в третьем месяце)= 25 000 руб

108 333.33 – 10 833.33 – 25 000 = 72 500рублей

Ставка по кредиту остается неизменной, например, в нашем случае она будет составлять 15%. Но срок кредита, несомненно, изменится.

-

Новый срок = Количество месяцев кредитования – Номер месяца, в котором была внесена сумма досрочного погашения.

Производим расчет: 12 – 3 = 9 месяцев .

Теперь, на основании полученных данных, произведем расчет следующего, 4 платежа. Вспомним формулу расчета дифференцированных платежей и применим ее для досрочного погашения:

,

- Х – размер месячного платежа;

- s – остаток ссудной задолженности на расчетную дату;

- P – годовая процентная ставка;

- d – количество дней в месяце;

- G – количество дней в году;

- N – количество месяцев (оставшихся процентных периодов).

Мы имеем следующие данные:

S = 60 312.50 ; N = 9 ; P = 15% ; d = 31 ; G = 365 .

= 7 905.09 (ежемесячный взнос) + 906.37 (проценты по кредиту) = 8811.46.

Вычисление следующего платежа производится по этой же формуле. Если же снова будет иметь место переплата, то вам нужно будет по новой рассчитать сумму ОД и новый срок (в месяцах), после чего просто подставить полученные данные в формулу. В случае с досрочным погашением дифференцированного платежа таблица будет иметь следующий вид:

| № | Месяц | Всего заплачено | В погашение долга | В погашение процентов | Досрочное погашение | Остаток долга после платежа | |

| -130 000.00 | 0.00 | 0.00 | 130 000.000 | ||||

| 1 | 1 | 12 458.33 | 10 833.33 | 1 625.00 | 119 166.67 | ||

| 2 | 2 | 12 322.92 | 10 833.33 | 1 489.00 | 108 333.33 | ||

| 3 | 3 | 12 187.50 | 10 833.33 | 1 354.17 | 25 000.00 | 97 500.00 | 72 500.00 |

- 25 000.00 – досрочный платеж;

- 72 500.00 – остаток долга с учетом досрочного платежа.

Если до окончания периода кредитования больше не будет досрочных платежей, то продолжение таблицы будет выглядеть так (напомним, что остаток задолженности после внесенного в 3-м месяце кредитования досрочного платежа в размере 25 000.00 рублей составил 72 500.00 руб.):

При оформлении ипотечного кредита график может быть составлен по одной из двух схем: аннуитетной или дифференцированной. Чаще всего банки применяют аннуитетную схему платежей, так как она более понятна заемщику и выгодна для самого кредитора. Дифференцированный платеж по ипотеке встречается гораздо реже, но с точки зрения переплаты он более выгоден для заемщика.

Если при составлении графика платежей вы видите, что каждый месяц вам нужно будет отдавать банку одну и ту же сумму, перед вами именно аннуитетный график. Практически все кредиты выдаются именно по такой схеме, это касается и ипотечных ссуд.

Особенности анниутетного платежа:

- Его сумма всегда одинакова.

- Платеж состоит из двух частей: основной долг и проценты. В самом начале выплаты большая часть платежа — проценты.

- В начале выплаты ипотеки и примерно до середины графика заемщик погашает максимальную часть процентов, только после этого начинает серьезно уменьшаться основной долг.

При этой схеме графика платежей проценты начисляются на остаточную задолженность. Так как остаточная задолженность с каждым месяцем уменьшается, уменьшается и суммарное количество процентов в каждом последующем ежемесячном платеже.

При дифференцированной схеме погашения ежемесячный платеж будет каждый раз меняться, он будет постепенно снижаться. В начале выплаты заемщик вносит самый большой ежемесячный платеж, по окончанию погашения ипотеки по графику платеж будет минимальным.

Особенности дифференцированного платежа:

- Каждый следующий ежемесячный платеж меньше предыдущего.

- Платеж состоит из процентов и части основного долга: часть основного ключевого долга уменьшается, а процентов постоянно становится меньше.

- Большая часть процентов закрывается в первой половине срока выплаты, основной долг при этом уменьшается равномерно: к середине выплаты ипотеки заемщик закроет ровно половину основной задолженности (при аннуитетной схеме только треть или даже четверть).

Нельзя сказать, что одна схема явно лучше другой. Для одного заемщика будет более удобным аннутетный график, для другого дифференцированный.

Преимущества дифференцированной ипотеки:

- переплата меньше;

- досрочное погашение при такой схеме более выгодное;

- долговая нагрузка ежемесячно снижается.

Минусы дифференцированной схемы:

- изначально на заемщика ложится весомая долговая нагрузка, первые платежи самые большие;

- из-за большой долговой нагрузки в начале сложнее получить одобрение банка, критерии к платежеспособности заемщика выше;

- разный по размеру ежемесячный платеж, что не всегда удобно.

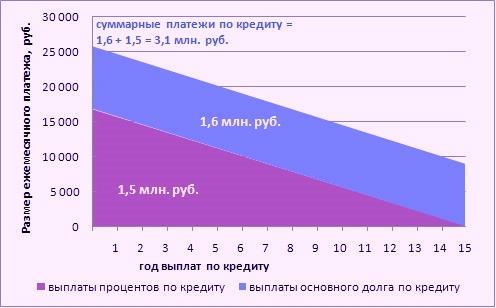

Финансовое различие схем гашения будет лучше видно на реальных цифрах. Для этого возьмем обычный ипотечный кредит, который оформляется не в столице. Пусть это будет жилищная ссуда, при которой в кредит уйдут 2 млн. рублей, под ставку 9,5% годовых, на срок 15 лет.

Если это будет аннуитетная схема:

- Ежемесячно заемщик будет вносить строго по 20884 рубля.

- Состав первого платежа: 5051 — на гашение основного долга, 15833 — проценты.

- Если получить ипотеку в июле 2018, то основной долг интенсивно начнет закрываться только в марте 2026 (часть основного долга в платеже начнет преобладать над процентами). Через 7,5 лет основной долг уменьшится только на 690 000 рублей.

- Переплата составит 1 759 209 рублей.

Если это будет дифференцированная схема:

- Сумма первого ежемесячного платежа — 26 944 рублей, к середине срока выплат он составит 18852, последний платеж — 11 199 рублей.

- В составе каждого ежемесячного платежа 11 111 рублей идут на закрытие основного долга.

- Если оформить ипотеку в июле 2018, то соотношение процентов и основного долга сравняются в декабре 2022 года, то есть через 4 года 5 месяцев.

- Переплата составит 1 432 917.

Вывод: самое важное преимущество дифференцированного графика платежей при ипотечном кредите — меньшая переплата. В примере выше видно, что переплата будет на 327 000 меньше, чем при аннуитетной схеме.

Если сравнить аннуитет платежи при досрочном погашении ипотеки с дифференцированными выплатами, то вторые будут более выгодны для заемщика. При досрочном погашении заемщику нужно погасить тело основного долга, проценты при этом списываются. Но основной долг при аннуитетной схеме сокращается медленно, поэтому может оказаться так, что вы платили ипотеку несколько лет, а при желании закрыть ее досрочно выяснится, что основной долг практически не уменьшился.

При дифференцированной схеме размер основного долга уменьшается быстрее, поэтому и досрочное гашение будет более выгодным. Это будет лучше понять, есть снова посмотреть на реальные цифры. Возьмем для примера все ту же ипотеку, что и ранее по тексту: сумма кредита — 2 млн. рублей, ставка — 9,5%, срок — 15 лет.

- Если график аннуитетный. При желании погасить ссуду досрочно через 3 года заемщик должен будет отдать сумму основного долга — 1 860 964, через 5 лет — 1 699 063, через 10 лет — 981 399.

- Если график дифференцированный. При желании закрыть ипотеку досрочно через 3 года заемщик должен будет заплатить банку 1 588 889 рублей, через 5 лет — 1 588 889, через 10 лет — 655 556.

Как видно, суммы для досрочного погашения на одинаковых сроках и разных видах графика кардинально отличаются. Гасить досрочно дифференцированную ипотеку гораздо выгоднее, заемщик сэкономит около 300 000 рублей.

Если у вас есть возможность закрыть ипотеку досрочно, то в любом случае лучше это сделать. При любом сроке все равно есть проценты, которые будут списаны банком при закрытии ссуды раньше срока. Но учитывайте, что закрытие досрочно при такой схеме гораздо более актуально в первые годы действия кредитного договора, когда прошло не больше трети срока выплаты.

При закрытии позже, во второй половине периода выплаты, вы сильно удивитесь, когда банк укажет вам на сумму оставшегося долга. Например, при той же ипотеке в 2 млн. сроком на 15 лет под 9,5% половина ключевого долга будет выплачена только через 118 месяцев, то есть почти через 10 лет.

Если полное досрочное гашение на ранних сроках невозможно, подумайте, как быстрее погасить ипотеку, если платежи аннуитетные. В этом случае есть смысл регулярно делать частичные досрочные гашения. Тем самым вы каждый раз будете уменьшать размер основного долга, соответственно, будут уменьшаться и проценты. Даже небольшое частичное досрочное гашение позволит значительно сэкономить на переплате.

Поискав, в каком банке выдаются ипотеку с дифференцированными платежами, вы увидите, что предложений крайне мало. Банки предпочитают не работать по такой схеме по нескольким причинам:

- При аннуитетной схеме прибыль больше.

- Больше рисков для кредитора. Заемщик может не справиться с большой долговой нагрузкой в первые годы выплаты дифференцированной ипотеки: первые платежи будут примерно на 20-30% выше, чем при аннуитетной схеме.

На сегодня ипотеку с дифференцированными платежами выдают только два банка — Газпромбанк и Россельхозбанк. Другие крупные ипотечные банки применяют аннуитетный платежный график. Но есть смысл изучить предложения региональных банков. Вполне возможно, что среди них найдутся те, которые работают с обеими схемами.

Экспертами рынка кредитования дифференцированная система расчета с кредитом считается более выгодной для заемщиков в сравнении со второй и наиболее распространенной системой – аннуитетные платежи. Ее главное преимущество – меньший размер переплаты, который, к тому же, каждый заемщик может серьезно сократить, если будет погашать кредит до истечения его срока. Вместе с тем, дифференцированная схема не является безусловно выгодной в каждом случае кредитования. И хотя сегодня она предлагается банками редко, если есть возможность выбора, нужно внимательно оценивать все ее преимущества и недостатки в каждом конкретном случае, в том числе и на фоне аннуитетной схемы погашения.

Дифференцированная схема расчета по кредиту предполагает, что периодические (ежемесячные) платежи будут вноситься разными суммами, и каждый следующий платеж будет меньше предыдущего. Это достигается за счет структуры каждого платежа.

Как и в случае с аннуитетной схемой, периодический платеж включает сумму основного долга и сумму процентов. Однако при дифференцированной системе акцент делается на первичном погашении тела кредита, а проценты рассчитываются исходя из оставшейся суммы основного долга. При формировании графика платежей вся сумма кредита делится на количество месяцев согласно сроку кредитования. В результате – в структуре каждого периодического платежа сумма, приходящаяся на основной долг, одинакова, за исключением последнего платежа. А поскольку процент начисляется на остаток долга, его сумма каждый последующий месяц будет меньше. За счет такого подхода самый первый кредитный платеж будет самым большим по размеру, а самый последний – минимальным.

Применение дифференцированной системы очень выгодно, когда заемщик планирует или рассматривает возможность досрочного погашения кредита. При досрочном выполнении обязанностей уменьшается основной долг, автоматически снижая и сумму процентов. Таким образом, чем быстрее заемщик погасит кредит, тем меньше будет размер переплаты.

Многие помнят, что дифференцированная система была довольно-таки широко распространенной 15-20 лет назад, а у ведущих банков, осуществляющих потребительское кредитование, считалась основной. Это легко объясняется тем, что на тот момент система была выгодна и для банков, и для заемщиков. Почему для заемщиков – понятно в силу возможности сократить размер переплаты, что присутствует и сегодня. А вот для банков выгода была не в самой системе, а в доступности различных способов ограничения права заемщика погашать кредит досрочно. Кредитные учреждения могли компенсировать свои потери прибыли в результате досрочного погашения кредита за счет комиссий и штрафов, сопутствующих таким действиям заемщика. Некоторые банки и вовсе вводили запрет на досрочное погашение кредита, пока не пройдет определенный срок кредитования либо независимо от срока.

Со времен 1990-2000-х годов многое изменилось и заставило банки сместить акценты в сторону аннуитетной системы. Дифференцированная система погашения кредита превратилась для них в невыгодный вариант, поскольку ограничения, связанные с досрочным исполнением заемщиком обязанностей, были запрещены на законодательном уровне, а количество клиентов, желающих погашать долг досрочно, стало возрастать. Сегодня дифференцированная схема – редкость, в основном предлагается на индивидуальных условиях кредитования или применяется банками как возможность увеличить количество клиентов-заемщиков за счет более привлекательных кредитных продуктов.

В сравнении с аннуитетной схемой расчета с кредитом дифференцированные платежи при условии равнозначности условий кредитования и полного соблюдения графика всегда гарантируют меньший размер переплаты. Если же заемщик будет погашать кредит досрочно, как полностью, так и частично, то появляется возможность еще большего сокращения переплаты за счет уменьшения размера суммы начисленных по кредиту процентов. Эти два обстоятельства – ключевые преимущества дифференцированной системы. Но у нее есть и недостатки:

- Значительная финансовая нагрузка на первых сроках пользования кредитом. Она со временем будет уменьшаться, но для многих заемщиков серьезные первые платежи создают проблемы платежеспособности. В этой связи важно грамотно рассчитывать свои возможности.

- Предлагаемые кредитные продукты с дифференцированной системой погашения на фоне аналогов с аннуитетной системой предусматривают более жесткие требования к заемщикам относительно уровня его доходов и в целом платежеспособности. В расчет здесь берется самый большой периодический платеж, и исходя из него оценивается финансовое положение. При прочих равных условиях кредит с аннуитетной системой получить проще, в том числе на бо́льшую сумму и более длительный срок кредитования.

- Помимо более жестких требований к заемщикам кредитные продукты с дифференцированной системой нередко выглядят и более дорогими в части процентных ставок. Так банки компенсируют свои возможные потери в прибыли в случае досрочного расчета по кредиту и как бы уравнивают потенциал своей доходности от кредитов с аннуитетной и дифференцированной системами внесения платежей.

- Досрочное погашение ипотеки при дифференцированной системе уменьшает размер выплат по процентам, а значит, сокращает потенциальный размер налогового вычета. Это может оказаться не очень выгодно, особенно учитывая, что в отношении процентов по кредитам налоговым законодательством установлены свои правила и пределы налогового вычета. С другой стороны, конечно, можно не использовать вариант досрочного погашения кредита, но тогда теряются и преимущества дифференцированной системы платежей.

Кредиты с дифференцированным погашением не идеальны и не для всех заемщиков выгодны. Более того, если сравнивать все условия кредитования, могут оказаться даже менее выгодными, чем предлагаемые тем же банком кредиты с аннуитетной схемой платежей. В каждом случае нужно все внимательно анализировать и отталкиваться при выборе кредитного продукта не от одного условия, а от всей их совокупности, обязательно соотнося их с желательными параметрами.