Статистический рост потребительского кредитования населения ежегодно увеличивается — и причина такого явления не только в сложной экономической ситуации и росте цен на товары и услуги. Таким образом человек решает текущие финансовые проблемы, минуя стадию длительного накопления необходимого количества денежных средств для осуществления своей цели. Кроме того, в России наметилась тенденция множественного кредитования, когда человек имеет несколько долговых обязательств одновременно. Сегодня заёмщиков, имеющих пять и более кредитов, около 11% от общего числа населения страны. Как на это смотрит закон, и сколько можно брать кредитов?

По мнению финансистов, чётких ограничений по данному вопросу не существует. Главное правило, которым руководствуются банковские учреждения, рассматривая очередное заявление о выдаче займа — степень платёжеспособности и уровень дохода клиента. Ну и, конечно, безупречная кредитная репутация. С точки зрения сотрудников финансовых компаний, даже если должник ежемесячно погашает свои обязательства в размере, большем, чем половина его совокупного дохода, в выдаче очередного транша ему, скорее всего, не откажут. Данный фактор не относится к перечню причин, по которым могут отклонить потребительскую заявку.

К примеру, Сбербанк России, равно как и другие крупные организации, оказывающие подобные услуги населению, на вопросы клиентов о том, сколько банк может выдать кредитов, отвечают однозначно – столько, сколько вы сможете оплатить. Кроме того, для таких пользователей предусмотрены дополнительные бонусные программы, преференции и льготы при условии, что несколько кредитов человек берёт в одной и той же финансовой компании. Им увеличивают лимитные пороги, снижают переплаты по процентам, увеличивают договорные сроки, стараясь всячески стимулировать клиентов к пользованию услугами конкретного банка.

Поскольку риск отказа всё-таки присутствует, человеку, планирующему получить денежные средства в нескольких организациях одновременно, предпочтительно действовать по одному из следующих вариантов:

- Подавая заявку, не информировать сотрудника о своих дальнейших намерениях. Если процедура проверки предполагает пункт о наличии и других заявок, придётся ответить честно. Иначе вас занесут в чёрный реестр и наверняка откажут.

- Обратиться в два банка с прошением на различные виды кредитования – к примеру, транспортное средство и ипотечная ссуда. Такая ситуация работает в 90% случаев. Компании не препятствуют множественным договорным обязательствам, если их целевое предназначение различно.

- Оформлять кредитные соглашения постепенно – давать следующую заявку по мере утверждения предыдущей. Ваши сведения попадут в информационную сетевую базу спустя 4-5 дней (за это время можно получить несколько одобрений).

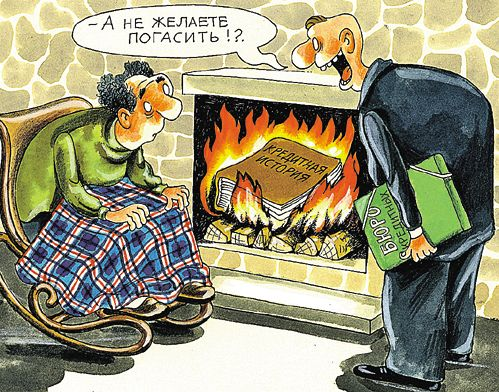

Обратите внимание! Одного знания, как получить ссуду в нескольких банках одновременно, для достижения положительного результата недостаточно. Какой бы из перечисленных способов выбран не был, обязательными условиями банка остаются платёжеспособность и хорошая кредитная история. Если с этим отнюдь не всё так гладко, шансы на множественное кредитование близятся к нулю.

Кредитные средства можно запрашивать в банке так часто, как этого требует ситуация, и насколько вы уверены в своей финансовой состоятельности. При этом некоторые временные ограничения всё же присутствуют, и они касаются не конкретно личности клиента, а специфики получения некоторых справок и документов. Дело в том, что ряд из них, например, форма 2-НДФЛ, которую требуют все коммерческие структуры при подаче пакета документов, прилагаемых к заявлению, должна быть предоставлена только в оригинале. Загвоздка состоит в том, что эту бумагу могут выдать по запросу сотрудника только один раз. И хотя с юридической точки зрения такие действия бухгалтера учреждения, где трудится человек, нельзя назвать законными, на практике все происходит именно так.

Чтобы понимать, как часто можно брать кредит с точки зрения закона, то тут всё прозрачно – так как позволяет достаток. А вот с точки зрения собственной финансовой стабильности и безопасности желательно этим правом не злоупотреблять, ведь риски потери работы или других источников дохода есть всегда.

Несмотря на то, что банки не препятствуют тому, что их клиенты имеют сразу несколько потребительских обязательств, нередко заявки данной категории кандидатов на получение займа они отклоняют, причём вполне объективно. Чтобы снизить риски того, что ваше прошение не утвердят, необходимо прислушаться к следующим советам финансистов:

- Играть на опережение – единая банковская система несовершенна, информация в ней обновляется не так часто, как этого требует ситуация. Да и работники финансовых учреждений не всегда проявляют рвение при проверке документов. Если действовать быстро, то вероятность того, что вы получите одобрение сразу нескольких своих заявок, достаточно велика.

- Подавать запросы сразу в несколько компаний. Чем шире круг поиска, тем больше шансов на положительный результат.

- Если денежные средства нужны срочно, а взять их больше негде, обратиться к микрокредитованию. Эту услугу оказывают в основном мелкие финансовые организации. Они не проводят тщательную проверку, не требуют большого количества документов и практически никому не отказывают. Единственное, к чему нужно быть готовым в этом случае – срок действия такого договора вряд ли будет длительным, а процентные ставки будут на порядок выше, чем в крупных организациях.

- Не скрывать свою кредитную историю или другие долги. Если банк об этом узнает не от вас — займа не видать. Если же убедить сотрудника в том, что форс-мажор – явление временное и ситуация под контролем, вам могут пойти на встречу. Правда, на более жёстких условиях.

Сколько кредитов можно взять одновременно? Можно ли иметь одновременно два и больше кредита?

Не вовремя выплаченные пенсии, низкие заработные платы при огромном количестве потребностей – основные проблемы жителей постсоветских государств. Справиться с такими трудностями помогает кредит. Условия получения займа разнятся в зависимости от банка, а вопрос о наличии нескольких не оплаченных кредитов является актуальным.

Несколько кредитов в одном банке, как ни странно, вполне обычная, можно даже сказать рядовая ситуация. Например, зарплатная карта банка с кредитным лимитом, потребительский кредит и даже ипотека, вполне обычная ситуация для клиентов банка. А это уже три кредита в одном банке, а банк считает вас постоянным клиентом.

Три кредита, которые вы можете открыть одновременно и считаться постоянным клиентом банка:

- Кредитная карта с кредитным лимитом

- Потребительский кредит

- Ипотека

В жизни случаются различные ситуации, иногда возникает необходимость во втором потребительском кредите, хотя первый еще не выплачен. Менять банк нет желания, да и не всегда есть возможность, обычно магазины сами предлагает банк, с которым сотрудничает.

Ничего удивительного во втором потребительском кредите нет, смело обращайтесь в банк и оформляйте документы, банк рассмотрит вашу заявку и наверняка вынесет положительное решение, если платежи по первому кредиту оплачиваются без задержек.

При рассмотрении вашей заявки, банк обязательно обратит внимание на:

- размер ваших доходов (вероятнее всего получить второй кредит, если суммарный размер платежей по кредитам за месяц не превышает 20 % вашего заработка за этот период, если же процентное соотношение выше, то возможность получения кредита соответственно уменьшается).

- кредитную историю (банк может выдать вам еще не один заем даже если ваш заработок, не так высок, как этого требуют правила, если вы добросовестно выполняете обязательства по предыдущему кредиту).

Если же ваша кредитная история пестрит задолженностями и просрочками, шанс получения кредита в том же банке сводится к нулю, но выход есть — обратиться в другой банк. Однако, указанные ранее факторы будут также играть очень важную роль для одобрения вашего нового кредита.

Более того, перед оформлением кредита, банк в первую очередь проверит вашу кредитную историю, для этого существует бюро кредитных историй. Поэтому, даже если вы добросовестный плательщик с достаточной заработной платой в кредите могут отказать, если количество открытых кредитов в кредитной истории будет велико.

Несколько способов получения кредитов одновременно в разных банках:

- Открывайте кредиты одновременно в разных банках. Если кредиты будут открыты одновременно в разных банках в течении нескольких недель, данные просто не успеют обновится в бюро кредитной истории.

- Открывайте кредиты в банках, с разными бюро кредитных историй. Существует несколько бюро кредитных историй, соответственно базы у них различаются. Наиболее крупные бюро кредитных историй — Эквифакс Кредит Сервисиз и ОАО «НБКИ»

Совет: Подавайте заявки на кредит одновременно или используйте банки с разными бюро кредитных историй.

Действительно, кредитная история и размер заработка играют основополагающую роль при принятии решения о предоставлении вам кредита. Однако, из каждого правила есть исключения, поэтому возможно получение заемных средств и без обращения в Бюро кредитных историй. Такие кредиты обычно выдаются на короткий срок и для оформления договора требуется только ваш паспорт.

В первую очередь, кредит без проверок можно взять в микрокредитных организациях, например МигКредит, Домашние деньги, Быстрые деньги. К минусам можно отнести сумасшедший размер начисляемых процентов микрокредитных организаций и короткий срок кредита.

Точный список банков, дающих кредит без проверок составить достаточно сложно, банки постоянно меняют требования к заемщикам, поэтому лучшим способом получения дополнительного кредита, будет отправка заявок на кредит онлайн, сразу в несколько банков, через интернет. Вам не придется посещать отделения банков, достаточно заполнить данные и дождаться звонка оператора, который по телефону подтвердит, одобрен ли вам кредит.

Совет: Подайте заявку на кредит онлайн сразу в несколько банков, с помощью сети интернет. Уже через несколько минут вы получите результат — одобрен кредит или нет.

Итак, взять кредит – дело, конечно, не простое, однако, более проблемный вопросом является его погашение. Для того, чтоб избавиться от долга следует сразу рассчитать, какую сумму необходимо ежемесячно перечислять банку, чтоб на вас не были возложены дополнительные обязательства по выплате штрафных санкций. Однако, если ситуация уже запущена, то одним из способов рассчитаться с кредитором является получение другого кредита на погашение первого.

Видео поможет получить вашу кредитную историю онлайн, узнать в каком именно бюро кредитных историй она хранится.

Предлагаем ознакомится с полным списком бюро кредитных историй, с контактными номерами телефонов. Если у вас возникли проблемы, просто позвоните по номеру телефона

- ООО «Объединенное бюро кредитных историй» (812) 310-56-37/ (812)310-94-20

- ООО «Межрегиональное Бюро кредитных историй» (3452) 39-02-73 (3452) 39-02-83 (3452) 39-02-31

- ОАО «Национальное бюро кредитных историй» (495) 221-78-37 221-78-37 д. 125

- ЗАО “Приволжское кредитное бюро” (8482) 70-80-06/ (8482) 36-53-00

- ЗАО «Поволжское бюро кредитных историй» (843)238-71-88/ (843)238-71-22

- ЗАО «Северо-Западное бюро кредитных историй» (812)438-17-20

- ЗАО «Объединенное Кредитное Бюро» (495)665-51-73

- ООО «Кредитное бюро Русский Стандарт» (495)609-64-24

- ООО “Эквифакс Кредит Сервисиз” (495) 967-30-91 (495) 790-73-31

- ООО “Бюро кредитных историй “Южное” 8(863) 297-53-04 / 8(863) 297-53-05; Факс 297-53-06

- ООО «Бюро кредитных историй Поволжье» (8312) 428-11-50

- ЗАО «НАЦИОНАЛЬНОЕ КРЕДИТНОЕ БЮРО» (495)229-67-47

- ООО «Центральное Кредитное Бюро» (495)621-70-72

- ООО Бюро кредитных историй КредитИнформ (3952) 70-20-79

- ЗАО «Межрегиональное бюро кредитных историй» Тел: (495)508-58-08 (499) 156-1531 Факс: (499) 156-4802

- ООО «Сибирское бюро кредитных историй» Тел. (3843)76-31-56 Факс (3843)76-06-96

- ООО «Зауральское Бюро кредитных историй» (383)2133768/ (383)2002909

- ООО «Дальневосточное Бюро кредитных историй — Общество взаимного кредитования «Финанс — Кредит» 8(4236)64-39-98; 64-39-32

- ЗАО «Восточно — Европейское бюро кредитных историй» 8(812)5758401

- ООО «Столичное Кредитное Бюро» (495) 663-31-04

- ООО «Бюро кредитных историй Центр» (3412) 918-800

- ООО «Пермское региональное бюро кредитных историй» (342) 277-52-40 (342) 215-59-40

- ООО «Межрегиональное Бюро кредитных историй «Кредо» (844 57) 4-98-42 (844 57) 4-23-14

- ООО «Красноярское Бюро кредитных историй» (391) 212-2842

- ООО «МикФинанс Плюс» (863) 236-31-21

Актуальный реестр бюро кредитных историй можно найти на официальном сайта банка России, по адресу: fcsm.ru/ru/contributors/credit_bureau/list/

Интересная история из жизни, о том что иногда кредиты брать полезно, не смотря на проценты.

По просьбам трудящихся публикую список бюро кредитных историй у банков:

Бюро кредитных историй «НБКИ Эквифакс»:

Абсолют Банк

Альфа Банк

ДжиИ Мани Банк

Московский Банк Реконструкции и Развития

Москомприватбанк

ОТКРЫТИЕ банк

ОТП банк

Промсвязьбанк

Райффайзенбанк

Ренесанс

Связной Банк

Тинькофф Кредитные Системы

Хоум Кредит Энд Финанс Банк

Бюро кредитных историй «НБКИ»:

Авангард

Алтайэнергобанк

Банк Жилищного Финансирования

Барклайс Банк

Бинбанк

БНП Париба Восток

Возрождение

Восточный Экспресс Банк

Газпромбанк

Глобэкс

ДельтаКредит

Зенит

Интеза Банк

Кредит Европа Банк

Мастер-Банк

Мой Банк

Траст

НОМОС

Нордеа Банк

Петрокоммерц

Пробизнесбанк

Росбанк

РосЕвроБанк

Русфинанс Банк

Сведбанк

Северный Морской Путь

Уралсиб

ЦентроКредит

Юниаструм

Юникредит

Согласно статистике, за последнее время существенно увеличилась доля заёмщиков, имеющий на руках более пяти кредитов, достигнув отметки почти в 10 %. Многих же граждан России всё чаще стал волновать вопрос, сколько кредитов можно взять одновременно.

Как заявляют банкиры, кредитов у одного заёмщика может быть неограниченное множество. Но при одном условии. На оплату задолженностей у человека не должно уходить более половины всего его месячного дохода.

Принимая решение, банки руководствуются следующей информацией:

- Насколько стабилен и постоянен доход клиента;

- Является ли работа заемщика или его собственный бизнес «прозрачным» и долговременным предприятием;

- Благополучна ли кредитная история;

- Каков кредитный портфель заемщика.

Исходя из вышеперечисленной информации, смело можно предположить, что банки наверняка не позволят взять клиенту сразу несколько крупных займов, это касается ипотеки и автокредита в частности. А вот получить несколько потребительских кредитов на различные нужды – вполне реально.

Как известно, информация обо всех займах хранится в БКИ. Банки имеют непосредственный доступ к этим организациям и могут в любое время сделать запрос, чтобы узнать, сколько кредитов уже есть у заёмщика. Исходя из этого, следует сделать вывод о нецелесообразности утаивания данных о взятых займах. Банки всё равно докопаются до правды, а попытка солгать может привести к попаданию в так называемый «чёрный список». Этот список включает в себя «неблагонадёжных» клиентов, которым сотрудники любой финансовой организации могут отказать в займе без объяснения на то причин. Конечно же, может случиться и так, что банк останется в неведении касательно данного вопроса, однако, это, скорее, исключение, нежели правило.

В основном кредитный набор включает в себя несколько потребительских займов и кредитных карт с весьма ограниченным лимитом. Иногда ко всей этой сумме прибавляются ипотека или, например, автокредит. Таким образом, каждый десятый заёмщик и набирает в среднем пять непогашенных задолженностей.

Перед тем, как ответить на вопрос, сколько кредитов можно взять в каждом конкретном случае, необходимо трезво оценить свои силы и возможности. Не стоит исключать всевозможные риски, такие, как потеря работы или, например, какие-нибудь незапланированные расходы. Другими словами, нужно создать чёткий план отступления.

Финансовый кризис 2008-2009 годов наглядно продемонстрировал последствия недальновидности многих заёмщиков, которые в одночасье потеряли источник дохода и были оставлены практически без средств к существованию с беременем на плечах – огромными долгами. Как следствие, им пришлось неоднократно встречаться с коллекторами и судебными приставами. Некоторым же не посчастливилось остаться, ко всему вдобавок, и без крыши над головой.

Из всего вышесказанного, можно сделать вывод: чем больше денег человек хочет занять, тем богаче он должен быть. Это утверждение на первый взгляд может показаться абсурдным, но если вдуматься, то оно вполне рационально и логично.

Прежде, чем задуматься о том, сколько кредитов можно взять, следует обдумать все возможные последствия. Можно создать, к примеру, семейный страховой фонд или вложить деньги в вещи, которые не теряют в стоимости. К таким вещам можно отнести ювелирные украшения или предметы искусства.

Не стоит забывать, что банки не прощают долгов, а в современном мире человека подстерегает огромное множество опасностей, которые так и норовят разрушить финансовой благополучие человека. С другой стороны, количество займов не ограничивается законом, а это значит, что данный вопрос каждый должен решать для себя сам.