В статье мы рассмотрим, что представляет собой договор страхования жизни и здоровья при кредите, а также разберем, как проходит его расторжение. Узнаем, обязательно ли заемщику оформлять страховой полис и как отказаться от навязанной услуги при получении потребительского кредита.

Банки, выдающие кредиты, любыми способами стараются максимально снизить риски невозврата заемных средств. Одним из таких способов является страхование жизни заемщика при получении займа. Обязательно ли вам брать страховку? Нет, это добровольная услуга, которая носит рекомендательный характер.

Страхование жизни в процессе оформления потребительского кредита осуществляют специализированные компании. Они берут на себя определенные обязательства в случае образования страхового случая, т. е. полностью или частично погашают задолженность по кредиту вместо заемщика. Неоспоримым плюсом такой услуги является обеспечение финансовой защиты от непредвиденных обстоятельств, которые могут оказать существенное влияние на выполнение долговых обязательств заемщиком.

При оформлении услуги клиент получает следующие преимущества:

- Обеспечивается выплата кредита в случае форс-мажоров.

- Снижается процентная ставка по займу.

- Доступны большая сумма и максимально продолжительный период действия кредита.

Банк, в свою очередь, максимально снижает риски невозврата средств в случае утраты заемщиком работы, причинения вреда его здоровью и т. д.

При наступлении страхового случая финансовая организация становится выгодоприобретателем, т. е. участником договора, имеющим право на получение выплаты по страховке. Таким образом, банк возвращает свои средства, предоставленные в пользование заемщику.

Услуга страхования чаще всего оформляется в банке. Можно самостоятельно застраховать свою жизнь и здоровье, но это довольно трудоемкий процесс. Клиенту понадобятся не только документы с работы, но и справки о состоянии здоровья. В этом случае необходимо пройти соответствующий медосмотр. Компания может сама отказать заемщику в предоставлении страховки, если его работа или образ жизни связаны с определенным риском.

Условия страховки прописываются в самом кредитном соглашении. Данные сведения, как правило, выносятся отдельными пунктами. От заемщика чаще всего не требуется оплаты страховки отдельно. Деньги на счет страховщика банк переводит самостоятельно.

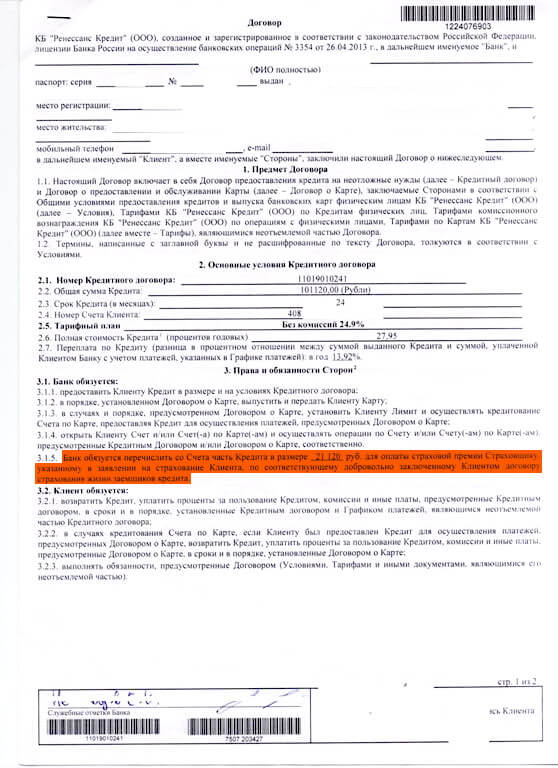

В 2018 году образец договора по кредиту с пунктом о страховании жизни может быть представлен в следующем виде:

При оформлении кредита вам выдадут полис, в котором будут отражены все условия страхования. Он выдается вместе с кредитным договором и реквизитами для внесения платежей по займу.

Поскольку в современной банковской практике условия страховки прописываются в кредитном договоре, то ее оформление, по сути, проходит в автоматическом режиме, при котором возможность отказа от добровольного страхования фактически отсутствует. Такой порядок не совсем правильный, но закон он в целом не нарушает, поскольку большинство менеджеров банка уведомляют клиента о страховке.

Законно ли навязывание такой услуги? В целом нет, так как банк в этом случае принуждает клиента к дополнительным расходам при оформлении потребительского или другого кредита.

Важно помнить, что отменить действие страховки можно даже после подписания договора. Внимательно читайте все его условия, особенно пункты, прописанные мелким шрифтом. Вы можете и не знать, что вам навязываются дополнительные услуги.

Если же вам не выдают кредит без страховки, то сразу после его получения составьте заявление на имя руководителя, опишите ситуацию или заполните заявку на отказ, если она предусмотрена в банке. В случае бездействия кредитной организации отменить страховку можно с помощью контролирующих инстанций: Роспотребнадзора или прокуратуры.

Если вы подписали документы по кредиту не глядя, а потом заметили пункт о страховании, внимательно изучите бумаги на предмет возможности расторжения такого соглашения в судебном порядке. Вы можете уведомить банк о желании отказаться от страховки, потребовать пересмотра условий договора и изменения графика платежей. Если вам откажут, смело обращайтесь в банк.

Для отказа от страхования заемщику — физическому лицу — необходимо написать соответствующее заявление. В идеале нужно попросить в компании образец бланка на возврат страховки и заполнить в нем все поля.

В документе на досрочное прекращение услуги обязательно указываются Ф.И.О., сведения из паспорта, данные соглашения о страховании (номер, дата заключения и прочие важные сведения), а также причины расторжения. Дополнительно в заявлении отображается номер счета и банковские реквизиты клиента для возврата денег по страховке. А также потребуются копии паспорта и кредитного соглашения.

Собранный пакет документов необходимо предъявить в офисе страховой компании, а не в банке, как это делают многие заемщики.

Документы на расторжение договора страхования жизни по кредиту можно отнести лично или отправить заказным письмом в офис организации.

Заявление рассматривается в течение 10 дней, и если по предоставленным документам отсутствуют претензии, то страховщик обязан расторгнуть договор, а клиент может вернуть свои деньги. Но это только в теории. На практике страховые компании нередко затягивают процедуру. Чаще всего средства можно получить не раньше чем через несколько месяцев.

Для оформления потребительского кредита без страховки следуйте следующим советам:

- Чаще всего услуга оплачивается из заемных средств, поэтому в банке вам сразу нужно сообщить, что страхование жизни вам не требуется, и вы хотите взять кредит без оформления полиса.

- Перед подписанием соглашения внимательно прочитайте все его пункты. Не ставьте галочки под диктовку менеджера, вникайте в содержимое каждого пункта.

- Не подписывайте отдельные документы по страхованию. Сотрудник банка начнет вас уговаривать подписать бумаги и будет убеждать, что кредит без страховки вы не получите. В такой ситуации требуйте встречи с руководителем отделения банка.

- Записывайте все обсуждения в банке на диктофон. Если услугу страхования вам все же навязывают, скажите, что будете вынуждены обратиться в вышестоящие органы.

При соблюдении указанных правил вы максимально увеличите свои шансы на получение займа без страховки в любом финансовом учреждении, например, в Сбербанке или другой популярной организации.

В случае непредвиденных обстоятельств со здоровьем, можете быть уверены, что ваши финансовые обязательства не перейдут на ваших близких.

Возникла ошибка.

Повторите попытку позже.

Спасибо!

В ближайшее время мы свяжемся с вами.

Подключая программу, вы заботитесь о своих близких. В случае непредвиденных обстоятельств со здоровьем, можете быть уверены, что ваши финансовые обязательства не перейдут на ваших близких.

- Программа подключается к потребительским кредитам, выданным ПАО Сбербанк

- Страхование оформляется на сумму, которую вам осталось погасить по кредиту

- В случае наступления непредвиденного события, связанного со здоровьем, страховая компания поможет погасить кредит

- Ваша семья будет защищена — ваши финансовые обязательства будут выполнены средствами страховой компании и не перейдут на ваших близких

- Стоимость страхования рассчитывается исходя из суммы и срока кредита

- Срок действия полиса равен сроку кредита

- Возраст застрахованного лица на дату заявления — от 18 лет или не более 55 полных лет для женщин и 60 полных лет для мужчин

- Страховая сумма фиксирована на весь срок и неизменна

- Уход из жизни заемщика по любой причине

- Присвоение инвалидности I и II группы в результате несчастного случая и/или болезни

- Временная нетрудоспособность (нахождение на длительном больничном)

Бывают случаи, когда срочно нужно мнение врача, а возможности поехать в клинику нет.

В таких ситуациях поможет онлайн-консультация врача.

Подключая программу, вы можете безлимитно консультироваться с терапевтом.

- Только практикующие врачи

- Консультации в один клик (аудио, видео или чат)

- Круглосуточно — дежурные врачи на связи 24 часа в сутки без выходных

- Оперативный ответ — врач свяжется с вами в течение 3х минут

Получить консультацию врача можно в Личном кабинете. Для этого необходимо зарегистрироваться:

Не знаете насколько серьезна проблема и стоит ли идти к врачу? Обращайтесь.

Обращаем внимание, что сервисом «Дистанционные консультации врача» можно воспользоваться не ранее 14 календарных дней с даты Заявления на участие в программе страхования.

Кредиты в настоящее время являются очень распространенным банковским продуктом. Мало таких людей, которые хотя бы раз в жизни не брали кредит. Основной значительный плюс потребительского кредита заключается в том, что банку не важно, на что будут потрачены заемные средства. Заемщик не обязан предоставлять никакую отчетность банку об этих средствах, а должен лишь ежемесячно платить по своим обязательствам. В последнее время во время оформления потребительского кредита банки навязывают страхование жизни.

В данном случае во время оформления потребительского кредита банк пытается навязать страховку, на основании которой в случае наступления страхового события, страховщик компенсирует банку его убытки.

Страховыми случаями будут считаться указанные в договоре страхования обстоятельства, при которых заемщик становится неплатежеспособным.

К ним в основном относятся случаи, когда заемщик по причине гибели или причинения тяжелого вреда здоровью не сможет платить по своим обязательствам.

С одной стороны и заемщик всегда может быть уверен, что в случае потери им трудоспособности страховщик будет отвечать за него по его обязательствам. Но самая проблема заключается в стоимости данной страховки.

Зачастую страховая премия составляет 15-20% от суммы кредита. А это совсем не маленькие суммы.

Банки и менеджеры банков имеют неплохие проценты от проданных страховых продуктов. Поэтому они и стараются навязать данное страхование финансовых рисков разными способами. Одними из самых распространенных являются угрозы невыдачи кредита, а также повышения процентной ставки по договору.

Но официально по законодательству ни один банк не имеет права ставить в зависимость получение одной услуги от другой.

На основании законодательства о недопустимости зависимости предоставления одной услуги от другой, банк не имеет требовать страхования жизни. Данное правило действует независимо от суммы потребительского кредита и его срока.

Банк может ограничить сумму, которую он может дать, при отказе от страхования.

Также возможно ограничение по максимальному времени, на которое может быть выдан кредит.

Банк может изменить процентную ставку и любые другие условия предоставления банковской услуги в случае отказа от страховой услуги. Но не имеет право отказывать только на основании отказа от страховки.

Правда не все его хорошо знают, поэтому многие недобросовестные страховые компании, банки и другие юридические лица пользуются неграмотностью россиян.

Но если углубиться в изучение данного закона, то необходимо прочитать п.2 ст. 16, где написано, что запрещено обуславливать приобретение одного вида услуг обязательным приобретением других услуг.

На основании данного законодательного акта любой гражданин имеет право на получение без страхования жизни потребительского кредита.

Когда в банковском договоре написано, что договор страхования должен быть оформлен на весь период действия кредита, то данный договор можно оспорить даже в досудебном порядке, написав отказ от страхового договора. Так как это является непосредственным нарушением законодательства.

Про расторжение договора страхования читайте здесь.

Но если все же сотрудники банка убедили в необходимости или выгодности заключения данного страхового договора, то нужно его заключать на выгодных для себя условиях. Перед подписанием данного договора обязательно нужно его внимательно прочитать и уточнить все непонятные в нем моменты.

Во время заключения потребительского договора заемщик подписывает не только банковские документы, но также заключается страховой договор и уплачивается страховой взнос из заемных средств.

Данный договор представляет собой полис страхования определенной страховой компании. При заключении страховки заемщик может выбрать любую страховую компанию, которая имеет соответствующую лицензию на предоставление данной услуги.

При выборе страховой компании нужно руководствоваться наименьшим страховым взносом и более широким спектром предусмотренных страховых случаев.

Банковский сотрудник может заявить, что они сотрудничают только с одной или несколькими страховыми компаниями, в которых заемщик должен застраховаться. Но это не законно и отказать в выдаче кредита на этом основании он не может.

Про страхование жизни на случай смерти читайте в этой статье.

Но многие банки сотрудничают с определенным списком страховых компаний и предоставляют выбор своим клиентам.

Основным документом, который подтверждает заключение страхового договора, независимо от объекта страхования является страховой полис. Этот документ содержит основные сведения о страхователе, в нем прописаны все страховые случаи, стоимость страховки, срок ее действия и сумма страховой премии.

Данный договор страхования обычно заключается на год. И при отказе от ее продления банк может предусмотреть в своем договоре изменение процентной ставки не в пользу заемщика. Данные условия необходимо заранее прочитывать в договоре перед его подписанием.

Возврат страховки, предлагаемой банком, можно совершить законным способом. Для этого важно в страховую компанию написать заявление о том, что человек желает расторгнуть страховой договор.

Перед расторжением страховки нужно обязательно ознакомиться с кредитным договором, особенно с той частью, которая связана со страхованием, так как он может содержать условия, увеличивающие в этом случае процентную ставку.

Если принято решение о расторжении страховки, нужно обращаться непосредственно к страховщику, а не в банк, где был получен кредит. При обращении в банк процесс может затянуться на долгое время.

При обращении к страховщику необходимо иметь следующие документы:

- собственный паспорт;

- страховой полис;

- копию кредитного потребительского договора.

В заявлении необходимо будет указать причины расторжения договора. Если кредит еще не погашен, и заявление написано в первый месяц его выдачи, то страховка должна быть возвращена в полном объеме.

Читайте про период охлаждения в страховании тут.

Если страховка расторгается спустя несколько месяцев, то страховая компания вправе удержать определенную часть страховой премии.

При погашении кредита досрочно не всегда можно вернуть уплаченную сумму страхового взноса. Возврат страховки при досрочном погашении будет зависеть от прописанных условий в обоих договорах и от грамотности юриста.

Но попробовать написать в страховую компанию заявление нужно обязательно.

В любом ситуации, когда был получен отказ страховой компании от возврата уплаченных страховых взносов необходимо обращаться в суд, и решать этот вопрос в судебном порядке. Как показывает практика, большая половина таких споров решается в пользу страхователя.

На основании законодательных актов, страхование жизни, как и любых других страховых продуктов, является добровольным, и отказаться от него может любой заемщик. Только в специальных случаях, когда закон прямо обязывает человека застраховать свою ответственность, страховой продукт является обязательным.

Однако банк имеет право изменить условия кредитования не в пользу заемщика при заключении договора без страховки жизни.

Навязывать страхование жизни в качестве обязательного продукта банк не имеет право, и отказывать в выдаче кредита на этом основании также не может.

Кроме того любой страховщик имеет право в любое время расторгнуть страховку и получить обратно часть или полную сумму страховой премии в зависимости от срока использования страховой услуги.

В случае получения отказа от страховщика о возврату страховой премии необходимо обращаться в суд. Большинство таких судебных процессов решается в пользу страхователя.