Что такое конвертируемый заем и стоит ли на него соглашаться?

Конвертируемый заем — это заем с целью инвестиций в какой нибудь проект, как правило, не имеющий на момент его предоставления оценки рынком. Инвестор несет достаточно большой риск, т.к., практически всегда у этого проекта еще нет своего рынка. Но в то же время этот вид заема предоставляет инвестору возможность конвертировать свой заем в долюакции предприятия на заранее определенных условиях. Этот вид инвестиционного кредитования имеет свои плюсы и минусы и всегда требует дополнительной юридической проработки как со стороны инвестора, так и со стороны компании, получающей инвестиции. И чем более полно и прозрачно будут сформулированы условия предоставления займа и последующей конвертации, тем более полно будут распределены риски и обеспечены гарантии обеих сторон. А соглашаться или не соглашаться на предоставление или получение конвертируемого займа — при правильном юридическом сопровождении — это вопрос экономики и принятия риска. Т.к. одно дело вложить инвестиции и получить разовый доход в виде процентов за пользование деньгами, другое дело получить определенный пакет акцийдолю предприятия и уже возможность получать доходностьубыточность от владения этим пакетом, утверждает адвокат Мамонтов Алексей Вячеславович.

на правах рекламы

Интервью с основателем компании FINCAR Олегом Гречиным.

В Москве 25 сентября в пятизвездочном отеле Золотое кольцо состоится инвестиционный конгресс, на.

Конвертируемый заём представляет собой правовой инструмент, позволяющий компании как заемщику возвратить инвестору предоставленную сумму займа акциями компании, а не денежными средствами. Экономический смысл конвертируемого займа подчас заключается в том, что инвестор и основатели нового бизнеса откладывают момент оценки компании на первых стадиях инвестирования на более поздний период, например, на момент последующего инвестиционного раунда, и инвестор получает такое количество акций компании, которое соответствует сумме займа и начисленных процентов исходя из оценки компании на таком раунде.

Российское законодательство не знает понятия конвертируемого займа как такового, однако, существуют юридические инструменты, совокупность которых позволяет добиться аналогичного экономического эффекта.

В частности, в документах по сделке может быть предусмотрена юридическая конструкция, состоящая из нескольких элементов:

1. Договор займа между инвестором и компанией, по которому компания получает инвестицию в виде займа;

2. Соглашение акционеров (участников) между основателями и инвестором, в соответствии с которым все акционеры (участники) компании обязуются принять решение о дополнительной эмиссии акций в пользу инвестора в случае наступления определенных обстоятельств, например, достижение компанией определенных показателей по выручке, продажам или привлеченным инвестициям (как известно, сделки под условием были прямо разрешены недавними изменениями в российское законодательством)

3. Соглашение о зачете, в соответствии с которым требования инвестора к компании по договору займа зачитываются против требований компании к инвестору по оплате акций (доли), выпущенной инвестору. Данная схема использовалась на практике, но не лишена правовых рисков, поскольку в полной мере не протестирована судебной практикой как единое целое. Так, например, нет полной уверенности в том, что суды обяжут основателей принимать решение об увеличении уставного капитала, если основатели по каким-то причинам нарушат условия упомянутого выше соглашения акционеров.

Обязательство по неконкуренции, с нашей точки зрения, к сожалению, не может быть прописано и принудительно исполнено в праве РФ, поскольку прямо противоречит заложенным в Конституции правам и свободам граждан, поэтому в этой части российским инвесторам и предпринимателям пока может быть целесообразно использовать зарубежный правопорядок.

В кремниевой долине convertible note очень популярная форма посевных инвестиций в стартап. Многие российские венчурные бизнес-ангелы с недавних пор тоже спокойно относятся к таким сделкам. В отличие от понятной всем продажи доли в компании, в схеме convertible note разобраться не всегда просто.

Общий принцип: инвестор дает денег стартапу без первичной оценки компании, в обмен получает скидку на покупку акций в следующем раунде инвестиций на вложенную сумму на условиях этого раунда. Грубо говоря, если вам дали $10000 convertible note, а на следующем раунде в вас хотят вложить $100000 за 10% (то есть оценка компании $1млн), то первый инвестор получает 1% компании (как вложивший $10000 при оценке в миллион), но благодаря скидке (за риски на seed round), он получит больший процент.

Но стоит начать копаться в деталях, голова идет кругом. Например, существует cap – ограничение, которое гарантирует инвестору что он получит не меньше определенного процента компании (иначе при очень большой оценке в следующем раунде его доля может оказаться сколь угодно мала). Десяток прочитанных статей могут так и не помочь понять как работает valuation cap и сам convertible note. Я выбрал для перевода самую наглядную из найденный статей, чтобы рассказать вам об этом удобном формате сотрудничества с инвестором.

В поисках финансирования предприниматели сталкиваются с огромным количеством юридического и финансового жаргона, разобраться в котором отнимает уйму ценного времени – времени, которое вы не тратите на то, что по-настоящему важно (улучшение продукта, привлечение новых пользователей, итд).

Но при хорошем объяснении это все не так уж сложно, а диаграммы помогают разобраться. Я хотел бы объяснить вам как работает valuation cap в convertible notes (ограничение оценки компании в convertible note). Попытка разобраться в этом отняла у меня несколько часов, и я хочу сэкономить эти часы вам.

Я предполагаю что у вас есть базовое понимание convertible note (конвертируемый займ): вместо покупки доли в вашем стартапе, инвестор просто дает деньги в долг под формальный процент. В обмен вы соглашаетесь что в момент когда вы поднимаете следующий раунд инвестиций, этот долг конвертируется в акции за вклад в вашу компанию на этом раунде, как будто деньги были вложены именно сейчас, во время нового раунда инвестиций. Т.к. инвестор понес дополнительные риски, дав вам денег раньше, он получает акции со скидкой относительно условий нового раунда инвестиций (первый инвестор получает больше акций, чем тот, кто вложил столько же денег на этом раунде). Эта скидка фиксирована, и о ней договариваются во время заключения convertible note. Обычно она лежит в пределах от 15% до 30%.

Удобство convertible note в том что они требуют меньше бумажной волокиты (поэтому эти сделки быстрее заключаются), и, в теории, не требуют первичной оценки стартапа, потому что стоимость акций будет определена на следующем раунде инвестиций. Впрочем, многие инвесторы не любят конвертируемый займ. Если компания действительно успешна (как все надеются) и оценка на следующем раунде очень высокая, инвесторы не получают ничего с этой увеличенной оценки – они просто получают свою скидку, и все.

Некоторые крупные инвесторы увеличивают стоимость компании только лишь благодаря своему имени. Разумеется, инвестор тоже хочет выиграть от такого повышения оценки компании, иначе у него не будет инициативы участвовать и помогать.

В этом помогает valuation cap (предел оценки), который уже стал стандартным пунктов в условиях convertible notes, по крайней мере в кремниевой долине. Cap — это когда инвестор говорит: “Если дела идут хорошо, меня вполне устроит моя скидка 20%. Но если дела идут отлично, я хочу чтобы считалось как будто я купил акции изначально вместе с вами.” (И за счет этого выиграл больше от очень высокой оценки стоимости компании.)

Вы использовали convertible note, ожидая что вам не нужно будет оценивать стартап на посевной стадии. Но при наличии valuation cap у вас все же есть если не оценка, то по крайней мере диапазон оценок: компания явно стоит не меньше X, но и точно дешевле, чем Y.

В результате, какую-то оценку компании все же нужно будет произвести, а для этого, к сожалению, не существует точных механизмов. Как придти к адекватным числам? Для этого нужно что-то вроде бизнес-интуиции.

Лучше всего начать с обдумывания различных сценариев, их последствий, и чисел, которые с ними связаны. Затем отбросить недопустимые сценарии, и работать с оставшимися.

Разберем на примере. Допустим вы небольшая команда стартапа, которая ищет посевные инвестиции, и вы планируете получить в будущем инвестиции round А (первые крупные инвестиции в стартап после посевной стадии). Ваши исходные переменные это:

- Сумма, которую вы хотите получить в рамках convertible note (допустим, $500k)

- Процент скидки, которую дает convertible note (напр, 20%)

- Valuation cap конвертируемого займа (допустим, $4млн)

- Процент компании, который венчурный инвестор возьмет на следующем раунде (пусть 30%)

- Сумма, которую вы ожидаете получить на раунде А (предположим, между $1 и $5 млн.)

Есть еще несколько параметров (вроде процентной ставки на займ, и времени, которое пройдет между seed round и series A), но они не будут иметь существенного влияния.

Сложнее всего спрогнозировать сколько денег вы получите на следующем раунде инвестиций, поэтому давайте посмотрим на разные сценарии именно в этой переменной, а остальные зафиксируем.

Есть два следствия из этих чисел, о которых стоит подумать.

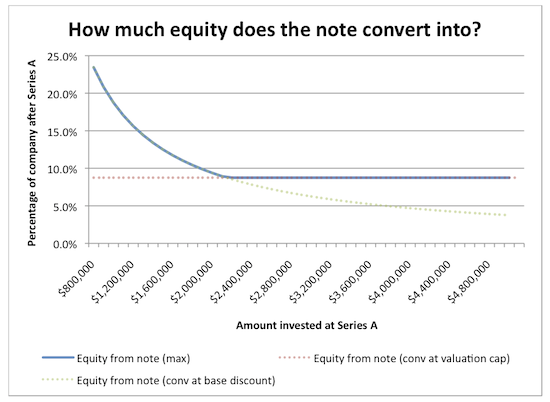

1. Какой процент компании получит инвестор convertible note после раунда A?

Мы предположили выше что после Series A инвестор нового раунда получит 30% компании. Но сколько получат инвесторы seed stage после конвертации?

По горизонтали сумма инвестиций на стадии А, по вертикали процент компании, который получит инвестор convertible note.

Без valuation cap, первый инвестор получает тем меньше долю, чем больше оценка компании. Эффект предела оценки для них в том что с некоторого момента они получают минимальный гарантированный процент в компании, даже если оценка будет как у foursquare (десятки миллионов долларов).

Этот минимальный процент рассчитывается так: (1 – [процент инвестора series A] ) * [количество денег, вложенных как conv note] / [valuation cap]. (первый множитель учитывает размытие доли Series A) В нашем примере, займ конвертируется как минимум в (1–0.3) * $0.5m / $4m = 8.75% доли в компании.

2. Какие скидки получают инвесторы за convertible note по сравнению с инвесторами Series A?

Без cap, вы просто предоставляете фиксированную скидку (напр. 20%) в момент когда note конвертируется в акции. Но когда у вас есть cap, и ваша оценка во время Series A превышает cap, вы фиксируете цену акций для предыдущего инвестора, тогда как новый инвестор возможно заплатит за каждую акцию намного больше денег. Получается что в этом случае вы даете большую скидку, чем 20%.

По вертикали — фактическая скидка, которую получает более ранний инвестор по сравнению с новым.

Этот график очень интересен: он отражает насколько будут раздражены венчурные инвесторы нового раунда тем что у вас есть convertible note. Представьте что вы в кинотеатре, и вы знаете что за точно такой же билет вы заплатили в 2 или 3 раза больше, чем парень, который сидит рядом с вами. Вы не будете рады, потому что это выглядит несправедливым. Если ваша оценка существенно превысит лимит из note, то разница в стоимости акций может быть для инвесторов существенной.

Конечно, если у вас отличный стартап, инвесторы будут хотеть в нем участвовать, и это не будет проблемой. И конечно такая разница будет справедливой, если первый инвестор существенно помог добавить стоимости компании. Но об этом все равно стоит помнить. По крайней мере с этим графиком мы можете начать более внимательно размышлять над числами.

Ничто из этого не отвечает на вопрос “что мы должны написать в договоре о намерениях для convertible note?”, но теперь вы уже можете задуматься о сравнении valuation cap у разных бизнес-ангелов.

Дисклеймер: я не юрист и у меня нет большого опыта в этой области, поэтому мое объяснение может быть очень неточным, или вовсе неправильным.