Добавлено в закладки: 0

Что такое вексельный кредит? Описание и определение термина

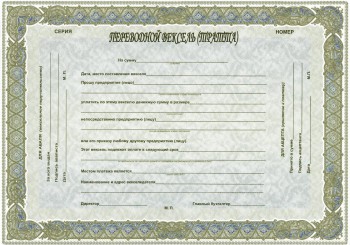

Вексельный кредит – это вид кредита, при котором между покупателями и поставщиками расчет производится с помощью векселей. Вот для примера, на импортера выставляется переводной вексель, акцептующий его при получении платежных и товаро-сопроводительных документов. В зависимости от вида товара выставляется срок вексельного кредита. Преимуществом такого кредитования для покупателей является возможность приумножить объем закупаемой продукции при помощи дешевого кредита, а для поставщика преимуществом становится отсутствие риска неуплаты со стороны покупателя, потому как банк может погасить вексель в любом подразделении как только он будет предъявлен его поставщиком.

Суть этого способа кредитования юридических лиц заключается в том, что расчет между компанией и ее контрагентом (поставщиком) происходит при помощи банковских векселей с различными сроками платежа под конкретные потоки платежей клиента-юрлица. При этом банк не затрачивает собственные ресурсы, отпуская своему клиенту-предприятию не денежные средства, а набор векселей, общая стоимость которого равна сумме займа. Размер процентной ставки по ссуде корректируют по сроку векселя (если он превышает срок кредита, то ставка меньше).

Механизм ве

ксельного кредитования имеет следующий вид.

Как только в банке пройдены все надлежащие процедуры оформления, юрлицо получает ссуду на покупку векселя.

Этим векселем фирма расплачивается со своим поставщиком за отпущенный товар.

Как только товар реализован и получены денежные средства, юрлицо возвращает в банк занятую ранее сумму с начисленными процентами.

Находясь на руках у поставщика банковский вексель, поставщик имеет право рассчитаться с помощью этого обязательства уже со своими контрагентами или предъявить вексель в банк в обмен на соответствующую сумму. Если поставщик выбрал первый вариант, то за денежными средствами обратится уже его контрагент.

Формы вексельного кредита бывают: векселедательными (выступают при займе в роли залога) и предъявительскими (подразделяются на залоговые и учетные; их принимает банк у клиента-юрлица, выдавая взамен некоторую сумму и взимая за услугу комиссию).

Кредитное учреждение, когда предлагает услуги, несет три вида рисков – кредитный, процентный и риск ликвидности. Для того чтобы они были минимизированы, банки предъявляют определенные требования к своим клиентам – потенциальным заемщикам:

- предоставление обеспечения кредита (залог), в роли которого могут выступать облигации государственного займа (или иные, желательно ликвидные, ценные бумаги), товарные запасы, недвижимость, оборудование;

- возможность ведения основной деятельности в течение года;

- возможность прибыльности работы предприятия, подтвержденная регулярными денежными поступлениями на р/с.

Когда все эти критерии удовлетворены, юрлицо может рассчитывать на заем в рублях (значительно реже – в долларах США), который выдавается на срок от 1 месяца до года со ставкой 4-6% годовых.

Низкая процентная ставка, которая обусловлена тем, что для выдачи ссуды банк не расходует собственные средства, это является важнейшим преимуществом вексельного кредита.

Итак, фирмой решено воспользоваться вексельным кредитом. Как его получить? Представителю предприятия необходимо обратиться в кредитный отдел банка и уточнить список необходимых документов.

Как правило, требуются следующие документы:

1. Кредитная заявка. Она составляется в произвольной форме с обязательным указанием размера кредита, сроков, целевого использования, предлагаемого обеспечения и указанием планируемых источников погашения, за подписью руководителя, главного бухгалтера и с печатью организации.

2. Учредительные и регистрационные (юридические) документы, которые заверены в установленном порядке (нотариально или органом, их утвердившим). Документы о назначении на должность лица, который имеет право представлять интересы заемщика при ведении переговоров и подписания договоров, или соответствующая нотариально заверенная доверенность.

3. Бухгалтерская отчетность (имеющая отметку налогового органа о проведенной проверке или о приеме на проверку и с отметкой банка, в котором открыт расчетный счет клиента).

4. Справки предоставленные обслуживающими банками о ежемесячных оборотах по счетам и справка об обязательных ежемесячных платежах.

5. Обоснование сроков окупаемости и возврата кредита, зачастую технико-экономическое.

6. Договоры (контракты), которые вытекат из кредитуемой сделки (в случае необходимости).

7. Явление обеспечения кредита (могут применяться различные виды обеспечения: недвижимость, оборудование, товары в обороте, ценные бумаги, поручительства крупных клиентов банка и т.д.).

8. Документы, которые характеризуют кредитную историю клиента с приложением ксерокопий документов, которые подтверждают предоставление и погашение ранее предоставленных кредитов с учетом начисленных процентов (неустойки).

В договоре нужно указывать цель дальнейшего использования приобретаемых векселей. В том же договоре нужно указывать, что на сумму кредита клиент приобретает несколько векселей (сумма номиналов равна сумме кредита). В таком случае можно будет рассчитаться сразу по нескольким сделкам. Предприятие, как только получает векселя, расплачивается с поставщиками и получает необходимые товары.

Поставщики могут оставить векселя у себя и предъявить их для оплаты в банк при наступлении срока платежа. А могут использовать векселя уже в своих расчетах с контрагентами. В этом случае у векселя может быть несколько хозяев. При наступлении срока платежа вексель банку для оплаты предъявляет последний держатель.

Мы коротко рассмотрели понятие вексельного кредитования, его механизмы. Оставляйте свои комментарии или дополнения к материалу.