Кредитной историей заемщика, которую проверяют банки, называют досье, содержащее в себе информацию о его финансовой благонадежности. КИ состоит из следующих разделов:

- Титульная часть. В ней указаны личные данные заемщика (номер и серия паспорта, прописка, ИНН, СНИЛС и т. д.).

- Основная часть. Здесь содержится информация о предыдущих ссудах с детальным описанием процесса погашения долга. Кроме того, в этот раздел помещают сведения о судебных решениях, касающихся взыскания долгов (коммунальных в том числе).

- Закрытый раздел. Из него можно узнать историю формирования досье, а также количество запросов данной кредитной истории, с наименованием организаций, которые эти запросы делали.

- Информационная часть. Открывается при оформлении заемщиком новой ссуды, в этом разделе излагаются данные о текущих просрочках и всех нарушениях кредитного договора.

Кредитная история хранится в течение 15 лет, затем досье аннулируется — отсчет ведется не с момента формирования КИ, а с момента появления в ней последней записи по платежам заемщика. В досье также фиксируется информация обо всех кредитах, в которых заемщик фигурировал в качестве поручителя или созаемщика.

Если вы решили взять ссуду в банке, хорошо обдумайте этот шаг, в особенности его возможные последствия. Рекомендуется сразу отказаться от кредитных продуктов, предлагающих процентную ставку от 17% — на вас попросту наживаются. Стоит подыскать другие, более выгодные кредиты.

Кредитная история формируется с главной целью — чтобы банк получал полное представление о потенциальном клиенте, планирующем оформить ссуду. Таким образом, кредитор реально оценивает возможные риски и принимает соответствующее решение. Идеальная КИ — это досье, в котором отсутствует информация о просроченных платежах и других нарушениях договора. Если ваша кредитная история именно такая, значит, вам без опасения выдадут займ в любом банке, причем оперативно и на выгодных для вас условиях.

В течение 15 лет, до момента аннулирования, кредитная история доступна всем банкам. Если ваше досье нельзя назвать положительным, постарайтесь предпринять все возможные меры, чтобы это исправить. В противном случае с оформлением ссуды возникнут проблемы.

Иногда при формировании КИ допускаются ошибки — например, если сотрудник банка случайно внес недостоверные сведения. Это может произойти, если ваш платеж по кредиту ошибочно перевели на чужой счет, в результате чего возникла просрочка платежа. Так как вашей вины в этом нет, ошибку необходимо исправлять, предоставив доказательства своей правоты. Собранные документы следует отправить в БКИ. После выяснения всех обстоятельств данные в КИ будут исправлены.

Возможно, вы сами виноваты в формировании плохой кредитной истории, так как допускали просрочки платежей, у вас были штрафы и пени, или судебные иски. В таком случае исправить информацию в КИ невозможно — записи о нарушениях удалению не подлежат. Единственное, что вам рекомендуется делать в подобной ситуации — постепенно улучшать собственное досье, воспользовавшись доступными и законными способами.

Идеальная КИ — это досье, в котором отсутствует информация о просрочках и других нарушениях по кредитным договорам (оформленным ранее или актуальным). Если ваша кредитная история именно такая, значит, любой банк без опасений выдаст вам ссуду. Не имеет значения при этом, где именно вы оформляли займы — ваша заявка будет рассмотрена в кратчайшие сроки, после чего ее одобрят.

При наличии плохой КИ стоит готовиться к трудностям:

- в выдаче новой ссуды вам, с большой вероятностью, откажут;

- заявку будут рассматривать довольно долго, и если даже решат выдать кредит, то предложат невыгодные условия, чтобы защититься от возможных рисков (это может быть короткий срок погашения, завышенная процентная ставка, или просто небольшая сумма).

Проверка заемщика осуществляется после его письменного согласия. Вы можете отказаться от данной процедуры, однако в таком случае кредит вам точно не выдадут, как лицу, не внушающему доверия.

Существуют финансовые учреждения, закрывающие глаза не некоторые погрешности в КИ. Как правило, так поступают небольшие банки, открывшиеся недавно и пытающиеся заполучить клиентов. Есть и крупные банки, лояльно относящиеся к клиентам с небезупречной кредитной историей — перед принятием решения по заявке такие кредиторы изучают отчеты лишь за несколько месяцев, или за год. И если в этот период вы не допускали нарушений, то шансы на оформление ссуды довольно высоки.к содержанию ↑

Если банк или другое финансовое учреждение заключило договор с БКИ, значит, ваша КИ обязательно будет проверена. Это нужно кредитору, чтобы иметь представление о заемщике и о возможных рисках, связанных с выдачей ему займа.

Банков, не интересующихся кредитными досье своих потенциальных клиентов, очень мало. Однако они существуют:

Другие предложения банков:

- Ренессанс Кредит — от 10,5% годовых, до 700 тыс. рублей;

- Восточный Экспресс Банк — от 11,5% годовых, до 500 тыс. рублей;

- ОТП Банк — от 14,5% годовых, от 400 тыс. рублей;

- Уральский Банк Реконструкции и Развития — от 16,9% годовых, до 600 тыс. рублей;

- Хоум Кредит Банк — от 10,9% годовых, до 1 млн рублей;

к содержанию ↑

В таком случае вы можете рассчитывать на:

- кредиты через интернет;

- кредиты на товар;

- займы под залог;

- экспресс-займы.

Потребуется справка о доходах или другой документ о вашей платежеспособности. Возможно, стоит привлечь поручителей.

Достоинства:

- Вы можете взять ссуду.

- Исправить КС можно регулярными платежами.

Недостатки:

- Решение принимается долго.

- Возможно, потребуется залог и поручитель.

- Придется собрать много документов.

- Сумма займа может быть ограничена банком.

- Процентная ставка будет завышенной.

- Срок кредитования будет ограниченным.

Возможно, стоит попытаться взять ссуду в микрофинансовые организации, но Следует быть готовым к тому, что процентная ставка будет сильно завышенной, переплата по таким ссудам нередко достигает 900% в год. Обращайтесь в МФО, если другого выхода нет, и деньги требуются незамедлительно.

Банки, которые мало интересуются вашей кредитной историей, существуют, но условия своим клиентам они предъявляют достаточно обременительные.

Перед вынесением решения по выдаче кредитов клиентам большинство банков прибегает к проверке кредитной истории заемщика. Выполняется она через официальные бюро кредитных историй (БКИ), которые были созданы в России более 10 лет назад. Эта база формируется на основании данных о заемщиках, которые подаются банками. Каким образом осуществляется проверка кредитной истории граждан и как она влияет на получение займа?

Кредитная история (КИ) заемщика считается одним и основных факторов, влияющих на принятие решения банком о выдаче кредита:

- положительная КИ (займы погашались своевременно или досрочно) значительно повышает вероятность выдачи повторного займа;

- негативная КИ (имеются данные о частых просрочках, невозвратах кредита) – основная причина отказов банка в предоставлении кредитов.

Клиентам, имеющим хорошую кредитную историю, банки могут предоставлять займы с пониженной процентной ставкой, используя программу лояльности клиентов. Такие предложения, в основном, доступны только постоянным клиентам. В любом случае безупречная КИ намного сокращает период рассмотрения банком заявки на кредит.

Принимая решение о выдаче займа, кредитные организации руководствуются данными о заемщике за несколько последних лет (от 1 до 3). Старые просрочки не будут приниматься во внимание. Особое внимание также уделяется также характеру просроченных платежей:

- если заемщик допускал незначительные просрочки, в большинстве банков он получит кредит;

- если просрочки длились не более 90 дней, банк может принять их за временные трудности клиента и также выдать кредит;

- основанием для отказа в займе станут частые и длительные просрочки платежа.

Положительной чертой кредитной истории считается также и реструктуризация займа, при условии, что все обязательства перед кредитором полностью выполнены. Разумеется, кредит, по которому было выполнено всего пару платежей или вовсе ни одного, сделает КИ полностью испорченной.

В настоящее время в России действуют четыре крупных и около двадцати небольших БКИ. Они внесены в государственный реестр бюро кредитных историй. Официальные сайты можно найти здесь. Каждый банк самостоятельно выбирает, с каким именно бюро он будет сотрудничать, предоставляя информацию о своих заемщиках. Проверка кредитной истории состоит из нескольких основных этапов:

- после получения заявки на выдачу займа банк отправляет запрос в Центральный каталог кредитных историй. Это необходимо для того, чтобы узнать, в каких БКИ содержится кредитная история заявителя;

- получив ответ, банк обращается в одно из предложенных БКИ с запросом о предоставлении КИ потенциального заемщика;

- БКИ сверяет данные, предоставленные в запросе, с информацией, которая содержится в базе (ФИО, дату рождения, паспортные данные) После этого бюро формирует соответствующий отчет;

- после получения банком готового отчета из БКИ производится анализ данной информации.

Решение о выдаче или отказе клиенту в кредите выносится на основании проанализированных данных, а также ряда других факторов:

- скоринговый балл;

- результат проверки службой безопасности;

- вывод риск-менеджеров;

- соответствие требованиям – размер зарплаты, стаж, возраст.

Время, в течение которого предоставляется отчет о кредитной истории заемщика, зависит от конкретного БКИ. Одни организации дают ответ через 1 – 2 дня, другие – практически мгновенно, в течение нескольких минут.

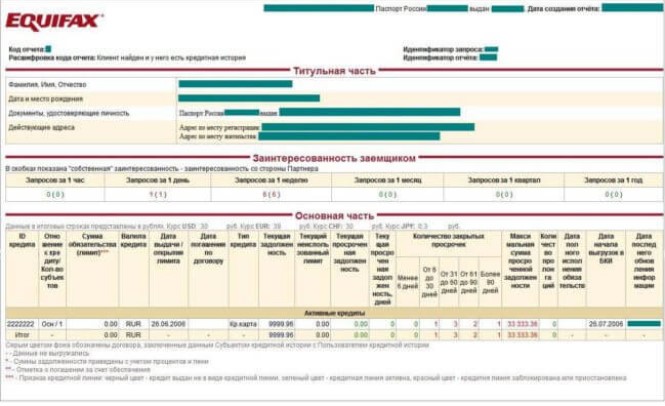

Отчет о кредитной истории физ.лица состоит из 4-х частей:

- Титульная – отображает сведения, необходимые для идентификации клиента (ФИО, данные документов, удостоверяющих личность заемщика).

- Основная – содержит информацию об обязательствах (сумма, срок исполнения, вид кредита, количество и срок просрочек) по активным и закрытым кредитам.

- Дополнительная – включает данные об источниках формирования КИ и ее пользователях.

- Информационная – отражает сведения о выдаче займов и об отказах в кредитовании, указывая при этом причину отказа.

Пример основной части отчета из БКИ:

В период проверки КИ банк интересуется не только уровнем финансовой дисциплины клиента (суммы и сроки закрытым кредитам). Также учитываются процентные ставки и сроки по действующим обязательствам заемщика.

На незначительные суммы и периоды кредитования обычно внимание не обращается. Однако при наличии пяти и более просрочек (тем более, если период превышает 3 месяца) в предоставлении кредита банки зачастую отказывают, не объясняя причины.

Начиная с 2008 года, многие российские банки активно проверяют кредитную историю клиентов, обращающихся за получением займов. Запросить отчет с КИ потенциального заемщика могут только те банки, которые заключили необходимые договора с БКИ.

Кроме этого, чтобы отправить запрос о предоставлении сведений о кредитной истории, банк должен получить согласие клиента. Сегодня большинство банков практикуют обязательную проверку КИ, особенно если речь идет о крупных потребительских займах или ипотечном кредитовании.

Однако кредитная история будущего заемщика проверяется не всегда. Даже крупные банки, работающие на финансовом рынке очень давно, могут выдавать без проверки в БКИ экспресс-кредиты. Существующие риски в таких случаях с лихвой перекрываются высокими процентами. Если заемщик среднего возраста имеет постоянный доход и прописку в необходимом регионе, кредитора обычно устраивает общий портрет клиента.

Некоторые заемщики с плохой кредитной историей, стремятся ее исправить, своевременно внося платежи по новому кредиту. Они могут обратиться в один из банков, которые потенциально не проверяют КИ:

- Ренессанс-кредит одобряет заявки гражданам, имеющим испорченную КИ при документальном подтверждении дохода и предоставлении залога;

- Русский Стандарт предоставляет кредит с плохой кредитной историей под залог имущества;

- Запсибкомбанк предоставляет займы клиентам без проверки КИ на сумму не более 1,5 млн. руб. при условии подтверждения дохода и предоставлении большого перечня документов.

Можно попытать удачи и в микрофинансовых организациях, предоставляющие небольшие суммы займов на короткое время. Это идеальный способ исправить плохую кредитную историю.

Чтобы правильно определить собственные шансы на получение в банке нужной суммы, можно заранее проверить кредитную историю, хранящуюся в БКИ. Эта услуга предоставляется совершенно бесплатно лишь один раз в году. Повторные запросы в течение года обойдутся заявителю около 500 руб.

Получить свою кредитную историю можно:

- почтой, для чего в адрес одного из БКИ следует отправить заверенное у нотариуса заявление;

- телеграммой – достаточно своеобразный способ, но выходит дешевле и проще, чем идти к нотариусу. Для этого необходимо отправить в адрес БКИ телеграмму, где указать свои паспортные данные и заверить подпись у сотрудника почты;

- лично – необходимо обратиться непосредственно в БКИ или к его партнерам. Во втором случае придется оплатить комиссию партнерам;

- через интернет – наиболее популярный и быстрый способ. Подобная услуга предоставляется некоторыми кредитными брокерами. Кроме этого, благодаря недавно появившемуся совместному проекту Национального бюро кредитных историй и Ассоциации Российских банков, отчет о собственной КИ можно бесплатно получить здесь.

Все ли банки проверяют кредитную историю клиентов? Бессмысленно разыскивать организации, которым не важна информация относительно заемщика. Более 90% финансовых учреждений со всей серьезностью относятся к клиентам, претендующим на получение ссуды, и поэтому тщательно проверяют все заявки. И все же существуют способы оформления займа даже при наличии плохой кредитной истории.

Чтобы проверить кредитную историю потенциального клиента, банк отправляет в НБКИ запрос. Информация о заёмщиках в базе данных хранятся в течении 15 лет.

Запрашиваемый ответ, клиент получит с полным отчетом по оформленным ранее кредитам, а также с высчитанным скоринговым баллом. Балы рассчитываются для того, чтобы банки оценивали платежеспособность потенциальных клиентов. Крупные банки самостоятельно просматривают всю информацию относительно заемщика, в обязательном порядке — будь это кредитная карта или денежный заём.

Сразу после оформления заявки на получение кредита, банк начинает просматривать досье заёмщика. При этом обращая внимание на следующие моменты:

- На сколько дней затягивались предыдущие просрочки (норма — не более 5 дней);

- Были ли систематическими нарушения в виде отсрочек погашения займа (это среднее по тяжести нарушение);

- Имелись ли частичные или полные невозвраты полученных суд (такие нарушения являются грубыми).

При регулярных просрочках платежей в прошлом, а также при наличии хотя бы одного непогашенного займа, в выдаче кредита клиенту будет отказано. Возможно, у заёмщика были серьезные основания не погашать вовремя ссуду (например, болезнь) — в таком случае клиент можете доказать собственную правоту, однако долг необходимо полностью оплатить. Важно и то, насколько охотно заёмщик выходил на контакт с представителем банка. Если не пытались укрываться от ответственности, отвечали на все звонки и соглашались на реструктуризацию кредита, то банки не будут портить заёмщику историю.

Хотите увеличить шансы на получение нового кредита, однако опасаетесь, что наличие старых просрочек может помешать, тогда можно рассчитывать только на такие варианты:

- Экспресс-займ — можно воспользоваться займом при покупке бытовой техники, либо других нужных товаров. При выдаче таких ссуд МФО крайне редко проверяют историю заемщика. Вам будет выдана небольшая сумма займа, которую нужно вовремя погасить;

- Заинтересованность банка в новых клиентах — многие финансовые учреждения, особенно новые, желают расширять свою клиентскую базу, и поэтому отправляют рассылки с выгодными предложениями по кредитованию потенциальным заемщикам. Попробуйте воспользоваться подобным предложением;

- Частные кредиторы — есть люди, которые выдают ссуды под определенные проценты, они точно не будут проверять кредитную историю. Однако помните, что процентную ставку в таком случае предлагают очень высокую. К тому же, данный способ кредитования является довольно рискованным;

- Кредитная карта — хороший способ получить деньги. Банк, оформляющий карту на ваше имя, вряд ли решит заниматься тщательной проверкой кредитной истории;

- МФО — на плохое кредитное досье клиентов здесь не обращают внимания. Однако сумма выданной ссуды будет небольшой, при высокой процентной ставке.

В МФО есть множество преимуществ:

- При оформлении займа проверяют минимальный набор документов;

- Оформление ссуды занимает всего несколько минут, а деньги выдают быстро;

- Вашу кредитную историю в МФО проверять не будут.

Впрочем, кредитование в МФО имеет и один недостаток — это завышенная процентная ставка. Если клиент согласен на такие условия, то можно смело подавать заявку на микрокредит.

Не каждый клиент хочет переплачивать проценты по займу. В таком случае постарайтесь исправить прошлые ошибки:

- Погасите все актуальные задолженности по кредитам. Если этого не сделать, то на ссуду можно не рассчитывать;

- Постарайтесь доказать, что вы являетесь платежеспособным клиентом. Для этого обратитесь в один из МФО и оформите займ, погасив который, можно взять следующий, и снова погасить его точно в срок. Таким способом, можно поднять свой кредитный рейтинг.

Если нет времени на то, чтобы исправлять кредитную историю, то можно прибегнуть к таким методам:

- Отправить заявку на оформление кредита сразу в несколько банков, возможно, один из них вам не откажет;

- Повторно отправите запрос на кредит — банк может передумать и одобрить заявку;

- Предоставите залоговое имущество — в таком случае ссуду, скорее всего, дадут.

Наиболее лояльными всегда оказываются банки, в которых клиенты обслуживаются, например, пользуются зарплатной или пенсионной картой.

Существуют разные способы решения финансовых проблем. Клиентам просто необходимо выбрать вариант, который окажется самым подходящим именно в вашей ситуации. Возможно, необходимо подать заявку в МФО, чтобы быстро получить микрозайм — однако придется значительно переплатить.

Если подать заявку в банк, следует быть готовым к тому, что кредитор обязательно проверит кредитную историю заёмщика. Однако при одобрении, будут предложены приемлемые условия кредита, по сравнению с МФО. Чтобы не тратить свое время, для начала погасите все имеющиеся задолженности, и только после этого отправляйтесь в банк за новой ссудой.