Форма векселя и содержание документа были утверждены еще Совнаркомом и ЦИКом в далеком 1937 году на основе дореволюционного законодательства.

Вексельный кредит – одна из старейших форм денежного заимствования. Об этой ценной бумаге многие люди, не имеющие экономических знаний, слышали или читали в художественной литературе, и всем понятно, что она служит аналогом обычной долговой расписки. Несмотря на такую всеобщую осведомленность, есть множество подробностей, о которых знают только специалисты. Статья расскажет о том, каким бывает вексельное кредитование, его условиях и разновидностях.

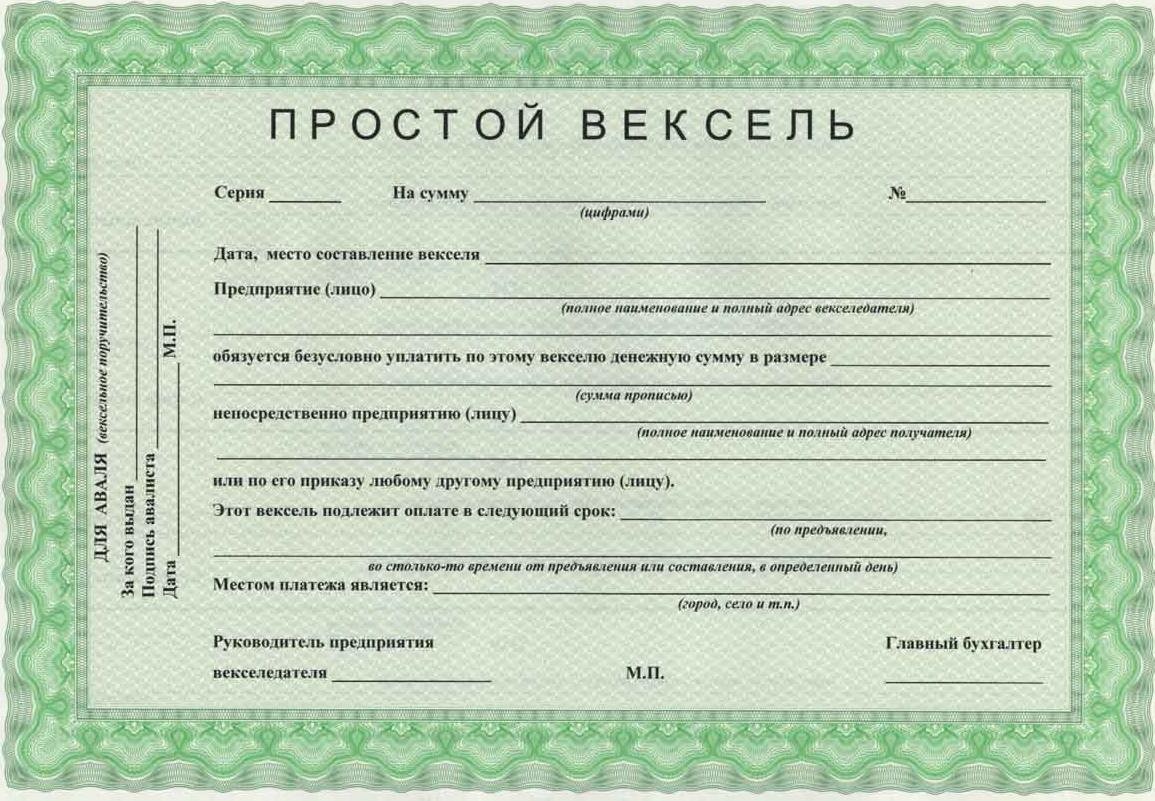

Вексельный кредит — это денежный займ, при котором средства или коммерческие продукты выдаются под безусловное письменное долговое обязательство. Подтверждением отношений между кредитором и должником является особая ценная бумага, называемая векселем. Он может выглядеть в виде заполненного специального бланка или выполняться произвольно, но с указанием обязательных реквизитов.

Интересно, что форма векселя и содержание документа были утверждены еще Совнаркомом и ЦИКом в далеком 1937 году на основе дореволюционного законодательства (постановление № 104/1341). В 1994 году требования были несколько смягчены, но суть осталась прежней.

Международное вексельное обращение регламентируется Женевской Международной Конвенцией 1930 года.

Документ, называемый векселем, должен быть выполнен на бумажном носителе и содержать следующую информацию:

При наличии всех указанных реквизитов документ считается векселем.

Суть вексельного обращения состоит в том, что взамен денег кредитор получает документ, предоставляющий безусловное право требования.

Такой способ заимствования обладает следующими преимуществами:

Практикуются следующие разновидности вексельных кредитов:

| Вид вексельного кредита | Краткая характеристика | |

| Векселедательский | Кредит выдается банком в виде его же векселей. Чаще всего этим видом пользуются покупатели. | |

| Предъявительский | Учетный | Банк выкупает у клиента вексель (свой или стороннего векселедателя) дешевле его номинальной стоимости. |

| Залоговый | Вексель выполняет роль залогового имущества при получении кредита. | |

Если рассмотреть эти разновидности подробнее, то экономический смысл основного различия между векселедательским и предъявительским кредитом состоит в лице, выписывающем вексель (эмитенте) и способом использования ценной бумаги.

В свою очередь, залоговый или учетный кредит — это разновидности предъявительского вида заимствования.

Поскольку вексель является инструментом кредита, следует рассмотреть его разновидности. В силу разнообразия критериев, классификация имеет разветвленную структуру.

Этот признак делит все векселя на простые (соло) и переводные (тратты). Соло-вексель подлежит адресной оплате эмитентом держателю ценной бумаги. В сделке участвуют только два лица: кредитор и должник. Погашение происходит, когда деньги обратно меняются на вексель.

Отличие переводного векселя от простого в том, что его можно неограниченное число раз передавать другим субъектам, то есть использовать в качестве суррогатного платежного средства.

Наибольшее распространение такие операции на постсоветском пространстве получили в 90-е годы, когда на счетах многих предприятий денег почти не было. Схема оборота векселя бывала очень сложной: тратта выписывалась под оплату одного вида продукции, затем переводилась в адрес других поставщиков, ею оплачивались тарифы, услуги, до тех пор, пока она не возвращалась к эмитенту.

В зависимости от целевого назначения кредита, вексель может быть товарно-коммерческим, финансовым или казначейским.

Товарным векселем обеспечивается коммерческая сделка. По своей сути это кредит на отсрочку платежа за полученный товар. Времени погашения по замыслу должно хватить на реализацию, после чего должник погашает эмитированный им вексель.

Краткосрочный вексель, выпущенный правительством, называется казначейским.

Исходя из того, кто и как предъявляет к оплате вексель, он может быть предъявительским и ордерным.

Если лицо, получающее деньги в обмен на ценную бумагу, указано в тексте векселя или индоссаменте тратты, то это ордерный вексель. Как понятно из названия, по предъявительскому векселю расчет производится с его держателем (предъявителем).

Несмотря на богатый исторический опыт, в вексельном законодательстве есть лазейки, позволяющие производить операции авантюрного характера, извлекая реальные денежные средства под ничем не обеспеченные бумаги.

Самым надежным считается банковский вексель по причине своей обеспеченности, и, как следствие, гарантированности погашения.

В процессе индоссирования (передачи прав требования) участвуют два лица:

- индоссант – тот, кто передает переводной вексель;

- индоссат – получатель (приобретатель) векселя.

Звучат эти слова очень похоже, и важно их не перепутать. Индоссирование влечет следующие правовые последствия:

- право на вексель переходит к индоссату;

- ответственность за возможное непогашение тратты возлагается на индоссанта.

Никаких оснований для перевода тратты не требуется. Это может сделать любой держатель переводного векселя по своему усмотрению.

Ордерным индоссаментом, называемым также именным, предусмотрено указание лица, которому будет произведена оплата.

Препоручительный индоссамент не дает право получать сумму погашения, но закрепляет возможность держателя векселя действовать в пользу индоссанта. Перепоручение представляет собой некий аналог доверенности.

Само по себе погашение вексельного кредита выглядит крайне просто: в указанный на бланке срок производится предъявление векселя к платежу. В случае согласия должника проблем возникать не может, и вопрос состоит лишь в последовательности действий. Регулирует процедуру статья 815 ГК РФ – сначала отдается вексель, а затем происходит его оплата. То же самое для подстраховки можно сделать через нотариуса или в банке.

Общим правилом для всех операций с векселями является предъявление сторонами следующих документов:

- договор купли-продажи векселя (2 экз.);

- акт приема-передачи (2 экз.);

- заявление о платеже по векселю (2 экз.).

Последний документ подтверждает предъявление векселя, но не сам платеж. Следует учитывать следующие специфические моменты вексельных операций:

Кроме самого векселя, плательщик имеет право требовать расписку от векселедержателя.

Рассмотренная ситуация может считаться эталонной, однако на практике бывают осложнения, связанные с отказом в акцепте (приеме к оплате). Что делать, если должник не признает своих обязательств?

Права векселедержателя позволяют ему инициировать протест и ранее указанного на бланке срока, если:

- Должник загодя заявляет, что платить не будет (отказывается от акцепта).

- Выявлены признаки финансовой несостоятельности кредитуемого лица (даже без судебного решения).

Процедуре предшествует проверка векселя на надежность, предполагающая оценку:

- подлинности векселя и правильности его оформления;

- кредитоспособности должника.

Так как векселедержатель пользуется заемными ресурсами в течение времени, оставшегося до даты погашения, учет векселя банком с дисконтом производится на основе ставки ЦБ РФ или собственных кредитных условий. Величина скидки рассчитывается по формуле:

Где:

Д – сумма дисконта в рублях;

СВ – номинальная стоимость векселя в рублях;

П – остаточный период до даты погашения в днях;

УСБ – учетная ставка дисконтирования банка по данному векселю.

Подставив эти данные в формулу, получится следующий результат:

Вексельный кредит остается одним из распространенных способов финансового заимствования.

Средством вексельного кредита служат ценные бумаги особого типа, соответствующие ряду критериев и называемые векселями.

Векселя бывают двух основных видов – простые (соло) и переводные (тратты).

Господа,

возникла следующая дилема.

К договору займа оформляют доп.соглашение, по которому займодавец вправе предоставить сумму займа заемщику путем выдачи ему простого векселя.

Читаю практику,

в основном позиция расходится6

1. Нет, такой договор займа не является заключенным (обоснование: предметом не может выступать ЦБ, а также момент заключения — это передача денежных средств)

2. Да, данный договор влечет возникновение прав и обязанностей, поскольку выдача векселя предоставляет возможность заемщику предъявить к платежу вексель третьему лицу. в ДАнном случае вексель — не ПРЕДМЕТ займа, а лишь СПОСОБ исполнения обязательства займодавца.

3. Это смешанный договор (купля-продажа векселя с рассрочкой платежа)

МОЖНО ЛИ ОФОРМИТЬ ЗАЕМ ПУТЕМ ВЫДАЧИ СОБСТВЕННОГО ВЕКСЕЛЯ?!

ПОСТАНОВЛЕНИЕ ФАС СЗО от 17.03.2009 по делу N А21-6372/2007

Исходя из положений ст. 807 ГК РФ суд указал, что предоставление займа путем передачи векселя не противоречит действующему законодательству, поскольку в данном случае вексель выступает в качестве не предмета, а способа исполнения. Заемщик, получивший вексель, может предъявить его к платежу и получить обусловленную договором сумму займа либо распорядиться иным образом полученным по векселю правом, передав ценную бумагу другому лицу. Поскольку займодавец во исполнение договора займа передал заемщику простой вексель третьего лица, оснований считать договор мнимым не имеется.

Добавлено немного позже:

у меня ситуёвина осложняется «собственным» векселем, а не третьего лица, но тем не менее.

Определите родовыми признаками вексель?

МОЖНО ЛИ ОФОРМИТЬ ЗАЕМ ПУТЕМ ВЫДАЧИ СОБСТВЕННОГО ВЕКСЕЛЯ?!

Можно, если заем предоставляется выдавшему вексель (ст. 815 ГК РФ).

greeny12

ну было бы здОрово

. поясню ситуацию. Нужно увеличить задолженность. Есть договор займа с кучей допсоглашений. В договоре общая сумма 100 млн. Есть два допника на 15.

Сейчас предложили сделать следующий допник:

» стороны договорились, что займодавцем сумма займа может быть предоставлена как перечислением денежных средств, так и путем выдачи простого векселя»

раньше там было условие: «типа каждая передача оформляется допниками»

— бред полный канеш, но . кредиторку увеличивать нужно сейчас .

В общем, думаете пропрет?!

вексель выступает в качестве не предмета, а способа исполнения

Об остальном в объединенной теме

вот еще интересное

ВЫСШИЙ АРБИТРАЖНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ

ОПРЕДЕЛЕНИЕ

от 12 декабря 2008 г. N 14147/08

ОБ ОТКАЗЕ В ПЕРЕДАЧЕ ДЕЛА В ПРЕЗИДИУМ

ВЫСШЕГО АРБИТРАЖНОГО СУДА РОССИЙСКОЙ ФЕДЕРАЦИИ

Высший Арбитражный Суд Российской Федерации в составе председательствующего судьи Новоселовой Л.А. и судей Тимофеева В.В., Киреева Ю.А., рассмотрев в судебном заседании заявление Иркутского областного объединения организаций профсоюзов о пересмотре в порядке надзора решения от 18.02.2008 Арбитражного суда Иркутской области, постановления от 24.04.2008 Четвертого арбитражного апелляционного суда, постановления от 24.07.2008 Федерального арбитражного суда Восточно-Сибирского округа по делу N А19-15681/07-10,

Иркутское областное объединение организаций профсоюзов обратилось в Арбитражный суд Иркутской области с иском к ЗАО «Байкалкурорт», ООО «Промышленно-инвестиционная компания» о признании договора займа от 03.09.01 незаключенным.

Определением Арбитражного суда Иркутской области от 09.11.2006 по делу N А19-23739/06-29 в отношении ЗАО «Байкалкурорт» возбуждено производство о несостоятельности (банкротстве), введена процедура наблюдения, временным управляющим утвержден Руднев И.В.

Иркутское областное объединение организаций профсоюзов является кредитором ЗАО «Байкалкурорт», включенным в реестр требований кредиторов ЗАО «Байкалкурорт» с суммой 132 855 рублей 08 копеек.

ООО «Промышленно-инвестиционная компания» заявило требование о включении в реестр требований кредиторов ЗАО «Байкалкурорт» с суммой 22 500 000 рублей. В обоснование требования о включении в реестр кредиторов ООО «Промышленно-инвестиционная компания» ссылался на договор займа от 03.09.2001.

Определением Арбитражного суда Иркутской области от 01.03.2007 удовлетворено требование ООО «Промышленно-инвестиционная компания».

Между ЗАО «Байкалкурорт» (заемщик) и ООО «Промышленно-инвестиционная компания» (заимодавец) 03.09.2001 был заключен договор займа, в соответствии с которым заимодавец передает в собственность заемщика сумму в размере 10 000 000 рублей, а заемщик обязуется возвратить вышеуказанную сумму в срок до 03.09.2006. Пунктом 1.2 договора предусмотрено, что предоставление суммы займа производится путем перечисления денежных средств, либо путем передачи ценных бумаг.

Согласно пункту 2.1 договора полученные суммы займа заемщик обязывался использовать для оплаты по договору поставки, заключенному 03.09.2001 между ЗАО «Белгрейв Лтд.» и ЗАО «Байкал курорт».

Письмом от 03.09.2001 генеральный директор ЗАО «Байкалкурорт» просил ООО «Промышленно-инвестиционная компания» передать по акту приема-передачи ЗАО «Белгрейв Лтд.» вексель ЗАО «Вексельный центр «ЭНЕРГО-ГАЗ» номинальной стоимостью 10 000 000 рублей в счет оплаты по договору поставки от 03.09.2001.

ООО «Промышленно-инвестиционная компания» 03.09.2001 по акту приема-передачи ценных бумаг передало простой вексель ЗАО «Вексельный центр «ЭНЕРГО-ГАЗ» общей номинальной стоимостью 10 000 000 рублей со сроком оплаты по предъявлении, но не ранее 15.12.2006.

Истец, полагая, что договор займа от 03.09.2001 является незаключенным, так как сумма займа фактически не была передана от заимодавца заемщику обратился в суд с настоящим иском.

Решением Арбитражного суда Иркутской области от 18.02.2008, оставленным без изменения постановлением апелляционной инстанции от 24.04.2008, в удовлетворении исковых требований отказано.

Постановлением суда кассационной инстанции от 24.07.2008 принятые по делу судебные акты оставлены без изменения.

Иркутское областное объединение организаций профсоюзов с указанными судебными актами не согласно и просит пересмотреть их в порядке надзора, ссылаясь на нарушение арбитражным судам единообразия в толковании и применении норм права.

По мнению заявителя, суд необоснованно отказал в удовлетворении исковых требований.

Основания для изменения или отмены в порядке надзора судебных актов, вступивших в законную силу, определены статьей 304 Арбитражного процессуального кодекса Российской Федерации.

Изучив оспариваемые судебные акты и приложенные к заявлению документы, суд не находит оснований, предусмотренных указанной статьей Кодекса, для передачи дела в Президиум Высшего Арбитражного Суда Российской Федерации.

Согласно пункту 1 статьи 421 Гражданского кодекса Российской Федерации юридические лица свободны в заключении договора.

В соответствии с пунктом 1 статьи 807 Гражданского кодекса Российской Федерации договора займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей.

Вместе с тем, в соответствии со статьей 818 Гражданского кодекса Российской Федерации по соглашению сторон долг, возникший из купли-продажи, аренды имущества или иного основания, может быть заменен заемным обязательством.

Исходя из материалов дела оспариваемый договор не является договором займа, тем не менее порождает денежное (заемное) обязательство стороны, денежный долг которой был погашен за счет ООО «Промышленно-инвестиционная компания».

При таких обстоятельствах отсутствуют основания для пересмотра состоявшихся по делу судебных актов.

Доводы заявителя, приведенные в заявлении о пересмотре в порядке надзора судебных актов, сводятся к оспариванию выводов суда об обстоятельствах дела, установленных в ходе его рассмотрения по существу и не свидетельствует о наличии оснований для пересмотра судебных актов в порядке надзора.

Допущенные при рассмотрении дела нарушения норм права не привели к принятию неправомерного решения по указанному делу.

Учитывая изложенное и руководствуясь статьями 299, 301, 304 Кодекса, Высший Арбитражный Суд Российской Федерации,

в передаче в Президиум Высшего Арбитражного Суда Российской Федерации дела N А19-15681/07-10 Арбитражного суда Иркутской области для пересмотра в порядке надзора решения от 18.02.2008, постановления от 24.04.2008 Четвертого арбитражного апелляционного суда, постановления от 24.07.2008 Федерального арбитражного суда Восточно-Сибирского округа по указанному делу отказать.

Под вексельным кредитованием подразумевается соглашение между заемщиком и кредитором, касательно получения кредита с последующей выдачей векселя. Вексельный займ содержит в себе сведения о сроке полного погашения задолженности. Как правило, этот период ограничен, в сравнении со сроками традиционного кредитования.

На сегодняшний день, большинство предпринимателей малого и среднего бизнеса не могут воспользоваться банковскими кредитами, в силу сложной экономической ситуации в стране. Таким образом, для привлечения сторонних ресурсов, которые будут направлены на развитие бизнеса, используется вексельный займ.

Вексель – это разновидность ценной бумаги, которая выпускается предприятием. Данные ценные бумаги продаются иным предприятиям или физическим лицам, таким образом, компания-эмитент получает недостающие денежные средства.

Каждый из векселей имеет установленный период возврата. Другими словами, владелец векселя в заранее оговоренный момент требует возврата своих инвестированных денежных средств в обмен на ценную бумагу. Более того, вексель предусматривает выплату вознаграждения (комиссии по векселю).

Векселя подразделяются на такие виды:

- простой – документ содержит требование возместить указанную сумму средств в установленный период;

- переводной – содержит требование вернуть средства в пользу третьего лица.

Срок, на который осуществляется оформление и выдача векселя, варьируется в зависимости от договоренности между кредитором и заемщиком. Зачастую, он составляет от 3 месяцев до 1 года (среднесрочные ценные бумаги). Долгосрочные ценные бумаги выдаются сроком более чем на 1 года.

Актуальность вексельных займов обуславливается дефицитом живой денежной массы. Выдача вексельных кредитов может осуществляться:

- банковскими и другими кредитными учреждениями (при этом, процент кредитования по векселю значительно ниже, нежели по другому виду заимствования);

- юридическими и физическими лицами.

Поэтапная процедура оформления и выдачи вексельного займа банком:

- Банковское учреждение осуществляет выдачу векселя клиенту вместо наличных денежных средств.

- Компания, которая получила данный вексель, рассчитывается ценной бумагой с другим предприятием (например, за оплату приобретенного оборудования). Лицо, которое получает вексель, в дальнейшем именуется, как векселедержатель.

- Непосредственно в договоре заимствования прописывается срок, в момент наступления которого потребуется погасить задолженность в полном объеме. Одновременно с этим клиент, то есть заемщик, выполняет свою договорную ответственность и погашает кредитору ранее оговоренную сумму средств.

- После выплаты задолженности векселедержатель имеет полное право обратиться в банковское учреждение за оплатой векселя.

- Банк погашает векселедержателю стоимость ценной бумаги.

Среди основных преимуществ оформления вексельного займа следует выделить:

- возможность увеличения объемов закупки посредством снижения стоимости займа;

- получение права на возмещение НДС для предприятий в момент проведения финансовых расчетов;

- значительное снижение риска неплатежей, поскольку непосредственную ответственность за вексель несет банковское учреждение, которое его выкупает;

- прием векселя осуществляется в любом отделении банка. Более того, доступной является возможность упрощенного оформления займа;

- высокая ликвидность банковского векселя обеспечивает снижение процентной ставки по займу от поставщика, благодаря тому, что ценная бумага имеет свойство заменять наличные денежные средства в процессе взаиморасчетов;

- низкий процент кредитования в сравнении с традиционным денежным кредитом;

- возможность осуществлять максимально быстрые платежи без привлечения денежной массы, которая находится в производственном обороте.

Существует ряд объективных причин, по которым применение вексельного коммерческого кредита, как финансового инструмента, допускается крайне редко. Изначально вексельное кредитование предполагает немалые финансовые потери со стороны заемщика, который теряет свои денежные средства не только за счет дисконта, но также и благодаря начисленным банковским процентам.

Для предприятия-кредитора выдача подобного вида кредита так же предполагает немалое количество негативных факторов. Главным среди них является возникновение рисковых ситуации, которые приводят к опротестованию векселей и больших сумм денежных средств, зарезервированных законным путем. Однако совсем отказываться от подобного вида кредитования не нужно, в особенности, если дело касается ситуации, когда вексельный элемент характеризуется высокой степенью активности.

Любое предприятие имеет полное право выполнить эмиссию векселей определенной стоимостью для дальнейшего осуществления ими расчетов или же для обращения в банковское учреждение и получения вексельного кредита.

В первой ситуации предприятие должно приобрести векселя установленного образца, заполнив их самостоятельным образом, с учетом особенностей компании. С помощью этих ценных бумаг организация может проводить расчеты за любые приобретения перед иными предприятиями. Соответственно, одно предприятие является заемщиком, а другое кредитором.

Во второй ситуации, компания, которая предполагает оформить вексельный кредит в банке, должна подготовить полный пакет документации и предоставить его на утверждение банку. Следовательно, банк принимает решение, касательно выдачи кредита, и сообщает об этом клиенту. Далее, все взаимоотношения развиваются по изложенной выше схеме.

Оформить вексельный кредит в банковском учреждении значительно проще, нежели обычный займ. В первую очередь это связано с тем, что финансовая организация практически не подвержена влиянию рисков и не передает свои личные денежные средства заемщику.

В процессе рассмотрения банком заявки на оформление вексельного кредита, прежде всего, банковские специалисты изучают финансовое положение клиента, что, в свою очередь, характеризует его возможность своевременного погашения долга и уровень кредитоспособности.

Как правило, для оценки платежеспособности банки требуют предоставления следующей информации в форме анкетирования:

- наименование предприятия, юридический адрес;

- состав уполномоченных и руководящих лиц;

- список отдельно входящих филиалов/компаний (при условии наличия таковых);

- состав оборотных и основных фондов организации;

- перечень активных кредитов, их размер и наименование кредитной организации, в которой они были оформлены;

- описание оборудования, уровень его износа;

- наличие просроченных платежей, причины их возникновения;

- основная цель кредитования и т.п.

Кроме этого, предприятие должно предоставить:

- последний годовой финансовый отчет, баланс предприятия;

- производственно-хозяйственное планирование;

- страховые полисы тех организаций, которые являются застрахованными;

- устав, предопределяющий юридический статус предприятия.

Кроме вышеизложенных сведений, для качественной оценки кредитоспособности используется информация других банковских учреждений, сообщения в СМИ, а также услуги независимых аудиторских организаций. В перспективе в момент создания системы сбора и оповещения об организациях, которые допустили протесты по векселям, эти сведения станут основанием для отказа в выдаче вексельного займа, так как компании, допустившие векселя до протеста, как правило, не кредитуются.

Оформление онкольного кредита – это операция, подразумевающая выдачу банком займа под обеспечение векселями, которые уже имеются у клиента.

Основные признаки, отличающие онкольный кредит от иных видов вексельного заимствования:

- Не переуступается банку право собственности на векселя. Ценные бумаги только закладываются в кредитном учреждении на установленный срок с дальнейшим их выкупом. При условии невыполнения заемщиком перед банком своих обязанностей, происходит потеря прав на вексель, который был предоставлен под залог.

- Займ предоставляется исключительно на часть номинальной суммы заложенных векселей (примерно 60-80%).

Следовательно, онкольный кредит является разновидностью вексельного кредитования.

Итоговый результат применения вексельной системы заимствования выражается в увеличении объемов сбыта, значительном росте чистого дохода предприятия, улучшения показателя платежеспособности, а также общего финансового положения компании. Современная банковская система ориентирована на корпоративных клиентов, и поэтому предлагает наиболее привлекательные условия вексельного кредитования – надежность, стабильность и максимально упрощенную процедуру оформления кредитного продукта.