Методика определения кредитоспособности заемщика на основе методологических разработок Сбербанка РФ

1. Оценка кредитоспособности Заемщика по методике Сбербанка РФ

Методика разработана на основе Приложения к Регламенту предоставления кредитов юридическим лицам Сбербанком России для определения финансового состояния и степени кредитоспособности Заемщика. Целью проведения анализа рисков является определение возможности, размера и условий предоставления кредита.

Количественный анализ производится с учетом тенденций, характеризующих изменение финансового состояния предприятия и факторов, влияющих на эти изменения.

С этой целью анализируется динамика оценочных показателей, структура статей баланса, качество активов, основные направления хозяйственно-финансовой политики предприятия.

Качественный анализ основан на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа используются сведения, представленные Заемщиком, подразделением безопасности банка и информация базы данных.

В связи с тем, что в основе качественного анализа рисков лежат субъективные факторы, которые в силу их многообразия и без наличия конкретной информации по каждому анализируемому предприятию не представляется возможным на данном этапе систематизировать, качественный анализ в рамках данной методики не рассматривается.

2. Оценка финансового состояния Заемщика

Для оценки финансового состояния Заемщика используются три группы оценочных показателей:

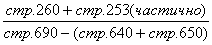

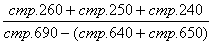

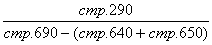

- коэффициенты ликвидности;

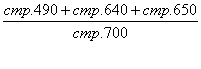

- коэффициент наличия собственных средств;

- показатели оборачиваемости и рентабельности.

| Показатель | Вес показателя, ед. | Категории показателя | ||

| первая (1 балл) | вторая (2 балла) | третья (3 балла) | ||

| Коэффициент абсолютной ликвидности (К1) | 0,05 | 0,1 и выше | 0,05–0,1 | менее 0,05 |

| Коэффициент критической ликвидности (К2) | 0,1 | 0,8 и выше | 0,5–0,8 | менее 0,5 |

| Коэффициент текущей ликвидности (К3) | 0,4 | 1,5 и выше | 1,0–1,5 | менее 1,0 |

| Коэффициент соотношения собственных и заемных средств (К4) | 0,2 | 0,25 и выше | 0,15–0,25 | менее 0,15 |

| Рентабельность продаж (К5) | 0,15 | 0,1 и выше | менее 0,1 | нерентаб. |

| Рентабельность деятельности (К6) | 0,1 | 0,06 и выше | менее 0,06 | нерентаб. |

| Рейтинг кредитоспособности | – | – | – | – |

Категория присваивается сопоставлением фактической величины показателя и диапазоном значений по категориям (гр. 3–5).

Рейтинг кредитоспособности компании определяется по формуле 7.

Формула 7. Расчет рейтинга кредитоспособности заемщика

Коэффициент кредитоспособности служит обоснованием рейтинга или класса заемщика:

· до 1,25 балла – первоклассные заемщики, кредитование которых не вызывает сомнений;

· от 1,25 до 2,35 балла – заемщики второго класса, прежде чем принять решение, банк проведет более тщательный анализ, потребует качественное залоговое обеспечение;

· от 2,36 балла и выше – заемщики третьего класса, слишком рискованные для банка, в большинстве случаев им будет отказано в финансировании.

Конечно, этот рейтинг не окончательный и может корректироваться с учетом других показателей и качественной оценки заемщика. В качестве дополнительных коэффициентов могут использоваться оборачиваемость запасов, дебиторской задолженности и активов. Под качественным анализом подразумевается проверка службой безопасности данных, которые не могут быть выражены в стоимостном выражении. При отрицательном влиянии этих факторов рейтинг может быть снижен.

В таблице 2 приведен пример расчета рейтинга кредитоспособности заемщика.

ПРИМЕР расчет рейтинга кредитоспособности заемщика

| Показатель | Фактическое значение, ед. | Присвоенная категория, балл. | Вес показателя, ед. | Оценка в баллах (гр. 3 × гр. 4) | Категории показателя (справочно) | ||

| первая (1 балл) | вторая (2 балла) | третья (3 балла) | |||||

| 3* | |||||||

| Коэффициент абсолютной ликвидности (К1) | 0,04 | 0,05 | 0,15 | 0,1 и выше | 0,05–0,1 | менее 0,05 | |

| Коэффициент критической ликвидности (К2) | 1,14 | 0,1 | 0,10 | 0,8 и выше | 0,5–0,8 | менее 0,5 | |

| Коэффициент текущей ликвидности (К3) | 1,15 | 0,4 | 0,80 | 1,5 и выше | 1,0–1,5 | менее 1,0 | |

| Коэффициент соотношения собственных и заемных средств (К4) | 0,22 | 0,2 | 0,40 | 0,25 и выше | 0,15–0,25 | менее 0,15 | |

| Рентабельность продаж (К5) | 0,02 | 0,15 | 0,30 | 0,1 и выше | менее 0,1 | нерентаб. | |

| Рентабельность деятельности (К6) | 0,007 | 0,1 | 0,2 | 0,06 и выше | менее 0,06 | нерентаб. | |

| Рейтинг кредитоспособности | – | – | – | 1,95** | – | – | – |

| * Категория присваивается сопоставлением фактической величины показателя (гр. 2) и диапазоном значений по категориям (гр. 6–8). ** Определяется по формуле 7. |

С предприятиями каждого класса кредитоспособности банки по-разному строят свои кредитные отношения. Так, первоклассным по кредитоспособности заемщикам коммерческие банки могут открывать кредитную линию, кредитовать по контокоррентному счету, выдавать в разовом порядке бланковые (без обеспечения) ссуды с установлением во всех случаях более низкой процентной ставки, чем для всех остальных заемщиков.

Кредитование второклассных ссудозаемщиков осуществляется банками в обычном порядке, т.е. при наличии соответствующих форм обеспечительных обязательств (гарантий, залога, поручительств, страхового полиса). Процентная ставка соответственно зависит от вида обеспечения.

Предоставление кредитов клиентам 3-го класса связано для банка с серьезным риском. В большинстве случаев таким клиентам банки стараются кредитов не выдавать. Если же банк решается на выдачу кредита клиенту 3-го класса, то размер предоставляемой ссуды не должен превышать размера уставного фонда организации. Процентная ставка за кредит устанавливается на высоком уровне.

На основании полученного класса кредитоспособности из таблицы 3 выбирается процентная ставка, по которой клиенту будет выдан кредит. Ставка i1 соответствует 1 классу кредитоспособности, i2 – второму и i3 – третьему. В дальнейшем выбранную в соответствии с классом ставку будем обозначать i.

Условия предоставления кредита в зависимости от класса кредитоспособности заемщика.

detector