Расчет и удержание НДФЛ сопровождается выполнение соответствующих проводок в бухгалтерском учете. В статье приведена таблица с проводками по начислению налога к уплате, а также примеры расчета НДФЛ с дивидендов, процентов по кредиту и заработной платы работника. После рассмотрения этой темы будем разбираться с отчетностью по НДФЛ.

|

Дебет

Кредит

Название операции

Удержан НДФЛ с дивидендов учредителей и акционеров.

Удержан НДФЛ с заработной платы работников.

Начислен налог к уплате с материальной помощи работникам.

Начислен налог к уплате с доходов гражданско-правового характера.

Удержан налог с доходов в виде процентов к выплате с краткосрочного кредита, займа у физического лица.

Удержан налог с доходов в виде процентов к выплате с долгосрочного кредита, займа у физического лица.

Суммарный НДФЛ, подлежащий уплате, перечислен в бюджет

Иванову И.А., который является учредителем, начислены дивиденды в размере 50 000 руб. Как считается НДФЛ с дивидендов Иванова в данном примере, и какие выполняются проводки?

Дивиденды учредителей облагаются налоговой ставкой 9%. С 2015 году ставка на дивиденды увеличивается до 13%, о налогообложении дивидендов читайте по этой ссылке.

Учредитель предоставил Организации процентный заем. Организация как налоговый агент уплачивает с начисленных и уплаченных процентов НДФЛ. Как можно настроить 1С 8.3 Бухгалтерия, чтобы уплаченные проценты и НДФЛ попадали в форму 6-НДФЛ? Проценты и НДФЛ отражаю в программе через Операции, введенные вручную .

- Заём с % от учредителя – автозаполнение в 6-НДФЛ и в 2-НДФЛ при ОСНО

- Заём с % от учредителя – автозаполнение в 6-НДФЛ и в 2-НДФЛ при УСН

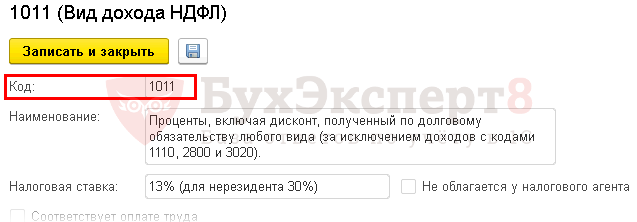

В данной ситуации Организация является налоговым агентом по НДФЛ (пп. 1 п. 1 ст. 208 НК РФ, п. 1 ст. 226 НК РФ). Выплачиваемый доход в виде процентов облагается НДФЛ по ставке 13%. Код дохода — 1011.

Помимо этого, проценты можно учесть в расходах в НУ в составе внереализационных расходов (пп. 2 п. 1 ст. 265 НК РФ). Как правило, учитывается вся сумма начисленных процентов. Нормировать проценты не надо: ограничения по принятию суммы в расходах по НУ есть только по контролируемым сделкам (п. 2-13 ст. 269 НК РФ, п. 2 ст. 105.14 НК РФ).

В 1С Бухгалтерия 3.0 операции можно оформить следующим образом.

- проценты погашаются ежемесячно, заем — в конце срока;

- процентная ставка — 10% годовых.

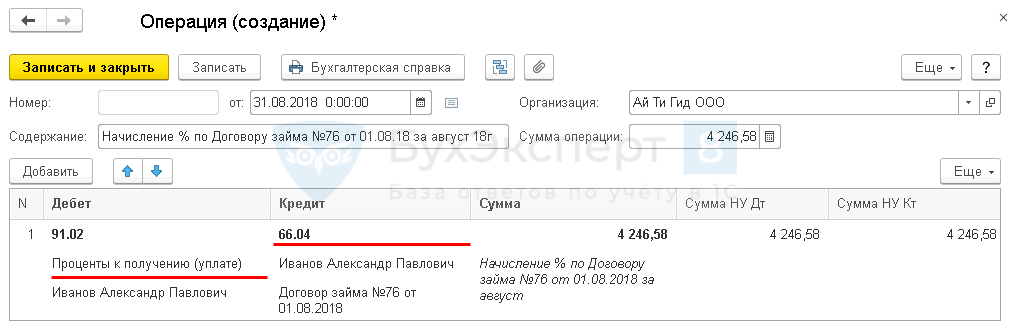

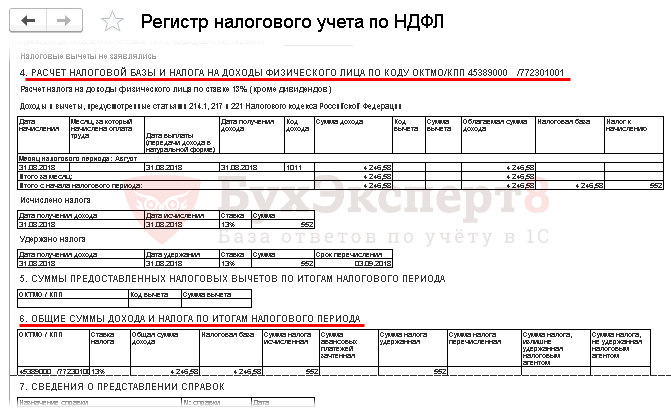

31 августа начислены проценты в сумме 4 246,58 руб. за август:

- 500 000 руб. х 10%: 365 дн. х 31 дн. = 4 246,58 руб.

Расчет процентов в примере приводим выборочно только за один месяц.

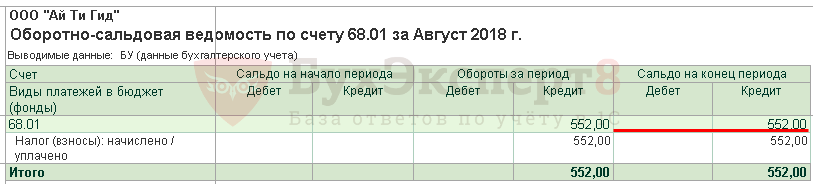

31 августа проценты перечислены Иванову А.П.

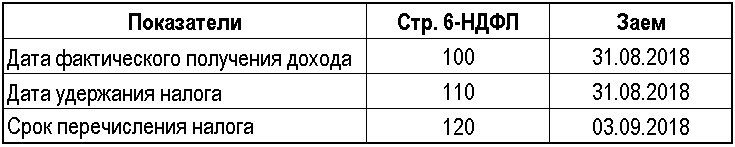

Для учета НДФЛ данные по примеру выглядят следующим образом:

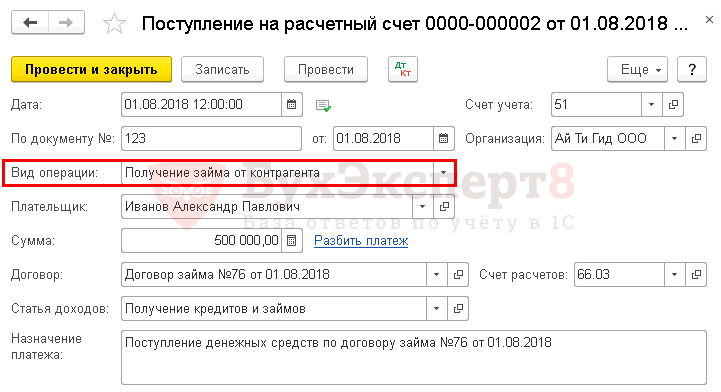

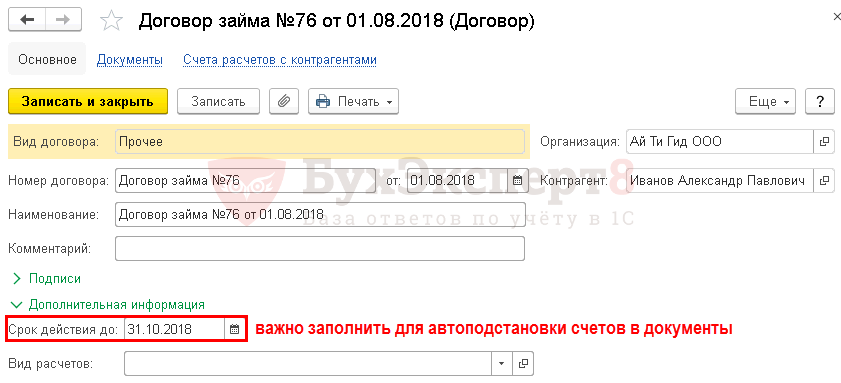

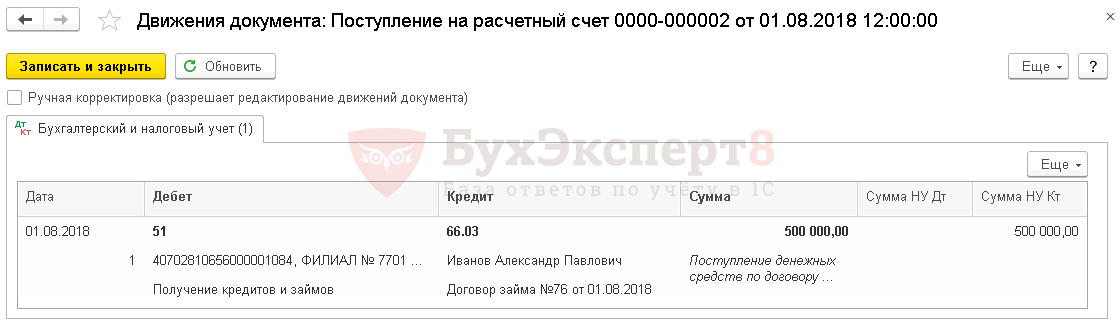

Банк и касса – Банк – Банковские выписки – кнопка Поступление – Поступление на расчетный счет – вид операции Получение займа от контрагента .

Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать – Операция .

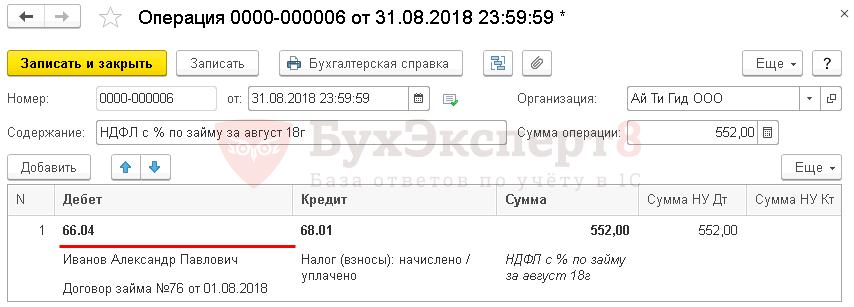

Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать – Операция .

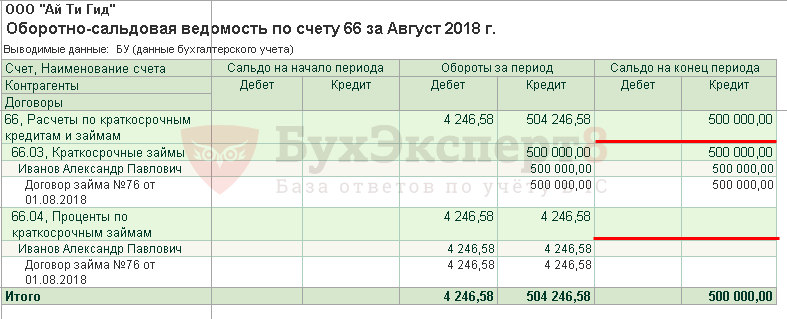

Организация налоговый агент исчисляет и удерживает НДФЛ с дохода (пп. 1 п. 1 ст. 208 НК РФ):

4 246,58 руб. х 13% = 552 руб.

НДФЛ — всегда в полных рублях, округление по правилам математики.

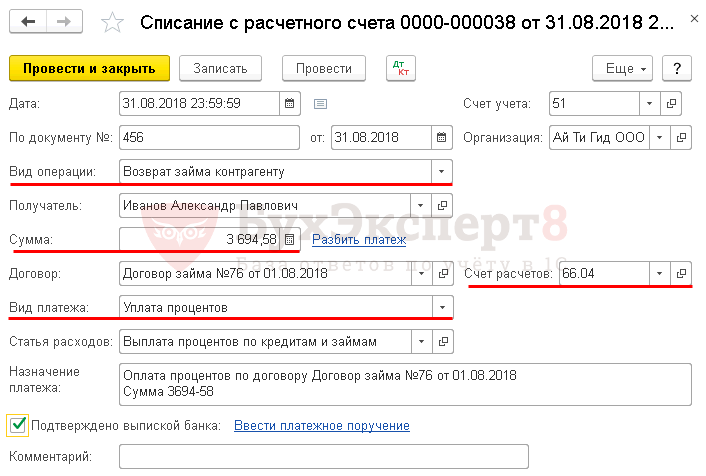

Заполните документ по образцу ниже:

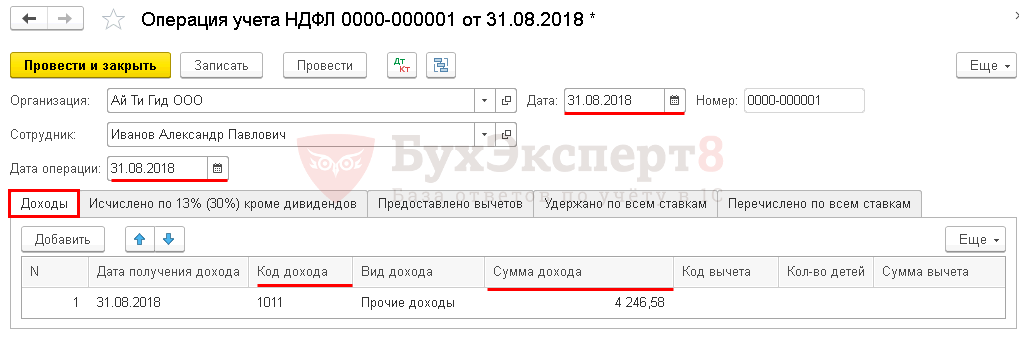

Зарплата и кадры – НДФЛ – Все документы по НДФЛ – кнопка Создать – Операция учета НДФЛ .

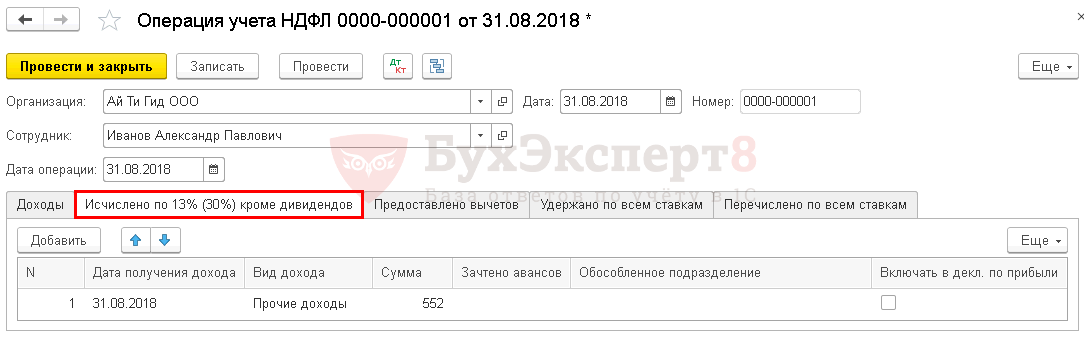

Заполните документ по образцу ниже:

- Вкладка Доходы – Добавить .

Код дохода — 1011.

- Вкладка Исчислено по 13 (30%) кроме дивидендов – Добавить .

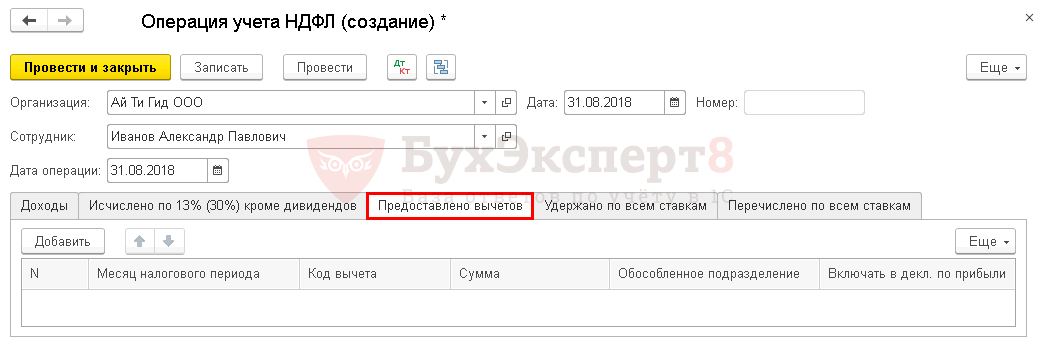

- Вкладка Предоставлено вычетов не заполняется в данном примере.

-

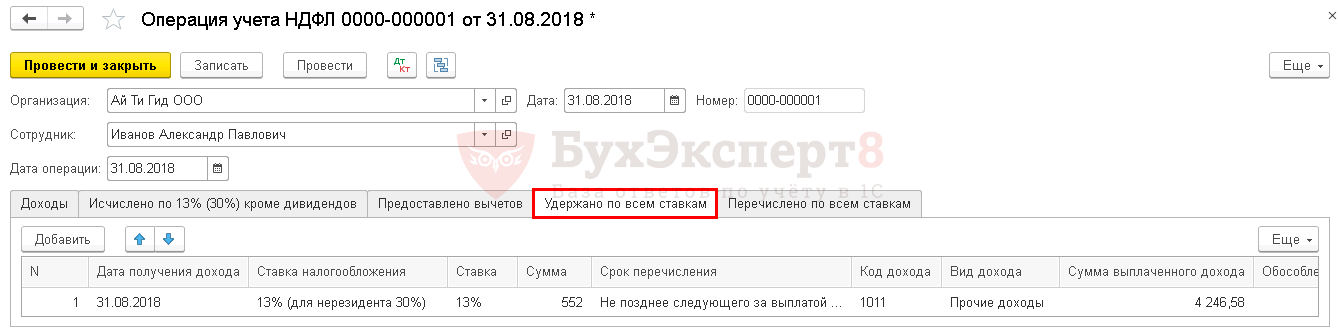

Вкладка Удержано по всем ставкам – Добавить .

Заполните сумму НДФЛ, удержанную с физ. лица в месяце выплаты дохода.

- Срок перечисления:

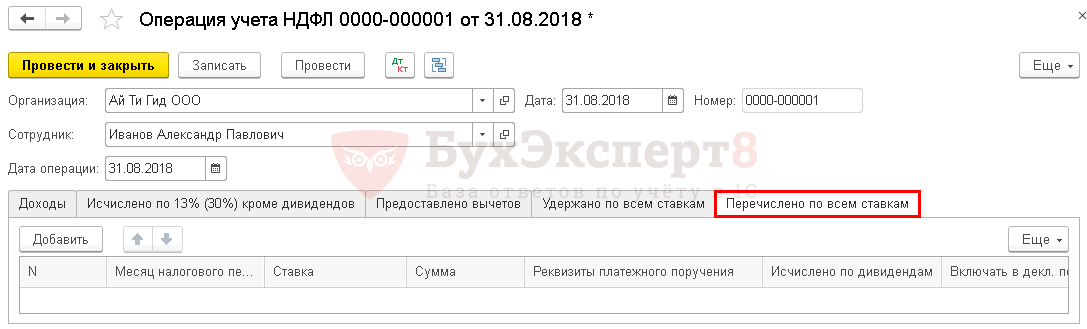

- Вкладка Перечислено по всем ставкам — не заполняется в данном примере.

- Банк и касса – Банк – Платежные поручения – кнопка Создать

- Банк и касса – Банк – Банковские выписки – Списание с расчетного счета – вид операции Возврат займа контрагенту

4 246,58 руб. — 552 руб. = 3 694,58 руб. — сумма процентов по займу к перечислению после удержания НДФЛ.

- Вид платежа — Уплата процентов.

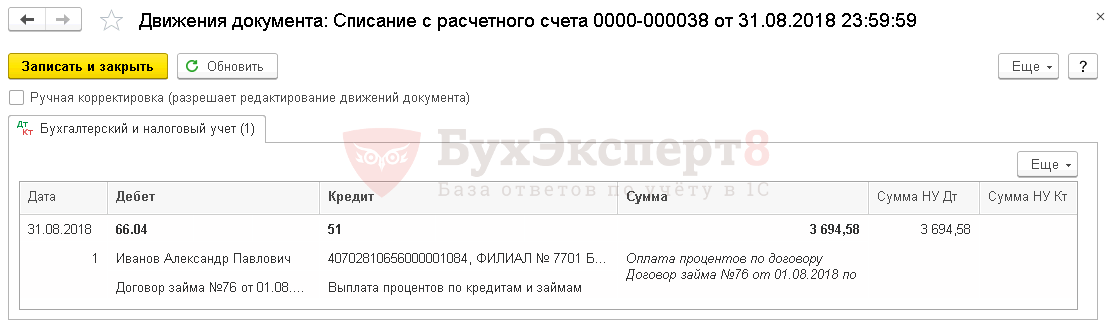

Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету .

ОСВ по счету 66

Зарплата и кадры – НДФЛ – 2-НДФЛ для сотрудников .

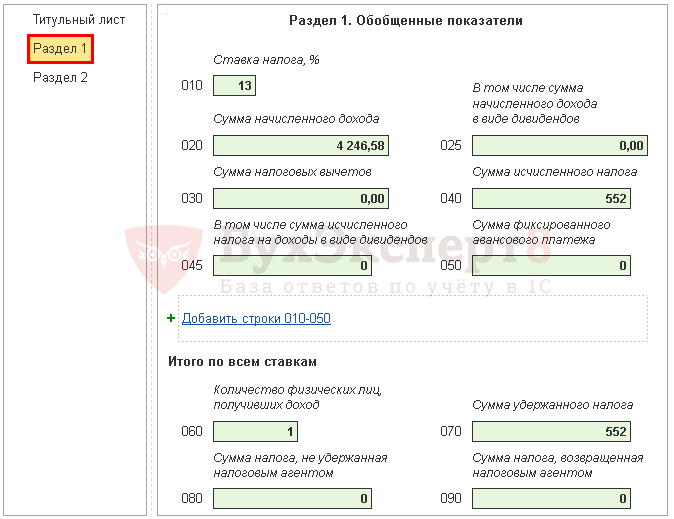

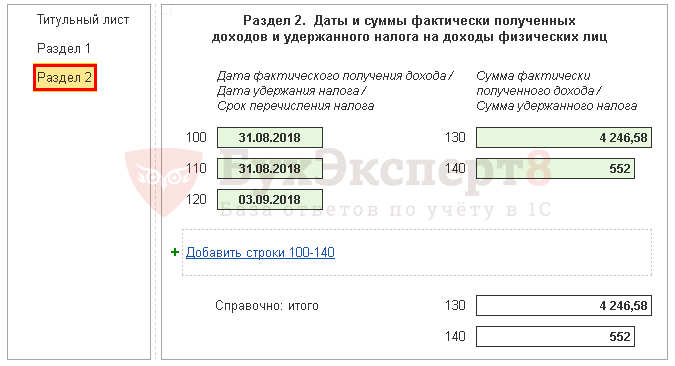

Отчеты – 1С-Отчетность – Регламентированные отчеты – 6-НДФЛ .

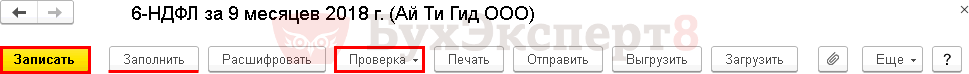

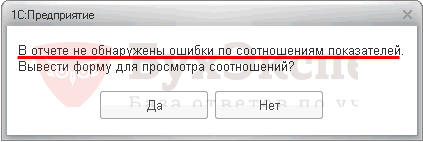

Отчет следует Записать и Проверить перед отправкой в ИФНС.

Зарплата и кадры – Зарплата – Отчеты по зарплате – Регистр налогового учета по НДФЛ .

Если Вы еще не являетесь подписчиком системы БухЭксперт8:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- Как отразить зачет авансовых платежей НДФЛ по патенту у иностранцев?.

- Мы выплатили зарплату за декабрь в декабре, как уплачивать НДФЛ?.

- Как отразить призы стоимостью не более 4000 руб. в отчетности по НДФЛ?У вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

| Разделы: | Законодательство (ЗУП), Зарплата (ЗУП), Кадры (ЗУП), Настройки (ЗУП) |

|---|---|

| Рубрика: | 1С Бухгалтерия 8.3 / 6- НДФЛ / Доп. материалы к семинарам 1С Бухгалтерия / Доходы (НДФЛ) / ПРОМО: 1С Бухгалтерия / Прочие расчеты с сотрудниками |

| Объекты / Виды начислений: | Счет 68.01 — НДФЛ при исполнении обязанностей налогового агента |

| Последнее изменение: | 17.07.2019 |

>ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(1 оценок, среднее: 5,00 из 5)

Для отправки комментария вам необходимо авторизоваться или зарегистрироваться.

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Согласно нормам действующего законодательства, компании и ИП, нанимающие специалистов по трудовым и гражданско-правовым договорам, выполняют функции фискальных агентов: рассчитывают, удерживают и перечисляют в государственный бюджет подоходный налог с выплат в пользу работников. Совершение перечисленных операций предполагает формирование соответствующих проводок в учетной программе коммерческой структуры. Сразу скажем, что специальный счет НДФЛ не предусмотрен действующим планом счетов. Для его обособленного отражения открывают субсчет к счету 68.

Когда бухгалтер рассчитывает подоходный налог, он не делает никаких проводок. Записи в учетной программе необходимы только при удержании и перечислении НДФЛ в государственную казну. В зависимости от ситуации делают следующие строчки:

| Проводка | Что отражает |

| Дт 70 – Кт 68.01 | Удержание подоходного налога из заработной платы наемного специалиста, с суммы его отпускных |

| Дт 70.01 – Кт 68.01 | Удержание НДФЛ с дивидендов, выплачиваемых работникам-акционерам компании.

Для удобства вычислений и аналитики рекомендуем бухгалтеру отрыть отдельный субчсчет на сч. 70 для отражения расчетов с учредителями. |

| Дт 73 – Кт 68.01 | Удержание подоходного налога с иных типов выплат, перечисляемых работнику фирмой-нанимателем.

Например, со стоимости подарков дороже 4000 руб., материальной помощи сверх лимитов и т. д. |

| Дт 76 – Кт 68.01 | Начисление НДФЛ с выплат в пользу физических лиц, не являющихся сотрудниками компании.

Например, граждан, оказывающих услуги фирме по гражданско-правовому договору. |

| Дт 75 – Кт 68.01 | Удержание подоходного налога с дивидендов, выплаченных акционерам, не работающим в компании |

| Кт 67 – Дт 68.01 | Удержание НДФЛ с процентов, выплаченных по долгосрочному займу, ранее полученному от физического лица |

| Кт 66 – Дт 68.01 | Начисление подоходного налога с процентов, выплаченных физлицу за пользование краткосрочным заимствованием |

| Дт 68.01 – Кт 51 | Перечисление исчисленной суммы налога в государственный бюджет с расчетного счета компании |

Как видно, основной счет бухгалтерского учета НДФЛ – 68.01.

Общая логика отражения НДФЛ по счетам бухгалтерского учета состоит в том, что при начислении его показывают по кредиту сч. 68.01 в корреспонденции со счетом, предназначенным для отражения соответствующего типа доходов физических лиц. Когда суммарный налог, рассчитанный бухгалтером, переводят в государственную казну, кредитуют сч. 51.

Чтобы понять принципы отражения подоходного налога, рассмотрим ситуации из практики.

- Дт 84 – Кт 75 на сумму 50 тыс. руб. – начисление дивидендов;

- Дт 75 – Кт 68.01 на сумму 4,5 тыс. руб. (13% от 50 тыс.) – удержание подоходного налога;

- Дт 75 – Кт 51 – на сумму 55,5 тыс. (50 – 4,5) – перечисление Иванову дивидендов на банковскую карточку;

- Кт 68.01 – Дт 51 – уплата налога в государственную казну.

Рассчитаем размер НДФЛ с дохода по ставке 13%:

- 40 000 × 0,13 = 5200 – сумма налога к удержанию;

- 40 000 – 5200 = 34 800 – сумма заработной платы к выдаче.

Бухгалтер сделает проводку по начислению зарплаты Дт 44 – Кт 70 на сумму 40 тыс. руб. Затем удержит НДФЛ (Дт 70 – Кт 68.01) в сумме 5200. Для отражения перечисления налога в бюджет будет использована запись Кт 51 – Дт 68.01.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.