На фондовом рынке брокер является налоговым агентом частного инвестора и рассчитывает за него причитающиеся к уплате налоги по доходам с облигаций. Однако, чтобы грамотно спланировать свою тактику по инвестированию важно самостоятельно разбираться в некоторых особенностях налогообложения. Это поможет оптимизировать расходы и повысить чистую доходность своих инвестиций.

Стоит сразу оговориться, что данная статья не является строгой в юридическом смысле и не охватывает абсолютно все тонкости налогообложения. Ее целью является дать читателю общее понимание основных принципов, чтобы он мог лучше спланировать свою стратегию. В каждом отдельном спорном случае стоит разбираться индивидуально, учитывая все особенности и актуальную нормативно-правовую базу.

Как формируется доход инвестора

Для понимания принципа расчета налогов, которые инвестору необходимо будет заплатить с дохода от владения долговыми бумагами, необходимо разделять способы, которыми этот доход может быть получен.

1. Купонный доход — доход, который был получен в виде купона (не НКД). Это та сумма, которую выплачивает непосредственный эмитент облигации. По рублевым облигациям в большинстве случаев купон поступает на счет инвестора уже в очищенном от налогов виде.[OD1]

2. Доход от продажи облигации с НКД. НКД по своей сути является тем же купонным доходом, однако его включение в налогооблагаемую базу несколько отличается, что необходимо учитывать при инвестировании.

3. Доход от дисконта между ценой покупки и ценой продажи облигации. Если вы купили облигацию по 970 руб. (97% от номинала) и продали ее по 1000 руб. (100%, от номинала) то этот доход составит 30 руб. или 3,09% от вложенных средств.

4. Доход от дисконта между ценой покупки и ценой погашения облигации. Возникает в случае удержания бумаги до погашения. Рассчитывается, как номинал за минусом цены покупки на вторичном рынке. (Сюда не относится дисконт, заявленный эмитентом при первичном размещении в качестве процентного дохода по облигации).

Налогообложение ОФЗ и муниципальных облигаций

1. Согласно п. 25 ст. 217 НК РФ, купонный доход по данным бумагам освобождается от НДФЛ.

2. Доходы от купли-продажи (погашения) ОФЗ и муниципальных облигаций учитываются без процентного (купонного) дохода, о чем указано в п.13 ст.214.1 НК РФ. Соответственно, НКД не облагается НДФЛ также, как и полученные купоны .

3. Доход от разницы между ценой продажи и ценой покупки облагается НДФЛ в обычном порядке.

Однако можно избежать этого налога, если бумаги приобретены после 1 января 2014 г. и находятся в собственности более 3 лет (не на ИИС). В таком случае к ним может быть применен инвестиционный налоговый вычет, если в момент погашения бумаги будут допущены к торгам на российских торговых площадках.

4. Доход от разницы между ценой погашения и ценой покупки облагается НДФЛ в обычном порядке. В данном случае также может быть применен инвестиционный вычет.

Налогообложение ОФЗ-ИН и ОФЗ-ПК

Принципиально порядок налогообложения этих бумаг такой же, как и у обычных ОФЗ-ПД. При этом для линкеров, индексация номинала также относится к процентному доходу наравне с купоном и не облагается налогом. Однако к доходу от рыночных колебаний стоимости бумаги эта льгота не относится.

Налогообложение корпоративных облигаций, выпущенных после 1 января 2017 г.

1. Купонный доход по таким облигациям освобожден от НДФЛ. Однако, если размер купонной доходности (по отношению к номиналу) превышает ключевую ставку более чем на 5%, то разница свыше порога облагается налогом по ставке 35%.

2. В отличие от ОФЗ, по данным бумагам НКД учитывается в налогооблагаемой базе и облагается НДФЛ вне зависимости от превышения купона над ключевой ставкой РФ.

Таким образом, складывается следующая ситуация: если вы додержали бумагу до выплаты купона, то ваш доход не будет облагаться налогом (если купон не превышает ключевую ставку более чем на 5%).

Но если вы продадите бумагу за день до выплаты купона и получите НКД, что по сути почти то же самое, то он будет включен в налогооблагаемую базу и с него в конце периода (либо при выводе денежных средств и/или закрытии счета) будет удержан НДФЛ. Эту особенность стоит учитывать при формировании портфеля.

3. Доход от разницы между ценой покупки и продажи/погашения облагается НДФЛ в обычном порядке.

Налогообложение корпоративных облигаций, выпущенных до 1 января 2017 г.

По таким облигациям доход в любом виде облагается НДФЛ по ставке 13% для физлиц-резидентов. При этом есть небольшая особенность при учете НКД в финансовом результате. НКД покупки не уменьшает налогооблагаемую базу при выплате купона и учитывается в базе расчета только в том налоговом периоде, в котором облигация будет реализована или погашена . Таким образом, если НКД при продаже окажется меньше, чем НКД при покупке, то эффективная ставка налогообложения окажется выше, чем базовая ставка НДФЛ.

Пример: Инвестор-резидент купил рублевую облигацию по номиналу с НКД 40 руб., получил по ней купон в размере 50 руб. и продал по номиналу с НКД 20 руб. Совокупный доход инвестора составил 1020+50-1040=30 руб. Однако для целей налогообложения расчет был проведен следующим образом: купон пришел на счет в очищенном от налога виде равный 50*0,87=43,5 руб., а при продаже финансовый результат оказался отрицательным (1020-1040 руб.) и налог удержан не был. Таким образом, вместо 3,9 руб. налога (30 руб.*13%) было удержано 6,5 руб. (50 руб.*13%). Эффективная ставка налогообложения в данном случае составила 6,5 руб. / 30 руб. *100% = 21,67%. Сумма переплаченного налога составила 6,5-3,9 =2,6 руб. или 0,26% от номинала.

Чтобы не терять доходность, стоит учитывать эту особенность при формировании портфеля облигаций.

Налогообложение еврооблигаций

По облигациям, номинированным в иностранной валюте, финансовый результат определяется как разница между стоимостью продажи/погашения, пересчитанной в рубли по курсу ЦБ на дату продажи/погашения, и стоимостью покупки, пересчитанной в рубли по курсу ЦБ, соответственно, на дату покупки.

Таким образом, при падении курса рубля инвестор должен платить налог с дохода от курсовой разницы, что может серьезно сказаться на фактической доходности вложений.

Особый режим налогообложения был введен для еврооблигаций Минфина . Об этом гласит Федеральный закон 19.07.2018 N 200-ФЗ. С 1 января 2019 г. при купле-продаже еврооблигаций в валюте для целей налогообложения будет использоваться один курс ЦБ, действующий на дату продажи/погашения еврооблигации. Таким образом, инвестор будет избавлен от налога с курсовой разницы, что делает инвестиции в еврооблигации Минфина более предсказуемыми и понятными для резидентов РФ.

Также купонный доход по еврооблигациям Минфина, как и по рублевым ОФЗ, освобожден от НДФЛ.

О других способах сэкономить на налогообложении читайте в специальном материале: 8 способов абсолютно законно сэкономить на налогах.

БКС Брокер

Адрес для вопросов и предложений по сайту: website4@bcs.ru

Покупая облигации на бирже, все мы рассчитываем получить в дальнейшем прибыль. А если есть доход, то автоматически возникает обязанность в уплате налогов. В итоге, это во-первых снижает общую доходность инвестиций. Во-вторых, по облигациям с одинаковой заявленной доходностью, чистая получаемая прибыль может сильно отличаться. Поэтому перед тем, как покупать долговые бумаги нужно знать про налогообложение облигаций для физических лиц. Какие налоги и за что вы обязаны уплатить. И как можно этого избежать законными способами.

Весь полученный инвестором доход на фондовом рынке попадает под статью налогового кодекса о доходах физических лиц и подлежит налогообложению. При торговле облигациями этот доход может быть получен в виде:

- Купонных выплат.

- Разницей между покупкой и продажей бумаг.

- Курсовой разницы по еврооблигациям.

Основную прибыль владельцам приносит именно купонный доход. Он зачисляется на ваш счет после удержания налога — 13%. В итоге, каждый раз в момент купонных выплат вы не до получаете часть прибыли, на которую рассчитывали. В течении 5-10 лет — набегает весьма солидная сумма.

При купонном доходе в 11% годовых, после уплаты НДФЛ — 13%, реальная доходность составит — 9,57%

13% вам нужно заплатить при продаже бумаг от полученной прибыли за счет роста котировок. Купили за 1 000 рублей, продали за 1 200. Ваша прибыль составила — 200 рублей. Как раз с нее уплачивается налог — 26 рублей. Итоговая чистая прибыль, полученная на руки составит уже не 20%, а 17,4%.

Касается еврооблигаций, номинированных в иностранной валюте. За счет роста курса рубля по отношению к валюте облигации образуется прибыль, с которой и нужно уплатить 13%. Достаточно спорно, так как сама цена еврооблигации может не измениться или даже снизиться.

Для владельцев облигаций федерального займа были всегда поблажки в плане уплаты налогов. Купонный доход по ОФЗ не подвергается налогообложению. В эту же категорию входят и муниципальные облигации. Владельцы получают полную сумму по купонным выплатам.

С курсовой разницы между покупкой и продажей удерживается стандартные 13%.

Выпущенные минфином народные облигации (ОФЗ-н) попадают под эту же категорию бумаг, с аналогичными правилами по уплате налогов.

Любая прибыль, полученная по бумагам подвергалась 13% налогу. Это снижала общую доходность. В марте 2017 года правительство выпустило новый закон по корпоративным облигациям. А именно, отменило налог на купонный доход. Если он не превышает ставку рефинансирования на 5% пунктов. Правило действует только на бумаги российских компаний, выпущенных в период с 1 января 2017 по 31 декабря 2020 года.

Учитывая, что доходность по надежным облигациям на рынке не превышает заявленные 5 п.п., то покупка корпоративных бумаг становиться такой же привлекательной, как и ОФЗ.

Есть один подводный камень. По мере снижения ставки рефинансирования, под налогообложение будут попадать многие бумаги, не удовлетворяющих правилу 5%. И если сегодня получая купон, налог не нужно платить, то например, через 2 года, когда ставка упадет с 9,25%, например до 5% (а такое вполне может быть), все бумаги с годовым купоном в 10% теряют льготу в налогообложении.

Если вы работаете с российскими брокерами, то обязанность по удержанию и перечислению налогов в бюджет возлагается на них. Они все являются налоговыми агентами. Сами рассчитывают размер налогооблагаемой базы, исходя из совокупности полученных вами прибылей и убытков за расчетный период.

Работая с иностранными брокерами обязанность по уплате полностью ложиться на ваши плечи. По истечении года заполняете декларацию по форме 3-НДФЛ. Сдать ее нужно не позднее 15 апреля.

Есть 3 возможности для частных инвесторов полностью избежать налогообложения по облигациям:

- При открытии индивидуального инвестиционного счета. Полученная прибыль в рамках счета не подлежит налогообложению.

- Период владения бумагами от 3-х лет. Налоговый вычет при покупке облигаций дает возможность за каждый год не платит налогов на сумму 3 млн. рублей. За 3 года получается 9 млн., за 4 года — 12 и так далее. Подробнее об этом мы уже писали в статье как законно не платить налоги при продаже ценных бумаг.

- Учет убытков прошлых лет позволит снизить или полностью освободиться от уплаты налогов за последний период.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

В 2017 году я с помощью брокера купил несколько облигаций ОФЗ -26214 — аж три штуки. И забыл о них. Тогда думал ежемесячно докупать эти облигации на небольшую сумму, чтобы был пассивный доход дополнительно к основной зарплате.

Что мне делать? Как задекларировать этот доход? Как минимизировать штраф, можно ли его избежать, или все бесполезно и надо начинать сушить сухари и учить тюремный жаргон?

Тимур, бежать в налоговую не нужно. Пока можете расслабиться.

Первая хорошая новость: ваш налоговый агент — брокер. Он должен сам рассчитать все налоги, которые вам нужно заплатить, удержать их с вашего брокерского счета и перечислить налоговой. В Тинькофф-инвестициях всё так же.

Это, разумеется, касается только тех случаев, когда вы торгуете на российском рынке и через российского брокера.

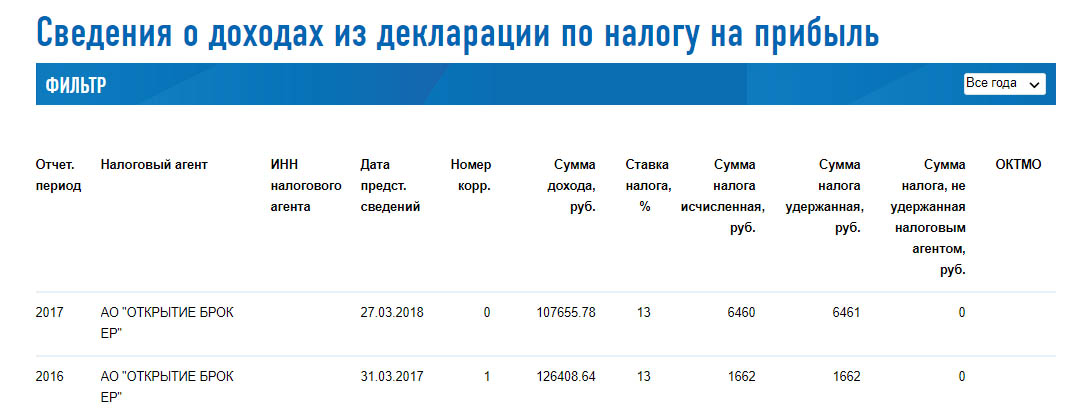

В личном кабинете налоговой выглядит это так:

В вашем случае в ЛК может быть пусто по другой — хорошей для вас — причине.

Да-да, доход по ОФЗ , который вы получаете в виде купонов, вообще не облагается налогом. Платить ничего не нужно. Именно поэтому мы так часто рекомендуем покупать в качестве облигаций именно ОФЗ .

Таким образом государство вам дает совершенно законный способ вообще не платить никакой налог. Так что сухари можно пока не сушить.