Кандидат экономических наук, эксперт сайта.

Многие обыватели, уже бравшие кредит или выступающие в качестве поручителей, обращали внимание, что на первой странице соглашения, которое подписывается с финансовым учреждением, присутствует небольшая рамка квадратной формы.

В ней указан определенный процент, напечатанный довольно крупным шрифтом. Причем он существенно отличается от ставки, под которую выдается сам кредит. Данный факт может смутить каждого, кто впервые обращается в банк за займом. Однако именно здесь указывается эффективная процентная ставка или полная стоимость оформляемого кредита.

Полная стоимость кредита включает в себя все платежи, которые с должника взыскиваются в период исполнения договора. Размеры их и все сопутствующие сроки рассчитываются заблаговременно. Это осуществляется еще в момент подписания кредитного соглашения. Представлена полная стоимость займа в виде специальной таблицы, где указываются ежемесячные платежи. Отдельное внимание необходимо обратить на особенности данного показателя.

- Данные о полной стоимости займа в обязательном порядке указываются на первой странице соглашения. Находятся они всегда в верхнем правом углу. Дополнительно показатель прописывается в индивидуальных условиях составленного договора.

- Полная стоимость должна быть для заемщика главным ориентиром, который позволяет правильно определить, насколько выбранное кредитное предложение является выгодным.

- Значение о полной стоимости в обязательном порядке отображается в процентном соотношении, исходя из годового периода.

- В случаях, когда заемщик при составлении и подписании соглашения не уведомляется о ПСК, такой договор в рамках судебного разбирательства может быть признан недействительным.

- Устанавливается ПСК Центральным банком. Показатель не может быть выше 1/3 среднерыночного значения стоимости потребительского займа. Актуальную информацию на момент использования кредита можно запросить непосредственно на официальном сайте Центрального банка.

Для вычисления показателя используется специальная формула. Она указана в отдельной статье ФЗ №353. В ней предусмотрены также подробные пояснения по производимому расчету. Именно данная статья обязывает все финансовые учреждения отображать ПСК на первой странице кредитного соглашения, используя исключительно жирный шрифт и выделяя показатель рамкой квадратной формы.

Это позволяет заемщику обратить на процентную ставку особое внимание. Ведь размер используемого для написания ПСК шрифта существенно превышает все другие на странице.

До 2008 года ПСК был известен, как эффективная процентная ставка. Однако измененное название показателя не изменило его сути. Зачастую некоторые финансовые учреждения, рекламируя бонусные предложения или предлагая стандартные услуги кредитования, не заостряют внимание клиентов на данных, которые касаются полной стоимости займа.

Они предпочитают огласить процентную ставку абсолютно чистую, без учета дополнительных комиссий. Но современный заемщик должен знать из чего состоит ПСК (полная стоимость кредита).

- Суммы, которую обратившийся в финансовое учреждение получает на руки или тело кредита.

- Дополнительные комиссии, начисляемые за рассмотрение заявки, поданной в банк.

- Процент, который заемщик вносит за использование предоставленных денежных средств.

- Ежемесячный платеж, погашающий сумму полного займа.

- Плата, взымающаяся за открытие счета и его обслуживание, если он имеет прямое отношение к заключенному соглашению, выпуск кредитной карточки.

- Комиссионный сбор, предусмотренный при оформлении страховки.

Все эти пункты и составляют полную стоимость займа. Отдельное внимание следует уделить издержкам, которые не входят в ПСК, но они также взимаются с клиента финансового учреждения. К таковым относятся платежи, предусмотренные за оформление ОСАГО, если, например, приобретается транспортное средство, штрафные санкции при просрочках ежемесячных отчислений. Также присутствуют издержки, которые носят добровольный характер.

- Восстановление при утере или порче, перевыпуск кредитной карточки.

- Комиссионный сбор, предусматриваемый за досрочное погашение запрашиваемой заемщиком суммы.

- Запросы на выдачу различных выписок, справок, квитанций, если таковые требуются клиенту финансового учреждения при внесении материнского капитала, использовании услуги рефинансирования, программы субсидирования.

- Комиссия, предусмотренная за конвертацию валюты, если денежные средства переводятся из рублевого эквивалента в валюту иностранную.

- Обязательный платеж, который взимается с обывателя при переводе денежных средств на карточку стороннего финансового учреждения.

Все расчеты по ПСК банк осуществляет в одностороннем порядке, применяя соответствующую формулу. Причем стоит обратить внимание, что данный показатель даже при полном отсутствии дополнительных платежей, обязательных комиссионных сборов будет превышать процентную ставку, прописанную в кредитном соглашении. Этому правилу следуют все финансовые учреждения, благодаря чему никогда не остаются в ущербе от сочетания осуществляемой деятельности по приему вкладов и выдаче займов.

Рассчитать полную стоимость займа можно даже самостоятельно, обладая хотя бы минимальными математическими знаниями. В качестве исходных данных используются специальные нормы, которые устанавливаются Центральным банком. Формула и методы расчета полной стоимости займа систематически совершенствуются.

Также на них может влиять изменение законодательной базы. Чтобы узнать максимально точные данные по ПСК и произвести самостоятельные расчеты, следует посетить официальный сайт финансового учреждения, где кредитор обязан разместить полную информацию, касающуюся условий предоставления займов.

Каждое финансовое учреждение считает процентную ставку, исходя из индивидуальных данных. В программу калькулятора потребительского займа закладываются различные варианты. Это обязательно отражается на конечных результатах.

Согласно мнению независимых экспертов, для заемщика значительно выгоднее использовать кредиты с дифференцированным способом платежей. Они уменьшаются по мере снижения процентной суммы.

Также используется приближенный и точный вариант расчета ПСК. В первом случае каждый месяц будет состоять из 30 суток. Во втором варианте учитывается точное число календарных дней. Полная стоимость займа является условным показателем, который каждое финансовое учреждение обязано рассчитать, отталкиваясь от определенных действий клиента. Однако ПСК дает возможность сравнивать однотипные кредитные предложения, грамотно подбирая наиболее выгодные варианты.

Каждый человек, решивший обратиться в финансовое учреждение с просьбой предоставить ему определенную сумму под проценты, должен знать, что существуют способы, которые позволяют уменьшить полную стоимость займа. Однако это требует соблюдения некоторых правил. Еще до подписания договора с финансовым учреждением необходимо внимательно изучить коэффициенты, которые были им применены при расчете ПСК. Сравнить их следует с нормами ЦБ РФ. Если выявлены какие-либо несоответствия, можно смело требовать полного перерасчета.

Полная стоимость займа находится в прямой зависимости от срока кредитования и частоты внесения платежей, которые производит клиент банка. Чтобы снизить показатель, обыватель может принять все доступные меры, которые позволят ему увеличить ежемесячный взнос по погашению используемой суммы.

Соответственно данный факт существенно сократит длительность долговых обязательств. Также на момент подписания соглашения с финансовым учреждением необходимо отказаться от всех дополнительных издержек, которые банк не предусматривает как обязательные. По этому вопросу лучше получить заблаговременно консультацию кредитного специалиста.

На сегодняшний день финансовые учреждения используют единый алгоритм расчета ПСК:

100 * ЧБП * i = ПСК

ЧБП – расшифровывается, как число базовых периодов за год. Согласно методике, которую использует Центральный банк, 12 месяцев исчисляются 365 днями.

i – ставка базового периода. Она должна выражаться в процентном соотношении.

ПСК – интересующий должника показатель, отражающий полную стоимость кредита. Он выражается с учетом как целого числа, так и тысячных.

Чтобы самостоятельно произвести расчеты и выявить требующийся показатель, заемщику предстоит узнать целый ряд определенных данных. Необходимо знать размер кредита, определиться со сроком его погашения, поинтересоваться в банке о годовой ставке, учесть тип платежей, комиссионные сборы.

Каждый человек, обращающийся в финансовое учреждение с просьбой предоставить кредит, должен понимать, что на всех банках лежит обязанность предоставлять своему клиенту максимально подробную информацию, которая касается осуществляющихся расчетов полной стоимости займа.

Это прописано в действующем законодательстве. Сокрытие такой информации влечет за собой наложение штрафных санкций на финансовое учреждение. Заемщик должен знать, что любые мероприятия, производимые с подсчетами ПСК, находятся под строгим контролем Центрального банка и превышение данного показателя не допускается более чем на 1/3.

Неважно, в какой банк, и за каким видом кредита вы обращаетесь, в первую очередь интересуйтесь показателем, который отражает все ваши расходы на его обслуживание. Только так вы сможете реально оценить свои финансовые возможности, предстоящие затраты и выявить наиболее выгодное предложение. Этот показатель называется полная стоимость кредита. Понимание его сути, вычисления и анализ – важны не только для самих кредиторов, но и их заемщиков.

Часто потенциальные клиенты банков при кредитовании смотрят на проценты и величину ежемесячного платежа. Однако такой подход к выбору кредитного продукта не совсем правильный. Невнимательность, недостаточная финансовая грамотность и спешка – это наиболее распространенные ошибки при оформлении кредита, которые влекут за собой разочарование, повышенную финансовую нагрузку и другие неприятности.

Под полной стоимостью кредита (ПСК) понимается величина всех платежей, совершаемых в пользу кредитной организации и третьих лиц (страховщиков, нотариальных контор, застройщиков и т.п.), которые возлагаются на заемщика и являются его обязанностью, в соответствии с условиями договора. Услуги третьих лиц могут понадобиться, если предоставление ссуды поставлено в зависимость от заключения сделки с ними.

Примером служат: ипотека, залоговые кредиты, автокредиты и др. Предположим, вы берете кредит по залог авто или недвижимости. В данном случае привлечение оценщика (специалиста, определяющего рыночную стоимость предмета залога) неизбежно. Тарифы, применяемые им, банк должен будет учесть при вычислении полной стоимости кредита. Другой пример – это страховые премии. Возможно, вы видели, как кредиторы предлагают добровольно оформить страховку и вместе с тем снизить ставку. Иначе они предупреждают, что при отказе от нее стоимость кредита повысится на несколько п.п.

Поэтому эти сведения должны быть клиенту доведены на момент подписания договора. Закон обязывает полную стоимость кредита прописывать в документе на первой странице. Причем нужно строго соблюдать правила по ее размещению – правый верхний угол страницы. А уже ниже можно расположить таблицу с индивидуальными условиями.

- прописывается черным, достаточно крупным шрифтом на белом фоне;

- наносится в двух видах (прописными буквами и цифрами);

- занимает вместе с квадратной рамкой не менее 5% от общей площади страницы.

Центробанк контролирует банки, МФО, ломбарды и прочие компании подобного типа в плане оценивания различных видов кредитования. Это делается для того, чтобы кредиторы не завышали ставки и стоимость своих продуктов. Поэтому каждый квартал ЦБ РФ рассчитывает среднерыночное значение ПСК. Данные регулярно публикуются на официальном сайте института.

Кредитные организации обязаны при расчете полной стоимости кредита опираться на показатели Центробанка. Им позволяется повышать среднерыночное значение на 1/3 и не более.

- сумма – до 1,5 млн руб.;

- период возврата – до 15 лет;

- ставка – 15,50% в год.

Для определения минимальной полной стоимости ссуды за основу были взяты 300 тыс. руб.

Заемщик вправе узнать ПСК у банковского сотрудника или взглянуть на типовый договор. Чтобы понять, как формируется данный показатель, необходимо иметь представление о платежах, вносимых в него. Итак, полная стоимость потребительского кредита состоит из параметров:

- величина процентной ставки;

- комиссия за выдачу денег;

- оплата обслуживания счета;

- платеж по погашению задолженности.

Полная стоимость кредита по кредитной карте включает в себя:

- комиссию за открытие кредитки;

- платеж по погашению долга;

- комиссионное вознаграждение за обслуживание карточного счета;

- проценты (в том числе с учетом ЛП).

Полная стоимость ипотечного кредита определяется, исходя из сборов за:

- обслуживание счета;

- предоставление средств и их обналичивание;

- открытие Аккредитива;

- выдачу под расписку ФРС.

Еще в расчет включают: выплаты по основной задолженности, проценты, сумму страховых взносов. Также при ипотеке формируют ПСК платежи за услуги оценщика, нотариуса, по регистрации Закладной и Договора.

Полная стоимость автокредита – это общая переплата по:

- погашению основного долга;

- процентам;

- комиссии за выдачу средств;

- обслуживанию счета;

- услугам третьих лиц (оформление КАСКО и т.п.).

Не участвуют при расчете показателя те платежи, уплата которых на момент подписания договора не известна. Также не берут во внимание комиссии, взимаемые по операциям:

- снятие наличных с кредитки через банкомат;

- операции, совершенные в валюте, отличной от той, в которой выпустили карту. Например, если она открыта в рублях, а держателю нужно перевести деньги в долларах;

- досрочный возврат кредита;

- выписка по счету;

- превышение лимита овердрафта.

Если вы не доверяете кредитору и хотите перепроверить полную стоимость кредита, можно ее рассчитать самостоятельно (в процентах и с точностью до 3-го знака). Однако применяемая формула сложная.

I – ставка базового периода (десятичное число);

ЧБП – это количество базовых периодов за год.

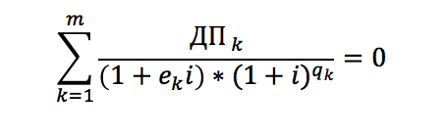

Процентная ставка вычисляется как наименьшее положительное решение следующего уравнения

В него вводят: сумму и срок (в месяцах) займа, годовую процентную ставку, общий размер всех комиссий. Инструмент должен автоматически и бесплатно выдать результат и в процентном, и в денежном выражении. Тем не менее любой онлайн-калькулятор не покажет вам совершенно точные цифры. Во-первых, у каждого сервиса может быть своя схема расчета (дифференцированный или аннуитетный платеж), во-вторых, расчет предварительный.

Несмотря на то, что расчеты фактической стоимости кредита могут напугать клиента, он должен знать эту величину, чтобы иметь представление о реальной переплате. Если человек проинформирован об этом показателе, он сможет выбрать более дешевое предложение и правильно спланировать свои расходы. При этом не стоит забывать, что издержки заемщика по кредитному договору могут быть меньше ПСК.

За актуальные условия кредитов, редактуру текста и графическое оформление ответственен: Александр Овчаренко

Подбирая кредит, заемщик изучает кредитные продукты ряда банков, обращает внимание на рекламные акции кредитных организаций, предлагающих низкие процентные ставки по кредитам. Но мало кто знает, что

Полная стоимость кредита (ПСК) – это сумма, которую клиент фактически заплатит банку за пользование средствами, реальная цена кредита.

Практики раскрытия настоящей цены банковской ссуды появилась в России не сразу, но после нескольких лет возмущенного непонимания между кредитными учреждениями и заемщиками. Психологически цена кредита под 11% годовых на 15 лет кажется привлекательной, но по итогу, за весь период погашения, придется заплатить вдвое больше, чем было взято. Еще более усложнялось дело обилием комиссий, в процентах и с фиксированной величиной. Некоторые проценты исчислялись от суммы остатка, а другие от первоначальной суммы кредита. В такой ситуации определить реальную стоимость банковской ссуды без сложных вычислений невозможно.

ПСК выражается в %, но не совпадает с годовой процентной ставкой, по контракту. Так происходит потому, что в цену кроме процентов, могут включаться платежи за:

- за обработку заявки и проверку данных заемщика;

- за регистрацию и ведение кредитного счета;

- за выпуск банковских карт в рамках ссудного договора;

- за операции в процессе оформления и сопровождения кредита;

- стоимость страховки, если заключение страхового договора является условием банка для выдачи кредита, или определяет величину ставок и комиссий по нему;

- прочие расходы клиента прямо связанные с выдачей банковской ссуды, включая и обязательные платежи третьим лицам.

Полная стоимость кредита должна быть рассчитана еще до его получения, т.к. условия кредитования заранее известны.

Важно учитывать, что список расходов, включаемых в ПСК не бесконечен. Он не может быть расширен по аналогии, по мнению одной из сторон сделки или решением каких-либо еще лиц и организаций.

В ПСК не вносят:

- Расходы заемщика, совершаемые не по условиям кредита, но исходя из требований законодательства. Это может относиться и к определенным видам страхования.

- Штрафные санкции и дополнительные расходы, связанные с нарушением платежной дисциплины.

- Дополнительные расходы на обслуживание кредита, которые являются следствием выбора клиента. Пример – увеличение срока погашения ссуды, повлекшее за собой пересчет общей суммы процентов.

- Разного рода комиссии и дополнительные платежи за определенные способы погашения кредита: наличными, через терминалы других банков, с помощью сторонних платежных систем.

- Плата за движение средств по банковской карте, выданной в рамках кредитного договора.

Из этого следует, что полная стоимость кредита не обязательно равна сумме, которую заемщик реально заплатит кредитору. Т.к. в процессе погашения возможны:

- Задержки платежей или досрочное погашение. За первое начисляется пеня, второе обещает пересчет процентов и уменьшение общей стоимости кредита или штрафные санкции, если это предусмотрено договором.

- Изменения условий возврата ссуды. Такая возможность часто прописывается в договоре, но ее наступление увязывается с внешними обстоятельствами.

Эти и другие обстоятельства могут повлиять на фактически уплачиваемую заемщиком сумму. Но если изменения в момент получения ссуды не известны, или их наступление зависит не от кредитора, то включать их в общую стоимость кредита не будут.

Важно чтобы полная стоимость кредита была известна заранее, еще до его получения. Если банк скроет информацию об этом, то сделка должна быть признана недействительной, договор кредитования расторгнут, а потраченные клиентом средства возвращены ему.

Для получателей банковских ссуд именно значение полной стоимости кредита, а не процентная ставка, должна быть критерием оценки и сравнения разных кредитных продуктов.

Процесс вычисления реальной цены кредита происходит по сложным формулам, учить которые для рядового потребителя долго и не обязательно. Однако понимать, как происходит такой расчет полезно.

Прежде всего, уточним – все платежи в рамках кредита вычисляются по собственным формулам. Отдельно рассчитывается основной процент, отдельно комиссии и прочие платежи (в зависимости от условий договора – на первоначальную сумму или от невыплаченного остатка). Затем все полученные цифры суммируются и составляют общую цену ссуды.

Приводимые ниже формулы расчета стоимости кредита помогут узнать платежи, а не основную сумму, от которой ведется расчет процентов и других относительных величин.

Первая из расчетных формул выглядит так:

ПСК = i x ЧБП x 100

здесь ПСК – это полная стоимость кредита; ЧБП – число базовых периодов; i – ставка процента в базовом периоде. Под базовым периодом понимается срок между внесением обязательных кредитных платежей.

Верхняя часть дроби, с буквами ДК, есть сумма конкретного платежа. Если он совершается в адрес банка, то сумма принимается с положительным знаком, если это выдача ссуды – с отрицательным. Во второй скобке стоит значение платежа в полном базовом периоде, в первой скобке вычисляется плата за часть периода. Все полученные результаты суммируются и в итоге равняются 0. Что означает равенство денежных потоков полученных банком и уплаченных заемщиком. Для расчетов с ручкой и бумагой это уравнение используется редко. Вычислять ПСК удобнее подстановкой данных в таблицу Excel с уже введенными формулами.

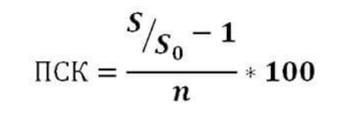

Сделать самостоятельный расчет поможет упрощенная формула расчета стоимости кредита:

Расчет по ней происходит так:

- сумма всех кредитных платежей (S) делится на полученную от банка сумму (S0);

- из результата деления вычитается единица;

- полученное число делится на n – количество лет погашения ссуды, и умножается на 100.

—>

Итоговую величину представляют в процентах. Ее можно сравнить с основной процентной ставкой и узнать размер дополнительной переплаты.

Вычислим полную стоимость кредита в 1 миллион рублей на 2 года, под 10% годовых и с дополнительной комиссией в 12 тысяч в год. Тип платежей – аннуитетный, т.е. равными долями во все периоды.