ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕПри изучении условий жилищного кредитования часто встречаются разные названия схем погашения – аннуитетная или дифференцированная ипотека. Это две принципиально отличные друг от друга системы расчета ежемесячного платежа, каждая из которых имеет свои сильные и слабые стороны.

От выбранной схемы погашения будет зависеть конечный размер переплаты. Также в зависимости от системы расчета определяется и сумма платежей по ипотеке. Они бывают двух видов.

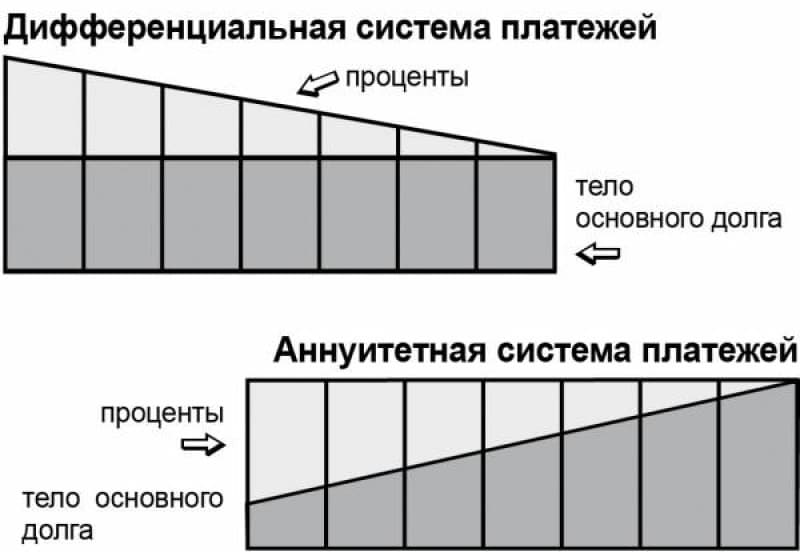

Этот вид подразумевает планомерное погашение задолженности, при котором тело кредита выплачивается одинаковыми долями, а проценты ежемесячно уменьшаются. По мере выплат сумма обязательного ежемесячного взноса будет постепенно снижаться.

Пример. Размер кредита – 1 млн рублей, ставка по кредиту – 10%, срок – 60 месяцев.

Первый платеж будет равняться 25 тыс. рублей. По второму остаток задолженности уменьшится, соответственно, начисляется меньше процентов, а сумма взноса снижается и составляет 24,861 тыс. рублей. Аналогичным образом рассчитываются третий и последующие платежи. Последний из них будет минимальным и составит 16,806 тыс. рублей. Общая переплата равна 254,167 тыс. рублей.

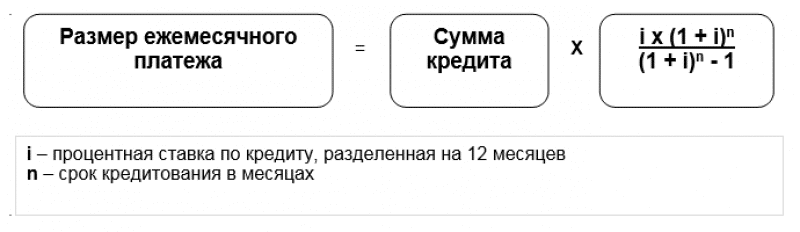

Это способ погашения кредита, при котором ежемесячные платежи остаются одинаковыми на протяжении всего срока действия ипотечного договора. В сумму аннуитета включается основной долг и проценты. Формула расчета сравнительно сложная. Проще рассмотреть условия на примере:

Размер кредита – 1 млн рублей, процентная ставка – 10%, срок – 60 месяцев.

Фиксированный платеж будет равен 21,247 тыс. рублей, при этом в первый месяц проценты максимальные – 8,333 тыс. рублей, а погашение основного долга в сумме взноса составит всего 12,914 тыс. В целом клиент переплатит по кредиту 274,823 тыс.

Обе схемы схожи в том, что в сумму платежа включаются проценты и основной долг. Причем при любом варианте в начале выплат заемщик погашает бóльшую сумму процентов, по сравнению с месяцами перед завершением кредитного договора.

Принципиальные различия между способами погашения заключаются в следующем:

- в аннуитетной схеме платеж фиксированный, в дифференцированной – он меняется каждый месяц;

- при одинаковых условиях кредитования получается разный размер переплаты;

- при аннуитете, в первые годы, в сумму взноса включается меньший объем основного долга;

- все банки используют аннуитетную схему, в то время как дифференцированная применяется гораздо реже.

С учетом описанных характеристик и проведенных расчетов, можно составить перечень плюсов и минусов разных схем погашения (см. таблицу).

| Вид платежа | Преимущества | Недостатки |

|---|---|---|

| Дифференцированный | экономичность (при равных условиях размер переплаты ниже); уменьшение ежемесячного взноса; простая формула расчета. |

существенная нагрузка на бюджет заемщика в начальном периоде погашения (из этого следует, что при таком способе клиенту может не хватить дохода, и высока вероятность отказа или снижения суммы кредита); разный размер платежа. |

| Аннуитетный | фиксированный взнос является более удобным для совершения оплаты (можно оформить автоплатеж); максимально возможный лимит кредита больше. |

выше переплата по процентам; медленное уменьшение основного долга. |

Еще один плюс в пользу аннуитета – большая сумма заемных средств. При равных показателях доходов и расходов заемщика, по такой схеме кредитный лимит будет выше, чем по дифференцированной. Это актуально в тех случаях, когда клиент рассчитывает на максимально возможный объем денежных средств, что тоже характерно для ипотечных займов.

Однако, если доход заемщика высок либо сумма кредита небольшая и банк одобряет ее по любой схеме расчета, переплата по аннуитету будет неоправданной, даже если она невелика.

Сегодня среди банковских продуктов можно найти вариант с любым способом расчета. Как правило, кредитор предлагает либо аннуитет, либо обе схемы на выбор. Для сравнения рассмотрим предложения ведущих российских банков.

Данный порядок расчета применяется всеми банковскими учреждениями, так как он является более выгодным и удобным для кредитора, а выплата равных сумм комфортна для заемщика. Для примера можно сравнить условия с аннуитетной схемой по разным видам ипотеки.

от 300 тысяч рублей до

80% цены жилья

Большинство заемщиков при оформлении ипотеки сразу настраиваются на долгие выплаты по кредиту. Между тем, у каждого есть возможность погасить заем на недвижимость досрочно или хотя бы уменьшить объем переплат. Но задуматься об этом и выбрать верную стратегию стоит еще перед заключением кредитного договора. Давайте разберемся, возможно ли досрочное погашение ипотеки при аннуитетных платежах в Сбербанке и как правильно провести эту операцию.

Для начала, разберемся с терминологией. При оформлении любого кредита, в том числе и ипотечного, вы можете выбрать одну из двух схем расчета:

- аннуитетные платежи;

- дифференцированные платежи.

В первом случае вы будете выплачивать банку одну и ту же сумму каждый месяц на всем протяжении срока действия кредитного договора. При составлении графика платежей, банк рассчитывает сумму процентов сразу на весь срок взятого вами займа, а затем делит их на количество месяцев. Также делится и величина основного долга, затем полученные числа суммируются, и получается сумма вашего платежа.

Казалось бы, удобно – вы всегда знаете, сколько вам нужно выделить из семейного бюджета на погашение очередного взноса и можете легко планировать расходы. Но если посмотреть график платежей по такой схеме, можно заметить, что соотношение долей от суммы процентов и основного долга в каждом платеже неодинаковое. В первые несколько лет взнос строится таким образом, что большая его часть идет на покрытие процентов, а основной долг уменьшается совсем незначительно.

Дифференцированный платеж строится по другой схеме. При его расчете сумма основного долга разбивается на равные части по количеству месяцев, а процентная часть пересчитывается после каждого взноса. При этом проценты начисляются только на оставшуюся сумму основного долга. Такая схема менее выгодна займодателю, поэтому банки зачастую пытаются мотивировать заемщиков на аннуитет, предлагая в этом случае снижение процентной ставки на 2-3%.

Важно! В Сбербанке ипотека выдается только по аннуитетной схеме расчета. Это касается как кредитов на новостройки, так и займов на вторичку или на строительство жилого дома.

Считается, что заем с аннуитетными платежами невыгодно гасить досрочно. Зато выплачивать такой кредит удобнее, поскольку, с учетом инфляции даже на уровне 8% финансовая нагрузка платежа с каждым годом снижается. Такая точка зрения может считаться верной, только если вести речь о полном досрочном погашении. Понятно, что сумму, равную стоимости квартиры, заемщику не удастся скопить за пару лет. А при более долгом сроке кредита вы в любом случае успеете выплатить банку все положенные проценты, то есть, от переплаты не избавитесь.

Однако если воспользоваться опцией частичного досрочного погашения, можно изменить ситуацию в свою сторону. Вы можете ежемесячно вносить на свой кредитный счет любую сумму помимо основного платежа. Этот взнос будет засчитан банком как погашение основного долга. С его помощью вы сможете либо сократить срок кредита, и, соответственно, сумму процентов по нему, либо снизить объем ежемесячного платежа, уменьшив тем самым нагрузку на свой бюджет.

Сбербанк предоставляет своим заемщикам по ипотеке возможность погашать кредит досрочно без каких-либо ограничений. Заемщик может вносить любую сумму в дополнение к основному платежу, при этом оплаты или штрафов за такой взнос банком не предусмотрено. Опция действительно для всех видов ипотеки:

- на новостройки;

- на вторичную недвижимость;

- на покупку загородного дома или дачного участка;

- на строительство дома.

Сделав взнос, вы можете выбрать один из двух вариантов – уменьшить ежемесячный платеж либо сократить срок кредитования. Если перед вами стоит вопрос о том, как быстро погасить ипотеку в Сбербанке при аннуитетных платежах, разумнее выбрать второй вариант. Сокращение срока подразумевает и снижение суммы процентов, поскольку они рассчитываются исходя из количества месяцев, на которые взят заем. Таким образом вы сможете снизить свои переплаты.

Но и в уменьшении ежемесячного взноса есть свои преимущества. Оно позволит снизить нагрузку на семейный бюджет и, в перспективе, быстрее собрать сумму на полное досрочное погашение. Выбор подходящего варианта зависит от вашей ситуации.

- Если сумма платежа по кредиту для вас посильна, и вы можете без ущерба для себя вносить хотя бы одну-две тысячи рублей сверх нее, выбирайте сокращение срока ипотеки.

- Если же платеж изначально кажется вам слишком высоким, можно в первые несколько эпизодов досрочного погашения постараться сократить его до приемлемого уровня, а уже после этого работать на уменьшение срока кредитования.

Важно! Нужную выгоду вы можете выбирать каждый раз при внесении досрочного платежа, а значит, и изменять ее по собственному усмотрению.

Разберем, каким образом вы должны действовать, чтобы досрочно погасить ипотеку в Сбербанке при аннуитетных платежах. В первую очередь при оформлении кредитного договора поинтересуйтесь у менеджера банка, с какого месяца кредитования возможно частично-досрочное погашение. В открытом доступе этой информации нет, так что, мы допускаем, что для некоторых видов ипотеки Сбер может устанавливать мораторий на первые 2-3 месяца. Если договор уже заключен, найдите в нем раздел, посвященный досрочному погашению займа, и тщательно его изучите.

Далее вам будет необходимо обратиться в банк и написать заявление о своем намерении сделать дополнительный взнос по кредиту. Желательно подать эту бумагу как минимум за 10 дней до даты вашего очередного платежа. Форма заявления стандартна, в ней указывается:

- дата частичного досрочного погашения;

- сумма дополнительного взноса;

- номер счета, с которого будут списаны средства;

- нужная вам выгода.

Важно! Дата частичного погашения должна приходиться на рабочий день.

Подать заявление необходимо в обязательном порядке. Без него средства, которые вы дополнительно внесете на карту, привязанную к вашему ипотечному счету, не будут списаны банком. Списание платежей происходит в автоматическом режиме. Система снимает нужную сумму, а излишек средств просто игнорирует. Поэтому важно предварительно уведомить банк, чтобы его служащие провели перенастройку суммы списания.

После того как платеж будет списан, посетите банк еще раз. Вам должны выдать новый график платежей, в соответствии с запрошенными вами изменениями. В нем необходимо проверить следующие моменты:

- дополнительный взнос был направлен на погашение основного долга;

- процентная ставка совпадает с заявленной в договоре;

- выбранная вами выгода учтена верно;

- проценты начисляются на новую сумму остатка долга.

Банковские служащие тоже ошибаются, поэтому контроль не будет лишним. Если вы выбрали уменьшение платежа, обязательно запомните новую сумму взноса, и руководствуйтесь ею при расчетах дальнейшего погашения кредита и внесении средств. Даже ошибка в 1 рубль может стоить вам хорошей кредитной истории.