Во многих российских семьях финансовое положение оставляет желать лучшего, поэтому средств на внесение первоначального взноса попросту нет. В этой ситуации имеется один выход покупки недвижимости для проживания – оформить договор ипотеки без первого взноса.

Бесспорно, процесс оформления ипотеки без первого взноса будет сложнее, причем условия данного договора намного суровее стандартного кредита. В данной статье мы более детально поговорим обо всех особенностях такой ипотеки.

В большинстве случаев программы по выдаче ипотеки в обязательном порядке требуют от потребителя внесения первоначального взноса, причем размер его может варьироваться от 10 до 30% от стоимости покупаемой жилой недвижимости.

Каждая финансовая организация устанавливает свой размер первоначального взноса. Если брать во внимание высокие цены на недвижимость в нынешних экономических реалиях, то сумма взноса получается немалой, и не всем семьям под силу внести ее за один раз. Именно по этой причине может понадобиться оформить ипотеку без внесения внушительного первого взноса.

У такого вида кредитования есть свои плюсы. Вместо длительного ожидания, когда накопится необходимая сумма на первоначальный взнос, вы сразу получаете деньги и приобретаете долгожданную недвижимость. Но здесь все «плюсы» данного кредита заканчиваются. В процессе оформления кредита возникает масса дополнительных преград:

- Имеются сложности в получении займа.

- Повышенные ставки по процентам.

- Весомый пакет документов.

Не забывайте, что такого рода кредиты в большинстве случаев выдаются под залог дорогостоящего движимого имущества или недвижимости, которая уже имеется в собственности. В редких случаях вы сможете воспользоваться кредитом, предоставляя в залог недвижимость, которая приобретается.

В случае если вы не являетесь обладателем собственной недвижимости, то взять кредит можно одним способом – заручиться поручительством третьих лиц.

Не забывайте, что финансовые организации предъявляют повышенные требования к заработной плате потенциальных заемщиков, причем доходы официально должны быть подтверждены. Если клиент обладает незапятнанной кредитной историей, то шансы получения кредита существенно возрастают.

Проблему мы раскрыли – денежных средств на внесение первоначального взноса не имеется, но купить недвижимость нужно срочно.

В этом случае вы можете решить задачу несколькими способами, каждый из которых имеет свои удобства и выгоду для потребителя. Вы сами должны определиться, какой именно вам подойдет:

- Не нужно длительное время копить деньги для первоначального взноса. Вдобавок, вы получаете недвижимость сразу.

- Предъявление банком повышенных требований к заемщику.

- Необходимость наличия имущественных ценностей при оформлении залога. Имеется потребность в поручителе.

- Процент переплаты более высокий, чем в случаях стандартной ипотеки.

- С момента предоставления сертификата в финансовое учреждение ипотечный заем будет выдан.

- Между пенсионным фондом и банком деньги переводятся в безналичной форме.

- Выделенные на государственном уровне денежные средства используются согласно целевому назначению.

- Деньги будут перечислены после того, как заемщик напишет заявление.

- Если часть материнского капитала уже была потрачена, то вы уже не вправе использовать данные средства в качестве первоначального взноса. Но часть денежных средств, которая осталась по сертификату, вы имеете право в дальнейшем перевести в счет погашения ипотеки.

- Вероятность одобрения ипотечного займа финансовым учреждением достаточно высокая.

- Минимальный процент по ипотеке.

- Не нужен залог и дополнительные документы.

- Не требуется поручитель.

- Размер платежей в первое время достаточно высокий по причине выплаты двух займов одновременно. Потребитель должен иметь достаточно высокий доход.

- Ставка по потребительскому кредиту достаточно высокая.

- Распространенность и доступность потребительского кредита.

- Если у клиента положительная кредитная история, то есть возможность получить до 1500 000 рублей. Но здесь потребуется подтвердить необходимый уровень дохода официально.

- Купленная жилая недвижимость не является предметом залога.

- Сравнительно небольшой список документов, необходимый к сбору.

- Чтобы получить кредиты, не нужно между гражданами в официальной форме регистрировать отношения.

- Процентная ставка высокая.

- Срок возврата кредита меньше, чем при ипотечном займе.

- Может понадобиться залог иного имущества.

- В некоторых ситуациях нужны поручители.

- Нагрузка на бюджет семьи получается в двойном объеме.

Потребителю необходимо собрать емкий пакет документов для получения любого ипотечного кредита. Когда разговор ведется об ипотеке без первого взноса, то список бумаг претерпевает изменения по причине того, что требования о доказательстве финансовой стабильности потребителя становятся более жесткими.

Предлагаем ознакомиться с приблизительным списком документов, которые необходимо собрать заемщику для получения ипотечного займа. Заострим внимание на том, что данный перечень является примерным и в зависимости от финансового учреждения он может претерпевать изменения:

-

- Личные документы заявителя или заявителей (данные документы понадобятся в том случае, если супруги выступают в качестве созаемщиков – в этом случае, ипотека оформляется на всех членов семьи). Также нужны документы поручителей. Среди данного списка документов:

- Пенсионные свидетельства – СНИЛС.

- Паспорта.

- Справки из медицинских учреждений о психическом и наркологическом здоровье.

- ИНН – свидетельства о постановке на учет в налоговом органе.

- Справка из налогового органа о том, что у заявителя не имеется задолженности по обязательным платежам.

- Если заявители состоят в браке, то понадобится свидетельство о заключении брака.

- Копии личных трудовых книжек со справками о стаже (с места официальной работы).

- Личные документы заявителя или заявителей (данные документы понадобятся в том случае, если супруги выступают в качестве созаемщиков – в этом случае, ипотека оформляется на всех членов семьи). Также нужны документы поручителей. Среди данного списка документов:

Все документы в обязательном порядке нужно заверить печатями организации, которая их выдала.

- Документы относительно покупаемой жилой недвижимости, как и объекта недвижимости, который передается в качестве залога. Среди них:

- Техпаспорт жилого помещения.

- Справка из БТИ.

- Выписка из единого государственного реестра прав на недвижимое имущество.

- Результат проведения независимой экспертизы по оценке рыночной стоимости недвижимости.

- Правоустанавливающие документы на жилую недвижимость, среди которых:

- Договоры дарения.

- договора мены.

- договора купли-продажи.

- свидетельства о государственной регистрации права.

- Иные документы: заявления, сертификаты на получение семейного (материнского) капитала.

Если вы решили взять ипотеку без первого взноса, то нужно понимать, что процедура аналогичная, как при стандартном ипотечном кредитовании. Существует есть и отличия. Процент отказа при подписании ипотечного договора естественно больше, чем в варианте с первоначальным взносом.

Ну основное отличие заключается в списке дополнительных документов, подтверждающих тот факт, что заемщик обладает платежеспособностью

Чтобы иметь точное представление о списке необходимых документов для получения ипотечного кредита, рекомендуем посетить выбранное вами финансовое учреждение.Сотрудник банка даст вам всю необходимую информацию.

Очень много вопросов в части государственного содействия многодетным гражданам встаёт в рамках приобретения жилой недвижимости. Большое количество граждан склонно полагать, что ипотека без первоначального взноса в 2019 году станет возможной. О том, насколько это действительно так, приведена информация ниже.

Первичная выплата служит банку гарантией состоятельности граждан, их добросовестности и возможности выплачивать взятые на себя обязательства. Чаще всего, кредит на большие суммы без первого платежа не оформляется, к сожалению, информация про возможность многодетным семьям с этого года имеется получить льготные условия без совершения такого платежа, является некорректной. Многие банки дают послабление, но необходимости заплатить стартовую сумму это не убирает.

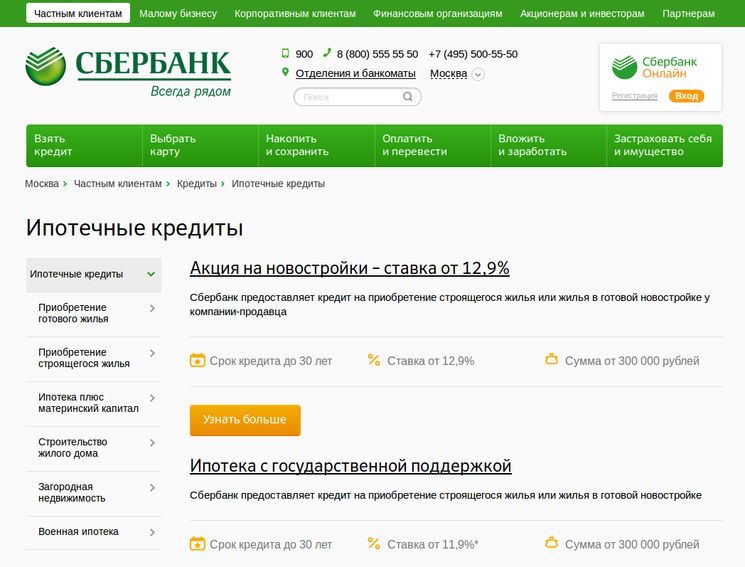

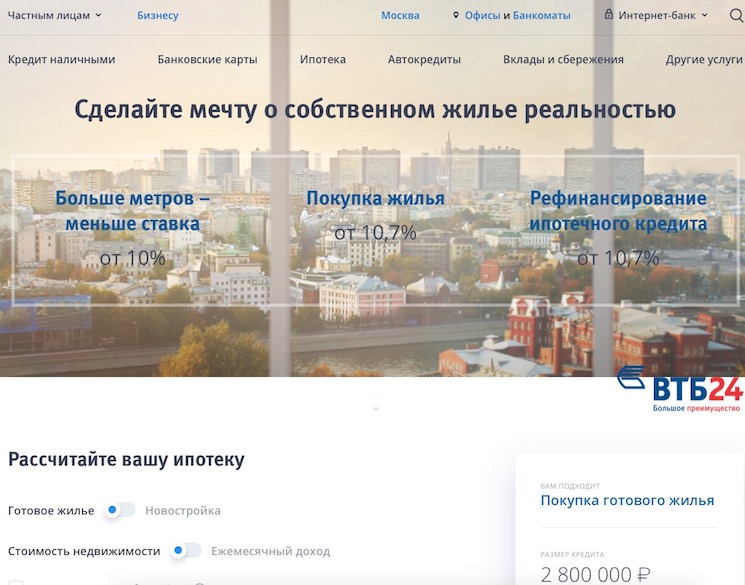

Сейчас многие банки (ВТБ, Сбербанк, Банк Москвы) работают по программе государственного типа и готовы предоставить многодетным семьям кредит с исключительным подходом (потребуется внести небольшую сумму денежных средств в самом начале вместо стандартной). Точный перечень организаций, оказывающий услуги такого характера, смотрите по региону своего проживания. Ежегодно всё большее количество банков предоставляет гражданам возможности кредитования с минимальной стартовой платой.

Такой ипотеки нет, но получить её с иными преимуществами способны все многодетные семьи, у которых родился третий или последующий ребёнок в этом году. Для получения потребуется собрать весь перечень необходимых документов и направить их в соответствующий орган для получения льготы. После чего можно обратиться в банк с целью получения льготного ипотечного кредитования.

Кроме того, стоит принять во внимание нельготные условия по ипотеке без первоначального взноса в 2019 году от банков:

- специальные программы от отдельных организаций (стоит внимательно вычитывать на их сайтах, в зависимости от региона условия могут отличаться, процентные ставки, чаще всего, не превышают 20 %);

- после залога недвижимого имущества (Сбербанк готов кредитовать до 60 % от оценочной стоимости объекта под 14 % годовых);

- сертификат на материнский капитал (немногие банки принимают его, перечень надо уточнять у соответствующих органов или смотреть на сайте банка. Сбербанк по такому принципу предоставляет кредит под 12%);

- обращение к государственным субсидия. В своём регионе нужно изучить программы, которое предоставляет государство, их условия, и обратиться к органам власти с необходимыми документами, которые подтвердят, что гражданин нуждается в поддержке;

- специальные акции от организации-строителя. Они редки, но их стоит отслеживать.

Таким образом, взять ипотеку без первоначального взноса в 2019 году на выгодных условиях возможно, но для этого нужно соответствовать определённым требованиям.

Все процентные ставки определяются банковскими структурами, многодетные семьи имеют право требовать льготные процентные ставки в соответствии с законодательством России. Точные условия должны обговариваться с банком и в зависимости от выбранной банковской структуры, региона проживания могут незначительно меняться.

На сайте банка можно выполнить расчёт всего ипотечного кредитования и просчитать, какие суммы потребуется выплачивать. Рекомендуется делать это предварительно, перед обращением в банк, чтобы оценить выплаты кредита и избежать ситуации, когда выплачивать кредит не получится. При привлечении созаёмщиков через такой калькулятор также удобно оценивать, кто и какую часть суммы должен будет выплачивать.

Оставьте Ваш отзыв или жалобу — Задать вопрос

При получении услуги гражданам потребуется предоставить документы:

- оригинальные версии и ксерокопии документов, удостоверяющих личность всех членов многодетной семьи, которые достигли совершеннолетия;

- свидетельство о браке;

- свидетельства, подтверждающие рождение детей;

- удостоверение, которое подтверждает факт многодетности семьи;

- справки 2-НДФЛ. Важно! В текущем году к получению ипотечного кредита можно привлекать созаёмщиков, не входящих в семью. Если это делалось, то потребуются сведения и об их доходах;

- копии трудовых книжек;

- сведения о доме, на покупку которого пойдут кредитные средства;

- билет военного типа;

- оригинальная версия и ксерокопия документа о материнском капитале;

- выписка из ПФР.

Перед оформлением ипотеки потребуется подготовить пакет документов, который был перечислен выше. В зависимости от региона и конкретного банка, в который происходит обращение, условия могут быть немного изменены. Кроме того, предоставление дополнительных документов может потребоваться от всех созаёмщиков. По готовности нужно обратиться в орган местного самоуправления и банковскую структуру для получения льготного ипотечного кредита.

Это ключевая информация обо всех льготах и послаблениях, которые были введены с 2019 года для всех многодетных семей. Часть из них уже принята и приведена в исполнение, часть находится в стадии разработки, поэтому пока сложно говорить о точных процентах, числах и порядке получения льгот.

В статье подобно рассказывается об условиях получения ипотеки без первоначального взноса. Читатели узнают, как оформить такой вид ипотеки, какие требования будут предъявлены заемщику, какие банки готовы предоставить услугу населению.

При выдаче ипотеки клиентам, банковские учреждения обычно просят внести определенную сумму, которая может составлять от 10% до 90% от стоимости приобретаемой квартиры или дома. Это своеобразный способ защитить себя от нестабильной финансовой ситуации. Но не все люди, даже при условии стабильного дохода, могут накопить нужную сумму для первоначального взноса. Поэтому некоторые финансовые учреждения предоставляют возможность купить жилье в рассрочку без каких-либо финансовых вливаний на начальном этапе. Но заемщик в любом случае должен дополнительно обеспечить ипотеку залогом.

Кроме того, процентная ставка по ипотеке без первоначального взноса гораздо выше, чем с ним.

Ипотека предоставляется молодым семьям (обоим супругам должно быть не более 35 лет), людям, нуждающимся в улучшении жилищных условий, а также всем желающим приобрести жилье с достаточно высоким и стабильным уровнем доходов . Главное требование — это наличие безупречной кредитной истории. Следует учесть, что пенсионерам кредит дают в крайне редких случаях. Исключениями являются категории граждан, которые уходят на пенсию в относительно молодом возрасте: спасатели МЧС, военные, стюардессы, танцоры балета и др.

Часто льготные программы по ипотеке предоставляются военнослужащим, работникам социальной сферы, ученым, медикам, учителям.

Им предлагается либо сниженная процентная ставка, либо компенсация части кредита за счет государства.

У каждого финансового учреждение есть свои требования к заемщику, а также к залогу. В основном в качестве залога предоставляется уже имеющееся у заемщика жилье или квартира, приобретаемая в кредит.

Но также залогом может выступать транспортное средство, драгоценности, акции и другие ценные бумаги.

Если залогом выступает уже имеющаяся у клиента недвижимость, то она должна отвечать таким требованиям:

- располагаться в районе, который обслуживается банковским учреждением;

- находиться в приличном (жилом) состоянии;

- в квартире не может быть прописан несовершеннолетний ребенок или лицо с любой группой инвалидности;

- квартира не может находиться в залоге или под арестом;

- стоимость жилья должна быть достаточно высокой, поскольку сумма ипотеки обычно составляет 70% от общей цены недвижимости.

Каждый банк имеет право выдвигать конкретные требования к клиенту, желающему взять ипотеку, но в основном заемщик должен соответствовать следующим пунктам:

- Возраст должен составлять не менее 18 лет (в некоторых банках – не менее 21 года). Верхний предел ограничен 50-55 годами. Это обусловлено тем, что на момент полного погашения кредита клиенту должно исполниться не более 70 лет.

- Человек должен трудиться на одном месте не меньше 0,5-1 года.

- Гражданство РФ. Некоторые банки допускают выдачу ипотечных кредитов иностранным гражданам, но при условии, что они работают на территории России.

- Высокая заработная плата заемщика и общий доход всей семьи. Ежемесячная плата по ипотеке не должна превышать сорока процентов от зарплаты.

- У клиента должны отсутствовать потребительские кредиты на значительные суммы.

- Страхование жизни и здоровья заемщика. Этот пункт не во всех банках обязателен, но при оформлении ипотеки клиенту предлагают застраховаться. Если он застраховался заранее, то это будет большим плюсом при вынесении положительного решения.

Условия в разных банковских учреждениях отличаются незначительно. В основном отличия касаются процентной ставки, а сроки и суммы кредитов практически везде одинаковые.

В некоторых банках требуется дополнительно предоставить справки, документы или указать поручителей.

Процентные ставки для ипотеки без первоначального взноса начинаются от 6-7% годовых. Низкие проценты больше присущи ипотечным предложениям для льготных категорий населения. Для остальных заемщиков процентные ставки начинаются от 9-10%. Верхний предел составляет 16-25% годовых.

В основном размер процентной ставки зависит от срока кредитования. Меньше всего придется заплатить тем, кто берет кредит на 1-5 лет. Максимальная ставка предусмотрена для клиентов, которые берут ипотеку на длительный срок. Каждый случай выдачи кредита рассматривается индивидуально, поэтому процентная ставка может быть уменьшена для некоторых заемщиков. Также имеет значение статус приобретаемой недвижимости: новостройка или вторичное жилье.

Банковские учреждения выдают минимальные ипотеки от 300 тысяч рублей. Если клиенту нужна меньшая сумма, то ипотечный кредит переквалифицируется в обычный потребительский. Максимально банк может выдать до 30 миллионов рублей. Для ипотеки с первоначальным вносом эта сумма может быть увеличена до100 миллионов.

Максимальная сумма ограничивается не только доходами заемщика, но и регионом проживания. На самые большие суммы могут рассчитывать жители Москвы и Санкт-Петербурга, а также их областей.

Это обусловлено тем, что стоимость жилья в этих регионах превышает цены на недвижимость в других городах РФ.

Минимальный срок кредитования по ипотеке – 1 год, но на такой срок занимают очень мало людей, поскольку ежемесячный взнос очень большой для среднестатистической семьи. В основном клиенты берут ипотеку на 15-20 лет. Максимальный срок – 30 лет. Переплата при таком длительном сроке будет очень большой, но ежемесячный платеж будет не слишком высоким и не подорвет бюджет семьи.

Многие финансовые учреждения требуют привлечения поручителей или созаемщиков. В их роли могут выступать супруги, дети, родители или другие родственники заемщика. Обязательно, чтобы поручитель имел хорошие доходы и был платежеспособным.

В некоторых случаях может потребоваться справка о доходах по установленной форме 2-НДФЛ. Даже если банк не требует подтверждения доходов, он обязательно установит платежеспособность клиента по своим каналам. Кроме того, ипотека обеспечивается залогом.

Большинство банков предлагают клиенту страховку жизни и здоровья. При отказе от нее ипотека может быть выдана, но процентная ставка повышается на 0,5-3,5%.

Стоит отметить, что ипотечные кредиты без первоначального взноса выдаются только в национальной валюте – рублях.

Отсутствие взноса гарантировано повышает процентную ставку по ипотечному кредиту на 1-5%. Клиента, желающего приобрести жилье без первого взноса, будут поверять более тщательно, чем того, кто внес определенную сумму. Суммы, выдаваемые банком взаймы, для клиентов без первоначального взноса предлагаются меньшие, чем для тех, кто изначально внес 15-50% от стоимости жилья. В остальном условия не отличаются: сроки кредитования не превышают 30 лет в обоих случаях.

Чтобы оформить ипотечный кредит без первого взноса, следует сначала обратиться в банк и выяснить все условия. Возможно, более выгодно будет накопить за 1-2 года сумму для первоначального взноса, но в итоге не переплачивать несколько миллионов рублей. Льготные категории населения, такие как молодые семьи, врачи, военнослужащие, сотрудники МВД, ликвидаторы катастроф на АЭС, военнослужащие, жители Крайнего Севера и др. должны заранее подготовить документы, подтверждающие их статус.

Полный перечень льготных слоев населения можно узнать у кредитного консультанта в офисе банковского учреждения.

Для оформления ипотечного кредита понадобится сначала заполнить специальную анкету на официальном портале выбранного банка или непосредственно в отделении. Она содержит вопросы о составе семьи, уровне доходов, владении недвижимостью и автомобилями и т. д.

После одобрения заявки, в отделение банковского учреждения необходимо принести оригинал паспорта заемщика, а также созаемщиков и поручителей, если таковые имеются. Понадобятся справки с места работы о зарплате за последние полгода или год, ксерокопии всех страниц трудовой книжки. Если клиент относится к льготной категории населения, то нужно предоставить документы и справки, подтверждающие этот факт. Если ипотека берется под залог, то нужно принести документы на право владения недвижимостью или автомобилем.

Пошаговое руководство по оформлению ипотечного кредита без первоначального взноса выглядит так:

- Заполняем анкету-заявку в ЛК интернет-банкинга, на официальной странице банка или в отделении. Ждем результата в течение 7-14 дней.

- Выбираем недвижимость, если это не было сделано заранее.

- Приносим в банковское учреждение экспертную оценку жилья или договор об участии в строительстве. Подписываем договор о выдаче ипотеки.

- Продавец жилья оформляет документы на покупателя, после чего банк незамедлительно переводит деньги на счет продавца.

В 2018 году ипотеку без первоначального взноса предоставляют многие банки, но в большинстве случаев они требуют залог или дают кредит только льготным категориям, за которых определенную сумму выплачивает государство. Рассмотрим самые выгодные предложения.