Приобрести квартиру сегодня совершенно не сложно. Основным вопросом по сей день остаётся финансовый. Для покупки жилья государством предусмотрена система ипотечного кредитования, благодаря которой каждому гражданину становится доступна любая жилплощадь. Однако оформление ипотеки предполагает обязательное составление такого вида соглашения между продавцом и покупателем, как предварительный договор купли-продажи.

Предварительный договор купли-продажи, заключаемый между сторонами сделки по продаже недвижимости, является своего рода гарантом её свершения. При оформлении ипотеки предоставление такого договора является обязательным во многих банковских учреждениях, этот документ доказывает факт сделки между гражданами и необходимость выдачи средств покупателю, для приобретения жилья. Сегодня мы подробно рассмотрим предварительный договор купли-продажи для оформления ипотеки в «Сбербанке», и осветим все основные вопросы, связанные с такой формой кредитования в этом банке.

Сегодня на рынке недвижимости составление предварительного договора купли-продажи является обычным делом. Причиной для его оформления может служить не только оформление ипотеки, но и другие случаи. Сам предварительный договор купли-продажи является своего рода гарантом того, что между продавцом и покупателем будет осуществлена купля-продажа.

В тех случаях, когда в сделке фигурирует задаток, оформление предварительного договора является обязательной мерой. В нём предусматривается размер, порядок и сроки передачи аванса. Соглашение такого характера налагает на обе стороны обязательства в последующем оформлении сделки, в случае несоблюдения которых сумма задатка выступает штрафной санкцией.

Многие желающие приобрести жильё в ипотеку обращаются именно в «Сбербанк». Это вызвано рядом причин, которые выделяют ипотечное кредитование от «Сбербанка» среди прочих финансовых организаций:

- Возможность оформления ипотеки практически на любое жильё. Среди базовых программ ипотечного кредитования предусмотрено приобретение готового жилья, строящегося жилья и ипотека на строительство жилого дома;

- «Сбербанк» предлагает своим клиентам некоторые специальные программы, в рамках которых выплаты по ипотеке будут осуществляться на льготных условиях. Здесь:

- Рефинансирование жилищных кредитов;

- Загородная недвижимость;

- Гараж;

- Ипотека с материнским капиталом;

- Военная ипотека.

- Максимальная сумма по ипотеке «Сбербанк» не ограничена и предполагает также неограниченное количество созаёмщиков;

- В «Сбербанке» отсутствует комиссия за обслуживание клиента;

- Отказ от страхования кредита не повлияет на процентную ставку по ипотеке.

В данном документе, предоставляемом для оформления ипотеки, в обязательном порядке должно быть указано следующее:

- Место заключения;

- Дата составления;

- ФИО, дата рождения, место жительства, серия, номер дата и место выдачи паспорта обеих сторон договора. В том случае если одной из сторон выступает юридическое лицо, то необходимо указать полную информацию о регистрации;

- Указать полную информацию об объекте недвижимости, на который оформляется ипотека, таким образом, что бы предмет договора можно было с лёгкостью идентифицировать;

- Указать стоимость квартиры/дома на основании подтверждающих документов. Это могут быть как кадастровые документы на квартиру или же заключение экспертной оценки;

- Указать задаток если таковой предусмотрен условиями сделки. Под задаток и первоначальную выплату по ипотеке, «Сбербанк» предлагает дополнительное кредитование;

- Обязательства продавца и покупателя;

- Ответственность в случае нарушения условий предварительного договора купли-продажи для каждой из сторон. Последствия отказа для продавца и покупателя отдельно;

- Реквизиты сторон соглашения;

- Срок действия предварительного договора купли-продажи;

- Подписи сторон и заверителя, подтверждающие достоверность текста договора.

Есть некоторые особенности, которые необходимо предусмотреть при оформлении предварительного договора купли-продажи для получения ипотеки. Их стоит учитывать, в противном случае в кредитовании вам будет отказано.

Предоставление сопутствующей сделке документации является обязательным, для подтверждения информации о недвижимости, заёмщике и продавце. Обязательными к предоставлению являются:

- Заявление на оформление ипотеки. В отделении вам выдадут специальный бланк;

- Два документа подтверждающих личность заёмщика;

- Документ, подтверждающий трудовую занятость. Выписка из трудовой книжки предоставляется по месту работы;

- Справка о доходах;

- Если в качестве залога выступает иная недвижимость, то необходимо представить документы по ней;

- Документы по предмету ипотеки. Здесь свидетельство о регистрации права собственности, справка ЕГРП;

- Документы, подтверждающие наличие первоначального взноса (предоставляются уже после одобрения заявки на ипотеку).

Кроме того для использования льготных условий кредитования, предоставляемых «Сбербанком», вам потребуется представить дополнительные документы, уточнить содержание которых вы сможете при подаче заявления на ипотеку.

В том случае если пакет будет подан не в полном объёме, при проверке выяснится, что документы не соответствуют действительности, или что предварительный договор купли-продажи оформлен с ошибками, ты в ипотечном кредитовании вам будет отказано. Для того что бы избежать такого поворота событий, лучше всего доверить оформление предварительного договора купли-продажи грамотному и опытному юристу по недвижимости. Кроме того сегодня множество юридических контор предлагают свои услуги по полному сопровождению таких сделок, что позволяет минимизировать все возможные риски и ускорить процесс купли-продажи в разы.

При покупки жилья в ипотеку на вторичном рынке банк по факту выступает участником сделки. Это порождает нюансы при оформлении договора купли-продажи.

Продавцу квартиры на вторичном рынке и покупателю приходится составлять два договора купли-продажи:

Тексты обоих договоров в общих чертах совпадают. В первом из них участники сделки оговаривают сумму и условия передачи денежных средств за приобретаемую недвижимость продавцу жилья. В том числе — долю кредита в указанной сумме. После чего передают текст предварительного договора на утверждения банку-кредитору.

Если банк одобряет условия сделки между покупателем и продавцом, то на основании содержащейся в предварительном договоре информации банк определяет сроки и способы выдачи кредита заемщику-покупателю недвижимости. Эти решения вносятся в текст основного договора на покупку жилья в ипотеку и служат гарантией по финансовому обеспечению сделки.

Предварительный договор в обязательном порядке содержит:

- ФИО и др. сведения об участниках сделки;

- Сведения, подтверждающие права собственности продавца на предмет сделки;

- Описание сделки (что продается, на каких условиях);

- Цена продажи и способ передачи недвижимости; сроки расчетов.

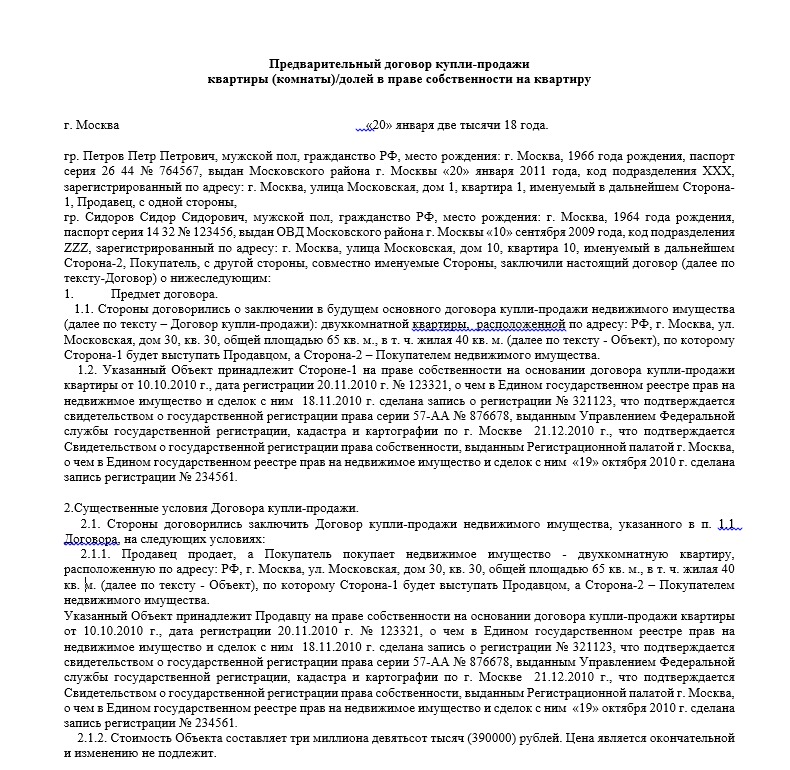

Образец предварительного договора о продаже квартиры в ипотеку

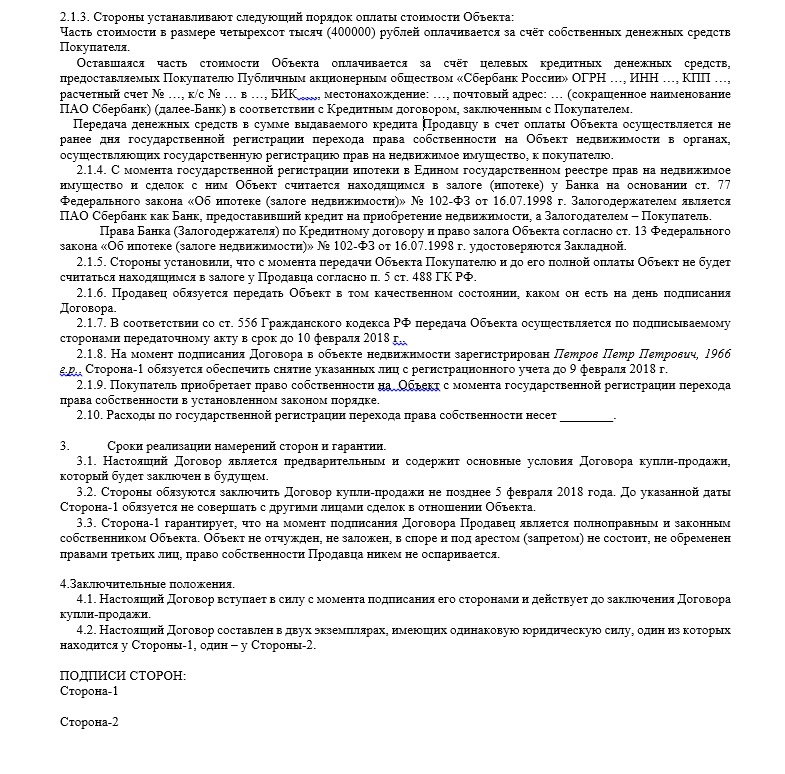

В основном договоре купли-продажи жилья в ипотеку Сбербанка меняется пункт 2.1.3. Его принимают в таком виде:

Изменения в основном договоре сравнительно с предварительным

При необходимости банк может дополнить текст договора другими условиями и требованиями. В целом менеджмент Сбербанка не требует точного следования приведенным выше шаблонам, возможны те или иные отклонения. В особенности — при оформлении договоров на покупку в ипотеку отдельной комнаты или доли в квартире.

Бланки договоров купли-продажи под ипотеку Сбербанка доступны на сайте финансово-кредитного учреждения. Их можно скачать.

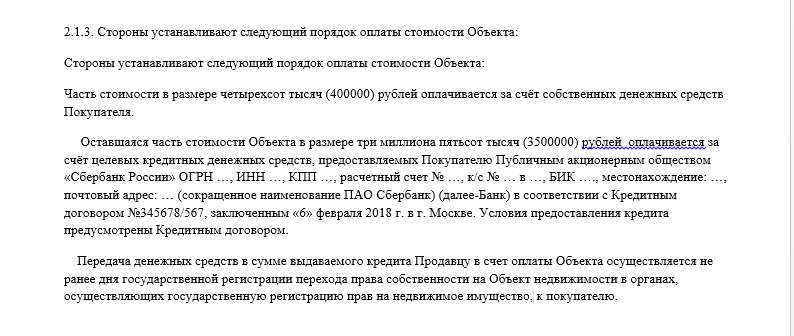

Покупатель и продавец могут договориться о расчете через банковскую ячейку (индивидуальный банковский сейф). В этом случае текст пункта 2.1.3 видоизменяется следующим образом:

«Оставшуюся часть стоимости Объекта в размере трех миллионов пятьсот тысяч (3500000) рублей Покупатель выплачивает Продавцу с использованием индивидуального банковского сейфа в течение десяти рабочих дней с момента со дня государственной регистрации перехода права собственности на Объект недвижимости в органах, осуществляющих государственную регистрацию прав на недвижимое имущество к Покупателю, за счет кредитных средств, полученных в Публичном акционерном обществе «Сбербанк России» на основании кредитного договора № 345678/567 от 6.02.2018 года, заключенного в г. Москве между Заемщиком (Покупателем по настоящему договору) и Кредитором в лице…» — и так далее по тексту.

Расчет через индивидуальный банковский сейф

Использование банковской ячейки дает покупателю и продавцу жилья больше гарантий от обмана в виду того, что операция по передаче денег будет осуществляться под контролем банка.

Взаимоотношения участников сделки по недвижимости, включая сроки расчета, обязанности и иные особенности сделки должны быть закреплены документально. Именно договор купли-продажи квартиры, ипотека Сбербанка в котором является особым условием, служит законным основанием перехода права собственности. Разберем подробнее, как составить такой документ и на что следует обратить внимание.

Ключевым документом при оформлении целевого жилищного кредита (ипотека) в Сбербанке является договор купли-продажи между продавцом и покупателем конкретного жилого объекта. По причине участия заемных средств банка в сделке и невозможности полного расчета с продавцом сразу выделяют две разновидности ДКП: предварительный и основной.

Предварительный фиксирует намерения покупателя приобрести данную недвижимость. Основной заключается уже после подписания всей необходимой кредитной документации и содержит в себе все нюансы взаимодействия с кредитором.

Важные моменты, характерные для обоих типов договора:

- Формат и текст предварительного и основного документов имеют схожую структуру.

- Предварительный ДКП содержит в себе условия по стоимости жилья и условиям расчета, включая долю собственных средств заемщика и этап оплаты, а также долю кредитных средств Сбербанка.

- После заключения предварительного ДКП, он передается в Сбербанк для анализа и утверждения.

- В случае одобрения прописанных в документе условий банк заключает с клиентом кредитный договор и договор об ипотеке.

- После этого стороны заключают основной документ, в котором прописываются все условия ипотечной сделки.

ВАЖНО! Основной договор после его заключения станет гарантией финобеспечения оформляемой ипотеки и будет зарегистрирован в установленном порядке в территориальном регистрирующем органе.

Предварительный договор купли-продажи квартиры по ипотеке Сбербанка вступает в свою законную силу после того, как в нем поставят подписи все участники сделки. Несмотря на то, что такой документ является по своей сути черновым, это не отменяет ряд обязательных требований к нему.

Предварительный ДКП квартиры должен составляться исключительно в письменной форме. Клиенты Сбербанка обычно используют стандартный бланк, в котором прописываются уникальные данные и условия будущей сделки.

Образец договора купли-продажи квартиры можно скачать здесь.

Форма включает в себя следующие основные разделы:

- персональные данные сторон (Ф.И.О., паспорт, адрес регистрации, дата и место рождения);

- предмет договора (описание квартиры);

- существенные условия ДКП;

- сроки реализации намерений сторон и гарантии;

- заключительные положения;

- подписи сторон.

Перед составлением и заключением предварительного ДКП квартиры покупателю и заемщику следует максимально убедиться в юридической чистоте продавца и приобретаемой недвижимости. Именно на этом этапе существует риск одновременного заключения нескольких таких документов.

Все документы по квартире должны быть тщательно проверены. Необходимо исключить вероятность долевого владения данной жилплощадью, наличие зарегистрированных лиц в квартире, возможных наследников и любых обременений.

После утверждения предварительного ДКП квартиры Сбербанк установит сроки и способ выдачи ипотеки для данного заемщика. Согласованные с клиентом условия вносят в кредитный договор и одновременно в договор купли-продажи.

Основной ДКП должен содержать в себе исключительно верные и актуальные сведения о предмете ипотеки (объекте недвижимости – квартире), сторонах сделки, а также условиях и сроках расчета.

Чтобы избежать возможных ошибок, рекомендуется использовать установленный бланк, образец которого доступен по ссылке.

Структура будет стандартной и включать те же разделы, что и в предварительном ДКП.

При заключении основного ДКП квартиры важно уделить особое внимание порядку оплаты стоимости приобретаемой жилплощади, а именно четко обозначить, какая сумма и в течение какого периода вносится самим заемщиком.

Также подробно прописывается доля заемных средств, выделяемых Сбербанком по кредитному договору (+ указываются банковские реквизиты) и способ перечисления денег (с помощью банковской ячейки, сервиса безопасных расчетов и т.д.).

Если сделка оформляется с использованием мер господдержки (например, материнского капитала, социальных субсидий), то условия и сроки использования средств из бюджета также обязательно прописываются в основном договоре купли-продажи квартиры по ипотеке Сбербанка.

ОБРАТИТЕ ВНИМАНИЕ! Так как зачисление денег государством обычно требует времени, то в ДКП квартиры следует прописывать максимальный срок расчета, чтобы избежать применения штрафных санкций в отношении покупателя.

При стандартном варианте оформления жилищного кредита предусматривается передача комплекта документов по квартире, включая договор купли-продажи по ипотеке Сбербанка, в Регпалату или в МФЦ для регистрации. Итогом станет переход права собственности на квартиру от продавца к покупателю и обременение объекта недвижимости в пользу банка.

Альтернативным способом традиционной сделки является использование электронной регистрации от Сбербанка («ДомКлик»). Данная услуга является платной, стоимость варьируется от 5550 до 10 250 рублей и зависит от субъекта РФ и типа купленного жилья.

Суть сервиса заключается в том, что сторонам не требуется лично присутствовать в регистрирующем органе и тратить лишнее время на очереди и длительное ожидание. Заемщику предоставляется персональный менеджер, который курирует весь процесс сбора документов, оплаты государственной пошлины и удаленной отправки комплекта бумаг в Росреестр.

Процедура электронной регистрации включает в себя следующие основные шаги:

- Отправка документации в Росреестр (удаленно).

- Анализ, изучение полученных бумаг и регистрация сделки Росреестром.

- Успешная регистрация ипотеки в Сбербанке.

После этого заемщик на указанный адрес электронной почты получит письмо с вложенными файлами ДКП и выписки из ЕГРН на квартиру с соответствующей отметкой о госрегистрации.

Помимо экономии времени и нервов данная услуга позволит получить пониженную процентную ставку по ипотеке. Скидка составит 0,1 п.п. от базовой ставки. Но электронная регистрация сделки имеет и свои минусы о которых мы говорили в специальном посте.

Приобретение недвижимости на вторичном рынке жилья в ипотеку от Сбербанка обуславливает заключение предварительного и основного договора купли-продажи. Первый нужен для обозначения намерений заемщика о покупке, а второй уже будет содержать в себе все условия расчета с участием заемных средств и сроки зачисления денег. Форма договора является стандартной, а образец бланка можно взять в ипотечном центре или скачать на сайте. Перед подписанием таких документов рекомендуется тщательно изучить каждый пункт, проверить все сведения о предмете ипотеки и реквизиты.

Напоминаем, что на сайте ведется запись на бесплатную консультацию к профессиональному юристу по ипотеке, который подскажет вам, как правильно проверить юридическую чистоту сделки и составить договор.

Ждем ваши вопросы и будем благодарны за лайк и репост.