Оформить ипотеку в Сбербанке на приобретение жилья – это довольно серьезный шаг, который требует разумного подхода. Нужно не только выбрать программу кредитования, написать заявление на ипотеку, собрать необходимые документы, но и реально оценить свои возможности и предусмотреть риски. Если взвешенное решение принято, начать нужно с изучения кредитных продуктов, которые на сегодняшний день предлагает Сбербанк, а также требований и условий предоставления. Возраст заемщика должен быть от 21 до 75 лет (на момент выплаты ссуды), официальный стаж работы на последнем месте – более 6 месяцев. Кроме того, к такой крупной сделке, скорее всего, придется привлечь поручителей или предоставить залог, поэтому будьте готовы к этому.

Если вы соответствуете требованиям, уверены в своей платежеспособности, можно начать подготовку к получению ипотеки. Процесс небыстрый, поэтому необходимо запастись терпением. Для начала нужно разобраться, как правильно заполнить анкету на ипотеку, так как на основании предоставленных сведений банк примет окончательное решение. Поэтому к ее заполнению нужно подойти с умом.

- Честность – один из главных принципов, которого вы должны придерживаться при написании ответов. Если вы утаите какую-либо информацию, или дадите искаженную информацию, банк все равно узнает правду, так как проверят потенциального заемщика по самым различным каналам, о существовании которых вы можете и не догадываться. А если выявится обман – это уже большой минус и вероятность получения отказа.

- Точность. Нередко бывают обидные ситуации, когда в ипотеке было отказано из-за технических ошибок при заполнении анкеты, в результате которого была допущена ошибка в написании фамилии, контактных данных, названий организации и так далее. По этой причине сотрудники отдела безопасности не могут проверить клиента или дозвониться по тому или иному телефону и принимают отрицательное решение по запросу. Поэтому очень внимательно проверяйте все данные на наличие орфографических ошибок.

- Полнота предоставляемой информации. Нередко бывают случаи, когда банк отказывает в ипотечном кредитовании из-за полупустой анкеты заемщика. Вы просите достаточно крупную сумму, сопряженную с определенными рисками, как для банка, так и для вас. Поэтому будьте добры предоставить о себе максимум информации банку, чтобы он смог проверить вас.

- Размер и сроки запрашиваемого кредита. К данному вопросу также необходимо подойти максимально разумно и указать реальные размеры и сроки кредитования, оценив ваши возможности, и учитывая, что банк тоже будет оценивать их со своей точки зрения. Трезво сопоставляйте собственные доходы и запрашиваемую сумму, не забывая при этом учесть риски в виде форс-мажорных обстоятельств, когда вы можете временно или полностью утратить способность выплачивать ипотеку.

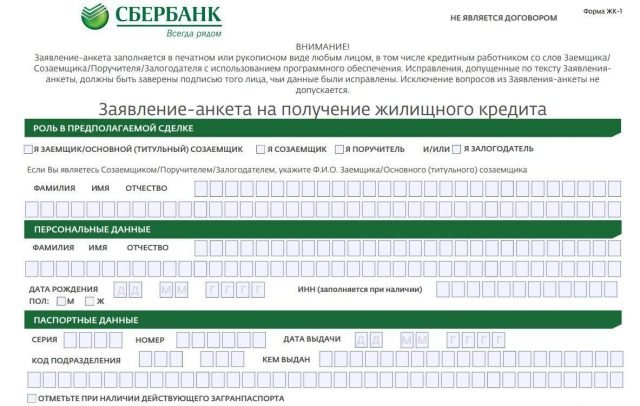

Каждая кредитная организация разрабатывает свой индивидуальный бланк анкеты, которую требуется заполнить потенциальному заемщику.

Заполнить заявление можно в отделении Сбербанка самостоятельно или с помощью сотрудника. Кроме того официальный сайт банка предлагает скачать бланк в интернете. В таком случае можно заполнить анкету дома от руки, предварительно распечатав ее, или в электронном виде. В последнем случае анкета распечатывается после того, как будут готовы ответы.

Заполнять заявление нужно чернилами синего или черного цвета, печатными буквами, четким и аккуратным почерком.

Исправления в документе допускаются, но они должны быть заверены подписью того, чьи именно данные были скорректированы.

Анкету за вас может заполнить третье лицо, но подпись ставите вы. И всю ответственность за предоставленную информацию также несете вы. Поэтому тщательно проверяйте написанное перед тем, как поставить подпись.

Лучше всего документ заполнять вместе с созаемщиком и другими лицами, участвующими в сделке. Также нужно учитывать, что отдельная анкета, подробно и правильно заполненная, потребуется от каждого из них.

Анкета для получения ипотеки содержит 6 страниц формата А4 и состоит из нескольких разделов. Условно их можно разделить на:

- Личные данные, начиная от ФИО и заканчивая данными ближайших родственников;

- Сведения о финансовом состоянии заемщика (указываем место работы, уровень доходов, наличие имущества);

- Сведения о запрашиваемом кредите (какая сумма вам нужна, на какой срок);

- Блок согласия на обработку персональных данных.

Чтобы правильно написать заявление и не растеряться, отвечая на тот или иной вопрос, заранее изучите образец заполнения, который можно скачать на нашем сайте, и основные моменты, что и как нужно указывать. Также внимательно читайте подсказки, написанные мелким шрифтом, чтобы не допускать ошибок.

- Роль в предполагаемой сделке . Если вы сам заемщик – ставите галочку в соответствующей клетке в левой колонке. В правой колонке заполнять ФИО не требуется, так там должны писать свои данные другие участники сделки (созаемщики, поручители). Для ваших данных есть отдельная графа.

- Персональные данные. Здесь указать ФИО, дату и место рождения. Обратите внимание, что место рождения нужно написать так, как указано в паспорте.

ВАЖНО: Если у вас нет ИНН, желательно его сначала сделать, чтобы был номер, так как это важный документ, который используется для проверки вас через налоговые органы.

ВАЖНО: наличие стационарных номеров телефонов значительно повышает шансы на успех.

ВАЖНО: исходя из практики рекомендуется указывать сумму несколько большую, чем вам необходима, так как Сбербанк по итогам рассмотрения анкеты практически всегда занижает запрашиваемую сумму кредита.

Далее выбираем тип «жилищного кредита», то есть хотите вы купить жилье в новостройке, на вторичном рынке и т.д (это нужно решить заранее). Указываем цель и особые условия кредитования, если они есть (акции, программы и т. п). Предоставляем номер банковского счета для перечисления кредитных средств (если счет еще не открыт, просим открыть новый счет на ваше имя). Завершаем заполнение анкеты указанием ФИО и личной подписью.

Чтобы не возникало сложностей при заполнении заявления на ипотечный кредит и не затягивать процесс, нужно заранее узнать и подготовить некоторые сведения и произвести нужные расчеты.

- Документы. Подготовьте заранее документы, данные которых нужно будет указывать в анкете: паспорт, пенсионное страховое свидетельство, ИНН, пластиковые карты Сбербанка, номер банковского счета, паспорт жилья или транспортного средства (для заполнения сведений об имуществе).

- Расчеты. Во-первых, рассчитайте, какая сумма кредита вам нужна и на какой срок. Примерные расчеты можно сделать в интернете в режиме онлайн с помощью специальных калькуляторов. Во-вторых, рассчитайте свои официальные и неофициальные доходы, общий семейный бюджет, и ежемесячные расходы. В-третьих, заранее вспомните, сколько времени вы работаете в своей организации и сколько мест работы вы сменили за последние три года, а также сосчитайте общий трудовой стаж.

- Номера телефонов. Подготовьте и выпишите заранее номера телефонов, если вы их не знаете наизусть.

- Сведения о месте работы. Часто люди не могут сходу назвать полное официальное название своей организации, сколько человек там работает, и тем более указать ИНН. Поэтому узнайте такие данные заранее.

Таким образом, заполнение анкеты для получения ипотеки в Сбербанке – процесс не простой, не быстрый и требует разумного подхода. Будьте критичны к своим запросам, трезво сопоставляйте свои возможности, предоставляйте банку достоверные данные. Все это повышает ваши шансы на успех. Помните, что банк вправе отказать вам без объяснения причин. Будьте готовы к различным исходам рассмотрения вашей заявки. Причиной отказа могут быть не только уровень ваших доходов. Банк очень тщательно проверяет все сведения, которые вы ему предоставили, и оценивает вашу платежеспособность, благонадежность и собственные риски по всем параметрам. Если первая попытка оказалась неудачной, и вы получили отказ, можете подать новую заявку только через 2 месяца (60 суток). Перед повторной подачей документов на ипотеку постарайтесь проанализировать ситуацию, понять, почему банк вам отказал, и исправьте свои ошибки. Тогда шансы получить положительное решение возрастут.

Заявление на получение ссуды – один из первых документов в списке требуемых при оформлении ипотечного займа. Внесенные в анкету данные являются основополагающими при оценке потенциального заемщика. Отталкиваясь от них, кредитор принимает предварительное решение о возможности кредитования. Именно поэтому потребителю следует ответственно отнестись к вопросу надлежащего и правильного заполнения анкеты-заявления на получение займа.

Каждый кредитор самостоятельно разрабатывает и утверждает свою форму анкеты-заявления на получение займа. Однако у большинства банковских учреждений многие моменты в ней совпадают. В целом структура документа одна, и условно делится на следующие разделы:

- Информация о потребителе – персональные (Ф.И.О., дата и место рождения, налоговый номер) и паспортные данные (серия/номер, кем и когда выдан), адреса фактического проживания/регистрации, контактная информация (телефоны мобильный/домашний/рабочий, адрес электронной почты), уровень образования. Здесь же содержатся блоки для внесения информации относительно семейного положения/состава семьи/близких родственников.

- Финансовый блок – сведения о трудовой занятости (данные работодателя/сфера деятельности/тип работы/должность и т.п.) и финансовом положении (доход/расход/наличие активов). Информация по действующим обязательствам (кредиты/алименты/исполнительные документы/ страховые выплаты и т. п.).

- Сведения о запрашиваемом кредитном продукте (цель/вид/сумма/размер вносимых личных средств). Указываются также параметры недвижимости – ипотечного/залогового объекта. Намерение оформления продукта по целевым программам (молодая семья/госсубсидирование/военная ипотека/материнский капитал и т. п.) либо на специальных условиях (объект аккредитован/строится за счет средств банка/расчеты с использованием индивидуальной ячейки банка и т. п.).

- Информационный блок – подтверждение достоверности внесенных данных и ознакомление потребителя с основными условиями/тарифами/дополнительными расходами по займу. Согласие на обработку данных.

Формуляр заявления-анкеты доступен для скачивания на сайте банковского учреждения.

Вносить информацию в анкету возможно в печатном/рукописном виде. Все исправления заверяются подписью клиента.

Анкета состоит из 9-и подлежащих заполнению разделов:

- информация о ссуде;

- источник сведений об ипотечном продукте;

- личные данные потребителя;

- уровень образования заявителя;

- данные о занятости;

- сведения о наличии активов;

- нформация о наличии иных обязательств/кредитная история;

- дополнительные данные.

В обязательном порядке подлежат оформлению и 2 приложения к анкете заявителя.

Если человек решил купить жилье в кредит, ему предстоит заполнить анкету для получения ипотеки в Сбербанке. Бумага играет значимую роль во время принятия решения о предоставлении денег в долг. По этой причине анкета для ипотеки должна быть заполнена правильно. Внесение данных в форму не вызывает затруднений, однако ряд нюансов стоит учесть заранее.

Анкета Сбербанка на ипотеку относится к общим документам. Ее можно получить и заполнить в любом отделении кредитной организации. Бланк документа размещен и на официальном сайте банка. Скачав заявление на ипотеку в Сбербанке, заемщик оградит себя от необходимости лично посещать отделение компании для получения документа.

Внесение данных в анкету не отличается сложностью. Чтобы заполнить документ, заемщик должен вписать сведения в графы документа или осуществить выбор, поставив галочку в соответствующую ячейку.

В конце анкеты должна присутствовать подпись заявителя. Ее наличие подтверждает, что гражданин согласен на обработку данных.

Заполнение анкеты может быть выполнено на компьютере или вручную. Выбор способа зависит от удобства клиента. Внося данные, нужно принять во внимание следующие советы:

- Клиент должен постараться предоставить Сбербанку наиболее полные сведения, внеся данные в большинство полей анкеты. Графы могут оставаться пустыми только в том случае, если у человека отсутствует информация для их заполнения. Если заявка будет полупустой, вероятность ее отклонения повысится.

- В анкету нужно вносить только достоверные сведения. Данные, представленные в заявлении, проходят проверку. Если сотрудники Сбербанка обнаружат, что потенциальный заемщик попытался обмануть кредитное учреждение, просьба о предоставлении кредита будет отклонена.

- Перед подачей заявки, нужно проверить точность указанных в ней сведений. Данные нужно указывать без ошибок. Особое внимание стоит уделить ФИО, адресу и телефону для осуществления оперативной связи.

- Размер желаемой суммы кредита стоит указывать чуть больше, чем требуется. Статистика показывает, что банк часто уменьшает этот показатель.

Бланк документа содержит подсказки, указывающие на информацию, которую нужно внести в поля заявления. Если заявитель столкнулся с затруднениями в процессе оформления бумаги, ему может помочь образец заполнения анкеты на ипотеку в Сбербанке, которые мы прикрепили ниже.

Первый раздел является общим. В нем содержится всестороннее описание оформляемого ипотечного кредита. В разделе №1 должны быть указаны следующие сведения:

- Цель, для достижения которой заемщик хочет получить денежные средства;

- Разновидность займа;

- Период, в течение которого заемщик планирует осуществить полный расчет по взятым обязательствам;

- Особенности закрытия долга перед Сбербанком.

Указывая временной промежуток, в течение которого человек планирует осуществить погашение долга, нужно учитывать, что срок должен соответствовать условиям одной из действующих ипотечных программ. Несоответствие установленным рамкам может привести к отклонению заявки.

Особое внимание стоит уделить фиксации особенностей закрытия долга. В рамках этого пункта человек должен указан форму платежей – аннуитетную или дифференцированную. Следует помнить, что закрытие долга по большинству ипотечных программ осуществляется с использованием первой разновидности платежей. Чтобы не допустить ошибку, эксперты советуют уточнить этот вопрос у специалиста Сбербанка прежде, чем вносить данные в анкету.

В раздел №2 вносятся сведения о лицах, принимающих участие в сделке. Обычно к ним относят:

- Заемщика, желающего получить деньги в долг на покупку жилья;

- Поручителей;

- Созаемщиков;

- Залогодателей, если они принимают участие в сделке.

Согласно правилам, действующим в Сбербанке, о каждом лице, задействованном в сделке, должны быть представлены полные сведения. В разделе предстоит указать:

- Личные данные заявителя и других лиц, которые будут фигурировать в кредитном договоре, если банк согласится предоставить деньги в долг;

- Семейное положение лица;

- Место осуществления трудовой деятельности.

Внося информацию о созаемщиках и поручителях, необходимо указать их степень родства с заявителем, если она имеет место быть. Статистика показывает, что, если участники сделки являются родственниками, доверие к ним со стороны кредитной комиссии существенно повышается.

Третий раздел необходим для отражения сведений о финансовом положении заявителя и иных лиц, принимающих участие в сделке. Если используется образец анкеты на ипотеку, Сбербанк попросит клиента внести правдивые данные. Указывая информацию о размере дохода, нужно учитывать, что кредитная комиссия примет во внимание только ежемесячное количество денежных средств, которое потенциальный заемщик получает на официальном месте работы.

В разделе присутствует графа «Дополнительные доходы». Она предназначена для указания сведений о прибыли, не входящую в состав заработной платы с официального места работы. В раздел включают доходы, получаемые:

- Со сдачи недвижимости в аренду;

- За осуществление трудовой деятельности на дополнительном месте работы;

- От родственников в качестве материальной помощи.

Указав информацию о доходе, заемщик обязан упомянуть и о ежемесячных затратах. Расходы обычно не конкретизируются. В графу вносится обобщенная цифра.

Если для получения кредита на покупку жилья выбран Сбербанк, анкета на ипотеку будет содержать раздел №4, предназначенный для указания иных незакрытых займов. Если у человека имеются незакрытые долговые обязательства, данный факт не всегда является препятствием к получению кредита на покупку жилья. Однако заемщик должен будет уведомить компанию о наличии займов. Заполняя раздел №4, потребуется указать:

- Кредитные учреждения, в которых у заявителя имеются незакрытые долговые обязательства;

- Размер долга, который заявителю осталось погасить;

- Период, необходимый для закрытия кредитов.

Эксперты не рекомендуют скрывать факт наличия незакрытых долговых обязательств. Анкета для получения ипотеки должна содержать сведения об их наличии. Сбербанк выполняет проверку данных обратившихся клиентов. Если выяснится, что у заявителя имеются незакрытые кредиты, в предоставлении ипотеки будет отказано.

В его качестве выступает жилье, которое человек приобретает на деньги банка. Наличие обеспечения позволяет Сбербанку обезопасить себя от потери денежных средств в случае нарушения заемщиком положений кредитного договора.

Раздел №5 предназначен для описания недвижимости, которая будет выступать в качестве залога. Задумавшись, как заполнить анкету на ипотеку в кредитном учреждении, заемщик должен внести следующие данные:

- Адрес расположения недвижимости;

- Физическое состояние квартиры или дома;

- Размер приобретаемого объекта;

- Цена имущества.

Производя оценку объекта залога, Сбербанк принимает во внимание не только цену недвижимости, но и ее ликвидность. Компания охотнее предоставляет деньги в долг на покупку жилья, которое:

- Расположено в городской местности;

- Снабжено всеми коммуникациями;

- Имеет удобную планировку.

Если человек для получения денег в долг на покупку жилья выбрал Сбербанк, анкета на ипотеку будет отличаться простотой. Однако ряд нюансов все же стоит принять во внимание:

- Выбирая созаемщика, стоит принять во внимание количество детей, проживающих в семье кандидата. Их количество увеличивает общий объем расходов, что негативно сказывается на вероятности одобрения заявки.

- Если человек хочет получить большое количество денежных средств в долг, стоит указать даже доходы, которые официальными не являются.

- Указывая текущее место работы, нужно в обязательном порядке прописать номер стационарного телефона для связи. Сотрудники Сбербанка позвонят по нему и попросят подтвердить, действительно ли потенциальный заемщик осуществляет трудовую деятельность в указанной компании.

- Статистика показывает, что большим доверием пользуются лица, которые привлекают в качестве созаемщика своего супруга.

Заполнение анкеты не должно вызвать затруднений. Если они все же возникли, заемщик может использовать готовый пример, позволяющий разобраться во всех нюансах внесения данных.