Ипотеку я выплачиваю уже больше трех лет. Поэтому на собственном опыте могу объективно назвать основные преимущества и недостатки ипотеки. Кстати, несмотря на всеобщее негативное отношение к ипотеке плюсов и минусов у ипотечного кредита примерно поровну… Итак, начнем с хорошего.

На мой взгляд, самый большой плюс ипотечного кредита (перекрывающий все многочисленны минусы) состоит в том, что у Вас появляется реальная возможность УЖЕ СЕЙЧАС жить в СВОЕЙ квартире!

Для любой молодой семьи вариантов решения жилищной проблемы существует не так уж и много:

а) Общежитие. Условия проживания кошмарные, никаких перспектив и гарантий на будущее, вероятность выселения в любую минуту;

б) Под одной крышей с родителями. Я не знаю, есть ли смысл комментировать этот вариант? Кто когда-либо жил после 20 лет с родителями, прекрасно понимает, почему это вариант не подходит 99% молодых семей;

Деньги, которые Вы платите ежемесячно свое квартирной хозяйке, Вы просто, по сути, выбрасываете на ветер! Каждый месяц Вы платите за возможность временно пользоваться ЧУЖОЙ ванной, унитазом, кроватью и шкафом. В случае выселения, у Вас не остается НИЧЕГО кроме приятных или не очень воспоминаний, связанных с этой квартирой.

Именно этот прискорбный факт и стал для меня толчком для оформления своей первой в жизни ипотеки. Да, ежемесячный платеж по ней превышал стоимость моей арендной платы (на тот момент я снимала однокомнатную квартиру).

Но я посчитала, что внося ежемесячно свой ипотечный платеж, я выкупаю у банка маленький кусочек своей квартиры. И, в конце концов, она станет моей на 100%!

Я смогу обменять ее с доплатой на большую, могу продать и получить приличную сумму денег, могу уехать в другой город, а ее сдавать какой-нибудь приличной молодой семье…

Первое время в новой квартире я просто ходила по ней кругами и не верила, что все это МОЕ!

Вот это потрясающее ощущение я бы и назвала самым существенным преимуществом ипотеки, перекрывающим все его недостатки.

Какие еще плюсы можно назвать?

Можно рассматривать ипотеку просто как хорошее финансовое вложение. Если задуматься, где сейчас вообще безопасно хранить деньги?

Копить дома под матрацем? В любой момент залезут и ограбят, хорошо, если не убьют при этом.

В банке на депозите? Кризис показал, что на самом деле это не так уж и надежно. Кроме того, проценты по депозитам практически полностью съедает годовая инфляция.

Вкладывать в ценные бумаги? Опять-таки, в кризис очень многие обладатели надежных ценных бумаг в один миг стали нищими.

А вот недвижимость (особенно в крупных городах России) всегда была и будет ликвидной! Незначительные колебания в ценах все равно не смогут превратить вложения в недвижимость в пыль.

Ведь в любом случае, квартира всегда будет стоить приличных денег! В любом состоянии, в любом доме, в любом районе города…

А если опасаетесь пожара или чего-то в этом роде – для этого существует страховка, полностью покрывающая стоимость квартиры…

Возвращаясь к теме преимуществ ипотеки. Спустя год после оформления кредита я совершенно неожиданно открыла для себя еще один дополнительный плюс. Кредит стал для меня мощным стимулом зарабатывать больше!

Я специально выбирала такую программу, которая разрешала досрочное погашение. Причем не просто разрешала – а уменьшение платежа на несколько долларов я видела уже в следующем месяце после внесения двойного или тройного платежа!

Кстати, и справляться с ненужными тратами я тоже научилась благодаря своей ипотеке. Ведь в самом начале приходилось считать буквально каждую копейку…

Объективности ради, нужно упомянуть и об отрицательной стороне ипотеки.

Безусловно, ипотека — это очень тяжелая финансовая и психологическая нагрузка на заемщика.

Ведь кредит оформляется, минимум, лет на десять.

Как можно заранее спрогнозировать все форс-мажоры, случившиеся в этот период? Болезни, рождение детей, потеря работы да тот же кризис в конце концов – в общем, любые серьезные изменения в стократ осложняются необходимостью ЕЖЕМЕСЯЧНО погашать ипотеку!

Правы те, кто сравнивают ипотеку с тюрьмой, кабалой, финансовой зависимостью… Мысль об ипотеке где-то на подсознании мелькает постоянно, днем и ночью, зимой и летом. Страх, неуверенность, паника, иногда даже приступы депрессии время от времени наваливаются на любого ипотечного заемщика.

Заемщик действительно связан финансовыми обязательствами по рукам и ногам. И действительно, после оформления ипотеки меняется отношение к жизни, и смещаются приоритеты, а иногда даже портится характер заемщика.

Каждый раз, протягивая в окошко кассы тоненькую пачку стопочку долларов, я думаю, от скольких хороших вещей я отказалась в этом месяце ради этого очередного похода в банк…

Валентина Матвийчук,

менеджер по ипотечному кредитованию, г. Москва,

специально для NeBankir.Ru

Что такое ипотека? Плюсы и минусы ипотечного кредита. Какая переплата по ипотеке в России?

Как купить новую квартиру? Можно копить годами, а можно взять ипотечный кредит в банке. В наше время копить — это занятие рискованное, деньги стремительно обесцениваются. А цены на жилье растут. Именно поэтому все большее число граждан стали прибегать к ипотеке. Давайте разберемся в плюсах и минусах ипотеки в России.

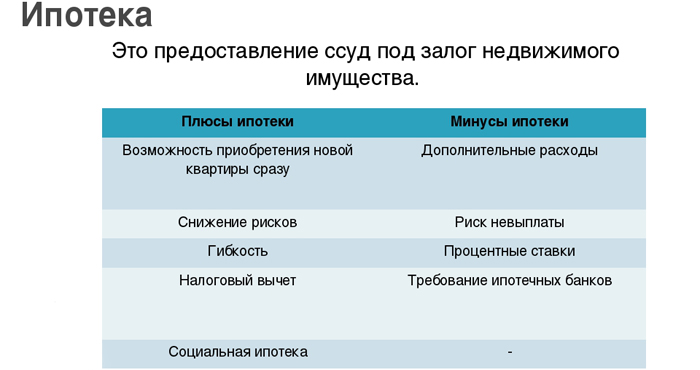

Ипотека имеет массу достоинств.

Оформляя ипотеку следует помнить, что до окончания срока кредитования. До полного погашения долга квартира (дом) остаются в залоге у банка. И это тоже недостаток ипотеки, потому что владельцы недвижимости не смогут не продать ее, ни сдать в аренду без разрешения своего кредитора. Таким образом, ипотека — это и хорошо и плохо одновременно. Принимать решение о ее целесообразности должен каждый сам для себя. Единственный совет, который можно дать — прежде чем заключить договор, ознакомиться с несколькими различными вариантами ипотечных программ в разных банках. Выбор в наши дни велик!

- Плюсы и минусы покупки квартиры в ипотеку

- Как понять, стоит ли брать ипотеку

- Что лучше: снимать квартиру или взять ипотеку

Главный и неоспоримый плюс покупки квартиры в ипотеку – это, безусловно, возможность проживания в собственной квартире при наличии всего 10% необходимой суммы на покупку жилья. То есть если квартира стоит 3 000 000 рублей, а у вас в наличии только 300 000 рублей, вы уже можете идти в банк и подавать документы на ипотечное кредитование. Вам больше не придется скитаться по съемным квартирам или жить у родителей или родственников.

Второй немаловажный плюс – это выгода. Конечно, переплаты за ипотеку обычно внушительные, однако для людей, не имеющих возможность накопить крупную сумму за пару лет, даже с учетом переплаты покупка станет выгодной. Все дело в нестабильном и непредсказуемом ценообразовании на жилье. Вполне вероятно, что уже через пять лет ваша квартира будет стоить в пять раз дороже, в то время как за ипотеку вы переплатите максимум вдвое. Кроме того, проценты по ипотечному кредитованию гораздо ниже, чем проценты по обычным потребительским кредитам. Так что если вы решили часть суммы на покупку жилья позаимствовать у банка, то ипотека – единственно выгодный вариант.

Если вы снимаете жилье, то наверняка тяготитесь тем, что каждый месяц приходится отдавать немалую сумму посторонним людям. Ипотека, как и аренда, предполагает ежемесячные выплаты, однако в данном случае это будут уже вклады в собственную недвижимость. Съемная квартира никогда не станет вашей, даже если вы будете жить в ней 20 лет. Квартира, взятая в ипотеку, гарантированно и безвозвратно переходит в вашу собственность практически сразу после оформления кредита.

Конечно, не все так радужно с ипотекой, как кажется с первого взгляда. Во-первых, как ни крути, это все-таки кредит, хоть и на особых условиях. Проценты по ипотеке выплачивать придется не один год, и большая часть ежемесячных взносов первое время будет уходить именно на погашение процентов. Повлиять на снижение процентной ставки вы практически не можете, за исключением особых условий, прописанных банком. Речь идет о сумме первоначального взноса, имеющемся у вас залоговом имуществе и сроках выплаты.

Кроме того, при покупке квартиры в ипотеку приобретаемое жилье оформляется в качестве залога, поэтому ни продать, ни подарить его вы не сможете, пока не погасите задолженность.

Основной смысл ипотечного кредита заключается в предоставлении заемщиком залоговой недвижимости в качестве гарантии исполнения взятых на себя кредитных обязательств. Банк представляет ссуду для покупки жилой недвижимости, а заемщик обязуется выплатить сумму основного долга, проценты и другие сопутствующие платежи. Хотя в роли залога может выступать практически любое ценное имущество (жилая и нежилая недвижимость, земельный участок и пр.), заемщики чаще всего предпочитают оформлять в этом качестве имущество, приобретаемое за счет кредитных средств.

Несмотря на то, что каждый банк устанавливает собственные условия кредитования и требования к заемщику при оформлении ипотеки, данная процедура строго регламентируется российским законодательством и контролируется работой специально созданных ипотечных агентств.

Оформление ипотечного займа – это очень сложный и многоэтапный процесс, включающий в себя сбор большого количества документов, поиск подходящей квартиры, оценку недвижимости, страхование и длительную банковскую проверку заемщика на предмет его благонадежности. Чтобы облегчить этот процесс, многие заемщики обращаются за помощью в агентства недвижимости и к ипотечным брокерам.

Основным преимуществом ипотеки является возможность сразу въехать в собственную квартиру, а не копить на нее деньги долгие годы, отдавая при этом существенную часть из семейного бюджета за аренду съемного жилья. Недвижимость, приобретенная в кредит, сразу становится собственностью заемщика и он может оформить регистрацию на себя и членов своей семьи.

Безопасность такого долгосрочного кредитования (обычно ипотека оформляется на 15-20 лет) обеспечивается страхованием недвижимости, жизни и трудоспособности заемщика.

Еще один несомненный плюс – это возможность получить налоговый вычет в размере 13% от стоимости приобретенной квартиры. Данная льгота фактически снижает стоимость ипотеки, так как полученные средства можно направить на частичное досрочное погашение кредита. Кроме того, некоторые категории граждан имеют возможность взять жилье в кредит на специальных льготных условиях. Сегодня оформить ипотеку по специальной программе могут молодые семьи, бюджетные работники и военные.

Как и в любом другом виде банковского кредитования, основным недостатком ипотеки является большой размер переплаты. Так, в некоторых случаях общая сумма платежей по кредиту может превышать изначальную стоимость квартиры на 100%. Сумма переплаты складывается из процентов за пользование кредитом и ежегодных страховых взносов. Кроме того, при оформлении ипотечного кредита заемщику предстоит оплатить из собственных средств расходы на оплату услуг нотариуса, оценку приобретаемой недвижимости и дополнительные комиссии банка. Все эти расходы составляют довольно внушительную сумму.

Поскольку приобретаемая недвижимость будет находиться у банка в залоге, то на нее будут наложены ограничения, то есть собственник жилья не сможет ее продать, обменять, сдавать в аренду, сделать перепланировку и т.д. до тех пор, пока кредит не будет полностью погашен.

К недостаткам ипотечного кредитования также можно отнести завышенные требования банков по отношению к приобретаемому жилью, стажу работы и уровню доходов потенциального заемщика.