Идея приумножения собственного капитала интересна практически каждому клиенту банка. Самый простой способ – это вложить накопления на депозит и получать гарантированный, но невысокий доход. Депозит является самым безопасным способом вложения средств, т.к. государство гарантирует возврат денег по системе страхования вкладов до 1,4 млн. рублей. Конечно, все, что свыше этой суммы, страхованию не подлежит, но какой источник вложения будет более надежным – сложно ответить.

Депозит интересен тем клиентам, у которых есть деньги. Но вот что делать тем, у кого их нет, но заработать при этом тоже хочется. Вариант простой – у кого-то занять, положить на проценты, получить доход и вернуть долг. Одна из идей подобных вложений заключается в том, чтобы взять деньги у банка и вложить их на депозит. На первый взгляд идея может показаться утопической, ведь практически ни один банк не дает ставок по депозитам больше, чем процент по кредиту, а с учетом всяческих комиссий, страховок и проч. ни один депозит не перекроет расходов на обслуживание кредитов. Рассмотрим, можно ли на практике взять кредит и положить средства под проценты, смогут ли они покрыть кредитные расходы, какой должна быть ставка по депозиту, чтобы покрыть расходы по кредиту?

Доход в этом случае составит разницу от кредитной и депозитной ставок. Однако, рыночные банковские реалии таковы, что на практике не встречается ситуаций, когда ставка по депозиту превышает процент по кредиту. В этом случае положительную роль может сыграть сложный депозитный процент и вклад с капитализацией. Такой способ начисления позволит получить более высокую эффективную ставку, чем изначальный номинальный процент.

Теория проста: чем больше периодов капитализации, чем бОльшую прибыль можно получить в конце. Самая распространенная периодичность начисления – это раз в месяц.

Рассмотрим простой пример: возьмем 300 000 рублей на 2 лет под 15% годовых.

| Параметры | Значения |

|---|---|

| Сумма | 300 000 руб. |

| Срок | 2 года |

| Ставка | 15% |

| Ежемесячный платеж | 14 550 руб. |

| Переплата | 49 200 руб. |

Таким образом, выплачивая каждый месяц по 14 550 руб., в итоге переплата за два года составит 49 200 руб.

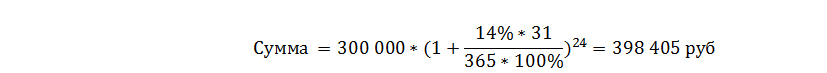

Теперь рассмотрим пример, когда те же 300 000 руб. расположим на депозит 14% с ежемесячной капитализацией на два года.

Таким образом, экономический эффект через два года составит 98 405 руб.Не сложно подсчитать, что разница составит 47 тыс.р.

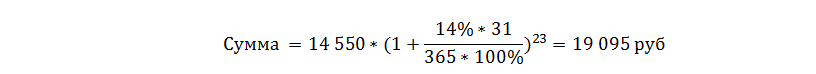

Второй платеж отлежал бы на вкладе 22 месяца, третий – 21 месяц и т.д. Сумма приведенных платежей за два года составит 401 385 руб.:

| Параметры | Значения |

|---|---|

| Сумма кредита | 300 000 |

| Ежемесячный платеж | 14550 |

| Срок | 24 |

| Ставка | 14 |

| Расчет | |

| 1 | 19095,59 |

| 2 | 18871,20 |

| 3 | 18649,45 |

| 4 | 18430,31 |

| 5 | 18213,74 |

| 6 | 17999,72 |

| 7 | 17788,21 |

| 8 | 17579,18 |

| 9 | 17372,62 |

| 10 | 17168,47 |

| 11 | 16966,73 |

| 12 | 16767,36 |

| 13 | 16570,33 |

| 14 | 16375,62 |

| 15 | 16183,20 |

| 16 | 15993,03 |

| 17 | 15805,10 |

| 18 | 15619,38 |

| 19 | 15435,84 |

| 20 | 15254,46 |

| 21 | 15075,21 |

| 22 | 14898,07 |

| 23 | 14723,01 |

| 24 | 14550,00 |

| ИТОГ | 401385,85 |

Получается, что эффект получил отрицательное значение:

Таким образом, чтобы получить доход от вложения кредитных средств на депозит, нужно их вложить под ставку выше 14,5%.Стоит отметить, что ставка по депозиту может меняться в течение срока, как в бОльшую, так и в меньшую сторону. Высокие ставки по вкладам на длительные сроки сейчас банки стараются не предлагать, а проценты по кредитам довольно высоки, поэтому от данного способа вложения эффект будет отрицательным.

Россияне чаще всего оформляют ипотеку на 10-15 лет. Однако средний срок погашения жилищного кредита, по подсчётам экспертов, составляет 7 лет. Заёмщики торопятся вернуть деньги банку как можно быстрее. Сравни.ру расскажет, как выгоднее это сделать.

Мария и Александр заняли у банка на покупку квартиры в новостройке 3 млн рублей на 10 лет. Ставка составила – 12% годовых (ипотека с государственной поддержкой). Если они будут ежемесячно вносить только установленный кредитором платёж в размере 43 тыс. рублей, их переплата составит 2,16 млн рублей. Но новоиспечённые обладатели квартиры уверены, что могут платить и большую сумму в счёт погашения задолженности – ещё как минимум по 10 тыс. рублей к каждому платежу.

Их знакомые – Дмитрий и Светлана – оказались в схожей ситуации, но решили, что каждый месяц сумму для досрочного погашения будут вносить на депозит и зарабатывать на процентах, чтобы в итоге накопленные средства разом внести досрочно. Кто же из них прав?

Маша + Саша = ипотека

Мария и Александр каждый месяц вносили в счёт погашения ипотеки 53 тыс. рублей вместо 43 тыс., установленных банком. Это позволило им погасить кредит досрочно – за семь лет. Стоимость заёмных денег для них составила 1,45 млн рублей вместо изначальных 2,16 млн рублей.

Сумма досрочного платежа идёт в счёт погашения тела кредита.

За эти семь лет семейная пара внесла 840 тыс. рублей досрочно и сэкономила примерно 718 тыс. рублей – эту сумму и можно условно считать доходностью Марии и Александра.

Дима + Света = ипотека

Дмитрий и Светлана пошли другим путём и в период внесения своего первого платежа по ипотеке открыли вклад в банке с возможностью пополнения и капитализацией процентов, разместив на нём 10 тыс. рублей под 12% годовых (максимальная ставка по такому продукту сегодня).

Каждый месяц они вносили на счёт ещё по 10 тыс. рублей и в результате, чтобы накопить на досрочное погашение, как и Марии с Александром 840 тыс. рублей, им потребовалось вместо 7 лет всего лишь 5 – за счёт процентов по вкладу.

На первый взгляд, Дмитрий и Светлана ушли далеко вперёд от своих знакомых в вопросах экономии. Но это ошибочное представление – на самом деле, за эти пять лет семья уже переплатила банку 1,52 млн рублей. Размер задолженности к этому моменту уменьшился до 1,94 млн рублей. Суммы вклада хватит, чтобы сократить его до 1,1 млн рублей.

Если остаток кредита погашать ежемесячно по 53 тыс. рублей (ведь больше не надо вносить деньги на вклад), то потребуются ещё 2 года и размер переплаты вырастет на дополнительные 139,9 тыс. рублей. А совокупная стоимость кредита за те же семь лет составит 1,7 млн рублей вместо 2,16 млн. Значит сэкономить второй паре удалось лишь около 507 тыс. рублей.

По закону, заёмщик должен за месяц уведомлять банк о каждом намерении внести досрочный платёж. Но банк может сократить этот период или отменить его.

Можно предположить, что Дмитрий и Светлана будут копить на отдельном счёте не пять лет 840 тыс. рублей, а семь лет – ровно столько, сколько потребовалось Марии и Александру для полного погашения кредита. В таком случае, размер их вклада достигнет 1,32 млн рублей, а остаток задолженности по кредиту будет 1,3 млн рублей. Направив накопленные деньги на погашение, семья останется в плюсе почти на 24 тыс. рублей. Но с учётом стоимости кредита – за семь лет пара переплатит банку 1,9 млн рублей вместо обозначенных выше 2,16 млн, итоговая выгода составит 229,4 тыс. рублей.

Как выгоднее досрочно погашать ипотеку?

Почему гасить досрочно выгоднее, чем копить?

Казалось бы, ресурсы у двух семей одинаковые и из семейного бюджета на все эти цели выделялись равные суммы. Почему же Александру и Марии удалось сэкономить 718 тыс. рублей, а Дмитрию и Светлане – 229 тысяч (максимум 507 тысяч в зависимости от стратегии поведения)? Всё дело в том, что первые несколько лет – в случае наших пар речь идёт о 4,5-5 годах – основная часть ежемесячного платежа идёт на оплату 12% годовых по кредиту и только остатки по чуть-чуть уменьшают само тело кредита, на которое и начисляются ежемесячно проценты. Поэтому пока Александр и Мария активно сокращали размер задолженности и поэтому им с каждым месяцем всё меньше начисляли процентов, Дмитрию и Светлане приходилось оплачивать стоимость с учётом большей суммы.

Но это правило работает только в том случае, если проценты по кредиту и вкладу одинаковые или отличаются не более чем на 1-3 процентных пункта. Что и закономерно для вяло-текущей ситуации на рынке.

Когда вклад выгоднее досрочных платежей?

Однако вспомним беспокойный декабрь 2014 года, когда ставки по вкладам взлетели до 17% и выше. Всем тем, кто успел зафиксировать доходность на таком уровне, будет выгоднее продолжить пополнять вклад, нежели направлять свободные деньги в счёт погашения дешёвого относительно вклада кредита.

Но здесь стоит отметить, что зафиксировать аномально высокую доходность по вкладу надолго нельзя – как правило, такие ставки предлагаются в период турбулентности на рынке на короткий срок – 1-3 месяца, максимум 1 год. После этого периода заёмщику будет выгоднее вернуться к ежемесячным досрочным платежам.

Из каких средств можно погашать ипотеку досрочно?

На втором месте – деньги от государства. Каждый из заёмщиков – в нашем случае и Мария, и Александр или и Светлана, и Дмитрий могут вернуть по 13% от стоимости квартиры (но не более 260 тыс. рублей в одни руки) и ещё по 13% с переплаты по ипотеке (можно вернуть до 390 тыс. рублей).

Советы Сравни.ру:

Появились лишние деньги. Вот думаю, куда их пристроить, если не на развлечения/образование/поездки: в погашение моей 11.5%-ной ипотеки или положить на вклад под 10%? Казалось бы, ответ лежит на поверхности, но не спешите с выводами, не всё так просто!

Смотрите сами, если я беру в банке кредит на год, сумма 100 тыс. руб, под 12% годовых, то за год я выплачу согласно кредитному калькулятору

106619 рублей. Переплата 6619 рублей.

Если же я беру свои 100 тыс. рублей и размещаю в банке на один год, под 10% годовых, с ежемесячной капитализацией к вкладу, то согласно депозитному калькулятору я заработаю на процентах 10471 рубль!

Это ж разница 3852 рубля!

Дальше — больше. Я взял свой график по ипотеке (вставив циферки в Калькулятор погашения ипотечного кредита), подставил сумму 100к в частичное досрочное погашение, получил одну сумму, которую сэкономлю в итоге по процентам за 20 лет.

Потом взял депозитный финкалькулятор и получил другую сумму, возможную упущенную выгоду от размещения этих же 100к под 10% годовых, а не отправления в ЧДГ по ипотеке.

Не буду приводить утомительные подсчеты, скажу так, — разница получилась существенная — где-то в 4.5 раза, т.е. выгоднее хранить лишние деньги на вкладах (с высокой процентной ставкой!), чем отправлять в погашение ипотеки, как бы не странно это звучало и попробуйте меня переубедить в обратном! =)

А вот 10% годовых по вкладу это тоже самое, что получить ипотеку под 18.8% (!) годовых.

Вот такая вот палка о двух концах, о которой я задумался. И для себя сделал вывод, что в краткосрочной перспективе выгоднее вкладывать деньги хотя бы под 10%, чем частично и досрочно гасить ипотеку.