Для контроля расходов по кредитной карте клиенту необходимо уметь самостоятельно рассчитывать начисленные проценты. В банке данный процесс автоматизирован, но, зная алгоритм расчета, можно проверить суммы, которые отражаются в отчете по карте. Как это сделать – читайте в статье.

Ставка по кредитным картам Сбербанка находится в диапазоне от 25,9 до 33,9% в год. Минимальные проценты доступны только в рамках специальных предложений, а также зафиксированы для кредиток моментальной выдачи. Максимальная ставка предлагается по карте Молодежная.

Уровень процентов индивидуален для каждого клиента. Величина его зависит от нескольких условий:

- платежеспособности держателя карты;

- размера лимита;

- кредитной истории;

- наличия непогашенных займов в банке.

Льготные условия получают следующие клиенты Сбербанка:

- участники зарплатных или пенсионных проектов;

- держатели дебетовых карт;

- владельцы вкладов;

- заемщики, не имеющие просрочек по кредитам.

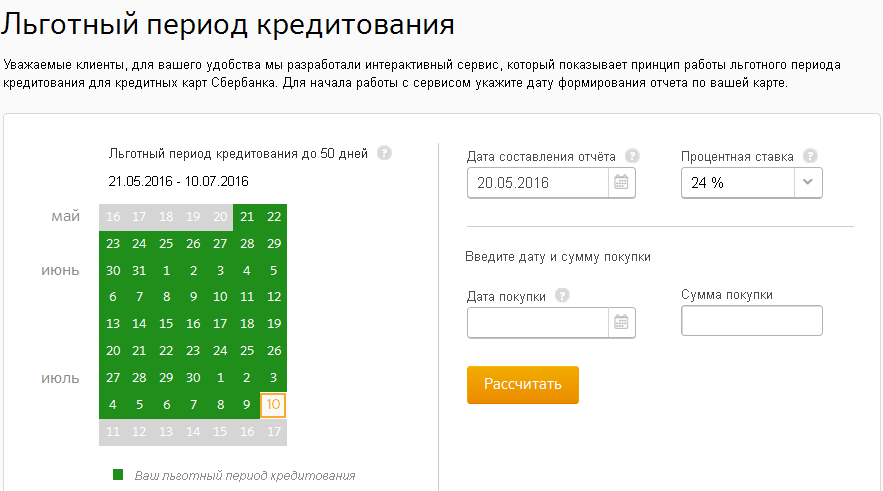

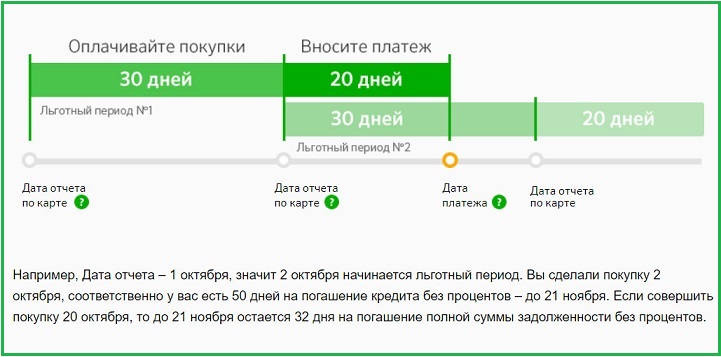

По всем кредитным картам Сбербанка действует льготный период до 50 дней. Он складывается из отчетного периода и периода погашения долга. Свободно расходовать средства без комиссии доступно в течение 30 дней. Последующие 20 дней даются клиенту на возврат потраченных денег.

Полное и своевременное погашение долга в течение льготного периода является гарантией того, что проценты по кредитке не будут начислены. Если задолженность погашена не вся, то за оставшийся долг придется заплатить банку по установленной для клиента ставке.

Существует несколько вариантов получения сведений о начисленных процентах и основном долге по кредитной карте:

В случае спорных ситуаций по начислению процентов по кредитной карте рассчитать сумму возможно самостоятельно. Сразу необходимо учесть, что при снятии наличных с карты взимается разовая комиссия в размере 3% от суммы, но не менее 399 р.*

Формула для расчета начисленных процентов следующая:

П = З х Ст/365 х Д,

П – проценты за пользование кредитными средствами;

З – общая задолженность по кредитной карте на конец отчетного периода;

Ст – процентная ставка по кредитке;

Д – дни, в течение которых возникла задолженность.

В случае, когда держатель карты неоднократно использовал ее в течение отчетного периода, например, расплачивался в магазинах или снимал наличные, то для каждой суммы необходимо производить отдельный расчет с учетом точного количества дней использования кредитных средств.

В случае пополнения карты в течение месяца задолженность уменьшается и расчет производится с учетом покрытия долга.

У многих могут случиться финансовые затруднения. Просрочки по кредитным картам – не редкость. Но если они не выходят за рамки отчетного периода и не повторяются систематически, то кредитная история клиента не портится.

При внесении сумм в счет погашения задолженности следует помнить, что в первую очередь они идут на покрытие штрафов и пеней, затем начисленных процентов по кредитным средствам, и лишь оставшиеся деньги поступают на счет основного долга.

*Дата актуализации данных – 20.05.2016 г.

Это лишь стандартные условия, в большинстве случаев все рассматривается индивидуально. При этом минимальные тарифы по кредитным картам указаны для лиц с предодобренным кредитом. Часто это зарплатные клиенты Сбербанка или те, кто уже оформлял кредит и выплатил его. К новым клиентам есть определенные требования — возраст от 21 года, официальный доход, минимум год стажа за последние 5 лет с 6 месяцами на последнем месте работы.

Эти требования характерны не только для получения карты от Сбербанка, но и автокредита или ипотеки. Причем для ипотечных заемщиков выдвигается ряд дополнительных условий. В то же время обычный банковский заем более выгоден в отношении процентных ставок, но он не имеет отсрочки платежа в 50 и более дней.

При использовании льготного периода и полном погашении задолженности за определенное количество дней, начисление пеней не происходит. Чтобы правильно рассчитывать проценты по карточке, стоит помнить о нюансах этого процесса. Когда речь идет о 50 днях грейс периода, то под датой отсчета не подразумевается факт наступления задолженности. Льгота по кредиту начинается с отчетной даты, а не со дня покупки чего-либо с использованием карты.

Условно можно разделить беспроцентное погашение на 2 этапа:

- Отчетный этап — 30 дней.

- Этап погашения задолженности — 20 дней.

Именно с этим и связаны путаницы при попытках рассчитать проценты. Чтобы сделать это правильно, нужно знать точную дату начала отчетного этапа. Если карта активирована 8 числа, то отчетный этап будет начинаться с 9 и длиться в течение 30 дней, за исключением февраля. В этом месяце не бывает больше 29 дней, что автоматически укорачивает отчетный период. После окончания этапа формирования отчета, начнется льготный 20-дневный интервал. Это общие правила льготного кредитования, распространяющиеся на все карты Сбербанка.

Важно не забывать, что для большинства кредитных карт Сбербанка действует ограничение на использование льготного периода при снятии наличных. Также есть табу на онлайн-расчеты за услуги интернет-казино. В этих случаях проценты начисляются с первого дня трат.

Необходимо помнить, что даже не используемая, но активированная кредитная карта обязует владельца оплачивать годовое обслуживание при его наличии. Это может привести к формированию задолженности в тот момент, когда со счета спишется указанная за обслуживание сумма.

Стоит своевременно погашать эту задолженность или просто аннулировать карту, обратившись в отделение банка. В противном случае возможны штрафные санкции. Также при подсчете процентов вероятны ошибки из-за забытых комиссий.

Речь идет о снятии наличных и использовании банкоматов сторонних банков. Почти все пластиковые карты при обналичивании средств через оператора или банкомат подразумевают определенную комиссию. Ее размер зависит от условий кредитного договора, при этом касается только банкоматов Сбербанка. Использование банкоматов других финансовых учреждений возлагает на снявшего еще одну дополнительную комиссию, т.е. помимо оплаты за снятие наличных потребуется потратиться за услуги стороннего банка.

Погашение задолженности подразумевает своевременный расчет частей кредита и начисленных штрафов. Если не удалось погасить долг во время льготного периода, то в следующем отчетном этапе необходимо внести на счет карты минимальный платеж. Его размер указан в договоре — часто это 5-8% от суммы задолженности. При этом расчет точной суммы по кредиту происходит относительно количества денежных средств, оставшихся непогашенными во время льготных дней.

Несвоевременная или недостаточная для минимального платежа оплата может повлечь наложение штрафа. Размер штрафных санкций тоже регулируется пунктами кредитного договора. Те, кто давно пользуется кредитной картой какого-либо банка, знают, что финансовое наказание за просрочку платежа бывает 3 видов:

- Конкретная сумма в рублях.

- Повышение процентной ставки на время просрочки.

- Комбинированный способ с повышением ставки и единовременным штрафом.

При возникновении просрочки по задолженности сложно самостоятельно определить, как начисляется повышенный процент. Важно знать, что при последующем внесении средств сначала деньги спишутся на пени и штрафы, потом на начисленные проценты и лишь остаток пойдет на погашение основной задолженности. Поэтому в случае несвоевременных платежей лучше получить консультацию в банке, чтобы не допустить новой просрочки в следующем отчетном периоде из-за неправильных расчетов.

Невозможно правильно рассчитать собственный долг, если не знать, как начисляются проценты по кредиту. Можно воспользоваться информационными сервисами Сбербанка и узнать итоговую сумму задолженности, но иногда необходимо самостоятельно произвести расчет. Без знания процентной ставки и других нюансов использования кредитной карты невозможно произвести верные расчеты. Также необходимо знать правила начисления комиссий, практикуемых самим банком.

Если не удалось полностью погасить задолженность во время льготного периода, то стоит детально ознакомиться с договором и помнить основные правила начисления процентов по карте. Это позволит минимизировать лишние расходы.

Этих правил несколько:

- При просрочках процентная ставка может быть увеличена.

- Во время льготного периода проценты за заем не начисляются.

- За основу берется годовая ставка, указанная в кредитном договоре.

- Начисление штрафов происходит ежедневно со дня возникновения долга.

- После окончания грейс периода пени начисляются на остаток кредита.

- Операции с наличными и оплата услуг интернет-казино подразумевает оплату процентов с первого дня займа.

Всем пользователям кредитных карт Сбербанка стоит помнить, что внесение минимального платежа не является выгодным способом погасить задолженность. Списание средств на основной долг будет малым, увеличивая срок кредитования, что позволит банку дольше начислять комиссию.

Правила определения суммы процентов требуют знание дат отчетного интервала и покупки, потраченную сумму, ставку по пластиковой карте и есть ли льготный период. Схема расчета на первый взгляд проста:

- процентная ставка делится на 365 дней;

- полученный результат умножается на количество дней задолженности;

- вычисленный процент необходимо умножить на сумму кредита.

Такой расчет будет простым только в том случае, если известны необходимые для этого данные. При использовании грейс периода необходимо еще предварительно определить день его окончания, чтобы правильно выяснить размер начисляемых пеней на непогашенную сумму. В случае обналички при расчетах необходимо учесть комиссию за снятие денег — она в числе прочих затрат должна быть оплачена раньше основной задолженности.

В банке все рассчитывается автоматически, но можно суммы проверить самостоятельно. Если данные известны не все, то необходимо зайти в личный кабинет онлайн-банка или лично посетить офис, чтобы получить необходимую информацию у сотрудников.

Дата формирования отчета по кредитке — 1 число месяца. Начало отчетного интервала начинается со 2 числа. Это позволит до 20 числа следующего месяца оплатить долг без процентов. Если 5 марта потратить 7 тысяч, а 12 еще 4, то общая сумма долга составит 11 т. р. При этом грейс период будет не 50 дней, а 47 для первой покупки и 40 — для второй. Если до 20 апреля внести на карту 11 тысяч, то проценты не будут начислены.

Снятие наличных любого числа сразу приведет к начислению комиссий и потребует таких расчетов:

- Обналичивание — 3%, но минимум 190/390 рублей.

- Общая сумма задолженности.

- Годовой процент, разделенный на 365 и умноженный на дни долга.

Снятие 10 т. р. при минимуме за обналичивание в 190 рублей обойдется в 3% с 300 р. Ставка 23,9%, а срок использования заемных средств будет 20 дней. Для полного погашения задолженности потребуется внести 10430,95 — из них 300 р. за снятие денег, 10000 р. основного долга и 130,95 р. проценты за использование.

Кредитные карты — выгодный инструмент при грамотном подходе. Они удобны в качестве постоянного финансового помощника, находящегося под рукой. Если правильно использовать этот денежный инструмент, то проценты будут или минимальными, или же заем обойдется и вовсе без их начисления.

Одним из принципов рационального использования денег является доскональное знание всех своих источников расходов. У тех, кто пользуется кредитной картой, размер расходов по обслуживанию задолженности является доминирующим о общем списке всех расходов.

Таким образом, чтобы взять под контроль расходы по кредиту, необходимо точно знать сколько вы переплачиваете по нему, а также ориентироваться в том, как начисляются проценты.

Например, сейчас очень распространенный вопрос, как начисляются проценты по кредитной карте Сбербанка. Об этом мы и поговорим в этой статье.

Учитываем комиссию при снятии наличных с КК

Далее, чтобы самостоятельно рассчитать фактический размер начисленных процентов на сумму задолженности по кредитной карте, необходимо общий размер текущей задолженности умножить на действующую процентную ставку, затем полученное произведение разделить на количество дней в году (365 см. п.3 правил начисления процентов).

- Количество дней отчетного периода, которое рассчитывается от дня следующего за днем возникновения задолженности до даты формирования отчета по кредитной карте за отчетный период;

- Периода погашения, который составляет ровно 20 календарных дней от даты отчета по КК за отчетный период.

Следует помнить, что дата формирования отчета по КК за отчетный период у каждого держателя карты своя, она указывается на ПИН-конверте с паролем от карты. Таким образом, фактический льготный период рассчитывается с даты совершения покупки до этой даты и плюс 20 дней периода погашения.