Если вам потребовалась небольшая сумма денег, то кредитная карта с льготным периодом на снятие наличных поможет решить эту проблему быстро и без лишних переплат. Однако не все банки предлагают такую кредитную карту. Часто можно встретить карты с льготным периодом только на приобретение товаров. В данном материале рассмотрим, какие предлагают льготный период на снятие наличных.

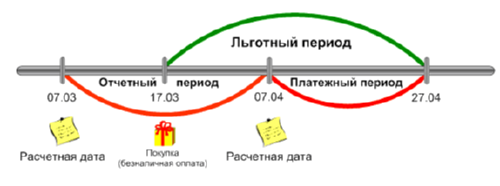

Перед тем, как заказывать карточку, следует разобраться, что такое льготный период. Льготным периодом принято считать временной промежуток, берущий свое начало от момента использования кредитных средств до последнего дня платежного периода.

В этот временной промежуток не начисляются проценты при условии, что погашение задолженности по кредиту произойдет до его окончания.

Если же возмещения не произошло, то беспроцентный период обнуляется, а начисление процентов производится на обычных условиях.

В зависимости от банка, продолжительность грейс-периода может существенно отличаться. Так, например, Альфа-Банк предлагает получать наличные без добавления процентов до 100 дней, а кредитная карта с льготным периодом на снятие наличных в Сбербанке не предусмотрена вовсе, только на приобретение товаров.

Командой сайта onlinezayavkanacredit.ru был подготовлен рейтинг банков, выпускающих кредитные карты с беспроцентным периодом для получения средств.

- Восточный Экспресс Банк (60 месяцев).

- Альфа-Банк (100 суток).

- РосБанк (62 дня).

- Московский Кредитный банк (55 суток).

- ВТБ 24 (50 суток).

Ниже ознакомимся детальнее с каждым банком и постараемся определить слабые стороны.

- Кредитная ставка – 0%.

- Финансовое ограничение – до 120 тысяч.

- Льготный период на снятие наличных – 60 месяцев.

- Отсутствие платы за выпуск карты.

- Техническая поддержка – 0-30 рублей в сутки (при наличии задолженности).

- Информирование через СМС – 89 рублей ежемесячно.

Кредитка Просто от банка Восточный экспресс отличается самым длительным временем беспроцентного использования финансов из имеющихся банковских продуктов и полным отсутствием комиссии. При наличии на карте задолженности, ежедневно начисляется 30 рублей за обслуживание. Начисление прекращается после полного погашения кредита. К отрицательным сторонам можно отнести повышенную плату за СМС-оповещения.

Этот вариант будет наиболее интересен тем, кому нужна кредитная карта с льготным периодом на снятие наличных без комиссии.

- Ежегодное начисление – 24%.

- Кредитный лимит – 300 тысяч.

- Грейс-период – до 100 дней.

- Оплата за изготовление – отсутствует.

- Техническая поддержка – 1490 единиц национальной валюты в год.

- Комиссия за перевод – 5.9%, минимум – 500 руб.

Для старых клиентов банка возможно оформление карты без справок, по двум документам. Если снимать деньги в банкоматах банка на сумму не более 50 тысяч в месяц, комиссия не начисляется. Возможен выпуск пластика с чипом для бесконтактной оплаты покупок.

К слабым сторонам карты можно отнести малый порог снятия денег, большую комиссию при его превышении и наличие оплаты СМС-оповещения.

- Ежегодная ставка – 26%.

- Кредитный лимит – до 1 миллиона.

- Действие грейс-периода – до 62 суток.

- Оплата за изготовление – не взимается.

- Комиссия за обналичивание – 4.9%, минимум – 290 руб.

Положительными сторонами продуктов банка Росбанк являются высокий уровень лимита, относительно низкая ставка и годовое обслуживание.

Уязвимыми местами считаются высокая комиссия за снятие денежных средств, включая собственные, ощутимые штрафы за возникновение просрочки по платежам и комиссионный сбор за СМС-обслуживание.

- Банковская ставка – от 24%.

- Кредитный лимит – до 300 тысяч.

- Льготный период – до 55 суток.

- Оплата за изготовление – не взимается.

- Ежегодное обслуживание – 890 рублей.

- Стоимость обналичивания – 4.9%, минимум – 250 руб.

К преимуществам данного банковского продукта следует отнести начисление бонусных баллов при оплате товаров, возможность установки чипа бесконтактной оплаты, отсутствие требований подтверждения дохода, начисление средств на собственные средства на карте.

Слабыми сторонами выступают высокий комиссионный сбор за снятие денег, наличие оплаты услуг СМС и наличие регистрации в городе Москва или Московской области.

Широкую известность получила кредитная карта с льготным периодом на снятие наличных от ВТБ 24 благодаря своей широкой кэшбэк-системе и возврату на счет комиссии за снятие наличных в сторонних банкоматах.

- Банковская ставка – 26%.

- Финансовое ограничение – до 1 миллиона.

- Грейс-период – 50 дней.

- Отсутствие платы за изготовление.

- Наличие кэшбэк.

- Бонусная программа.

Возможно отсутствие платы за обслуживание, если среднемесячное состояние счета превышает 15000 рублей. В противном случае, ежегодное обслуживание составляет около 3000 рублей.

Главными сильными сторонами карты считаются кэшбэк и бонусная программа. Они же являются уязвимыми моментами, так как подключить можно только одну услугу, и сменить ее можно раз в месяц. Высокая стоимость обслуживания также отталкивает клиентов.

Большинство банков предлагают оформить своим зарплатным клиентам кредитную карту с льготным периодом на снятие наличных по паспорту. Сведения о доходах, как правило, не требуются. Если вы получаете заработную плату в одном из таких банков, рекомендуем сперва обратиться к сотрудникам своего банковского учреждения для уточнения условий получения кредитной карты.

![]()

Сейчас такое явление, как кредитная карта с льготным периодом вряд ли у кого-то вызовет удивление. Однако, нужно понимать, что такие кредитные карты прежде всего рассчитаны оплату покупок, а не на снятие наличных. С наличными ситуация обстоит несколько иначе. Вообще, эксперты крайне не рекомендуют снимать наличные кредитные средства, а использовать кредитку только для покупок.

Автор: Duzilkree 22.08.2017 Ответить

![]()

Сейчас можно часто увидеть кредитные карты с льготным периодом. Однако нигде не афишируется, на что он распространяется. Так, например, большинство банков предлагают льготный период только на совершение покупок, а на снятие наличных такого нет. Обязательно проверяйте эту информацию при выборе карты, чтобы не прогадать с заказом.

Автор: Miragrinn 06.10.2017 Ответить

![]()

Автор: Каринэ 05.01.2018 Ответить

Микрозаймы

- MoneyMan

- Займер

- Кредито24

Оформите заявку онлайн и получите до 50 000 рублей в день оформления.

Потреб кредиты

- СовкомБанк

- СКБ-банк

- Восточный банк

Оформите онлайн заявку и получите предварительное решение в день обращения.

Обычно главный недостаток таких карт заключается в том, что льготы на снятие наличных компенсируются повышением комиссий на другие возможности, например, за использование кредитного лимита для безналичных операций.

Так как многие люди до сих пор платят за многие покупки наличными (или вынуждены это делать в тех немногих точках, где карты не принимают), то банки вынуждены привлекать и эту категорию клиентов, выпуская продукты, которые имеют льготные условия именно в отношении наличных.

Ключевые критерии подобных кредитных карт для снятия наличных без комиссии почти целиком схожи с аналогичными у любых других карт. Рассмотрим основные из них.

Под первым параметром, кредитным лимитом, подразумевается сумма, которую можно расходовать за счёт кредитного заведения, в долг. Процентная ставка — это сколько за эту сумму придётся переплатить.

Этот период (иногда упоминается под названием грейс-период на снятие наличных) определяет, в течение какого срока вы можете снимать наличные без переплаты. Чем больше — тем лучше.

Этот грейс-период определяет, в течение какого срока вы можете пользоваться кредитными средствами при помощи безналичных платежей без переплаты.

Чем больше эта стоимость, тем хуже. Иногда бесплатное обслуживание доступно только при достижении определённых условий, например, определённого уровня ежемесячных трат.

У некоторых карт есть опция возврата части средств за покупки. Например, если вы тратите 100 рублей, то 1-10 рублей с покупки могут вернуться обратно на счёт. Размер обычно варьируется от 1% до 10%.

Кэшбэк может начисляться лишь за определённые категории покупок, а также может возвращаться не в рублях/валюте, а в баллах, которые обмениваются у партнёров на скидку или товары/услуги.

Часто вы можете вернуть наличные не только через банкоматы и терминалы банка, но и через терминалы Qiwi. А вот снятие наличных, увы, через них невозможно.

Принцип оформления карты аналогичный таковому у любой другой кредитной карты:

- вы подаёте заявку в отделении или в режиме онлайн;

- вы подаёте необходимые документы;

- через некоторое время вы забираете карту в банковском отделении или получаете курьером;

- вам одобряют кредитный лимит — готово.

Требования могут несколько варьироваться у разных банков, но обычно требуется возраст от 21 года, наличие действующей прописки или гражданства РФ, а также трудоустройство на текущей работе не менее 3 месяцев.

Многие карты можно оформить по паспорту, но часто требуется подтверждение заработка по форме 2-НДФЛ или аналогичным методом.

Сделайте следующее, чтобы максимизировать шансы позитивного решения по кредитной карте с льготным периодом на снятие наличных:

- исправьте испорченную кредитную историю, например, путём взятия небольших кредитов;

- заручитесь поддержкой поручителей;

- принесите в банк максимум документов.

Основные причины отказа — неверно оформленные или недостаточные документы, несоответствие требованиям, непогашенные задолженности или плохая кредитная история.

У большинства крупных банков имеются в наличии кредитные пластиковые продукты, позволяющие бесплатно снимать наличные. Иногда — в рамках льготного периода, иногда — в принципе, в рамках определённых ограничений. Рассмотрим популярные предложения кредитных карт с беспроцентным снятием наличных.

У одного из крупнейших частных банков страны есть выгодная карта, помимо прочего, имеющая возможность бесплатно снимать наличные.

Каждый месяц бесплатно доступны в виде наличных 50 тысяч рублей. В течение 100 дней действует льготный период. Ставка — от 14,99%, кредитный лимит — до полумиллиона.

- внушительный грейс-период;

- бесплатный выпуск;

- возможность взять карту только по паспорту.

Стоимость выдачи наличных выше описанной суммы — от 500 рублей, обслуживание — 1190 годовых.

Карта с очень большим льготным периодом, который, в зависимости от условий, может доходить до 60 месяцев.

Лимит до 120 тысяч рублей, бесплатное обслуживание, ставка от 20%.

Достоинства рассматриваемой карты:

- длительный льготный период;

- от 0% годовых при соблюдении условий;

- плата в день при просроченных платежах — 30 рублей.

Главный недостаток — множество скрытых и дополнительных условий. Внимательно читайте договор.

Карта, которая отлично подойдёт для людей, которые оплачивают покупки за счёт наличных средств.

Кредитный лимит до 600 тысяч рублей, ставка от 27%, возможность снятия наличных без комиссии.

Вот некоторые характерные преимущества данной карты:

- выдача наличных от 0% (зависит от банкомата);

- удобный онлайн-банк бесплатно в комплекте;

- скидки до 30% у партнёров.

Стоимость обслуживания — 890 рублей в год. Переводы — от 300 рублей + 3%.

Карта с максимально простыми условиями обслуживания и бесплатным снятием наличных.

Снимать средства с этой карты допускается бесплатно в любой точке земного шара. Кредитный лимит — до 300 тысяч рублей, ставка от 13,9%.

К преимуществам кредитки относятся:

- кэшбэк 2%;

- возможность бесплатного обслуживания;

- льготные условия на срок до 50 дней;

- скидки у партнёров до 20%.

Платное внесение наличных до 45 тысяч рублей (250 рублей).

Карта с простыми и понятными условиями, в том числе с опцией снятия наличных бесплатно в банкоматах.

Карта с льготным периодом в 55 дней. Типовая ставка на снятие наличных — 38,9%.

К плюсам данной карты можно отнести:

- снятие наличных без процентов;

- продолжительный льготный период;

- возможность неоплачиваемого обслуживания.

Необходимо делать выбор между более оптимальной ставкой на наличные и на покупки. Что-то одно всегда будет менее выгодным.

Очень много банков предлагают пользоваться кредитной картой для снятие наличных со льготным периодом, распространяющемся на эту операцию. Но финансовых организаций, не взимающих комиссию за обналичивание средств не так и много. В этой статье мы рассмотрим карточки, объединяющие оба этих преимущества.

Альфа-Банк называет свою кредитную карту «100 дней без процентов» лучшей для снятия наличных, и мы можем согласится с данным предложением. Ведь получить средства можно в любом банкомате мира (может взиматься оплата стороннему банку) без комиссии на 100 дней льготного периода, что является одним из наиболее продолжительных грейс сроков на российском финансовом рынке. Основные условия пользования заключаются в следующем:

- Процентная ставка — от 23,99% годовых.

- Кредитный лимит — до 300 000 ₽ для >1 490 ₽ для новых клиентов и 1 190 ₽ для существующих при наличии предложения.

Но есть одно существенное ограничение — без комиссии можно снять до 50 000 ₽ в месяц. Затем за получение наличных до максимального месячного лимита в 300 000 ₽ необходимо будет заплатить 5,9% от суммы снятие, но не менее 590 ₽. При этом льготный период кредитной карты продолжает действовать.

Льготный период — 100 дней

Кредитный лимит — до 500 000 ₽

Процентная ставка — от 14,90%

Снятие наличных без комиссии и с грейс периодом 100 дней

Оформление и доставка курьером бесплатно

Карточка Просто от банка Восточный относится к бесплатным кредитным картам, то есть тем у которых очень продолжительный льготный период (до 4 лет) и процентная ставка по кредиту составляет 0% годовых. При этом за операции по снятию наличных комиссия не берется, а дневной лимит составляет до 100 000 ₽ в день и до 1 млн ₽ в месяц. Существует 2 вида подобной карточки по следующим условиям:

- Кредитный лимит — до 70 000 ₽/ до 100 000 ₽.

- Начисление процента на остаток собственных средств — до 4% годовых.

Но есть одно условие — плата за пользование составляет 30 ₽ или 50 ₽ в день если открыть кредитный лимит на карте, то есть за каждый день пользование полученными без комиссии наличными банка. Выгодность такого вида оплаты очень зависит от сумму снятия и сроков погашения задолженности.

Кредитная карта Зеро от МТС Банка также можно отнести к беспроцентным и работает по аналогичной схеме с предыдущей. Разница заключается в том, что ежедневно можно снять без комиссии не более 50 000 ₽, а в месяц до 600 000 ₽. При этом плата при открытом лимите, который максимально может достигать 150 000 ₽, будет составлять 30 ₽ в день.

Льготный период у Зеро длится 1100 дней. Если задолженность за этот срок не была погашена, то дополнительно начисляется 10% годовых на сумму долга. Выпуск карточки платный и обойдется клиенту в 299 ₽. Обналичивать денежные средства можно в любом банкомате мира, но может браться дополнительная комиссия стороннего банка.

У Примсоцбанка все кредитные карты позволяют снимать наличные в банкоматах без начисления дополнительной комиссии и с действием льготного периода, но наиболее под эту задачу подходит Платинум. В месяц можно снять 30 000 ₽. Сверх этой суммы придется заплатить 1,5%, но не менее 150 ₽. Основные условия пользования картой заключаются в следующем:

- Льготный период — 30 дней.

- Процентная ставка фиксированная — 19% годовых.

- Стоимость обслуживания — 3 500 ₽ в год.

Наиболее подходящей кредитной картой для снятия наличных до 50 000 ₽ в месяц мы можем однозначно назвать «100 дней без процентов». Если же требуется большая сумма на непродолжительный срок, то стоит рассмотреть Прости или Зеро, ежедневная плата у которых может быть более выгодной, че комиссия за превышение лимита Альфа-Банка. Выбирайте карточку с льготным периодом в зависимости от вашей ситуации.