Кредитная карта является удобным дополнительным кошельком в непредвиденных ситуациях у разумных пользователей. Вопросом как получить кредитную карту Сбербанка на 50000 рублей задаются многие, даже лица, не входящие в число клиентов кредитной организации. Связано это с тем, что Сбербанк входит в список крупнейших банков страны и предоставляет своим клиента наилучшие кредитные продукты в 2019 году.

При возникновении потребности получить банковскую карту, сначала нужно узнать какой именно продукт подходит пользователю. При наличии цели вносить и пользоваться своими же деньгами, наилучший вариант — это получение дебетовой карты. Если кроме этого есть желание тратить средства банка, тогда выбор падает на кредитный продукт.

Сегодня Сбербанк имеет широкую линейку карточных продуктов с различными составляющими. Нужно учесть, что кредитный вариант без справок и поручителей выдается лишь студентам в пределах акции для молодежи. Для регистрации такой карты требуется лишь паспорт и билет студента.

Приведем виды кредитных карт:

- Стандартная кредитка. Заказ этого варианта не займет много времени и принимается по небольшому перечню документов. В основном, для этого хватает паспорта, дополнительного документа и выписки о доходах 2НДФЛ или в форме утвержденной банком. Как правило, доступная сумма по предложению ограничена 50 тыс. руб. Однако добросовестный заемщик через некоторое время может быть поощрен увеличением лимита.

- Золотая карта выдается лишь при превышении официального дохода клиента установленного банком размера. В этом предложении, как и в платиновом варианте имеется высокий кредитный лимит и расширенный набор привилегий, недоступных стандартным пользователям. Сумма для старта подобных продуктов равна 600 тыс. руб.

- Брендированная кредитная карта – с помощью этого продукта клиент получает не только кредитный лимит в установленном объеме, но возможность извлечь выгоду совершая покупки на выгодных условиях магазинах-партнерах оплачивая ряд товаров и сервисов. Наибольшую популярность получили карты Аэрофлот.

- Молодежная карточка, о которой говорилось выше. Предоставляется лишь студентам при наличии студенческого билета. Если у учащегося имеется доход и возможность подтвердить его документами, то кредитный лимит может быть представлен до 200 тыс. руб.

- Моментальная кредитная карта. Содержит маленький лимит кредитования в размере 12 тыс. руб. На текущее время в Сбербанке не выдаются подобные продукты. Они вытеснены именными предложениями с более высоким уровнем.

Главное отличие между приведенными вариантами — размер комиссии за обслуживание и предоставление вспомогательных опций. Поскольку кредитный лимит подбирается для каждого заемщика в индивидуальном порядке и даже при получении карты высокого статуса, клиент не сможет получить лимит больше, уровня своих доходов.

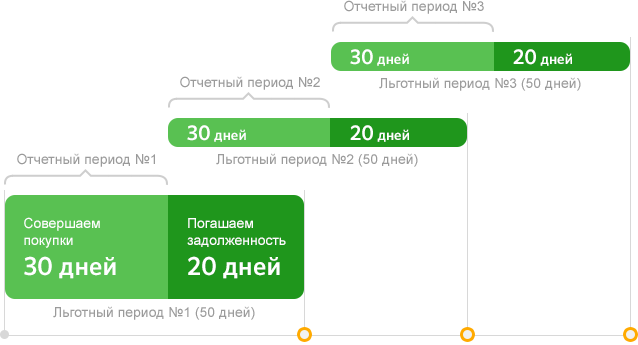

По нынешним условиям по всем пластиковым кредитным продуктам предусмотрен льготный беспроцентный период, во время действия которого средства могут применятся без уплаты процентов (это условие не действует на операции по снятию наличных), который равен 55 дням. В этот период заемщик должен возвратить все потраченные деньги, тогда он сможет пользоваться деньгами кредитного учреждения бесплатно.

Если обратившийся не обслуживается по зарплатному проекту, то получить кредитную карту Сбербанка без справок и поручителей нельзя. В целом по кредиткам нет необходимости предоставления поручителей, поскольку максимальная сумма займа устанавливается исходя из доходов заемщика. Без документов, подтверждающих доход оформить кредитку может только лицо, о котором банку известен весь оборот финансов и все поступления ведутся на счета Сбербанка.

Процедуру можно выполнить дистанционно на официальном сайте Сбербанка. Необходимо лишь загрузить страницу, посвященную кредитным картам и оформить заявление.

Как только заявка была подана, банк начнет рассмотрение и через некоторое время предоставит ответ направив на телефон заемщика сообщение. Если понадобится сотрудники кредитного учреждения в любой момент могут связаться с потенциальным клиентом для уточнения информации.

Как только одобрение будет получено, надо направиться в ближайший офис банка для оформления кредитного договора. На месте же будет выдана кредитная карта.

Сбербанк – финансовое предприятие первостепенной целью которого является извлечение прибыли, в связи с чем получить карточку без комиссии за обслуживание не просто, однако можно.

Во-первых, карты с бесплатным годовым обслуживанием предоставляются незащищенной категории лиц. К таким продуктам относятся социальные расчетные карты с дебетовым счетом. Продукт предназначен для начисления пенсионных отчислений, субсидий, пособий и иных льгот, предоставляемых государством. Чтобы подать заявку на получение подобной карты требуется лишь паспорт. Однако нужно учесть, что по этим картам имеются некоторые лимиты, которые в основном относятся к карточкам первого уровня. В Сбербанке к таким относится Маэстро.

Следующий вариант бесплатного дебетового пластика – карта моментальной выдачи. Данное предложение ограничено и предоставляется сотрудниками банка лишь в последнюю очередь. Есть офисы где и вовсе отказывают в выдаче этого продукта, объяснив это отсутствием подобного предложения.

Если Сбербанк предложил кредитную карту: стоит ли брать

Сбербанк активно работает с гражданами, предлагая им различные кредитные карты, но в большей степени он заинтересован в сотрудничестве с уже действующими клиентами. Им он может выдать кредитку на лучших условиях, чем для обычных заемщиков. И такие карты предоставляются только в рамках персонального предложения. Если и вам Сбербанк предложил карточку, обязательно изучите условия ее обслуживания.

Специалист Бробанк.ру определил, чем отличаются обычные кредитки Сбербанка от тех, что выдаются по персональному предложению. Насколько они выгодны, стоит ли соглашаться на оформление. И как себя вести, если Сбербанк предложил кредитную карту, можно ли просто проигнорировать сообщение.

Если вы вообще не пользуетесь услугами Сбербанка или просто совершаете обычные платежные операции в его кассах, индивидуального кредитного предложение вы не увидите. Специальные программы разрабатываются для действующих клиентов:

- зарплатников;

- тех, кто получает пенсию на счет в Сбербанке;

- благонадежных заемщиков, пусть даже и уже выплативших кредит.

Таким гражданам всегда создаются индивидуальные предложения об оформлении кредитных карт или кредитов наличными. Для них разрабатываются льготные условия — повышенные суммы выдачи и пониженные процентные ставки.

Специальные программы разрабатываются для действующих клиентов

Им выдаются стандартные кредитные карты из общей линейки, но условия обслуживания будут совершенно иными. Индивидуальные карты имеют следующие важные преимущества перед обычными:

- Повышенный лимит выдачи. Если по классической кредитной карте Сбербанк не одобрит линию больше 300000 рублей, по персональной сумма может достигать уже 600000 рублей. Конечно, максимальную сумму сразу Сбер не одобрит. Сначала это будет более скромный лимит, но в перспективе, если клиент активно им пользуется, доступная сумма будет увеличиваться.

- Сниженная процентная ставка. Если обычный гражданин пользуется деньгами банка под 27,9%, то при персональном предложении ставка снижается до 23,9% годовых.

- Возможность пользоваться картой бесплатно, то есть без взимания банком платы за обслуживание. Это актуально, если Сбербанк предложил классическую кредитную карту.

- Выдаются на упрощенных условиях без справок.

Индивидуальные карты имеют следующие важные преимущества перед обычными

Если вам в Сбербанк Онлайн предложили кредитную карту, значит, это уже предодобренный кредитный продукт. Собирать справки для его выдачи не нужно, он предоставляется по паспорту.

Плюсов у индивидуальных кредиток предостаточно, но это не значит, что если Сбербанк предложил кредитную карту в приложении или онлайн-банке, нужно обязательно на него соглашаться.

В первую очередь подумайте, нужна ли вам реально эта карта. Проценты, хоть и сравнительно небольшие, платить за пользование деньгами все равно придется (вне льготного периода). Если потребности нет, то и оформлять ничего не нужно. Просто проигнорируйте сообщение.

Лимит Сбербанк устанавливает на свое усмотрение. Изначально он обычно небольшой, но в последствие линия будет постепенно повышаться. Главное, не совершать просрочек.

Если предложение вас заинтересовало, алгоритм действий будет следующим:

- Оставить заявку. Это делается прямо на странице с персональным предложением, то есть через систему интернет-банкинга.

- Ждите звонка представителя банка. После согласования всех условий менеджер укажет, когда вы можете подойти в удобный офис за готовой картой.

- Изготовление платежного средства занимает 5-10 дней. В назначенный день клиент просто приходит в офис Сбербанка с паспортом и забирает карту.

Активировать полученную кредитную карту Сбербанка самостоятельно не нужно. Банк применяет автоматическую активацию в течение суток после выдачи кредитки.

По сути, это может быть любая карточка из линейки, но чаще всего речь идет о классических картах — Стандартной Виза Классик и Золотой. Они имеют идентичные характеристики, отличаются только тем, что к Золотой подключаются привилегии от платежных систем.

Реже Сбербанк выдает предодобренные кредитные карты Аэрофлот. При их использовании заемщик накапливает бонусные мили, которые в дальнейшем можно обменять на авиабилет Аэрофлота. Плата за такие кредитки взимается каждый год, даже если она выдаются по спец. предложению.

Варианты кредиток Аэрофлот:

- Классическая. Сбербанк начислит 1 милю за каждые потраченные 60 рублей. Обслуживание стоит 900 рублей за год;

- Золотая. Клиент получает уже 1,5 мили за каждые потраченные 60 рублей. Обслуживание обойдется уже в 3500 рублей за год, но дополнительно клиент получает привилегии платежных систем;

- Аэрофлот Signature. Премиальная карточка, которая выдается только по персональному предложению. Ее лимит может достигать 3 млн. рублей. Мили начисляются по алгоритму 2 штуки за каждые 60 рублей. Обслуживание стоит 12000 ежегодно.

Последний вариант кредитки актуален только для состоятельных клиентов Сбербанка, вкладчиков с большими счетами, бизнес-клиентов. При этом есть еще один привилегированный вариант — классическая премиальная кредитная карта. По ней также может быть установлен лимит до 3 млн. рублей, а плата за обслуживание — 4900 рублей ежегодно.

По сути, это может быть любая карточка из линейки, но чаще всего речь идет о классических картах — Стандартной Виза Классик и Золотой

Вне зависимости от вида карты и от варианта ее выдачи операции обналичивания счета всегда будут платными. При снятии денег через банкоматы Сбербанка клиент заплатит 3%, но минимально 390 рублей. Через сторонние банкоматы — 4%, минимально 390 рублей. В части этой операции никакие льготы не предусматриваются.

Перед тем как преступить к разбору условий получения карты, нужно понять, что 50 дней — это льготный период на протяжении которого держатель может использовать заемные деньги с карты, без уплаты дополнительных процентов за просрочку. На сегодняшний день из перечня кредитных карт, выпускаемых Сбарбанком, данным периодом обладают все кредитные продукты. Но чтобы оформить кредитную карту на 50 дней, необходимо соответствовать следующим требованиям банка:

- быть гражданином РФ;

- иметь стаж работы не менее полугода;

- быть в возрасте не менее 21 года и не более 65 лет;

- иметь положительную кредитную историю;

- работать на одном месте работы не менее полугода.

Для того, чтобы получит кредитную карту на 50 дней от Сбербанка, нужно предоставить следующие документы:

- паспорт с указанием места регистрации (по месту жительства);

- ИНН (если его нет, следует обратиться в налоговую);

- при сумме займа более 100 000 рублей понадобится справка о доходах;

- если нет зарплатного счета в Сбербанке, необходимо взять справку 2-НДФЛ.

к содержанию ↑

Как правило, сумма займа для физических лиц варьируется от 300 000 до 600 000 рублей в зависимости от персонального предложения. Если обращение в Сбербанк за кредитом не первое, и не имеется замечаний по ранее взятым долговым обязательствам, банк может увеличить предельное значение.

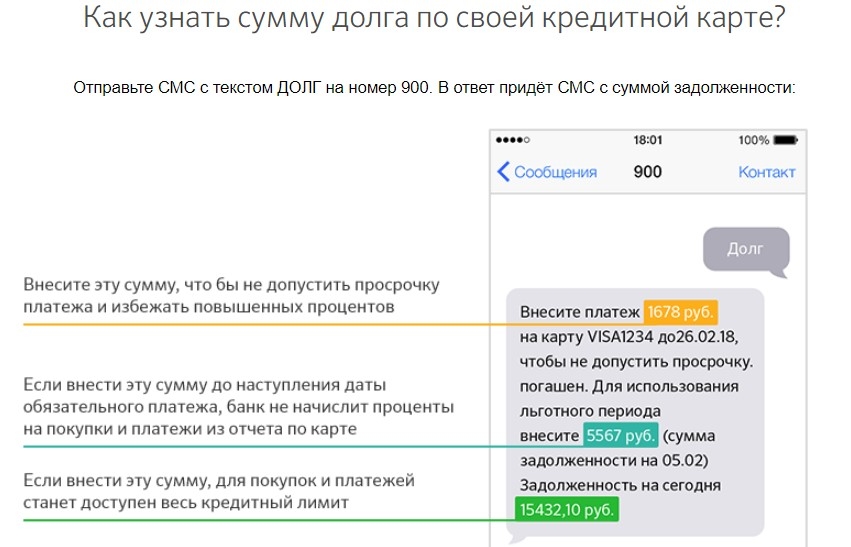

Обязательный платеж — это сумма которую нужно вернуть, за использование денег, снятых с кредитной карты. Это минимальный размер платежа, равный 5% от потраченной части займа, который нужно вернуть в течение 50 дней. Как правило, данный платеж нужно вносить каждые 20-25 дней. Сумма начисляемых процентов зависит от вида кредитной карты, которой обладает держатель.

Если на период окончания льготного периода, сумма долга не будет полностью оплачена, то на оставшуюся часть долга будут начисляться проценты. А если обязательный платеж будет просрочен, то к этой сумме прибавиться штраф, и дополнительная пеня за каждый день просрочки от Сбербанка.

Чтобы не переплачивать дополнительные проценты, заемщик должен ответственно относится к оплате кредита, а также следить за количеством начисленной суммы и графиком ежемесячных платежей. Вносить оплату за использования заемных средств лучше за несколько дней до установленного числа, так как деньги могут поступить с задержкой.

Как было сказано ранее, заемщик должен погашать от 5% использованной суммы. Это только часть суммы кредитного долга, к нему нужно добавить: процентную ставку за пользование заемными деньгами; штраф и пеню за просроченный платеж; комиссию за обналичивание в банкоматах; комиссию за проведение денежных переводов.

При погашении части использованного займа Сбербанк распределяет их в следующем порядке:

- Пеня, штраф,

- Комиссии (интернет-переводы, обналичивание).

- Процент за использования кредитного займа.

- Дополнительные начисления.

- Основная сумма долга.

Данный порядок погашения считается главной проблемой для держателей кредитных карт, так как некоторые заемщики вносят ежемесячно платежи, а размер задолженности не уменьшается, так как сам долг не выплачивается все эти месяцы. Чтобы не попадать в такие ситуации, нужно брать выписку по счету.

Кредитные карты, как и остальные карточные продукты Сбербанка, обладают своими достоинствами в зависимости от предложения. Так к примеру держатель дебетовой карты Сбербанка может рассчитывать на бесплатное обслуживание кредитной карты, бесплатное СМС-информирование, а также возможность пользоваться льготными процентными ставками.

Достоинства кредитной карты:

- если заемщик обналичивает деньги в банкомате, он платит около 3-4% комиссии от снятой суммы денег;

- если размер кредита превышает 100 000 рублей, банк в обязательном порядке потребует справку о доходах;

- обязательное условие – хорошая кредитная история;

- требуется письменное подтверждение трудоустройства заемщика.

к содержанию ↑