Реструктуризация банковских кредитов, которая долгое время была добровольным мероприятием и которую поддержало лишь 19 банков (подписавшихся под соответствующим меморандумом), может стать обязательной в Украине для всех валютных ипотек.

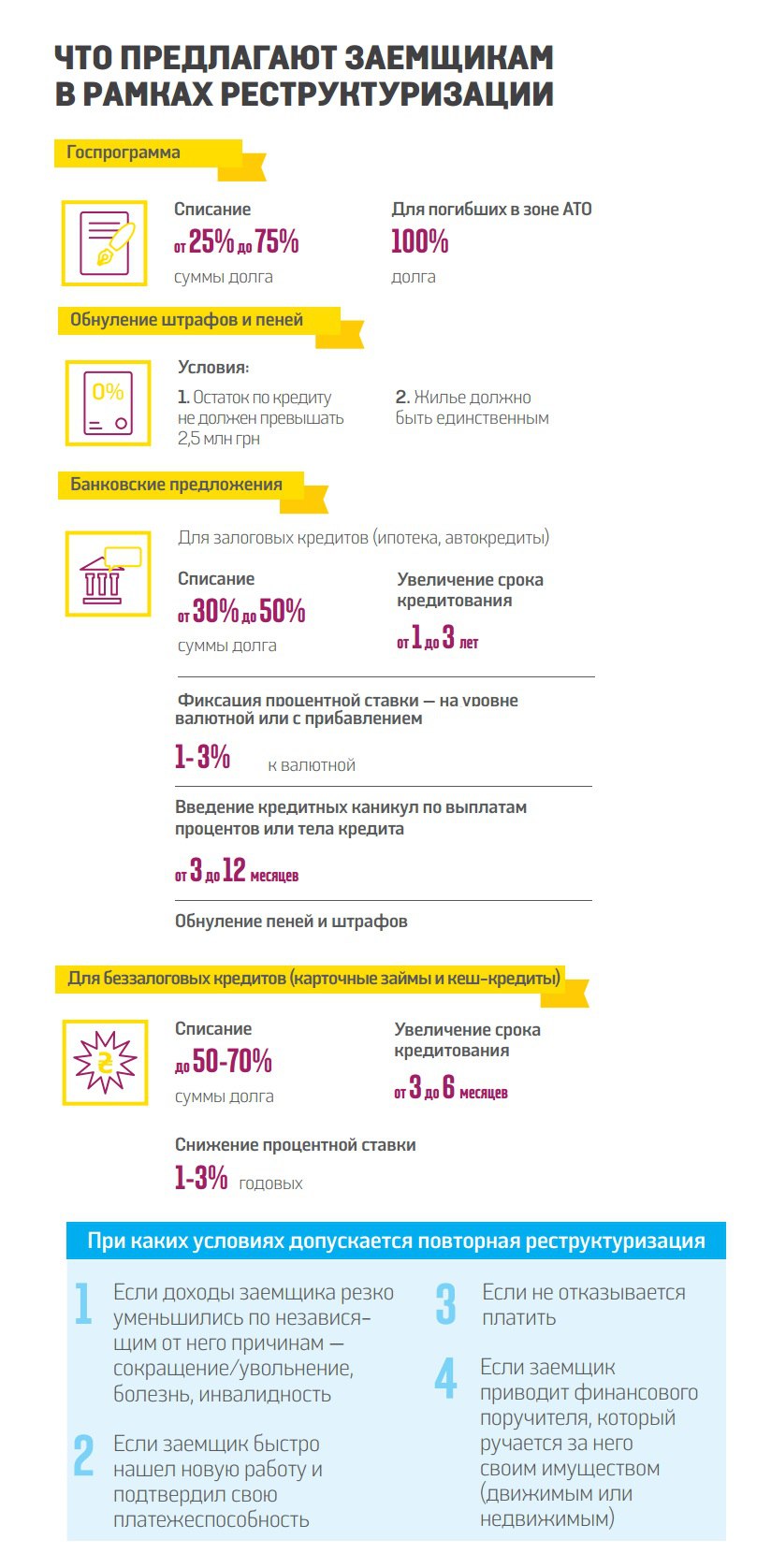

Согласно документу, если заемщик будет удовлетворять требования закона, то банк не сможет ему отказать в реструктуризации: то есть сумма задолженности на 1 января 2015 г. не превысит 2,5 млн грн ($158,5 тысяч) и кредитное жилье будет единственным у человека.

Яресько заявила, что под условия правительственного законопроекта подходит до 40% всей оставшейся в Украине валютной ипотеки. На общую сумму почти 20 млрд грн, что, как уверяют финансисты, совсем немного, с учетом того, что по львиной доле займов уже произошло переподписание кредитных договоров.

Лояльнее всего относятся к тем, у кого нет за душой никакого имущества

До сих пор у банков не было единого шаблона, который накладывался бы на всех без исключения заемщиков. Даже у тех, кто подписал весной этого года меморандум и обязался предоставлять валютным должникам по ипотеке льготы и списывать часть задолженности. Они имели возможность делать еще индивидуальные поблажки и идти навстречу людям.

Впрочем, что бы финансисты ни говорили о своей социальной миссии, их позиция при согласовании условий реструктуризаций чаще всего базировалась на взвешенном расчете — на том, сколько они смогут выиграть/потерять от договоренности. Поэтому банкиры охотно шли на переговоры по рассрочкам беззалоговых кредитов (карточные и кеш-кредиты) и проявляли максимальную лояльность: могли списать не только 50%, но и 70% суммы долга, отсрочить ее погашение на 6–12 месяцев, не требуя одномоментной выплаты 30–50% — на погашение отводили еще по 3–6 месяцев.

Максимальные списания по необеспеченным кредитам чаще всего получали должники, за душой которых юристы банков не находили никакого имущества. Финансисты понимали, что даже если засудят таких людей, все равно ничего не смогут с них взыскать. Также крупные списания (даже более 50%) получают те, кто моментально рассчитывается с банком: кто сразу на месте наличными вносит часть долга.

Главный принцип — нельзя получить все и сразу. То есть если у вас был валютный заем и после пересчета его в гривню вам списали 50% суммы долга и все штрафы, то, скорее всего, предложат что-то одно: либо снижение ставки по оставшейся части долга, либо максимальный срок продления кредита. То и другое — редкое явление.

Важный вопрос: что происходит, если человек или семья не справляется с выплатами даже по реструктуризированному кредиту? В большинстве случаев банк через 90 дней подает иск в суд и старается взыскать залог — недвижимость или авто, и за счет него погасить кредитную задолженность. С людьми не всегда стараются повторно договариваться.

Для увеличения изображения кликните по нему

Всегда требуйте договор о закрытии кредита, и просите банк привлечь факторинговую компанию

1. Кредит могут потребовать дважды

2. Пошлину в 5% придется заплатить

3. Еще 20% с гривневых кредитов

Хотя тут же оговорился, что есть вполне легальные схемы, которые позволяют избежать налога на доходы физлиц и в случае со списаниями части гривневых займов. Это под силу банкам, у которых есть дочерние или дружественные факторинговые компании.

4. Занизят стоимость залога

5. Временные штрафы и суды

Юристы рекомендуют несколько раз перечитывать соглашения, заключаемые в рамках реструктуризации. Вернуть все вспять будет очень сложно.

Реструктуризация банковских кредитов, которая долгое время была добровольным мероприятием и которую поддержало лишь 19 банков (подписавшихся под соответствующим меморандумом), может стать обязательной в Украине для всех валютных ипотек.

Согласно документу, если заемщик будет удовлетворять требования закона, то банк не сможет ему отказать в реструктуризации: то есть сумма задолженности на 1 января 2015 г. не превысит 2,5 млн грн ($158,5 тысяч) и кредитное жилье будет единственным у человека.

Яресько заявила, что под условия правительственного законопроекта подходит до 40% всей оставшейся в Украине валютной ипотеки. На общую сумму почти 20 млрд грн, что, как уверяют финансисты, совсем немного, с учетом того, что по львиной доле займов уже произошло переподписание кредитных договоров.

Кому что предлагают

Лояльнее всего относятся к тем, у кого нет за душой никакого имущества.

До сих пор у банков не было единого шаблона, который накладывался бы на всех без исключения заемщиков. Даже у тех, кто подписал весной этого года меморандум и обязался предоставлять валютным должникам по ипотеке льготы и списывать часть задолженности. Они имели возможность делать еще индивидуальные поблажки и идти навстречу людям.

Впрочем, что бы финансисты ни говорили о своей социальной миссии, их позиция при согласовании условий реструктуризаций чаще всего базировалась на взвешенном расчете — на том, сколько они смогут выиграть/потерять от договоренности. Поэтому банкиры охотно шли на переговоры по рассрочкам беззалоговых кредитов (карточные и кеш-кредиты) и проявляли максимальную лояльность: могли списать не только 50%, но и 70% суммы долга, отсрочить ее погашение на 6–12 месяцев, не требуя одномоментной выплаты 30–50% — на погашение отводили еще по 3–6 месяцев.

Максимальные списания по необеспеченным кредитам чаще всего получали должники, за душой которых юристы банков не находили никакого имущества. Финансисты понимали, что даже если засудят таких людей, все равно ничего не смогут с них взыскать. Также крупные списания (даже более 50%) получают те, кто моментально рассчитывается с банком: кто сразу на месте наличными вносит часть долга.

Главный принцип — нельзя получить все и сразу. То есть если у вас был валютный заем и после пересчета его в гривню вам списали 50% суммы долга и все штрафы, то, скорее всего, предложат что-то одно: либо снижение ставки по оставшейся части долга, либо максимальный срок продления кредита. То и другое — редкое явление.

Повторные отсрочки

Важный вопрос: что происходит, если человек или семья не справляется с выплатами даже по реструктуризированному кредиту? В большинстве случаев банк через 90 дней подает иск в суд и старается взыскать залог — недвижимость или авто, и за счет него погасить кредитную задолженность. С людьми не всегда стараются повторно договариваться.

Чем опасны реструктуризации

Всегда требуйте договор о закрытии кредита, и просите банк привлечь факторинговую компанию.

1. Кредит могут потребовать дважды

2. Пошлину в 5% придется заплатить

3. Еще 20% с гривневых кредитов

Хотя тут же оговорился, что есть вполне легальные схемы, которые позволяют избежать налога на доходы физлиц и в случае со списаниями части гривневых займов. Это под силу банкам, у которых есть дочерние или дружественные факторинговые компании.

4. Занизят стоимость залога

5. Временные штрафы и суды

Юристы рекомендуют несколько раз перечитывать соглашения, заключаемые в рамках реструктуризации. Вернуть все вспять будет очень сложно.

| Банк | % и сумма | Заявка |

| Банк Открытие рефинансирование КРЕДИТОВ | От 9,9% До 5 млн руб. |

Оформить |

| Банк Открытие рефинасирование ИПОТЕКИ | От 9,9% До 30 млн руб. |

Оформить |

| РосБанк рефинансируют всё | От 10,99% До 3 млн руб. |

Оформить |

| Альфа банк стоит тоже попробовать | От 9,9% До 5 млн руб. |

Оформить |

Если в теории реструктуризация кредита выглядит оптимальным вариантом, на практике этот вариант применять не стоит. Специалисты заявляют, что как минимум 9 из 10 должников, воспользовавшихся данной программой, накапливали еще большие долги. Бывают и позитивные случаи, когда заемщик уменьшает свои финансовые проблемы. Но это крайне редко.

Классическая схема банковской реструктуризации кредита

Рассмотрим одну из стандартных схем реструктуризации, чтобы понять все опасности операции. Ситуация: заемщик взял в банке сумму в 100 тыс. рублей под 20% годовых, но просрочил выплату, накопив проценты в размере 20 000 руб. Ему была начислена неустойка 10 тыс. рубл., так как размер санкций — 0,5% в день.

Если заемщик не может сразу погасить долг, банк обращает его внимание на программу реструктуризации, предполагающую подписание нового кредитного договора взамен старого. Но чтобы не рисковать с ненадежным заемщиком, банк требует увеличить процентную ставку и штрафные санкции, чтобы еще больше себя обезопасить. Что получается в итоге:

— величина кредитных средств теперь составляет 130 тыс. рублей (первоначальный кредит в сумме с начисленными процентами и штрафом);

— процентная ставка увеличивается, к примеру, до 35%;

— санкции — до 2% за день.

Второй хитрый прием — использование нескольких процентных ставок. Банк предлагает договор, который предполагает снижение процентов по кредиту либо их отсутствие. Выгода налицо. Но дальше в тексте указано, что спустя некоторое время льготное начисление процентов отменяется, а ставка увеличивается до 30-40% и даже больше. В итоге, соблазнившись временным снижением процентов по кредиту, должник получает еще большие счета, которые требуется немедленно погасить. В некоторых случаях процентная ставка подымается даже в 3-4 раза.

Если эти замечания и уловки не убеждают должника отказаться от реструктуризации, а все условия прозрачные и честные, следует обратить внимание и на другие технические особенности данного процесса. Так, требуется получить гарантию, что проблемный кредитный договор аннулирован. Обычно это указывается в новом документе. Но для полной гарантии рекомендуется потребовать у банковских служащих письменное уведомление о погашении старого кредита.

Также проверьте новый график внесения платежей за кредит и проценты. Он может отличаться от предыдущего и не соответствовать уровню дохода должника. Следует соглашаться только на тот договор, который позволит регулярно вносить платежи без просрочки.

Третий, не менее важный пункт договора, который следует проконтролировать — отсутствие у банка права менять кредитные условия. Процентная ставка не должна меняться произвольно, без ведома и согласия заемщика. Как написать заявление в банк на реструктуризацию, вы узнаете на этой странице

Если все указанные условия соблюдены, и есть возможность оплачивать новый реструктуризованный кредит, можно рискнуть и согласиться на данную программу. Но на практике редко бывает, чтобы банк предложил клиенту более выгодные условия, чем были до этого.