По отзывам пользователей, подводных камней по кредитам почта Банка гораздо больше, чем по займам остальных финансово-кредитных учреждений. Связано это с хитрой системой дополнительных услуг и предложений, которые по незнанию или рассеянности может получить клиент на этапе оформления заявки. Разбираемся в кредитных подвохах Почта Банка: сэкономим собственные деньги.

Изучив отзывы заемщиков и условия кредитования, наш эксперт насчитал по крайней мере четыре объемных блока, о которых нужно знать перед оформлением потребительского кредита в Почта Банке.

Вы не знаете, я не знаю, никто не знает, какой процент получит конкретный заемщик. И банки зачастую любят приукрасить свои показатели, в чем и кроется один из подводных камней при оформлении кредита наличными в Почта Банке.

В официальных документах (обычно это приложение к договору — Индивидуальные условия по кредиту), которые предлагаются под подпись, цифра может удивить и будет называться:

ПСК — полная стоимость кредита

Это фактические затраты заемщика, реальная процентная ставка и переплата.

Если цифра существенно отличается от той ставки, которую озвучили, как одобренную, вероятно в займ заложены платежи в пользу третьих лиц, например, страховой компании.

Если погрешность небольшая — до 1%, скорее всего — это обязательные издержки банка.

На этапе заключения кредитного договора первое, что можно сделать, чтобы подстраховать себя от навязанных услуг — проверить ПСК.

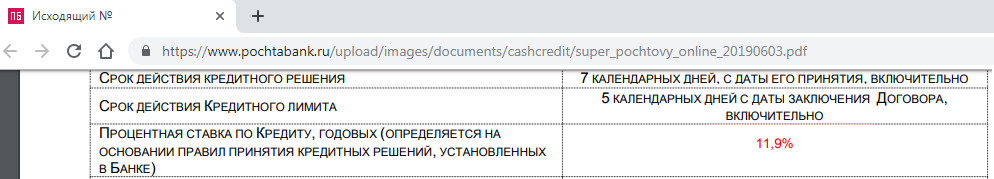

Вот такую ставку обещает Почта Банк по кредиту Суперпочтовый Онлайн:

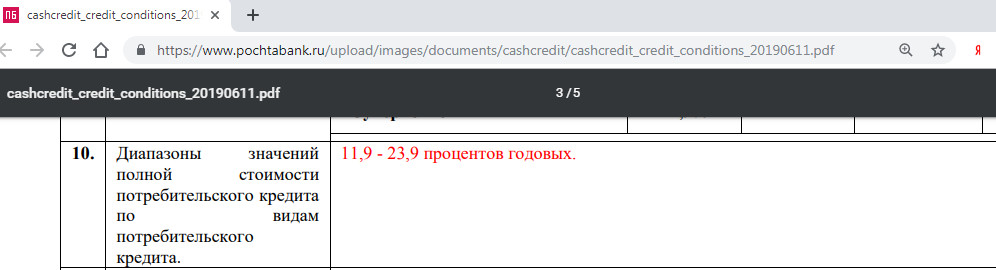

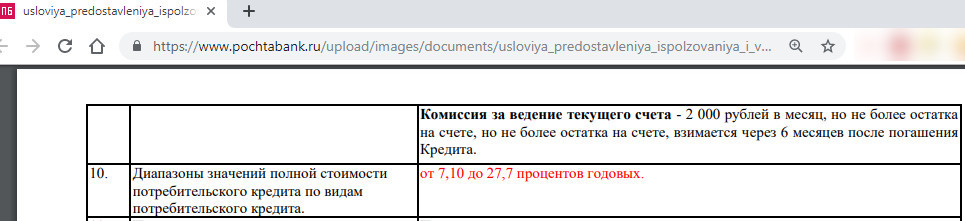

А вот диапазон ПСК:

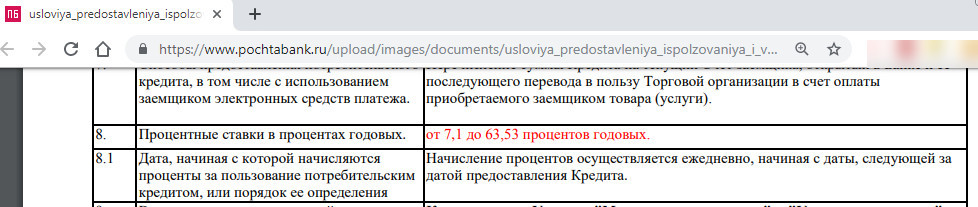

Справедливости ради, бывает и наоборот — фактическая ставка выше, чем ПСК и расходы заемщика. Это часто бывает в тарифах с комбинированными условиями, например, в программе Почта Банка Покупки в кредит (когда на период задолженности могут назначаться разные ставки):

Если вы уверены в стабильности своего финансового положения, будьте аккуратны со страховкой.

На сегодня почта Банк предлагает две программы:

- Оптимум от СК ВТБ Страхование — взносы от 0,125 до 0,35%;

- Максимум от СК Кардиф — взносы от 0,2 до 0,4%.

Обе программы — не коллективные, т.е. Застрахованный, Страхователь и Выгодоприобретатель — физическое лицо, он же — заемщик.

Два факта, которые могут сильно увеличить вашу финансовую нагрузку:

- Установленный тариф по страховой премии — это ежемесячный взнос, который рассчитывается от выданной суммы кредита;

- Стоимость страховки включается в тело кредита и автоматически увеличивает основной долг на весь его срок.

Известно, что страховка — дело добровольное, но при получении кредита в Почта Банке есть пара подводных камней.

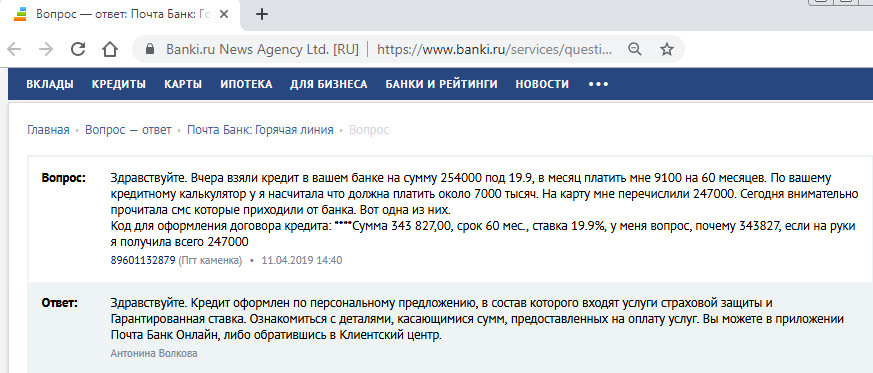

Например, консультанты зачастую умалчивают о том, что в ваш ежемесячный платеж уже включены расходы в пользу третьих лиц (особенно часто это случается в персональных или предодобренных предложениях), и клиент не глядя подписывает все бумаги подряд.

Проверяйте ПСК, название документов, которые подписывайте и читайте договор. Обязательно.

Вот, что говорит Олег Ильин, практикующий юрист финансового сектора г. Москва:

Отказ от страховки Почта Банка возможен, но это грозит повышением процентной ставки, если такое условие закреплено Договором или Индивидуальными условиями.

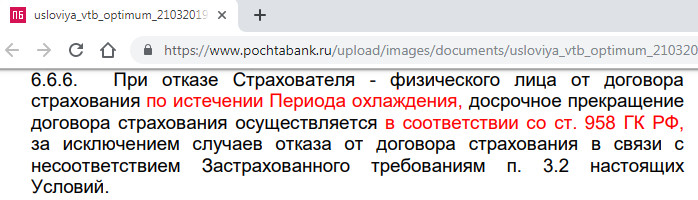

Сумму страховки можно вернуть только в случае, если вы поспешили обратиться с официальным письмом в страховую в первые 14 дней после заключения договора (период охлаждения).

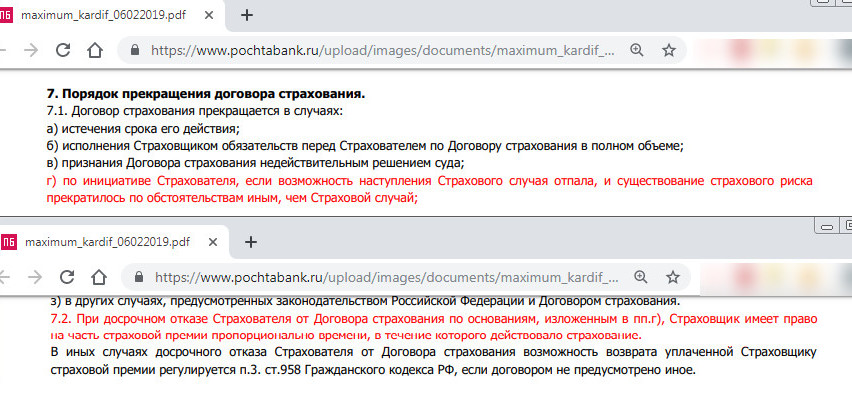

В ином случае — оплаченная комиссия не возвращается или возвращается только частично (вычитаются дни, когда страховка работала). Более того, обычно для частичного возврата требуется полное погашение кредита.

Это подтверждают и документы.

Выдержка из условий ВТБ Страхования:

Как видим, ВТБ ничего не нарушает, и обещает вернуть всю премию, если обращение клиента зафиксировано в период охлаждения

Но что же за пределами этих двух недель?

Указанная статья ГК работает по принципу порочного круга — денег не видать, если Договором не зафиксировано иное. А договором больше ничего и не зафиксировано.

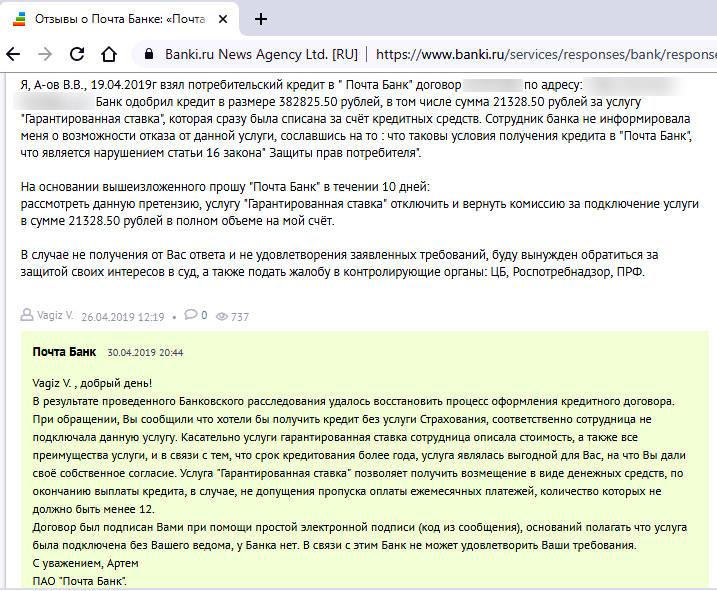

При оформлении потребительского кредита наличными в Почта Банке есть еще один подводный камень — дополнительная услуга, которая при благополучном стечении обстоятельств станет помощником, в противном случае — пустой тратой денег. Это — Гарантированная ставка (раньше — Суперставка).

Она позволяет сэкономить на переплате по кредиту тем заемщикам, кто добросовестно выполняет свои обязательства по крайней мере в течение полных 12 месяцев.

Подключив ее в момент оформления договора (или позже) и выполнив заявленное условие, ваша ставка снизится до 10,9%, а переплаченные деньги вернут после полного погашения долга.

Проведя анализ условий и отзывов имейте ввиду, когда вам предлагают ГС:

- Опция платная, и несмотря на то, что реально может сэкономить (пусть и немного), у вас увеличится ежемесячный платеж;

- Еще один подводный камень — возврат сэкономленных денег возможен только после полного погашения кредита;

- Если вы нарушите Договор (например, просрочите платеж), вся выгода — псу под хвост, вас оштрафуют, опцию обнулят, деньги не вернут;

- Такая же тема с досрочным погашением — если вы возвращаете банку все кровное заранее, комиссию за услугу не компенсируют;

- По отзывам, попытки отказаться от Гарантированной ставки после ее подключения доходили до суда, но в последние года ПБ стал сговорчивее и решает вопросы в индивидуальном порядке.

А этому пользователю совсем не повезло

Подробнее о том, как работает Гарантированная ставка почта Банка.

Главные подводные камни при оформлении кредита в Почта Банке — схемы подключения таких услуг:

- Через код из СМС в отделении или при оформлении кредита онлайн;

- Путем дезинформирования или недостаточного информирования клиента специалистом.

Масса негативных отзывов довела информационный шум до СМИ и в итоге Почта Банку пришлось отреагировать:

Рекомендация может быть только одной — сразу озвучьте специалисту, что отказывайтесь от всех дополнительных услуг (если они действительно вам не нужны), включая коробочные продукты, страховку, гарантированную ставку и прочее… И не называйте никаких кодов — чтобы подписать договор, достаточно только ручки.

Зная о главных подводных камнях по кредитам Почта Банка вы без труда сориентируетесь, насколько выгодным будет для вас тот или иной тариф. Каждый из кредиторов на современном рынке пытается продать и заработать как можно больше. Не берите в долг, если уверены, что условия вам не подходят, а ставка слишком высока. И всегда досконально читайте все бумаги, прежде, чем их подписать, так вы избежите любого подвоха и получите кредит по лучшему предложению.

Дополнительная возможность подключается к любому кредитному продукту. Это не бесплатно. Клиенту придётся заплатить от 1 до 6,9 % от суммы долга. Комиссия взимается единовременно в момент оформления долговых обязательств. Она может быть прибавлена к общей сумме долга заёмщика или отдана из личных средств. Помимо стоимости услуги, заёмщику придётся заплатить за страховку, которая становится обязательным требованием, при подключении опции.

Исходя из этого стоит отметить, что подключать дополнительную возможность стоит только на долгосрочные и объёмные займы. В противном случае расходы на обеспечение возможности могут оказаться выше, чем полученная в итоге выплата. Доход за добросовестную уплату долга рассчитывается после каждого платежа, но возвращается клиенту только после полного возврата кредитных средств.

Услуга подключается ко всем действующим кредитным продуктам финансовой организации:

На начальном этапе клиенту достаточно подключить особое предложение и оплатить комиссию. Но это не единственная особенность, есть ещё ряд нюансов, на которые стоит обратить внимание.

- Для погашения кредита необходимо внести не менее 12 ежемесячных платежей.

- Обязательное требование для получения выплаты – отсутствие просрочек по платежам. Если клиент задерживает плановый платёж хотя бы на день, пересчёт будет аннулирован, при этом сумма комиссии не возвращается.

- Долговые обязательства нельзя погашать досрочно. Кредитор не приемлет ни частичного, ни полного досрочного погашения кредита.

- Страхование жизни заёмщика, которое на общих условиях не является обязательным.

Если все вышеперечисленные нюансы будут досконально соблюдены заёмщиком, то в последний день действия кредитного договора займ будет пересчитан по переплате 12,9 % годовых, а разница между выплаченными процентами будет зачислена на сберегательный счёт.

Оставьте Ваш отзыв или жалобу — Задать вопрос

Несмотря на то что общие параметры программы кажутся довольно выгодными, на деле все не так просто. Разница в процентах выплачивается только при условии уплаты комиссии и расходов на дополнительную страховку. Последняя представлена в двух вариантах:

- Оптимум. Страховка от утраты дееспособности или жизни заёмщика. Плата зависит от размера долга и составляет до 0,3 % от суммы.

- Новый максимум. Этот пакет аналогичен предыдущему, но дополнен страховкой от утраты работы, по независящим причинам. Стоимость до 0,4 % от суммы.

Таким образом, чтобы гарантированно получить снижение процентов клиенту придется оплатить саму опцию и страховку, что в совокупности даёт немалую сумму. В некоторых случаях, выходит, что компенсация после пересчёта меньше оплаченной суммы, и заёмщик оказывается в минусе.

- Оформите кредитный продукт и сообщите менеджеру, что хотите подключить опцию по снижению процента.

- Оплатите комиссию наличными или включите её в стоимость займа.

- Заключите договор страхования по одному из пакетов.

- Выплатите кредит в соответствии с графиком погашений без просрочек и досрочных выплат.

На этом все, других действий от пользователя не требуется. В последний день действия кредитного договора процент будет пересчитан, а деньги поступят на счёт заёмщика.

Средства можно использовать по желанию клиента. Потратить их на погашение других долговых обязательств или обналичить в ближайшем банкомате.

Многих интересует вопрос, когда выплачивается разница в процентах. Обусловлено это тем, что в начале введения предложения в эксплуатацию не все менеджеры финансовой организации были полностью проинформированы по условиям.

В некоторых ситуациях представители кредитора утверждали, что перерасчёт и выплата процентов происходит через год. Однако такое утверждение подходит для кредитных продуктов, оформленных на год. Фактически начисление происходит ежемесячно, и клиент информируется о том, какая сумма будет актуальна после пересчета. Но информация носит ознакомительный характер и ни чего общего с реальными деньгами не имеет.

Окончательно рассчитана и зачислена сумма будет только после полного возврата заёмных средств. И в том случае если заёмщик выполнил все условия услуги.

Процентная ставка по кредиту заявляется на уровне от 12,9%, что с первого взгляда значительно выгоднее действующих кредитных предложений от других банков. В данной статье разберемся, реально ли кредиты от данного банка выгодны, и возможно ли обычному клиенту получить кредит по данной процентной ставке.

С первого взгляда, у потенциального клиента складывается впечатление, что банк может дать в кредит небольшую сумму, быстро, с минимальным количеством документов и по низкой ставке.

В случае, если клиент приходит в отделение банка, заявки на кредит на сумму до 300000 рублей рассматриваются в течении часа, а свыше 300000 рублей – 1 рабочий день.

2) Перечень минимальных требований к заемщику:

— возраст не моложе 18 лет;

— наличие паспорта гражданина РФ с постоянной регистрацией в любом субъекте РФ;

— наличие мобильного телефона;

— СНИЛС и ИНН номер работодателя (без справок о доходах).

Таким образом, предоставление справки о доходах необязательно. Кредит можно получить наличными либо на карту Почта банк. Одобрение по кредиту действует в течении 7 дней.

4) Возможность уменьшить платеж, пропустить платеж, и перенести дату платежа. Рассмотрим данные услуги более подробно.

Вышеперечисленные услуги ведут к увеличению срока платежа, так и сумма переплаты.

Поэтому заявленная рекламная ставка 12,9%, это, скорее всего, рекламный трюк для увеличения продаж и расширения клиентской базы.

Выгодность данной услуги весьма сомнительна.

Во-первых, в этом случае невыгодно досрочное гашение, ведь комиссию за подключение данной услуги никто не вернет.

Во-вторых, если у клиента возникает просроченная задолженность, уменьшенная процентная ставка не применяется.

В-третьих, банк снижает процентную ставку не в начале, а в день полного гашения задолженности с перечислением разницы между суммой процентов, уплаченной по договору и суммой процентов, рассчитанных в рамках услуги на счет, что крайне невыгодно клиенту, поскольку инфляцию никто не отменял.

В-четвертых, элементарные математические действия показывают сомнительную экономию от данной услуги.

К примеру, кредит 100000 рублей, взятый на 12 месяцев под 24,9%, приведет к переплате 14007,64 рублей.

3) Навязанные дополнительные услуги.

На сайте банка я не нашла информацию о дополнительных услугах предлагаемых банком в рамках заключения договора потребительского кредитования. Единственное указание на возможность предоставления таких услуг есть в тарифах по предоставлению потребительских кредитов.

Однако своими впечатлениями щедро делятся клиенты Почта банка.

Страхование — это добровольная услуга, однако, при отказе клиента от страхования, банк отказывает в выдаче кредита.

К примеру, вот отзыв клиентки, которая не стала брать кредит, поскольку ее заявку отменили, так как она отказалась от дополнительных услуг.

Также клиенты жалуются на подключение к программе коллективного страхования при заключении договора потребительского кредитования. Если от индивидуальной страховой защиты можно отказаться в течении 5 дней и вернуть деньги, то при подключении к программе коллективного страхования возврат комиссии не возможен.

На все претензии банк отвечает, что все услуги были подключены с согласия клиента.

Обращает внимание, что стоимость дополнительных услуг зачисляется на счет клиента в первую очередь, только потом сумма непосредственно кредита, тем самым уменьшая кредитный лимит.

4) Длительность зачисления денежных средств на кредитный счет.

Еще одной жалобой клиентов является длительные сроки зачисления денежных средств на счет кредита, что может привести к возникновению просроченной задолженности.

Однако данная услуга платная и достаточно дорогая. При пропуске первого платежа она составляет 500 рублей. При пропуске второго, третьего и четвертого платежа размер данной комиссии составит уже 2200 рублей. Парадокс в том, что комиссия за данную услугу включается в состав следующего платежа. Клиент может не знать о том, что данная комиссия начислена, и оплатить свой платеж в обычном размере, это чревато образованием просроченной задолженности.

Таким образом, вопрос брать или не брать кредит в Почта банк каждый решает для себя сам. Советы в данном случае просты:

— внимательно читайте договор;

— убедитесь, что вам не подключают дополнительные платные услуги, в которых вы не нуждаетесь;

— никогда, не сообщайте кодов из СМС, не зная, что они означают;

— если вы надеетесь вернуть страховку, посмотрите, не подключают ли вам к договору присоединения к программе коллективного страхования, вернуть страховку в этом случае нельзя.