Что значит доверительный кредит в Сбербанке для заемщика? Низкую процентную ставку, порядка 15%, небольшую сумму кредитования, около 40-50 тысяч рублей, на срок 1-1,5 года, а также упрощенную процедуру получения займа. Например, зарплатным клиентам нужно предоставить один лишь паспорт. В настоящей статье мы рассматриваем поподробнее эту кредитную программу.

Доверительный кредит предназначен только надежным клиентам. Этим определены и особенности кредитной программы:

- Получить займ можно лишь при соблюдении по крайней мере одного условия из двух: клиент должен быть подключенным к зарплатному проекту внутри Сбербанка России; он должен обладать безупречной кредитной историей за последние 4 года как внутри Сбербанка, так и за его пределами;

- Получить займ может только физическое лицо. Предприниматели тоже могут претендовать на доверительный кредит, но только если они будут оформлять его не на юридическое, а на физическое лицо;

- Минимум бумажной волокиты — например, если клиент является участником зарплатного проекта, займ может быть выдан только по паспорту;

- Займ выдается под низкие проценты, при этом он не является целевым, т.е. деньги могут быть израсходованы на любые цели.

Конечно, предложение очень выгодное, но даже оно не может быть в полной мере удобным для клиента. Так, например, Сбербанк ввел ужесточенные правила по отбору заемщиков, чтобы доступом к доверительному займу обладали только самые добропорядочные клиенты. Таким образом, наличие даже одного небольшого просроченного платежа, допущенного 2-3 года назад, может стать причиной отказа в предоставлении займа.

Поэтому нужно еще до обращения в банк хорошо представлять, какие у предложения Сбербанка имеются преимущества и недостатки. Начнем с плюсов:

- Условия предоставления доверительного кредита в Сбербанке — упрощенные. То есть клиенту не нужно предъявлять банку массу бумаг прежде, чем ему одобрят займ. Для зарплатных клиентов и вовсе установлено условие предоставить один только паспорт;

- Займ одобряется и перечисляется в кратчайшие сроки — до двух рабочих дней;

- Низкая процентная ставка;

- Возможность получить займ не только в российских рублях, но также в долларах и евро — это очень удобно, если доход клиента не привязан к российскому рублю;

- Заемщик имеет право досрочно погасить займ без дополнительных комиссий и штрафов.

Минусы тоже есть, включают в себя:

- Строгие правила отбора заемщиков. Если за последние 4 года имелись просроченные задолженности перед банком, если кредитная история плохая и тем более если клиент не является участником зарплатной программы — ему почти гарантированно не дадут займ;

- Основная задача займа — это все-таки прибыль для банка. Поэтому проценты не настолько низкие, как того бы хотелось многим заемщикам. Да, конечно, ставка ниже, чем по стандартным предложениям банков в России, но не настолько, чтобы это явно бросалось в глаза;

- Предложение получить доверительный кредит всегда исходит от Сбербанка. Другими словами, клиент не может самостоятельно явиться в отделение банка с заявлением и просьбой открыть доверительный займ. Сначала должен прийти инвайт (приглашение) от банка.

Чаще всего клиенты обращают внимание в первую очередь на облегченные условия получения доверительного кредита в Сбербанке по паспорту. Но это, конечно, только верхушка айсберга — существует целый ряд требований, которым нужно соответствовать для получения доверительного займа:

Список необходимых документов делится на две категории в зависимости от статуса клиента: для участников зарплатной программы и для всех остальных. Первым нужно предоставить только паспорт с заявлением — все остальные бумаги (СНИЛС, ИНН, справки о доходах и т.д.) уже имеются в базе данных, поэтому их предоставление необязательно.

Клиентам из второй категории нужно предъявить:

- Внутренний паспорт РФ — оригинал и копия;

- Первичная анкета-заявление;

- Для мужчин моложе 27-ми лет установлено требование предоставить сотрудникам Сбера оригинал военного билета и его копию;

- Справка о доходах по форме 2-НДФЛ. Справка по форме банка не предусмотрена;

- Копия трудовой книжки, заверенная работодателем и главным бухгалтером предприятия;

- ИНН и СНИЛС.

Сначала необходимо подать заявку — сделать это можно только после получения индивидуального предложения от Сбербанка. Направить заявку можно онлайн либо в отделении банка. В заявке нужно указать паспортные и контактные данные, сколько денег вы хотите получить и на какой срок, а также какой у вас среднемесячный доход.

Далее начинается процедура рассмотрения. Служба безопасности банка изучает кредитную историю клиента, оценивает его общую долговую нагрузку, а также проверяет, нет ли у заемщика проблем с законом. Если все в порядке, банк присылает клиенту первичное одобрение кредита.

Теперь заемщик должен предоставить бумаги, перечень которых вы можете найти в пункте выше настоящей статьи. Проводится повторная проверка: проверяется подлинность документов, изучаются доходы заемщика и т.д. Если этот этап пройден успешно, клиента пригласят в отделение банка для подписания кредитного договора. Деньги будут перечислены согласно положениям Договора.

Затем нужно лишь регулярно вносить ежемесячный платеж по займу, а также досрочно его погашать, если имеется такое желание.

К сожалению, частота отказов по данному кредитному направлению — одна из самых высоких в Сбербанке. Это связано с жесткими условиями и требованиями к заемщику, которые выдвигает руководство банка. Чаще всего отказ приходит по следующим причинам:

- Возраст заемщика. Вероятность отказа значительно вырастает, если клиенту меньше 21-го года на момент обращения или если он будет на момент окончания срока действия договора старше 55-ти лет для женщин и 60-ти лет для мужчин;

- Если уровень доходов не достаточен для полноценного и своевременного погашения задолженности;

- Если у клиента были обнаружены просрочки в прошлом;

- Если заемщик сознательно предоставил банку неправдивые сведения о своих доходах, кредитной истории или о своей долговой нагрузке. Если он передал банку поддельные документы, то это и вовсе грозит возбуждением уголовного дела.

Доверительная программа кредитования была создана с целью увеличения лояльности клиентов к Сбербанку. Именно поэтому в рамках этой программы заемщики получают более низкие проценты (порядка 15%), а общая бюрократическая волокита значительно уменьшена. Правда, сумма кредитования тоже меньше обычного — всего 45 000 рублей для жителей регионов и 460 000 рублей для москвичей.

Сроки могут быть разными, но не меньше 3 месяцев и не больше пяти лет. Чтобы получить такой займ, клиент должен быть либо участником зарплатного проекта, либо он должен обладать превосходной кредитной историей. Причем сотрудники в первую очередь обращают внимание именно на кредитную историю заемщика, так что с бывшими когда-то просрочками получить займ практически невозможно.

Взять кредит в Сбербанке может юридическое лицо или индивидуальный предприниматель, срок ведения деятельности которых составляет не менее 12 месяцев. В качестве обязательного условия выступает предоставление поручительства. Для юридического лица поручителем может быть собственник бизнеса, вторым поручителем — его близкий родственник.

При оформлении кредита индивидуальным предпринимателем достаточно одного поручителя — его близкого родственника (супруг/супруга, родные братья и сестры, родители, совершеннолетние дети.

Стоп-факторами к получению заемных средств выступают:

Оформление кредита включает следующие этапы:

2 этап — рассмотрение заявки андеррайтером. Кредитный специалист проводит экспресс-анализ финансовой устойчивости и платежеспособности потенциального заемщика. При возникновении вопросов поручает кредитному аналитику произвести осмотр места ведения деятельности клиента. Аналитик осуществляет визит к соискателю, фотографирует его активы и загружает информацию в программу для дальнейшего анализа андеррайтером.

3 этап — получение решения и предоставление средств. Клиент приглашается в банк для подписания кредитной документации. Деньги поступают через 2-3 часа на расчетный счет или карточный счет собственника бизнеса.

Максимальная сумма кредита составляет 3 миллиона, минимальная —100 тысяч рублей. При первичном обращении за продуктом соискатель может претендовать лишь на 1 миллион рублей.

- паспорт;

- ИНН;

- ОГРН (основной государственный регистрационный номер);

- финансовую отчетность за последний отчетный период с отметкой о приеме ИФНС;

- документ на помещение, в котором ведется бизнес;

- ПТС на транспортные средства, участвующие в хозяйственной деятельности;

- лицензия (для лицензируемых видов деятельности);

- СРО (при наличии).

- регистрационные документы (устав, решение /протокол о создании общества, приказ о назначении руководителя, ИНН, ОГРН);

- паспорт собственника бизнеса;

- бухгалтерскую и финансовую отчетность;

- договор аренды или правоустанавливающий документ на помещение.

Несколько лет назад большой популярностью среди граждан пользовался доверительный кредит в Сбербанке. Условия его предоставления позволяли клиенту получать необходимую сумму денежных средств без лишних хлопот с оформлением документов и на достаточно выгодных условиях. Существует ли эта программа сегодня, и кто может ею воспользоваться? Давайте разберемся.

У Доверительного кредита имелось несколько важных особенностей. А именно:

- на него мог претендовать только клиент Сбербанка с хорошим кредитным реноме;

- подтверждения дохода для получения денег не требовалось;

- из документов необходим был только паспорт;

- заявка рассматривалась в течение рабочего дня.

Но главное преимущество данной программы состояло в том, что подать анкету на участие в ней мог любой из клиентов по собственному желанию.

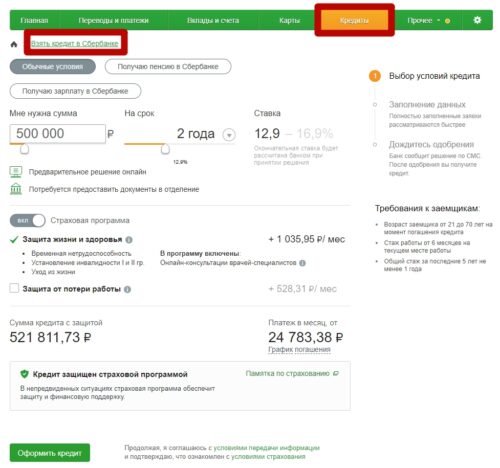

В рамках займа на любые цели Сбер указывает в качестве лимита кредитования сумму в 5 млн руб. Однако, следует учитывать, что эта цифра означает размер общей задолженности заемщика перед банком с учетом нового кредита. Иными словами, если у клиента уже имеется долг перед Сбером в 4,5 млн руб., он может рассчитывать на заем всего в 500 000 рублей. Минимально возможный размер займа – 30 тыс. руб.

Кредит в рамках описываемой программы может быть предоставлен на период от 3 месяцев до 5 лет. Здесь имеется оговорка: если у потенциального заемщика нет постоянной прописки, а только временная регистрация, срок кредитования не может превышать срок этой регистрации. Однако, на клиентов, которым доступно оформление займа только по паспорту, данное ограничение не распространяется.

Итак, что же необходимо, чтобы получить в Сбере заем без подтверждения доходов и трудового статуса? Ответ прост – необходимо быть либо зарплатным, либо пенсионным клиентом банка.

Важно! Под категорию зарплатных попадают клиенты, получившие пластиковые карты банка от работодателя, в рамках участия последнего в зарплатном проекте. Если гражданин сам решил перевести выплату з/п на личную карту Сбера, к зарплптникам он не относится.

Есть и другие условия для участия в кредитной программе. Они таковы:

- минимальный возраст – 18 лет;

- максимальный возрастной порог – 65 лет;

- российское гражданство;

- наличие регистрации в регионе работы банка (хотя бы временной);

- для зарплатников – не менее 3 месяцев стажа у текущего работодателя;

- для пенсионеров, ведущих трудовую деятельность – требования к текущему стажу как у зарплатников, плюс не менее полугода стажа за последние 5 лет.

У лиц, не являющихся ни зарплатными, ни пенсионными клиентами банка, также есть возможность получить заем на любые цели. Но условия его предоставления, кредитные лимиты и величина ставок будет иной.

Величина процентов по займу будет варьировать, в зависимости от того, какую сумму в итоге получил клиент. Возможны три диапазона ставок:

- 13,9–19,9% — при займе до 300 тыс. руб.;

- 12,9–17,9% — если объем кредита составляет от 300 до 1 000 тыс. руб.;

- 12,9% — при сумме кредита более 1 млн руб.

Важно! Для клиентов, не входящих в льготную категорию, пределы ставок по каждому из пунктов будут выше.

Как уже говорилось выше, для получения займа на данных условиях от клиента потребуется только паспорт. Конечно, никто не отменял необходимости заполнения анкеты-заявки (в офисе или через веб-кабинет). Но больше никаких справок, свидетельство или выписок от заемщика не попросят.

Зарплатные и пенсионные клиенты Сбербанка имеют приоритеты перед остальной клиентурой в плане сроков рассмотрения заявок. При личном обращении в банк их анкеты будут обработаны:

- до конца рабочего дня – если документы поданы до 14-00;

- до 12-00 следующего рабочего дня – при предоставлении анкеты после 14-00.

У заявок, отправленных по интернету, приоритет в рассмотрении еще выше. Как правило, ответ по ним приходит в течение пары часов. Однако не следует забывать, что сам Сбербанк анонсирует срок рассмотрения анкет, как 2 рабочих дня. До истечения этого периода обращаться в банк с вопросами о результате при задержках ответа не стоит.

После одобрения анкеты, отправленной по интернету, клиент может получить свои деньги в любой момент. Для этого ему понадобится:

Через пару минут при совершении правильных действий, сумма займа окажется на дебетовой карточке гражданина. Если же анкета подавалась в отделении банка, придется посетить его еще раз для заключения кредитного договора. Заем выдается безналичным способом и погашается аннуитетными платежами. По желанию клиента возможно досрочное погашение: как полное, так и частичное. При просрочке взносов пеня на сумму долга составит 20% годовых.

Зарплатным и пенсионным клиентам Сбер отказывает достаточно редко. И все же, такие ситуации случаются. Причинами этого могут выступать либо слишком большая закредитованность гражданина в Сбербанке (превышение указанного выше лимита на кредитование в 5 млн руб.), либо наличие большого числа кредитов в других банках. При этом банку не важно, что все имеющиеся займы клиент платит в срок и без штрафов. Кредитная комиссия считает, что, в соответствии с доходами гражданина (которые, в случае с зарплатниками, видны банку до копейки), еще один кредит он просто не потянет.

Важно! Не следует сбрасывать со счетов и такую причину отказа, как банальный сбой в системе или ошибка в кредитной истории. При отсутствии других займов, следует проверить этот вариант.