Жителям Крыма, имеющим кредиты в украинских банках, Владимир Владимирович разрешил не платить :), а как быть гражданам материковой части России, платить или не платить по оформленным ссудам, если у банка-кредитора отозвали лицензию.

Как себя вести заемщику при ликвидации банка? Правила погашения займа при отзыве у кредитора лицензии. Нюансы выплаты кредита при передаче права требования другому финансовому учреждению.

Примерно понятно, что делать вкладчикам банков, попавшим под «большую чистку» регулятора (Центробанка) – забирать свои деньги с помощью Агентства страхования вкладов. А вот как быть счастливчикам, которые взяли кредит в банке незадолго до того, как тот был лишен лицензии? Нельзя же считать, что долг прощен, раз кредитора больше нет?

Как только вы услышали сообщение о том, что банк, где вы получали кредит, приказал долго жить, не нужно принимать участие в шумных пикетах и штурмовать отделения наравне с вкладчиками, потерявшими свои средства. И уж тем более не стоит планировать захвата заложников или других противоправных действий. Достаточно платить по своим обязательствам без нарушений, но с учетом вновь открывшихся обстоятельств.

Марина забежала после работы оплатить очередной платеж по ипотеке, взятой всего полгода назад, но знакомое уже отделение встретило объявлением о прекращении всех операций по обслуживанию клиентов из-за отзыва лицензии. Домой она пришла в приподнятом настроении в надежде на передышку для семейного бюджета. Пока пройдет вся эта неразбериха с закрытием банка, про нее, может, совсем забудут и долг возвращать не придется. Когда она поделилась своими радужными мечтами с братом, он вместо того, чтобы также обрадоваться тому, что кредитор ушел в небытие, полез искать информацию в Интернете.

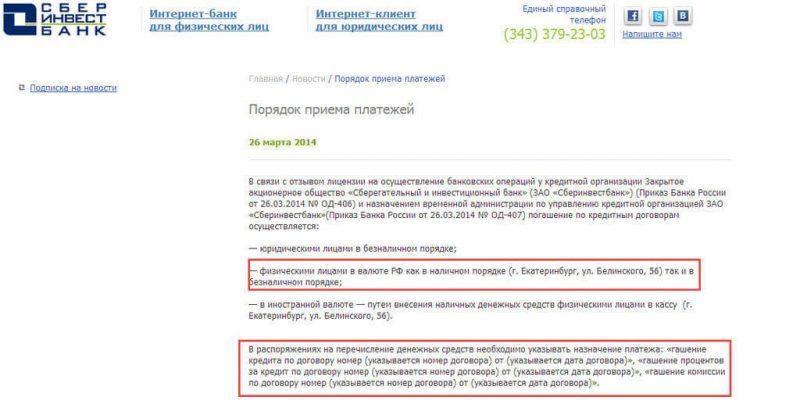

Оказалось, что никаких оснований для того, чтобы праздновать избавление от долговой кабалы, нет. Ответ на запрос «Нужно ли возвращать кредит банку при отзыве лицензии?» был однозначен – надо. Не стоит уповать на то, что просрочку никто не заметит. Поэтому пришлось платить и дальше. Брат нашел на официальном сайте банка сообщение о том, что платежи пока нужно производить по текущим реквизитам, куда назавтра деньги безналичным переводом и были уплачены – изменился лишь номер ссудного счета – его заменил номер кредитного договора.

Рисунок 1. Пример объявления о порядке приема платежей (Сберинвестбанк).

В течение 2-3 дней после объявления о лишении банка лицензии чаще всего конкурсный управляющий * сообщает всем клиентам реквизиты нового временного счета, где будут аккумулироваться все средства до начала процедуры банкротства и учитываться обязательства заемщиков. Производится это сразу по нескольким каналам:

- Объявление размещается во всех отделениях банка, который потерял лицензию;

- Сообщение с указанием новых реквизитов появляется на официальном сайте ликвидируемого банка;

- В течение 10 дней после принятия Арбитражным Судом решения о запуске процедуры ликвидации банка, информация о реквизитах для перечисления платежей по кредитам размещается на сайте Агентства страхования вкладов;

- Уведомление приходит клиентам заказным письмом от имени временного управляющего.

* Конкурсным управляющим (временной администрацией) является комиссия из сотрудников Центробанка и представителей АСВ.

Кстати, погашать кредит наличными через кассу в первые несколько дней еще возможно, только потребуется предварительно выяснить, какие из дополнительных офисов прогоревшего банка продолжают производить эти операции. Уточнить это можно по телефону горячей линии банка или на его сайте.

Получив соответствующие сведения заемщику нужно просто продолжать возвращать долг по существующему графику. И до тех пор, пока временной администрацией не принято никаких решений по передаче кредитного портфеля, платить нужно по указанным реквизитам. Даже если вы пропустили информацию о каких-либо изменениях, ничего страшного не произойдет – платеж попадет в «невыясненные», откуда его можно будет списать по «адресу».

О возможных проблемах с погашением займа в «переходный период» Максим был наслышан. Например, Мастер-банк закрыл все свои отделения и перестал обслуживать банкоматы, но вот в «Западном» через кассы принимают погашения кредитов главном отделении на Профсоюзной в Москве и внутренние структурные подразделения за пределами столицы.

Когда же его настигло известие о кончине банка «Навигатор», где у него оставался потребкредит, оказалось, что внести очередной платеж можно двумя способами: наличкой в головном офисе по ул. Новаторов только в будние дни с 9 до 15 часов или безналичным переводом почтой по специальным реквизитам, которые размещены на сайте учреждения. Очередь и неудобное время работы кассы вынудило сделать выбор в пользу безналичного перечисления средств, но Максим вполне справедливо опасается, что из-за технических проблем вполне возможна просрочка – в следующий раз он решил заплатить на несколько дней раньше даты по графику.

Важно сохранять все квитанции и платежные документы о внесении очередных сумм в погашение кредита вплоть до его полного возврата. Такая скрупулёзность позволит избежать всевозможных проблем в дальнейшем – ни один платеж точно не потеряется бесследно.

Если вы опасаетесь, что пропустили информацию или просто платеж не проходит на новые реквизиты, есть выход – обращение к нотариусу. Наиболее подходит этот вариант для тех клиентов, дата очередного платежа у которых приходится на первые несколько дней после новости об отзыве лицензии. Для того, чтобы в суматохе деньги не потерялись, можно посетить нотариальную контору и, предъявив кредитный договор, внести очередной платеж по графику на специальный депозит. Сам нотариус известит правопреемника банка-кредитора о наличии этих средств и отдаст их по первому требованию.

Игорь никогда не смотрел новости, но вечером зашел к другу, который внимательно отслеживает все события в стране. Тот поприветствовал его и уточнил, успел ли Игорь погасить свою ипотеку? Игорь махнул рукой – по договору оставалось выплачивать банку долг еще пару лет, если не поторопиться с досрочным погашением. Друг огорошил его новостью о том, что кредитор – банк Огни Москвы под конец рабочей недели приказал долго жить – ЦБ РФ отобрал у него лицензию.

У Игоря лихорадочно в голове пронеслись мысли о ближайшем платеже – когда и куда теперь его вносить? Он всегда оплачивал свои обязательства в 20-х числах – сразу после зарплаты. Что делать теперь? Понедельник не принес никаких прояснений – на сайте и банка, и АСВ информации для кредиторов не появилось, там излагался лишь порядок действий вкладчиков. Дозвониться до главного офиса банка Огни Москвы он тоже не смог, да и времени совсем не было на все эти расследования – рабочий день, как ни как.

Выход подсказал все тот же всезнающий приятель – он пояснил, что вполне возможно создать специальный депозит в нотариальной конторе и сам нотариус будет общаться с представителем кредитора. Игорь просто утром зашел в ближайшую контору и заполнил соответствующие бумаги, а также внес обычную сумму платежа по ипотеке ,которую нотариус тут же убрал в сейф, выдав приходный кассовый ордер. Он пояснил, что действительно сам передаст эти деньги в банк в счет погашения долга по договора Игоря, а квиток ему стоит сохранить, чтобы впоследствии доказать своевременное внесение средств.

Рисунок 2. Выдержка из Гражданского кодекса Р.Ф.

В ходе процедуры ликвидации долги продаются другому кредитору и он уже самостоятельно решает как быть с должником. АСВ отправляет письмо с уведомлением об изменении кредитора, а новоиспеченный кредитор уже сам направляет информацию о новых реквизитах для погашения задолженности. В этом случае условия пользования заемными средствами могут быть пересмотрены. Об этом клиент исчезнувшего банка будет также оповещен официальным письмом и приглашен на заключение нового кредитного договора.

Иногда, если параметры самого заемщика кажутся новому кредитору неподходящими, а условия займа – рискованными, он может потребовать даже досрочного погашения остатка задолженности, но чаще всего просто повышает ставку и запрашивает дополнительное обеспечение. Отказ переоформить кредит на новых условиях может привести к возникновению просроченной задолженности и судебным разбирательствам.

Однако свое право возвращать долг на привычных условиях вполне можно отстоять с грамотным юристом, особенно если аппетиты правопреемника вашего родного банка беспричинно завышены. На время суда нужно обязательно вносить деньги на специальный депозит у нотариуса в соответствии с условиями старого договора, чтобы сумма долга не копилась.

Сохраните и поделитесь информацией в соцсетях:

Процедура отзыва лицензии

Если у банка, в котором у клиента оформлен кредит, отозвали лицензию, то радоваться по поводу того, что теперь не нужно кредит выплачивать, не стоит. Процедура отзыва лицензии — очень сложный процесс, и чем крупнее банк, тем сложнее этот процесс. Центральный банк старается провести ликвидацию банка так, чтобы максимально исполнить все его обязательства. То есть необходимо рассчитаться со всеми вкладчиками и организациями, которые кредитовали ликвидированный банк. Гарантия возврата вкладов при ликвидации банка имеется только при условии их страхования кредитной организацией.

После отзыва лицензии ЦБ РФ для ведения дел ликвидируемого банка назначает руководителя. Если ему не удается наладить работу банка, то кредитную организацию ликвидируют. Руководитель ликвидации должен максимально рассчитаться со всеми долгами банка, и для этого он может использовать его активы. К активам банка относятся не только имущество и денежные средства, имеющиеся на его счетах, но и обязательства заемщиков банка. То есть клиентов, которые оформили кредиты в этом банке.

Первые действия клиента, банк которого ликвидирован

Не платить кредит не получится. Наоборот узнав о ликвидации своего кредитора, клиент должен в первую очередь уточнить о поступлении своих последних платежей (есть ли они на счете), так как при смене руководства и закрытии отделений возможны сбои в работе банка. Если с последним платежом возникли какие-то проблемы, то необходимо с чеком об оплате обратиться в отделение банка для подтверждения внесения клиентом средств.

Уточнить состояние своего счета клиент может по телефону горячей линии, так как после отзыва лицензии официальный телефон банка продолжает работать и консультировать клиентов. Также на официальном сайте вместо информации об услугах банка будет указан список документов с руководствами к действию для вкладчиков и заемщиков банка. В документах для заемщиков будут указаны способы оплаты кредита и реквизиты счета, на который деньги нужно вносить, и другая необходимая информация.

Что происходит с кредитами ликвидированного банка

Во время ликвидации с кредитами клиентов работает временная администрация. На официальном сайте закрытого банка и на сайте ЦБ РФ есть документы, которые содержат всю необходимую информацию для оплаты кредита (адреса работающих отделений и реквизиты для оплаты). На этом этапе по кредитам отменены штрафы и пени за просрочку, клиент гасит только основной долг, проценты по нему и, если предусмотрены договором, дополнительные комиссии.

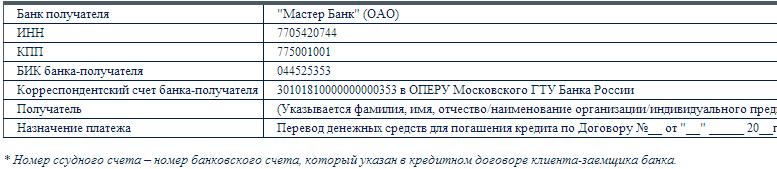

Реквизиты для погашения кредита в Мастер Банке, опубликованные на сайте ЦБ РФ.

После ликвидации кредиты банка распродаются другим кредитным организация. Об этом клиента предупреждают письменно. Также письменно клиенту сообщают об изменении реквизитов для оплаты кредита. То есть если кредит клиента продают другому банку, то теперь клиент должен уже ему. В случае продажи кредита клиента в новый банк обслуживание кредита будет производиться в соответствии со старым кредитным договором. То есть будут учитываться все штрафы и пени при несоблюдении условий договора. Поэтому в этом случае следует подробнее уточнить способы оплаты в новом банке, срок поступления средств на счет и другие нюансы, касающиеся погашения кредита, чтобы избежать просрочек.

Права клиентов ликвидированного банка

На любом из этапов ликвидации клиента не могут заставить погасить кредит досрочно. Он может это сделать только по своему желанию. Так же только с согласия клиента новый банк может заключить с ним новый кредитный договор. В этом случае клиент должен удостовериться, что его условия не хуже первоначального договора.

Самое главное для клиента, попавшего в такую ситуацию узнать всю необходимую информацию и продолжать выплачивать кредит.

Скрипт кредитного калькулятора для вашего сайта доступен по ссылке.

Отзывы лицензии у банков – явление сегодня довольно распространенное и уже мало кого удивляет. Только такая ситуация нередко становится неприятным явлением для вкладчиков и заемщиков банка.

У многих сразу появляется вопрос: что будет с кредитом, если у банка отозвали лицензию.

Одни считают, что можно перестать платить, раз финансовой организации больше нет, другие стараются поскорее выяснить свои права и обязанности в связи со сложившейся ситуацией, чтобы не потом не стало хуже.

Процедура отзыва лицензии – довольно сложная манипуляция. Причем чем крупнее банк, тем сложнее будет идти этот процесс.

Центральный банк России, принимая решение о лишении того или иного банка лицензии, старается сделать все так, что финансовая организация могла исполнить свои обязательства перед клиентами.

После отзыва лицензии для дальнейшего ведения дел и решения вопросов вкладчиков и заемщиков банка назначают специального руководителя.

В случае если он в предлагаемых ему обстоятельствах не может наладить работу организации, банк ликвидируют.

Многих волнует вопрос: если у банка отозвали лицензию, как платить кредит. Тут в первую очередь стоит понять, что не платить не удастся.

При этом клиент должен, как только узнает новость об отзыве лицензии, сразу же обратиться в свою кредитную организацию.

Тут надо уточнить информацию о своих последних поступивших платежах. Ведь при смене руководства могут произойти какие-то технические сбои.

Если отмечаются какие-то проблемы с последним платежом, надо с чеком прийти в отделение, чтобы выяснить все на месте и разобраться.

Также на официальном сайте банка должны появиться инструкции, что делать и как действовать в случае, если у банка отозвана лицензия. Здесь же дано перечисление необходимых документов.

Что происходит с кредитом в этом случае? Ничего – он остается в силе, как и раньше. Так было пять лет назад, такое положение сохраняется и в 2019 году.

На сайте банка должна появиться информация, в которой будет четко прописано:

- Какие есть способы оплаты кредита в сложившихся обстоятельствах.

- Реквизиты счета, куда платить по своему кредитному обязательству (чеки обязательно нужно сохранять как доказательство выполненных обязательств).

- Прочие необходимые данные.

Законны ли пени и штрафы в этот период? Конечно же, нет. И если возникли вопросы по такому вопросу, их можно задать по телефону горячей линии самого банка или ЦБ.

По действующему положению дел клиент должен оплачивать только тело основного долга, начисленные по нему проценты и дополнительные комиссии, если таковые имеются в его договоре с кредитной организацией.

Как выплачивать, где и в какие сроки – все это должен разъяснить банк, находящий в стадии отзыва лицензии.

Порядок погашения в новом виде будет определен и предложен клиентам, при этом он не будет особо отличаться от уже сложившейся практики.

Когда банк ликвидирован, например, новый руководитель не смог справиться с ситуацией, вопросов становиться еще больше. Так, например, многих волнует: нужно ли платить кредит, если у банка отобрали лицензии и вовсе его ликвидировали.

Есть на этом фоне и логичный вопрос: что будет с ипотекой. Ведь имущество передавалось в залог определенному банку.

Специалисты объясняют, что ничего страшного – все залоговое имущество после отзыва лицензии у кредитора будет принадлежать тому, кто выкупит его долги.

В такой ситуации для клиента каких-то серьезных изменений не произойдет – он будет обслуживаться по условиям старого кредитного договора.

Если все равно неспокойно, стоит обратиться в новый банк, в который передали кредит заемщика, и обсудить на месте все условия выполнения по своим кредитным обязательствам.

Здесь важно обговорить:

- Сроки выплат;

- Размер выплат;

- Отделения, где можно гасить задолженность;

- Способы оплаты онлайн и т.д.

Если клиента ликвидируемого банка пугает перспектива работы с новой финансовой организацией, он имеет право досрочно закрыть свой кредит.

Также он может подумать, если банк предлагает ему перезаключить договор на новых условиях. Тут стоит все продумать, просчитать и прикинуть. Возможно, этот вариант будет более интересным.

Многих в ситуации, когда они не знают, что делать, если у банка отозвали лицензию, а у меня там кредит, пугает отсутствие отделений нового кредитора там, где проживают заемщики.

Ведь в этом случае, куда и как им платить, становится непонятно. Да и наращивать большую задолженность не хочется.

В таком переходном периоде, когда решаются различные организационные вопросы, клиент банка, у которого отозвали лицензию, может воспользоваться помощью нотариусов.

То есть когда подходит срок внесения очередного платежа, он может принести необходимую сумму в нотариальную контору и оставить у нее на хранение. Внесение депозита нотариусу будет приравниваться к исполнению обязательств по погашению кредита.

У нотариуса следует написать заявление, в котором будут перечислены:

- Все обязательства клиента перед банком;

- Размер задолженности;

- Наименование банка-кредитора;

- Основания, основываясь на которых заемщик не имеет возможности платить свой долг напрямую.

Дальше проблема уведомить кредитора ложится на плечи нотариуса.

Чтобы не наращивать неподъемные долги, стоит заранее побеспокоиться о своевременных выплатах любым доступным способом. И, конечно же, необходимо сохранять все чеки на руках, чтобы при случае можно было легко доказать свою правоту.