Часто на практике появляются ситуации, когда предприятию для проведения текущей хозяйственной финансовой деятельности нужны дополнительные финансовые средства. При этом по различным причинам (отсутствие необходимого обеспечения, продолжительность процесса заключения кредитного договора, большие процентные ставки и так далее) получение в банке кредита затруднительно или не выгодно. В таком случае организация способна получить такие средства в виде займа как от физических или юридических лиц. При этом, при первом варианте обычно появляются трудности по оформлению и отражению в учете подобных операций. Рассмотрим, как заключить правильно договор займа с физическим лицом и эту сделку отразить для целей налогообложения в бухгалтерском учете.

Документальное оформление операции займа

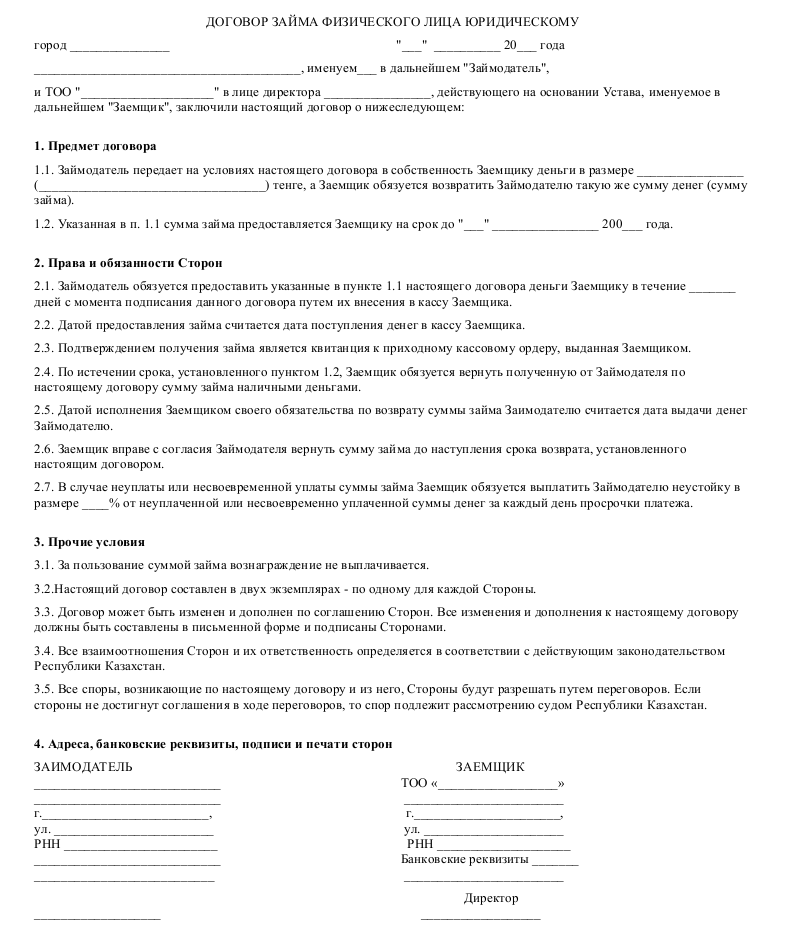

Главный документ, в котором фиксируют намерение сторон провести сделку по предоставлению займа — договор займа.

Соответственно со статьей 808 Гражданского Кодекса РФ договор займа меж гражданами необходимо заключать в письменной форме, когда его сумма больше, нежели в десять раз от установленного законом наименьшего размера оплаты труда, а когда займодавец — юридическое лицо вне зависимости от суммы.

Как видно из этого положения, ныне действующее законодательство не касается ситуации, когда в роли займодавца является физическое лицо, а заемщик — организация.

Но необходимо учитывать, что в согласии с пунктом 1 статьи 16 Гражданского Кодекса РФ, когда один из участников сделки — юридическое лицо, ее необходимо совершить в письменной простой фирме. По этой сделке необходимо обязательно заключить договор в письменном виде.

Поэтому предоставление займа займодавцем (физическим лицом) заемщику (юридическому лицу) нужно оформить при помощи договора займа.

Физическое лицо может на расчетный счет организации — заемщика (например, со своего банковского счета) перечислить сумму займа или внести ее в кассу предприятия при помощи наличных денег.

В последнем случае оформляют кассовый приходный ордер, который утвержден постановлением Госкомстата РФ от 18.08.1998 г. № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации».

Помимо этого, нужно учитывать, что соответственно с пунктом 6 Порядка ведения кассовых операций в Российской Федерации, который утвержден решением Совета Директоров Центробанка РФ 22.09.1993 г. № 40, предприятия должны в банк сдавать всю денежную наличность выше установленных лимитов остатка наличных денег в кассе в сроки и порядке, которые согласованы с обслуживающими банками.

Поэтому сумму займа, полученную в кассу, организация должна сдать в банк для ее зачисления на расчетный счет. Иначе за нарушение лимита хранения в кассе наличных денег к должностным лицам организации могут применить такие санкции (статья 15.1 Кодекса об административных правонарушениях РФ):

- на должностных лиц — в размере сорок-пятьдесят минимальных размеров оплаты труда;

- на юридических лиц — четырста-пятсот минимальных размеров оплаты труда.

Заемщик обязан погасить (возвратить) физическому лицу заем (и проценты по нему, когда заем является процентным) или при помощи перечисления финансовых средств на счет гражданина в банке или наличными через кассу предприятия. С использованием наличных выдачу оформляют кассовым расходным ордером (ф. № КО-2), утвержденным также указанным выше постановлением Госкомстата РФ.

Налогообложение операций займа

Необходимо учитывать, что получение финансовых средств по договору займа для заемщика-организации доходом не является и, следовательно, включению в налогооблагаемую базу не подлежит по налогу на прибыль (подпункт 10 пункта 1 статьи 251 Налогового Кодекса РФ). Похожим образом, погашение (возврат) этого займа не будет также являться расходом предприятия, которые принимаются в целях налогообложения (подпункт 12 части второй статьи 270 Налогового Кодекса РФ).

Так как данные средства доходом организации — заемщика не являются, они соответственно не должны облагаться НДС (подпункт 15 пункта 3 части второй статьи 149 Налогового Кодекса РФ).

Совершенно другая ситуация получается с процентами, которые уплачиваются за использование этого займа.

Соответственно с подпунктом 2 пункта 1 статьи 265 Налогового РФ расходы, то есть проценты по долговым обязательствам какого-либо вида (в том числе. по займам) принимаются в качестве внереализационных расходов для целей налогообложения.

Расходом при этом признаются проценты, которые начисляются по займу (долговому обязательству) при условии, что их размер не отклоняется существенно от среднего уровня процентов, которые взимаются по долговым обязательствам, которые выданы в том же квартале (месяце — для налогоплательщиков, которые перешли на исчисление ежемесячных авансовых платежей, учитывая фактическую полученную прибыль) на соответствующих условиях.

Под долговыми обязательствами, которые выданными на соответствующих условиях, подразумеваются долговые обязательства (займы), которые выданы на те же сроки в той же валюте в соответствующих объемах, под такие же обеспечения.

Существенное отклонение размера начисленных процентов по займам — отклонение, больше нежели на 20 процентов на увеличение или уменьшение от среднего уровня процентов, которые начислены по аналогичным долговым обязательствам, которые выданы на сопоставимых условиях в том же квартале.

При отсутствии займов или других долговых обязательств, которые выданы в том же квартале на соответствующих условиях и по выбору налогоплательщика предельный размер процентов, которые признаются расходом, принимается за равные ставке рефинансирования Центробанка РФ, которая увеличена в 1,1 раза, — при оформлении в рублях долгового обязательства, и равной 15 процентам — по обязательствам долга в иностранной валюте (статья 269 части второй Налогового Кодекса РФ).

Рассмотрим ситуацию, когда организация от физического лица получает беспроцентный заем.

Нужно отметить, что налоговым законодательством и разными комментариями, и разъяснениями не дается четкое понятие, что представляет собой в налоговом учете операция по выдаче займа: оказание финансовых услуг или инвестирование средств.

В первом случае выходит, что предприятию — заемщику оказывается безвозмездная услуга по предоставлению денежных заемных средств. Следовательно, в согласии с подпунктом 8 статьи 250 части второй Налогового Кодекса РФ организацией получается внереализационный доход, который подлежит включению по налогу на прибыль в налоговую базу. Оценка такого дохода при этом должна проводиться, учитывая положения статьи 40 части первой Налогового Кодекса РФ, то есть, по рыночным ценам (или по ставке рефинансирования Центробанка РФ, которая действует на момент получения займа).

Во втором случае в согласии с подпунктом 4 пункта 3 статьи 39 части первой Налогового Кодекса РФ инвестиции не являются реализацией товаров (услуг, работ). В соответствии с данной ситуацией для целей налогообложения является безразличным, какой заем получен — беспроцентный или процентный.

Таким образом, оформляя с физическим лицом договор беспроцентного займа, организация обязана учитывать, что у нее могут появиться разногласия с налоговыми органами.

Также нужно обратить внимание на следующее обстоятельство.

Организация, являющаяся заемщиком, оформляя с физическим лицом договор займа с оплатой по нему процентов, является источником дохода для данного лица в виде этих процентов.

Соответственно с подпунктом 1 пункта 1 части второй статьи 208 Налогового Кодекса РФ доходы в виде дивидендов и процентов, которые получены от российской организации, относят к доходам от источников в Российской Федерации, и поэтому включаются в налоговую базу для обложения НДФЛ.

Так как организация — заемщик для физического лица (займодавца) является источником дохода (процентов за использование займа), она же обязана удержать у этого лица НДФЛ при фактической оплате ему процентов по займу. Поэтому организация — заемщик в этой ситуации выступает в качестве налогового агента (статья 226 Налогового Кодекса РФ), который должен исчислить и удержать с дохода физического лица налог, перечислить его в бюджет.

Но необходимо учитывать, что доходы такого рода единым социальным налогом (ЕСН) не облагаются, так как выплатами или другими вознаграждениями, которые начисляется по гражданско-правовым и трудовым договорам, предмет которых — оказание услуг, исполнение работ, организацией в пользу физических лиц (пункт 1 статьи 236 Налогового Кодекса РФ) не являются.

Отражение в бухгалтерском учете операций займа

Соответственно с Планом счетов (Инструкцией по использованию Плана счетов) полученные краткосрочные (заключены на срок менее 1 года) займы отражают на счете 66 »Расчеты по краткосрочным займам и кредитам», а долгосрочные (больше 1 года) — на счете 67 «Расчеты по долгосрочным займам и кредитам».

Образец договора займа физического лица юридическому

Договор займа физического лица юридическому является соглашением, в котором займодавец (одна сторона) в собственность передает заемщику (другой стороне) деньги или прочие вещи, которые определены родовыми признаками.

Если оформляется заем от физического лица на организацию (ООО, применяющее УСН), можно ли не оформлять проценты по займу, а лишь в договоре оформить беспроцентный заем со сроками погашения (изначально это наемный сотрудник, далее сотрудник будет учредителем, сумма займа не связана со взносом в учредительный капитал)? Какие налоговые последствия влечет операция по предоставлению беспроцентного займа?

Рассмотрев вопрос, мы пришли к следующему выводу:

В рассматриваемой ситуации операция по предоставлению беспроцентного займа не приведет к увеличению налоговых обязательств сторон сделки.

Обоснование вывода:

Налогоплательщики, применяющие УСН, определяют доходы в соответствии со ст. 346.15 НК РФ.

Согласно п. 1 ст. 346.15 НК РФ при определении объекта налогообложения по налогу, уплачиваемому в связи с применением УСН (далее — Налог), учитываются доходы, определяемые в порядке, установленном п.п. 1 и 2 ст. 248 НК РФ. При этом организации не учитывают доходы, указанные в ст. 251 НК РФ, а также доходы, облагаемые налогом на прибыль организаций по налоговым ставкам, предусмотренным п.п. 1.6, 3 и 4 ст. 284 НК РФ, в порядке, установленном главой 25 НК РФ (пп.пп. 1, 2 п. 1.1 ст. 346.15 НК РФ).

Так, пп. 10 п. 1 ст. 251 НК РФ освобождает от налогообложения доходы в виде средств или иного имущества, которые получены по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от формы оформления заимствований, включая ценные бумаги по долговым обязательствам).

Таким образом, суммы, полученные организацией по договору займа, в том числе беспроцентного, не учитываются в составе доходов при формировании налоговой базы по Налогу. Статус кредитора (работник, учредитель) при этом значения не имеет (смотрите также письмо Минфина России от 29.06.2011 N 03-11-11/104).

Кроме того, в связи с безвозмездным пользованием заемными средствами у организации в данном случае также не возникнет подлежащего налогообложению дохода. Поясним.

В соответствии с НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами 23 и 25 НК РФ (п. 1 ст. 41 НК РФ).

Как следует из п. 2 Информационного письма Президиума ВАС РФ от 22.12.2005 N 98, в силу ст. 41 НК РФ для признания экономической выгоды в качестве дохода, учитываемого при налогообложении, недостаточно установить потенциальную возможность ее оценки. Порядок определения и оценки выгоды должен быть установлен соответствующими главами НК РФ, регулирующими налогообложение отдельных видов доходов, что является реализацией общих условий установления налогов (смотрите также постановление Президиума ВАС РФ от 03.08.2004 N 3009/04).

Нормы НК РФ не обязывают налогоплательщиков, применяющих УСН, признавать доходы в виде материальной выгоды, полученные в результате безвозмездного пользования заемными денежными средствами, равно как и не устанавливают порядка оценки дохода в таких случаях (смотрите, например, письмо Минфина России от 09.02.2015 N 03-03-06/1/5149).

Таким образом, считаем, что у организации в рассматриваемой ситуации в связи с безвозмездным пользованием заемными средствами не возникает обязанности по признанию дохода в налоговом учете.

Аналогичный вывод представлен в письме Минфина России от 24.07.2013 N 03-11-06/2/29384: сумма материальной выгоды по договорам беспроцентного займа налогоплательщиками, применяющими УСН, не определяется и, соответственно, не учитывается при определении объекта налогообложения по Налогу (смотрите также письма Минфина России от 03.10.2008 N 03-11-05/231, УФНС России по г. Москве от 15.04.2009 N 16-15/036216).

В соответствии со ст. 209 НК РФ объектом налогообложения по НДФЛ признается доход, полученный налогоплательщиками:

от источников в РФ и (или) от источников за пределами РФ — для физических лиц, являющихся налоговыми резидентами РФ;

от источников в РФ — для физических лиц, не являющихся налоговыми резидентами РФ.

В связи с передачей денежных средств по договору беспроцентного займа, равно как и в связи с их возвратом (письмо УФНС России по г. Москве от 30.09.2009 N 20-14/3/101546), физическое лицо (работник, учредитель) не получает экономической выгоды в понимании п. 1 ст. 41 НК РФ, соответственно, у него не возникает облагаемого НДФЛ дохода.

Экономическая выгода (доход), подлежащая налогообложению НДФЛ, возникает у заимодавца — физического лица в случае возврата заемщиком суммы денежных средств, превышающей полученную им сумму займа (смотрите, например, письма Минфина России от 29.04.2016 N 03-04-05/25264, от 15.02.2016 N 03-04-05/8113).

В заключение отметим, что в письме Минфина России от 29.09.2016 N 03-04-05/56656 разъясняется, что в случае, если заимодавец не является лицом, доходы которого подлежат обложению НДФЛ в порядке, предусмотренном ст. 227 НК РФ, то есть индивидуальным предпринимателем или лицом, занимающимся в установленном действующим законодательством порядке частной практикой, при налогообложению его доходов не учитываются положения НК РФ, относящиеся к взаимозависимым лицам.

В силу пп. 7 п. 4 ст. 105.14 НК РФ, вступившего в силу 01.01.2017, сделки по предоставлению беспроцентных займов между взаимозависимыми лицами, местом регистрации либо местом жительства всех сторон и выгодоприобретателей по которым является РФ, не признаются контролируемыми. Это, в частности, означает, что на участников данных сделок с текущего календарного года не возлагается обязанность по уведомлению налоговых органов об их совершении, предусмотренная п. 1 ст. 105.16 НК РФ (смотрите информацию ФНС России от 29.12.2016 «С 1 января расширен перечень сделок, не признаваемых контролируемыми»).

Рекомендуем также знакомиться со следующими материалами:

— Энциклопедия решений. Учет заемщиком получения заемных денежных средств;

— Энциклопедия решений. Учет при получении займов наличными.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член Российского Союза аудиторов Федорова Лилия

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

31 марта 2017 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Договор займа между юридическим и физическим лицом имеет место в том случае, когда организация не может по каким-то причинам взять заемные средства в банке. О том, как правильно оформить документ, узнаете из статьи.

Договор займа — это вид гражданско-правовых отношений, которые заключаются в передаче заимодавцем денег или вещей, обусловленных родовыми признаками, заемщику. Последний же обязуется возвратить полученные средства в полном объеме на условиях, которые прописаны в соглашении.

ВАЖНО! Договор о займе вступает в действие только с момента передачи предмета договора; даже если после подписания сторонами заимодавцу необходим какой-то период для передачи денег, соглашение не вступает в силу, пока средства не получит заемщик.

Стоит отметить, что заимодавец-гражданин может являться даже сотрудником организации-заемщика или же сторонним человеком, законодатель не ограничивает круг лиц.

Если в договоре займа указано, что деньги передаются под процент, но не прописывается их размер, то он определяется исходя из размера банковской ставки, которая действует в регионе заключения договора на день исполнения заемщиком обязательства.

ВАЖНО! Проценты, полученные гражданином с суммы займа, подлежат обязательному налогообложению. Информацию об этом можно внести в договор займа с тем, чтобы все расходы в налоговой понес заемщик.

Физическое лицо может передать деньги лично в кассу организации или перечислить на указанный счет. Однако существует правило, согласно которому юридическое лицо должно перечислить в банк все средства сверх установленного лимита остатка в кассе. Поэтому если сумма займа будет больше этого минимума, бухгалтерия переводит ее на счет.

Соответственно, погашение кредита также возможно перечислением средств на счет гражданина или выдачей ему денег из кассы организации через расходно-кассовый ордер.

Рекомендуем вам отразить в соглашении о передаче денег следующие моменты:

- Данные о сторонах договора.

- Предмет займа. Прописывается конкретная сумма и указывается валюта.

- Срок возврата. Указание на конкретный день или на событие. Если срок не установлен, то ГК РФ предусмотрел период возврата займа — 30 дней с момента его получения.

- Проценты.

- Санкции за неисполнение обязательств.

- Порядок разрешения споров.

Средства, полученные от заимодавца, могут быть возвращены заемщиком досрочно. Однако условие об этом прописывается в соглашении. Более того, если заем с процентами, то заимодавец может не согласиться на досрочное исполнение обязательства — это его право.

Если деньги передаются на определенные цели и данный факт указывается в договоре, то это считается целевым займом. В данном случае заемщик должен допустить контроль со стороны заимодавца. Если условие о целевом использовании не выполняется, то физическое лицо вправе потребовать от организации досрочного исполнения обязательства с выплатой процентов.

Когда участники соглашения договорились о том, что возврат займа осуществляется по частям, то в случае неисполнения промежуточного обязательства заемщиком в срок заимодавец может потребовать возврата всей оставшейся суммы с процентами досрочно.

В договоре прописываются обязанности сторон, обычно корреспондирующие друг другу (например, передать деньги — вернуть долг); соответственно, и ответственность несут оба участника сделки. Даже если условия об этом нет в тексте документа, заемщик помимо основной суммы займа и причитающихся процентов будет обязан уплатить все санкции, которые предусмотрены статьей 395 ГК РФ.

Если сумма займа большая, физическое лицо с целью страховки себя от нежелательных последствий может предложить подписать соглашение только на условии включения в него пункта про залог имущества, принадлежащего организации.

Законодатель определяет, что если стороной контракта является юридическое лицо, то он должен быть составлен в письменной форме. Однако если речь идет о залоге, то в данном случае необходимо нотариальное удостоверение соглашения.

Предметом залога может быть как движимое, так и недвижимое имущество. Основная задача сторон — детальное указание на вещи в договоре займа с целью их последующей идентификации.

ВАЖНО! Если в залог передается здание, то в обязательном порядке должен передаваться и земельный участок под ним, даже если он не в собственности у организации. Такая сделка именуется ипотекой и подлежит государственной регистрации; в противном случае она будет считаться незаключенной.

Далее обозначаем срок исполнения обязательства и его размер. Например: «Заемщик обязан вернуть полученные от заимодавца денежные средства в размере 2 000 000 рулей в срок не позднее 31.03.2017».

В договоре можно указать на то, какая сторона хранит имущество, то есть где оно будет находиться во время действия контракта, пока заемщик не выплатит долг. Более того, стороны вправе договориться и упомянуть в соглашении пункт о возможности реализации заложенного имущества в случае неисполнения участниками своих обязательств.

ВАЖНО! Договор залога может быть составлен отдельно и являться самостоятельным соглашением. Однако условие о залоге стороны вправе включить в текст контракта о займе. Все зависит от формулировки. Например, если речь идет о такой, как «Должник в обеспечение исполнения своих обязательств предоставляет залог, который оформляется отдельным соглашением», то в данном случае должно быть 2 документа.

Договор займа между юридическим и физическим лицом является довольно распространенным явлением в системе гражданских правоотношений. Именно поэтому во избежание двойных трактовок в тексте соглашения рекомендуем внимательно читать каждый пункт и в случае несогласия составлять протокол разногласий.