Вопрос

Если компания на ОСНО, предоставил займ процентный другой компании. Как дальнейшие действия по бухгалтерии? Как правильно оформить начисления процентов? НДС на проценты надо ли начислять? И как это повлияет на Прибыль организации?

Ответ

Выданные займы и деньги, размещенные в банковских вкладах (на депозитах), в бухгалтерском и налоговом учете (как при ОСН, так и при УСН) учитываются одинаково.

В бухучете заимодавца выданные займы (депозиты) и начисление процентов по ним отражаются такими проводками (п. 3 ПБУ 19/02, п. 7 ПБУ 9/99):

- Д 58 К 51 – Выдан процентный заем

- Д 76 (73) К 51 – Выдан беспроцентный заем

- Д 58 (55-3) К 51 – Деньги внесены на депозит

- Д 76 (73) К 91 – Начислены проценты по займу

- Д 51 К 76 (73) – Получены проценты по займу

- Д 51 К 58 (55-3, 76, 73) – Возвращен заем

Проценты, в т.ч. начисленные на остаток денег на расчетном счете, признаются на каждую из следующих дат:

— и на последнее число каждого месяца в течение периода, на который предоставлен заем (депозит) (п. 16 ПБУ 9/99);

— и на каждую дату их уплаты, предусмотренную договором.

Выдача и возврат суммы займа (депозита) при налогообложении не учитываются (пп. 10 п. 1 ст. 251, п. 12 ст. 270, пп. 1 п. 1.1 ст. 346.15 НК РФ).

При расчете налога на прибыль проценты по займу (депозиту), в т.ч. начисленные на остаток денег на расчетном счете, признаются во внереализационных доходах в те же дни и в тех же суммах, что и в бухгалтерском учете (п. 6 ст. 250, п. 6 ст. 271 НК РФ, Письма Минфина от 08.04.2016 N 03-06-06/1/20041, от 31.03.2016 N 03-03-06/2/18161, ФНС от 01.10.2015 N ГД-4-3/17165@).

НДС. Проценты по займам НДС не облагаются, и счет-фактуру на сумму процентов можно не выставлять (пп. 15 п. 3 ст. 149, пп. 1 п. 3 ст. 169 НК РФ). Поэтому при предоставлении займов вы должны вести раздельный учет «входного» НДС, если не воспользуетесь правилом 5 процентов (п. 4, пп. 4 п. 4.1 ст. 170 НК РФ, Письмо Минфина от 29.11.2010 N 03-07-11/460).

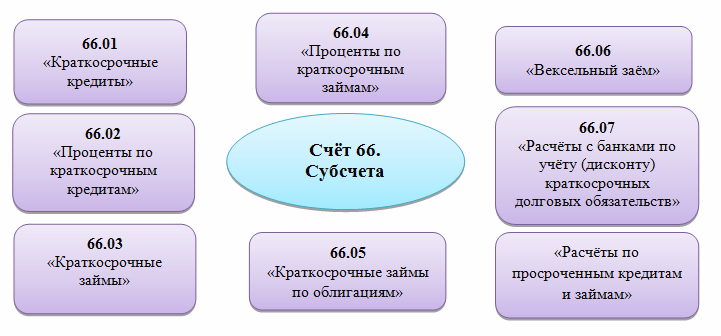

Счёт 66 бухгалтерского учета — это пассивный счет «Расчёты по краткосрочным кредитам и займам», служит для учета краткосрочных кредитов и займов, полученных на срок до одного года, а также процентов по ним. С помощью типовых проводок рассмотрим специфику использования 66 счета, его субсчета, а также примеры отражения операций по учету процентов по краткосрочному займу и учету положительной курсовой разницы по 66 счету.

Субсчета счёта «Расчёты по краткосрочным кредитам и займам» представлены ниже на рисунке:

Данный счёт бухгалтерского учёта — пассивный, поэтому его увеличение отражается по кредиту, а уменьшение учитывается по дебету. Иными словами, по дебету счета отражается погашение кредитов и займов, а по кредиту — их поступление. Сальдо по кредиту 66 счета показывает остаток задолженности.

Аналитический учёт по счёту 66 ведётся по видам:

- Кредитов и займов (отдельным векселям);

- Кредитных организаций, в том числе осуществляющим учёт (дисконт) векселей или иных долговых обязательств;

- Другим заимодавцам, предоставившим кредит или заем (векселедателям).

Суммы начисленных процентов учитываются обособленно.

Расчёты по операциям (дисконта) векселей с организацией в рамках группы взаимосвязанных компаний, о деятельности которой формируется сводная бухгалтерская отчетность, ведётся обособленно.

Корреспонденция 66 счета и основные бухгалтерские проводки по счету сформированы в таблице:

| Счёт Дт | Счёт Кт | Описание проводки |

| 50/51/52/55 | 66 | Поступление краткосрочных кредитов и займов.

Получите 267 видеоуроков по 1С бесплатно: Погашение – обратные проводки. |

| 7/10/11/41 | 66 | Поступление товарного кредита материальными ресурсами с/х организацией |

| 62 | 90 | Погашение товарного кредита отгрузкой готовой продукции и животных |

| 51 | 86 | Зачисление субсидий по уплате процентов с/х организацией |

| 51 | 66.05 | Размещение облигаций по номинальной стоимости |

| 51 | 66.06 | Учёта (дисконта) векселей (номинальная стоимость) векселедержателем |

| 51 | 98 | Разница между размещенной и номинальной стоимости облигаций |

| 91 | 98 | Списание разницы в течение срока обращения облигации |

| 91 | 66 | Отражены проценты по полученным кредитам и займам |

| 91 | 66 | Положительная курсовая разница в иностранной валюте

Отрицательная – обратной проводкой. |

Допустим, по договору займа «Весна» получила от АО «Лето» денежные средства на 1 месяц. Сумма займа составляет 1 000,00 долларов США, а все расчёты производятся в рублях. Курс доллара США на дату получения займа – 58,30 руб./USD, на дату возврата – 59,40 руб./USD.

Бухгалтер ООО «Весна» сформировал следующие проводки по 66 счету:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 51 | 66 | 58 300 | Получение займа от АО «Лето» | Банковская выписка |

| 66 | 51 | 59 400 | «Весна» вернула заём АО «Лето» | Платёжное поручение |

| 91.2 | 66 | 1 100 | Отражены внереализационные расходы в виде курсовой разницы | Бух.справка |

ООО «Лето» получило займ в размере 110 000 руб. под 9 % годовых. Проценты:

- Апрель 2016г. (15 дней) – 412,50 руб.;

- Май 2016г. — 825 руб.;

- Июнь 2016г. (10 дней) — 275 руб. Возврат займа.

Бухгалтер ООО «Лето» сформировал проводки по счету 66.04:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 51 | 66.03 | 110 000,00 | Получение краткосрочного кредита | Банковская выписка |

| 91.02 | 66.04 | 412,50 | Начислен процент за 1 месяц пользования | Бухгалтерская справка |

| 66.04 | 51 | 412,50 | Оплата процентов за апрель 2016г. | Платёжное поручение |

| 91.02 | 66.04 | 825,00 | Начислен процент за 2 месяц пользования | Бухгалтерская справка |

| 66.04 | 51 | 825,00 | Оплата процентов за май 2016г. | Платёжное поручение |

| 91.02 | 66.04 | 275,00 | Начислен процент за 3 месяц пользования | Бухгалтерская справка |

| 66.04 | 51 | 275,00 | Оплата процентов за июнь 2016г. | Платёжное поручение |

| 66.03 | 51 | 110 000,00 | Возврат займа (полностью) | Платёжное поручение |

Добрый день!

Прошу разъяснить расчет примера №1

ООО Весна получила от АО Лето 1000$ на момент получения должна была 58300 руб

на момент оплаты $ вырос и оплачивать надо уже 59 400руб, соответственно 1100 это убыток ООО Весна

на мой взгляд

Д51 К66 58 300

Д66 К51 59 400

Д91,2 К66 1 100

иначе по вашему расчету суммы по Дт и Кт не сходятся

Добрый день! Все верно, если ООО «Весна» — заемщик, то на дату возврата долга у него образуются внереализационные расходы в виде курсовой разницы. Ведь их долг перед ООО «Лето» вырос за счет нее.

ОАО «Вера» 1 марта 2016 года получило кредит на строительство объекта основных средств в сумме 2600000 руб. на шесть месяцев и на пополнение оборотных средств в сумме 1400000 руб. на один месяц под 36% годовых. Проценты за пользование кредитом начисляются и уплачиваются в конце каждого месяца. Срок ввода в эксплуатацию объекта основных средств, для строительства которого получен кредит – январь следующего года. Бухгалтером ОАО «Вера» в учете сделаны следующие записи:

Можно ли Дт 26 кт 66 Начислены проценты за пользование кредитом банка, полученным на:- пополнение оборотных средств

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Фирмой по договору займа от учредителя получена сумма 80000 руб.со сроком выплаты до года. Какую max сумму % можно начислять по договору займа? Ежемесячно % не перечислялись. Как лучше прописать в договоре получение % (30000 руб) одновременно с основным долгом, в общей сумме 110000 рублей? При получении учредителем суммы (%+ долг), облагается ли это налогом? И включаются ли выплата % в расходы при УСНО ( 15% Доходы-расходы)? И как все это правильно отразить в бухгалтерском учете?

По общему правилу при налогообложении должны учитываться любые доходы, которые могли бы быть получены в сопоставимых сделках между невзаимозависимыми лицами (п. 1 ст. 105.3 НК РФ, письмо Минфина России от 24 февраля 2012 г. № 03-01-11/1-15). Чтобы определить величину этих доходов, нужно сопоставить условия получения процентного и беспроцентного займов. Однако для заемщика такое сопоставление не имеет смысла: никаких доходов при поступлении, использовании и возврате как процентных, так и беспроцентных займов он получить не может.

Вы можете начислять любую сумму процентов по договору займа, определенную договором.

Если организация платит единый налог с разницы между доходами и расходами, проценты по полученному займу (кредиту) уменьшат налоговую базу в пределах норм (подп. 9 п. 1 ст. 346.16, п. 2 ст. 346.18 НК РФ). Норму рассчитайте так же, как и плательщики налога на прибыль (абз. 2 п. 2 ст. 346.16 НК РФ).

Полученный заем отражайте на счете на 66 «Расчеты по краткосрочным кредитам и займам», так как заем выдан Вашей организации на срок менее одного года.

Проценты в налоговом учете отражаются в последний день каждого месяца.

Проценты по договору займа в бухучете начисляйте ежемесячно (п. 6 ПБУ 15/2008).

Если Вы не отражали начисление процентов в бухучете, то Вам необходимо внести исправления в бухучет.

В бухучете начисление процентов отразите проводкой:

Дебет 91-2 Кредит 66 (67) субсчет «Расчеты по процентам» (начислены проценты за пользование заемными средствами). Такой порядок следует из пункта 7 ПБУ 15/2008.

Если организация получила заем от частного лица (например, сотрудника), то при уплате процентов у него возникнет налогооблагаемый доход (подп. 1 п. 1 ст. 208, п. 1 ст. 209 НК РФ). Независимо от применяемой системы налогообложения заемщик в этом случае должен выполнить обязанности налогового агента по НДФЛ (п. 1 ст. 226 НК РФ).

Датой получения дохода признается день его выплаты. Под выплатой в этом случае понимается, в том числе зачисление денег на банковский счет третьих лиц по поручению получателя дохода (подп. 1 п. 1 ст. 223 НК РФ).

Обоснование данной позиции приведено ниже в материалах «Системы Главбух» упрощенная верси я.

1.Рекомендация: Как отразить в бухучете операции по получению займа (кредита)

Бухучет

Обязательства по займу или кредиту в бухучете отразите в составе кредиторской задолженности. Сделайте это на дату получения средств. Ведь такой договор будет заключен только с момента поступления денег или вещей и только в размере полученного. Это следует из пункта 2 ПБУ 15/2008, пункта 1 статьи 807, пункта 2 статьи 819 Гражданского кодекса РФ. Аналогичные разъяснения содержатся в письме Минфина России от 28 января 2010 г. № 07-02-18/01.

В зависимости от срока, на который организация получила заем (кредит), расчеты по договору отразите:*

- на счете 66 «Расчеты по краткосрочным кредитам и займам», если заем (кредит) выдан на срок менее одного года;

- на счете 67 «Расчеты по долгосрочным кредитам и займам», если заем (кредит) выдан на срок более одного года.

Если до возврата долга остается менее 12 месяцев, в бухучете долгосрочную задолженность в краткосрочную не переводите. Это объясняется тем, что такая бухгалтерская проводка Инструкцией к плану счетов не предусмотрена.

При этом долгосрочные обязательства в виде займов, срок погашения по которым на отчетную дату составляет менее 12 месяцев, в балансе отразите в составе краткосрочных обязательств (п. 19 ПБУ 4/99). Аналогичные разъяснения содержатся в письме Минфина России от 28 января 2010 г. № 07-02-18/01*.

Если предоставлен денежный заем (кредит), то после того, как заимодавец (кредитор) внес деньги в кассу (такой способ возможен только по займу) или перевел их на банковский счет организации, в учете сделайте запись:*

Дебет 50 (51) Кредит 66 (67)

– получен денежный заем (кредит).

Организация может возвратить денежный заем наличными или через расчетный счет. Денежный кредит можно вернуть только в безналичном порядке. В зависимости от условий договора при возврате займа (кредита) выполните проводку:*

Дебет 66 (67) Кредит 50 (51)

– погашена задолженность по договору займа (кредита).

Проценты, начисленные по займу (кредиту), отнесите к прочим расходам, кроме тех, что связаны с приобретением, сооружением и (или) изготовлением инвестиционного актива.*

В бухучете начисление процентов отразите следующим образом:*

Дебет 91-2 Кредит 66 (67) субсчет «Расчеты по процентам»

– начислены проценты за пользование заемными средствами.

Такой порядок следует из пункта 7 ПБУ 15/2008.

Начисление процентов

Проценты по договору займа начисляйте ежемесячно (п. 6 ПБУ 15/2008).

При уплате сотруднику или другому гражданину процентов по договору займа у человека возникнет налогооблагаемый доход, с которого следует удержать НДФЛ.* Подробнее об этом см. Как учесть при налогообложении операции по получению займа (кредита). Организация применяет специальный налоговый режим.

Сергей Разгулин, действительный государственный советник РФ 3-го класса

2.Рекомендация: Как учесть при налогообложении проценты по полученному займу (кредиту)

ОСНО

При расчете налога на прибыль проценты по полученному займу (кредиту) включайте в состав внереализационных расходов. Сделать это можно только в пределах норм. Такой порядок установлен подпунктом 2 пункта 1 статьи 265, пунктами 1 и 1.1статьи 269 Налогового кодекса РФ.

Как нормировать проценты

Предельный размер процентов, который можно учесть при расчете налога на прибыль, определите, выбрав один из двух способов:*

- по среднему уровню процентов по другим займам и кредитам, полученным в том же квартале (месяце) на сопоставимых условиях;

- исходя из ставки рефинансирования Банка России с учетом специального коэффициента, установленного отдельно для займов (кредитов), полученных в рублях, и отдельно для займов (кредитов), полученных в иностранной валюте.

Вы вправе самостоятельно выбрать один из способов учета процентов (п. 1 ст. 269 НК РФ). Выбранный вариант закрепите в учетной политике для целей налогообложения (абз. 5 ст. 313 НК РФ).

В течение года в отношении всех долговых обязательств нужно применять тот порядок определения максимального размера процентов, который закреплен в учетной политике (письмо Минфина России от 2 апреля 2010 г. № 03-03-06/2/66).

Лимит по среднему уровню процентов

Сопоставимыми считаются условия займов (кредитов), которые получены:

Все эти критерии являются обязательными. Выбрать только один или несколько из них организация не вправе. Об этом сказано в письме ФНС России от 19 мая 2009 г. № 3-2-13/74.

Других критериев, при которых займы (кредиты) признаются выданными на сопоставимых условиях, не установлено.

Это следует из пункта 1 статьи 269 Налогового кодекса РФ и разъяснено в письме Минфина России от 10 июня 2008 г. № 03-03-06/1/357.

Для того чтобы определить средний уровень процентов по сопоставимым займам, воспользуйтесь формулой:*

Средний уровень процентов по сопоставимым займам