Изменения в подходе к оценке кредитного риска будут внедряться в два этапа, сообщил Поздышев РБК (его слова передала пресс-служба ЦБ). Реформа позволит снизить минимальные коэффициенты риска по долгам корпоративных заемщиков, которые используются для расчета капитала до 65%. Чем меньше коэффициент, тем меньше капитала требуется для обеспечения кредита. Сейчас риск-вес для займов компаний установлен на уровне 100%.

Что планирует сделать ЦБ

На втором этапе — четвертый квартал 2019 года — изменятся правила оценки риска в отношении банков и корпоративных заемщиков.

У банков могут появиться две новые опции оценки кредитного риска. Первый — с использованием рейтингов заемщиков от рейтинговых агентств, а второй — без внешних рейтингов, на основании альтернативного подхода, в разработке которого совместно с базельским комитетом принимал участие и Банк России.

Снизить давление на капитал

Возможности экономии капитала для банков, по словам Поздышева, будут разные: в зависимости от подхода (с рейтингами или без рейтингов) и от категорий заемщиков. Действующий упрощенный стандартизированный подход ЦБ предусматривает 100-процентный коэффициент риска на корпоративных заемщиков, а альтернативный подход к оценке кредитного риска даст возможность использовать пониженный коэффициент — до 65%, пояснил РБК Поздышев. Общие требования к таким заемщикам: финансовая устойчивость, ликвидность, включение выпущенных ими ценных бумаг в листинг бирж.

Подход к оценке кредитного риска на основе рейтингов, устанавливаемых рейтинговыми агентствами, предполагает возможность применения коэффициента риска 75% по корпоративным заемщикам, имеющим рейтинг на уровне рейтинга страны, уточнил зампред ЦБ. В рамках обоих подходов сохраняется применение коэффициента риска 75% по требованиям к малому и среднему бизнесу.

При новых подходах возможно снижение риск-весов по отдельным категориям надежных заемщиков, что позволит банкам высвободить капитал и нарастить кредитование, полагает старший аналитик Fitch Александр Данилов. Сейчас в среднем риск-вес по активам российских банков около 100%, а норматив общего капитала с учетом надбавок — около 11%. Это значит, что при выдаче кредита на 100 руб. надо иметь 11 руб. капитала, при новом подходе банкам, вероятно, будет достаточно иметь не 11 руб., а условно 8 руб., либо при тех же 11 руб. в капитале они смогут выдать не 100 а 130 руб. кредитов, поясняет суть реформы Данилов.

Банки затрудняются оценить экономию капитала от нового подхода к оценке кредитных рисков. В настоящий момент комментировать предложение преждевременно, поскольку не понятен механизм реализации данного подхода, отметили в пресс-службе ВТБ. Ключевой вопрос в наборе факторов, на основании которых будут рассчитываться требования к капиталу — от этого и будет зависеть итоговая экономия, согласны в Альфа-банке.

Инструмент, позволяющий снизить нагрузку на капитал, однозначно позитивно отразится на достаточности капитала банков и, следовательно, на возможности банков увеличить кредитный риск, говорит главный финдиректор Промсвязьбанка Евгений Смирнов. Применение внутренних моделей, скорее всего, позволит высвободить капитал, в то же время это трудозатратная разработка, которая потребует автоматизации процессов, полагает глава департамента финрисков Абсолют Банка Антон Егоркин.

Кредитоспособность заемщика означает его способность полностью и в срок рассчиты-ваться по своим долговым обязательствам.

Способность к возврату долга зависит от моральных качеств клиента, его рода занятий, степени вложения капитала в недвижимое имущество, возможности найти средства для погашения ссуды. Кредитоспособность прогнозирует платежеспособность клиента на ближайшую перспективу. Она оценивается на основе системы финансовых показателей по данным баланса и отчета о доходах.

Единой методики оценки кредитоспособности заемщика не существует. Банк имеет право ориен-тироваться на международный или отечественный опыт, либо разработать собственный подход.

В последнее время российские банки проявляют интерес к опыту банков США.

В практике американских банков для анализа кредитоспособности применяется правило пяти си, т. к. все критерии отбора клиентов начинаются на на букву си. В последнее время добавили шестое си – control – контроль:

1. Характер, репутация заемщика ( character ).

Под характером клиента понимается его ответственность, готовность и желание погасить долг, что предполагает выяснение психологического портрета клиента. При оценке репутации большое зна-чение имеет отношение заемщика к своим обязательствам в прошлом, были ли у него задержки в погашении займов, каков его статус в деловом мире (кредитная история). Работа с новым для банка заемщиком предполагает выяснение его юридического статуса, а для физических лиц правомочности получения кредита.

2. Финансовые возможности ( capacity ).

Анализ финансовых возможностей предполагает оценку платеже способности заемщика по доку-ментам финансовой отчетности. Основное внимание уделяется анализу денежного потока клиента. Кредитор обязан выяснить из каких источников и какими суммами он сможет погашать ссудную задолженность. Кредиты могут погашаться за счет четырех источников: доходы, продажа активов, продажа акций и получение ссуды у другого кредитора. Банки предпочитают, чтобы ссуда возме-щалась за счет дохода, т.к. все другие методы могут быть дорогостоящими и вредить репутации банка.

3. Капитал ( capital ).

Размер и структура капитала – важнейший источник информации о деятельности заемщика. При анализе структуры капитала, особое внимание следует обратить на показатель финансового рычага ( leverage ). Это показатель финансовой устойчивости, отражающий соотношение собственного и заемного капитала фирмы.

4. Обеспечение ( collateral ).

Предприятию не будет предоставлен кредит, если оно не располагает имуществом для обеспечения ссуды. Некоторые активы могут служить в качестве обеспечения, поэтому очень важно оценить их размеры и качество. При потребительском кредите обеспечением могут служить автомобили, дома, мебель и т.д.

5. Общие экономические условия ( conditions ) включают макроэкономическая и рыночная конъюнктура, перспективы работы клиента.

При анализе кредитоспособности заемщика многое зависит от наличия информации о его прошлом и настоящем. Если банк уже предоставлял ему кредит, то у него имеется кредитная история заемщика, если он обращается за ссудой впервые, зарубежные банки могут обратиться в специализированные информационные агентства типа американской фирмы Дан энд Брэдстрит и получить необходимую информацию даже по зарубежным клиентам.

Для отечественных банков получение такой информации затруднено, поэтому они рассчитывают, как правило, на личное знакомство с клиентом или на информацию, полученную службой без-опасности банка.

В оценке кредитоспособности заемщика в любом случае принципиальное значение име-ет финансовый анализ. Он проводится разными способами:

• на основе системы финансовых коэффициентов (показателей);

• на основе анализа денежных истоков ( cashflow ), т.е. сопоставления притока и оттока де-нежных средств на предприятие – заемщика. Превышение притока средств над их оттоком свиде-тельствует о его хорошем финансовом положении и наоборот.

В традициях отечественных банков использование метода коэффициентов.

Система финансовых коэффициентов оценки кредитоспособности включает 45 (в зависимости от подхода автора к классификации коэффициентов) групп и 23 десятка показателей (Приложение №5):

• коэффициенты оборачиваемости капитала;

• коэффициенты финансового левереджа ( leverage ) (соотношения собственных и заемных средств);

• коэффициенты прибыльности (рентабельности);

• коэффициенты обеспечения долга.

Для серьезной оценки финансового положения заемщика требуются следующие исходные дан-ные (документы финансовой отчетности при среднесрочном и долгосрочном кредитовании за 3 последних года, при краткосрочном – за последние 3 квартала):

• баланс предприятия – форма №1;

• отчет о финансовых результатах и их использовании – форма №2;

• отчет о движении денежных средств – Форма №4;

• отчет о состоянии имущества предприятия – форма №10 и другие формы.

Кроме того, целесообразно проанализировать планы формирования и распределения прибыли на предполагаемый срок выдачи кредита и сведения о планируемой величине амортизационных от-числений в случае кредитования основного капитала.

При более продолжительных сроках кредитования или ухудшении финансового положения заем-щика требуется глубокий анализ финансовой деятельности заемщика.

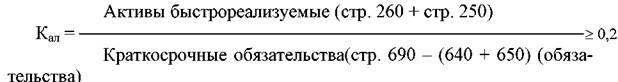

При абсолютном преобладании краткосрочного кредитования особенное значение имеют три ко-эффициента: 1. Коэффициент абсолютной ликвидности:

Кал предназначен для оценки способности заемщика оперативно высвободить из хозяйственного оборота денежные средства и погасить долговые обязательства.

2. Коэффициент покрытия (текущей ликвидности):

Ктл используется для оценки предела кредитования клиента. Как минимум показатель должен быть равен 1, коэффициент меньше 2 уже считается критерием неудовлетворительной структуры баланса и, следовательно, повышенного риска для кредитора. После принятия ФЗ О не состоятельности (банкротстве) критерий утратил функцию формального признака банкротства предприятия, но как инструмент финансового анализа сохранил свое значение.

3. Коэффициент обеспеченности собственными средствами:

Коэффициент характеризует фактическое наличие собственных оборотных средств по балансу. Чем их больше, тем выше способность заемщика в срок рассчитаться по своим обязательствам. Рекомендуемое значение ≥ 0,1. На практике у многих заемщиков этот показатель ниже.

При оценке кредитоспособности этим методом необходимо учитывать, что состав ликвидных средств имеет отраслевые особенности, а также особенности, связанные с организационно – правовой формой предприятия – заемщика (государственная структура, АО, малые производственные структуры).

Кредитный рейтинг – это система показателей, позволяющая отнести каждого индивидуального заемщика к определенному классу:

1. на уровне средних величин – II класс;

2. выше средних – I класс;

3. ниже средних – III класс.

Общая оценка кредитоспособности, как правило, дается в баллах, сумма которых устанавливается самим банком. Например, I класс – от 100 до 150 баллов;

II класс – от 151 до 250 баллов;

III класс – от 251 и выше.

На практике учитываются не только рейтинговые, но и дополнительные данные о клиенте. Ис-пользование кредитного рейтинга значительно облегчает работу кредитного инспектора при оценке кредитоспособности заемщика.

Точная оценка кредитоспособности позволяет выбрать наиболее эффективные способы снижения кредитного риска (страхование, вид обеспечения и т.д.).

Управление кредитными операциями в банке не заканчивается подписанием кредитного договора и открытием ссудного счета заемщику. Кредитный инспектор ведет кредит до момента полного погашения ссудной задолженности.

Кредитный мониторинг – система банковского контроля за всем процессом кредитования – про-является в постоянном контроле как за прохождениями отдельных кредитов, так и за качеством кредитного портфеля в целом. Кредитный мониторинг позволяет своевременно вы явить отклоне-ние от целей кредитной политики и исправить ситуацию, обеспечивая умеренный риск.

Наличие адекватной системы рейтинговой оценки как отражение общей модели оценки кредитного риска приобретает все большую значимость в период выхода из кризиса. Особенно с учетом ожидаемого ужесточения норм банковского регулирования.

Считается, что оценка кредитного риска в коммерческом банке — это обязанность специальных подразделений: кредитного отдела, отдела риск-менеджмента, отдела кредитного риска, залогового отдела и т.п. В этот список стоит включить еще один отдел — по работе с корпоративными клиентами, так как именно клиентские менеджеры имеют наибольший доступ к клиенту и информации, ключевой для анализа кредитоспособности заемщика.

Логика due diligence

Систему оценки кредитного риска можно разделить на предварительный, первичный и последующий этапы.

Залог торгового счета неприменим в российском праве, но активно применяется в международных синдицированных сделках, заключенных по английскому праву

- осмотр основных активов компании и знакомство с деятельностью предприятия;

- получение информации об основных собственниках компании, установление личных контактов с ними;

- знакомство с топ-менеджментом, ответственным за привлечение заемных средств и за общую финансовую политику компании;

- экспресс-анализ финансового состояния компании на основании ее финансовой отчетности;

- предварительную оценку активов, которые могут служить обеспечением по кредиту и т.п.

На основании полученной информации, а также исходя из потребностей компании менеджер совместно с кредитным аналитиком или риск-менеджером (в зависимости от организационной структуры департаментов банка), определяет оптимальную структуру предполагаемого кредита. Как правило, помимо существенных условий — таких как порядок предоставления кредита, срок, стоимость кредита, обязательства заемщика по предоставлению определенной финансовой и производственной информации и т.п., — договор содержит пункт о предоставлении обеспечения по кредиту. Типичные виды обеспечения, принимаемые банками, следующие:

Помимо перечисленных выше видов обеспечения, банками также широко применяются различные виды ограничений (ковенантов) — таких, как пункты о перекрестном неисполнении обязательств (кросс-дефолт), об отказе от залога и любого обременения на активы и выручку, о поддержании определенных соотношений финансовых показателей, об ограничении на привлечение дополнительного долгового финансирования, об обязательстве по поддержанию оборотов по текущим банковским счетам и т.п.

Первичный рейтинг

После предварительного согласования основных параметров сделки, наступает следующий этап оценки кредитного риска — условного говоря, первичный. В рамках этого этапа аналитик и/или риск-менеджер проводит более подробный анализ кредитоспособности клиента, а также оценивает возможные риски заемщика и выбранной структуры сделки. Как правило, кредитный анализ включает следующие обязательные составляющие:

- описание бизнеса заемщика или группы компаний, в которую он входит (положение в отрасли, характер деятельности, объем производства и продаж, основные поставщики и покупатели, структура производственных затрат и т.д.);

- структуру собственности и систему корпоративного управления компании;

- стратегию и инвестиционные планы;

- обзор рынка (объем и структура, основные тенденции развития, конкурентное окружение, прогнозы на ближайшие несколько лет);

- финансовый анализ заемщика и прочих обязанных лиц (obligors) по сделке;

- основные корпоративные и транзакционные риски, связанные с заемщиком и сделкой, и факторы, способствующие их снижению;

- наконец, выводы о приемлемости сделки с точки зрения выявленных рисков.

Некоторые банки строят финансовые прогнозы деятельности заемщика на срок действия кредита

При проведении кредитного анализа многие банки также применяют рейтинговую систему оценки риска. Она основана на ранжировании и присваивании определенных значений различным факторам деятельности заемщика. Эти факторы можно условно разделить на следующие группы:

- операционные показатели (производство, объем продаж, структура себестоимости);

- срок деятельности компании;

- страновой риск;

- положение на рынке и в отрасли в целом;

- финансовое положение: основные финансовые показатели и коэффициенты;

- структура собственности и менеджмента компании, их деловая репутация и квалификация;

- наличие/отсутствие у компании рейтингов, присвоенных международными и/или национальными агентствами;

- уровень географической и продуктовой диверсификации бизнеса и т.п.

Данные факторы оцениваются по многобалльной шкале в цифрах или в буквах. Дополнительно могут применяться коэффициенты взвешивания по степени важности данного фактора в общей оценке заемщика.

Пример рейтингования

Потенциальный заемщик — крупный производитель стали со среднегодовым оборотом в сумме 15 млрд долларов, 60% от выручки приходится на экспорт. Производство составляет около 10 млн тонн стали в год. Компания работает на рынке десять лет. Основные производственные активы находятся в России. Структура собственности представлена тремя контролирующими акционерами, каждый из которых владеет не менее 20%, около 10% акций распределены между менеджментом компании, остальные акции торгуются на Лондонской фондовой бирже. Компания имеет достаточно развитую систему корпоративного управления: менеджмент представлен высококвалифицированными опытными профессионалами в различных сферах деятельности компании, в состав совета директоров входит два независимых директора. Предприятие имеет международные рейтинги: BB- от S&P, Ba2 от Moody’s и BB от Fitch. Финансовое положение стабильное: прибыль до выплаты налогов, амортизации и процентов (EBITDA) составляет 15% от выручки, чистая прибыль — 6% от выручки, отношение финансового долга к EBITDA составляет 3,5, а отношение долга к собственному капиталу — 1,5.

Для определения рейтинга заемщика банк использует специальную программу, представляющую собой некий опросник, который включает в себя перечисленные выше факторы оценки компании. Каждый фактор оценивается по десятибальной шкале и используется в вычислении рейтинга с учетом коэффициента взвешивания (см. таблицу). Итоговый рейтинг заемщика составляет 6,70 или, округляя, 7.

В банке применяется следующая градация рисков: 1–2 — минимальный риск, 3–4 — низкий, 5–7 — удовлетворительный, 8–9 — высокий. Десять баллов соответствует дефолту.

Таким образом, рейтинг заемщика в рассмотренном примере находится на нижней границе уровня удовлетворительного риска.

Ручная работа

Наличие адекватной системы рейтинговой оценки как отражение общей модели оценки кредитного риска приобретает все большую значимость в посткризисное время, с учетом ожидаемого ужесточения норм мирового банковского регулирования и глобального пересмотра подходов к риск-менеджменту. Стоит напомнить о Базеле?III?— новом соглашении, подготовленном Базельским комитетом по банковскому регулированию и надзору в дополнение к существующим рекомендациям, составляющим основу банковского регулирования в развитых странах мира. Россия входит в число 27 стран — членов Базельского комитета и принимает активное участие в разработке и согласовании новых рекомендаций, поэтому вводимые изменения также коснутся и российских банков.

Помимо значительного перечня нововведений, касающихся требований к достаточности банковского капитала и ликвидности, кредитным учреждениям будет рекомендовано пересматривать собственные модели в сторону более консервативной оценки кредитного риска. Это касается и рейтинговых моделей оценки, и самих уровней коэффициентов риска, соответствующих присваиваемым рейтингам, которые применяются к расчету различных показателей, связанных с оценкой ожидаемых потерь по сделке, необходимого капитала и доходности по сделке. Этот процесс уже постепенно набирает обороты среди европейских регуляторов. В результате присваивание более низких рейтингов контрагентам и тем самым существенное увеличение применяемых коэффициентов риска, могут привести к удорожанию стоимости сделки для клиента или вовсе отказу банка от принятия слишком высокого риска на свой баланс.

Для устранения вышеописанных недостатков, рейтинговые модели в банках регулярно пересматриваются и совершенствуются, обрастая дополнительными факторами и корректирующими коэффициентами. Более того, ввиду введения вышеупомянутого Базеля III, процесс совершенствования в течение ближайших нескольких лет, скорее всего, существенно активизируется — у банков появится для этого реальный стимул, ведь от степени адекватности применяемой модели напрямую будет зависеть их доход.

Непрерывный процесс

Если вернуться к описанию системы кредитного анализа, то остается последний этап, наступающий после получения кредитного одобрения и выдачи кредита. Во время этого этапа аналитик или риск-менеджер банка осуществляет регулярную проверку кредитоспособности заемщика. Как правило, в кредитной документации прописывается обязательство заемщика по регулярному предоставлению информации (операционных показателей, финансовой отчетности, расшифровок некоторых статей финансовой отчетности, финансовой модели и т.д.), в особенности если компания обязана соблюдать определенные ковенанты. Соответственно, на базе данной информации, а также дополнительно запрошенной у клиента аналитик/риск-менеджер делает, как правило, ежегодный обзор по клиенту, заново оценивает и присваивает рейтинг, который также представляется на кредитный комитет банка.