Некоторые организации довольно часто в своей деятельности используют заемные деньги, в том числе берут займы в валюте. При этом по условиям заключенного между заемщиком и заимодавцем договора деньги заемщику могут перечислять как единой суммой сразу, так и частями (иначе говоря, траншами). А при получении валютного займа траншами у компании-заемщика возникают вопросы по расчету процентов по займу для целей учета. Ведь их можно посчитать разными способами. В итоге общая сумма процентов в валюте будет одинаковой, а вот в рублевом эквиваленте — различаться. Мы поможем найти правильный вариант расчета процентов и расскажем, как заемщику отразить в бухгалтерском и налоговом учете получение валютного займа, если он перечисляется траншами.

Получение и возврат заемных денег, а также уплата процентов по займу не влечет для заемщика каких-либо последствий по

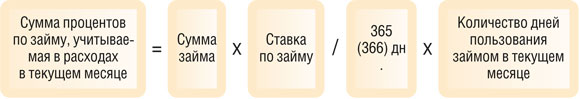

Как известно, в налоговом учете сумму расхода в виде процентов за отчетный период нужно определять по каждому виду долговых обязательств исходя из установленной условиями договора доходности и срока действия такого долгового обязательства в отчетном период Для целей бухучета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договор То есть для расчета процентных расходов можно использовать такую формулу:

А раз проценты по валютному займу исчисляются в валюте, то в учете их нужно пересчитывать в рубли по курсу ЦБ (или иному курсу, указанному в договор

Можно встретить такой вариант расчета процентов. Предположим, заемщик под 10% годовых получил один транш в сумме 10 000 евро 4 марта 2016 г., а второй транш в сумме 5000 евро — 24 марта 2016 г. То есть общая сумма займа по договору составила 15 000 евро. Проценты по займу по условиям договора начисляются со дня, следующего за днем предоставления денег. Таким образом, в марте заемщик начисляет проценты исходя из того, что суммой 10 000 евро он пользовался в течение 20 дней (с 5 марта по 24 марта) и суммой 15 000 евро — в течение 7 дней (с 25 марта по 31 марта). Расчет процентов за март:

- 10 000 евро х 10% / 366 дн. х 20 дн. = 54,64 евро;

- 54,64 евро х (курс на 24 марта) = 4135,71 руб.;

- 15 000 евро х 10% / 366 дн. х 7 дн. = 28,69 евро;

- 28,69 евро х (курс на 31 марта) = 2195,89 руб.

То есть всего за март будет начислено процентов: в евро — 83,33 (54,64 евро + 28,69 евро), в рублях — 6331,6 (4135,71 руб. + 2195,89 руб.).

Но так делать неправильно, и вот почему.

По договору займа заимодавец передает в собственность заемщику деньги, а заемщик должен вернуть их заимодавцу в том же количестве. Такой договор считается заключенным с момента передачи дене И если условиями договора предусмотрена выдача займа частями (траншами), то каждый новый транш, в ходе которого заемщику перечисляются деньги, в целях налогового учета следует рассматривать как новое отдельное долговое обязательств То есть поступивший транш нужно учитывать как самостоятельный заем и исходя из этого надо считать проценты отдельно по каждому траншу.

Заметим также, что подобных разъяснений касательно бухучета Минфин не давал. Но полагаем, что во избежание разниц с налоговым учетом в бухучете целесообразно придерживаться такого же правила.

И в бухгалтерском, и в налоговом учете проценты признаются в расходах независимо от срока их уплаты, установленного в договор

- на последнее число каждого месяца (отчетного периода — в бухучете);

- на дату возврата займа.

Поэтому для пересчета в рубли процентов, выраженных в валюте, курс ЦБ нужно брать именно на указанную дату их признания в расхода

Покажем на примере, как правильно посчитать проценты и отразить их в учете.

/ условие / Компания в 2016 г. заключила с заимодавцем договор краткосрочного займа в иностранной валюте. По условиям договора проценты по займу начисляются по ставке 10% годовых со дня, следующего за днем предоставления займа, по день возврата займа включительно и уплачиваются заимодавцу вместе с основной суммой займа. Деньги по договору компания получает траншами. Первый получен 4 марта в сумме 10 000 евро, второй — 24 марта в сумме 5000 евро. Заем вместе с процентами возвращен 28 апреля.

Курс евро, установленный Банком России, составил:

- на дату получения первого транша займа (4 марта) —

- на дату получения второго транша займа (24 марта) —

- на отчетную дату (31 марта) —

- на дату возврата займа (28 апреля) —

Заемные деньги использованы для финансирования текущей деятельности компании. Промежуточная бухгалтерская отчетность составляется на последнее число каждого календарного месяца.

/ решение / Поскольку заем выдается траншами и каждый транш рассматривается как отдельное обязательство, суммы процентов по договору составляют:

- на 31 марта (по первому траншу) за 27 дней пользования займом в марте (с 5 марта по 31 марта): 10 000 евро х 10% / 366 х 27 дн. = 73,77 евро;

- на 31 марта (по второму траншу) за 7 дней пользования займом в марте (с 25 марта по 31 марта): 5000 евро х 10% / 366 х 7 дн. = 9,56 евро;

- на 28 апреля (по первому траншу): 10 000 евро х 10% / 366 х 28 дн. = 76,50 евро;

- на 28 апреля (по второму траншу): 5000 евро х 10% / 366 х 28 дн. = 38,25 евро.

В бухучете нужно сделать следующие проводки.

В налоговом учете отражаются следующие операции.

| Содержание операции | Вид дохода/ расхода | Сумма, руб. |

| На последнее число текущего месяца (31 марта) | ||

| Отражена положительная курсовая разница от переоценки основной суммы займа (первый транш) (10 000 евро х (80,2100 76,5386 |

Внереализационный доход | 36 714,00 |

| Отражена отрицательная курсовая разница от переоценки основной суммы займа (второй транш) (5000 евро х (75,6902 76,5386 |

Внереализационный расход | 4 242,00 |

Основную сумму займа (и сумму начисленных процентов) нужно пересчитывать в рубли по соответствующему курсу ЦБ (или иному установленному договором курсу) как минимум раз в месяц на наиболее раннюю из

Возникающие на эти даты положительные или отрицательные курсовые разницы включаются соответственно во внереализационные доходы или расход |

||

| Начислены проценты за март по первому траншу (73,77 евро х 76,5386 |

Внереализационный расход | 5 646,25 |

| Начислены проценты за март по второму траншу (9,56 евро х 76,5386 |

Внереализационный расход | 731,71 |

| Проценты по займу всегда включаются во внереализационные расходы, даже если заем был направлен на приобретение (создание) | ||

| На дату возврата займа (28 апреля) | ||

| Отражена положительная курсовая разница от переоценки основной суммы займа (первый транш) (10 000 евро х (76,5386 73,8023 |

Внереализационный доход | 27 363,00 |

| Отражена положительная курсовая разница от переоценки основной суммы займа (второй транш) (5000 евро х (76,5386 73,8023 |

Внереализационный доход | 13 681,50 |

| Отражена положительная курсовая разница от переоценки процентов за март (первый транш) (73,77 евро х (76,5386 73,8023 |

Внереализационный доход | 201,86 |

| Отражена положительная курсовая разница от переоценки процентов за март (второй транш) (9,56 евро х (76,5386 73,8023 |

Внереализационный доход | 26,16 |

| Начислены проценты за апрель по первому траншу (76,50 евро х 73,8023 |

Внереализационный расход | 5 645,88 |

| Начислены проценты за апрель по второму траншу (38,25 евро х 73,8023 |

Внереализационный расход | 2 822,94 |

Таким образом, за март будет начислена следующая сумма процентов: в евро — 83,33 (73,77 евро + 9,56 евро), в рублях — 6377,96 (5646,25 руб. + 731,71 руб.).

Как видим, рублевая сумма процентов за месяц в двух приведенных нами способах расчета различается. И это различие по году может оказаться существенным, тем более при получении крупных займов.