Формула коэффициента соотношения заемных и собственных средств показывает структуру капитала, давая общую его характеристику, включая финансовое состояние.

Формула коэффициента соотношения заемных и собственных средств представляет собой соотношение заемного (привлекаемого) капитала и собственного капитала. Показатель соотношения заемных и собственных средств рассчитывается по данным из формы № 1 (бухгалтерского баланса).

Формула коэффициента соотношения заемных и собственных средствдостаточно простая. Ее можно рассчитать отношениемсовокупности долгов по заемным средствам, не зависимо от сроков их погашения, к сумме собственного капитала.

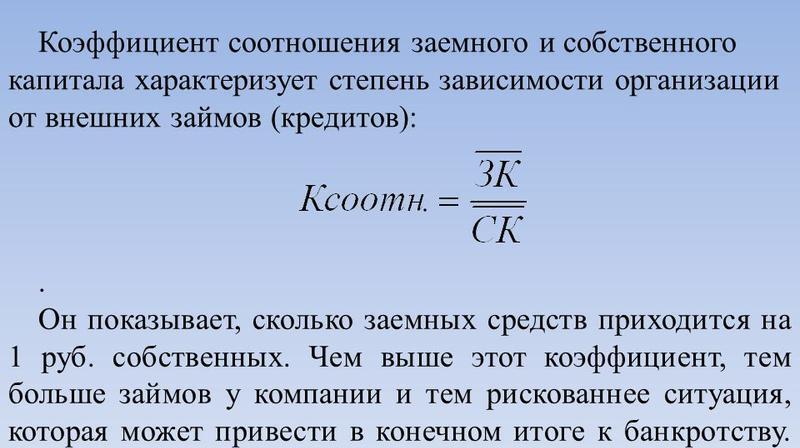

Формула коэффициента соотношения заемных и собственных средств в общем виде выглядит следующим образом:

K = ЗК / СК

Здесь К – коэффициент соотношения заемных и собственных средств,

ЗК – сумма заемного капитала,

СК – сумма собственного капитала.

Второй вариант формулы:

К = (ДЗ + КЗ) / СК

Здесь ДЗ – сумма долгосрочной задолженности,

КЗ – сумма краткосрочной задолженности.

Для вычисления соотношения между собственными и заемными средствами требуются данные бухгалтерского баланса, при этом формула принимает следующий вид:

К = (строка 1410 + строка 1510) / строка 1300

Здесь К – коэффициент соотношения собственных и заемных средств,

Строка 1410 – сумма долгосрочных финансовых обязательств (берется из бухгалтерского баланса),

Строка 1510 – сумма краткосрочных финансовых обязательств (бухгалтерского баланса),

Строка 1300 – сумма собственного капитала.

Формула коэффициента соотношения заемного и собственного капитала должна показать оптимальное соотношения заемных и собственных средств. Существует несколько значений коэффициента:

- Коэффициент больше единицы, что говорит о том, что заемный капитал больше, чем собственный (появляется риск банкротства в некоторых случаях);

- Коэффициент в диапазоне 0,7 – 1 показывает неустойчивое положение копании, при котором появляются признаки ее неплатежеспособности;

- Коэффициент в диапазоне от 0,5 до 0,7 считается оптимальным, предприятие с таким коэффициентом устойчиво в финансовом отношении и функционирует в нормальном режиме;

- Коэффициент менее 0,5 отражает устойчивое состояние работы компании, тем не менее, говоря о ее неэффективной работе.

Одно только соотношение заемных и собственных средств не может дать полной картины хозяйственной деятельности предприятия. Для более точной оценки необходим анализ и других коэффициентов деятельности компании.

Расчет коэффициента соотношения заемного и собственного капитала проводят в тех случаях, когда необходимо быстрое получение ориентировочных данных о финансовой ситуации на предприятии. Этот показатель может дать общее представление о тех пропорциях, которые составляет заемный и собственный капитал.

Если собственные средства будет преобладать, то это отражает хорошее финансовое положение, а увеличение заемных средств может говорить о вероятной финансовой неустойчивости.

Использование этого коэффициента важно тем людям, которые вкладывают в компанию собственные средства:

| Задание | Определить показатель соотношения собственных и заемных средств предприятия N, если известны следующие данные: |

Сумма краткосрочной задолженности – 15 159 рублей,

Сумма долгосрочной задолженности – 156 000 рублей,

Стоимость собственного капитала – 125 000 рублей.

K = ЗК / СК

К = (15 159 + 156 000) / 125 000 = 1,37

Вывод. Мы видим, что заемный капитал предприятия превышает собственный. Что является показателем его вероятного банкротства.

| Задание | Рассчитать показатель соотношения собственных и оборотных средств предприятия, если есть следующие показатели бухгалтерского баланса за 2 года: |

Строка 1410 (долгосрочные финансовые обязательства)

1 год – 120 000 рублей,

2 год – 111 000 рублей.

Строка 1510 (краткосрочные финансовые обязательства)

1 год – 15 000 рублей,

2 год – 9 000 рублей.

Строка 1300 (стоимость собственного капитала)

1 год – 280 000 рублей,

2 год – 210 000 рублей.

К = (строка 1410 + строка 1510) / строка 1300

К (1 год) = (120000 + 15000) / 280000 = 0,48

К (2 год) = (111000 + 9000) / 210000 = 0,57

Вывод. Мы видим, что показатель находится в норме за оба года и соотношение заемного и собственного капитала эффективно.

Соотношение средств пассива необходимо выдерживать в определенной пропорции. Анализ структуры дает понять, за счет каких разновидностей капитала сформировано все имущество компании. Если собственных пассивов недостаточно, предприятие характеризуется как финансово неустойчивое. В процессе исследования оценивается коэффициент долгосрочного привлечения заемных средств. Он предоставляет информацию о состоянии финансовых ресурсов. Поэтому эту методику должен знать каждый аналитик. О ней пойдет речь далее.

Чтобы правильно понимать, что такое коэффициент долгосрочного привлечения заемных средств, нужно разобраться в терминах. Пассив состоит из собственных и привлеченных средств. Задолженность кредиторская же, в свою очередь, может быть долгосрочной и краткосрочной. В последнем варианте средства привлекаются предприятием на срок менее 1 операционного периода.

Долгосрочные пассивы – это обязательства, которые есть у предприятия и срок погашения которых более 1 года. К этой статье баланса относятся кредиторская (долгосрочная) задолженность, облигации, аренда, обязательства по пенсионным начислениям.

Эти средства компания берет у банков или же других организаций. Причем пользование деньгами инвесторов, по понятным причинам, не безвозмездное. За оговоренный срок компания должна выплатить кредитору всю сумму займа плюс проценты. Поэтому подобные источники финансирования еще называют платными.

Чтобы правильно рассчитать коэффициент долгосрочного привлечения заемных средств по балансу, необходимо понимать иметь представление о составных частях этого источника финансирования. В первую очередь сюда относят долгосрочные кредиты. Часть средств инвестора, которая будет полностью выплачена в конце срока применения, относится к краткосрочным пассивам.

Также сюда входят облигации. Это долговые ценные бумаги, выпущенные предприятием с целью привлечения новых финансовых источников.

К долгосрочным займам относится аренда. Но это справедливо лишь в том случае, если она осуществляется на длительный срок. В рассматриваемую структуру также входят резервы и фонды. Это обязательства, которые создаются из прибыли до налогообложения. Они выглядят как долги. Их предприятие уплатит в будущем в виде пенсий, депозитов служащих, бонусов персоналу и т. д.

Коэффициент долгосрочного привлечения заемных средств, норма которого устанавливается с учетом вида деятельности организации, уменьшает финансовую устойчивость компании. Чем больше у организации определяется долговых обязательств, тем выше риск невозврата средств инвесторам.

Чтобы заинтересовать кредиторов, предприятие должно пообещать им выгодные условия сделки. Организация, которая не использовала ранее заемный капитал, является привлекательной для инвесторов. Ведь значительное количество собственного капитала гарантирует возврат их средств в срок, а также оплату в виде процентов.

Если же в структуре пассива баланса увеличивается количество платных источников финансирования, возрастает риск для инвесторов не вернуть свои средства в оговоренный договором период. Они не хотят вкладывать в такую компанию свои средства. Чтобы их заинтересовать, руководство предлагает им более высокую оплату за пользование заемным капиталом. В этом случае уменьшается экономическая выгода для предприятия. Поэтому соотношение капитала, отраженного в пассиве, обязательно контролируется аналитиками.

Изучая коэффициент долгосрочного привлечения заемных средств, необходимо понимать их важность в организации деятельности компании. При использовании исключительно собственных (бесплатных) источников финансирования устойчивость компании определяется как наиболее высокая. С появлением заемного (платного) капитала в структуре баланса этот показатель начинает уменьшаться.

Однако не стоит думать, что компания, осуществляющая свою деятельность только за счет собственного капитала, является более успешной. Показателем финансового результата любого предприятия в рыночной экономике выступает чистая прибыль. Она, в свою очередь, влияет на показатели рентабельности. При разумном привлечении платных ресурсов чистая прибыль может значительно возрасти. При небольшом снижении финансовой устойчивости рост рентабельности производства является признаком правильной организации работы организации. Поэтому компании стремятся привлекать долгосрочные платные источники.

Для оценки правильности организации структуры баланса применяется коэффициент долгосрочного привлечения заемных средств. Формула его расчета позволяет понять, какая часть производственной деятельности обеспечивается долгосрочными источниками финансирования. О чем идет речь7 Так как эту часть имущества компания финансирует за счет своих источников, формула коэффициента долгосрочного привлечения капитала будет выглядеть так:

— Кдпс = ДП : (ДП + СК), где ДП – долгосрочные пассивы, СК – собственные финансовые источники.

Эта формула не принимает во внимание краткосрочные займы. Это позволяет оценить структуру капитала с позиции долгосрочных собственных и заемных финансовых источников.

Данные формы № 1 бухгалтерской отчетности обязательно используются, если нужно рассчитать коэффициент долгосрочного привлечения заемных средств. Статья под номером 1400 в балансе отражает количество всех долгосрочных обязательств компании на дату проведения учета. Она учитывается при расчетах. В статье 1300 отражено количество собственного капитала. Поэтому эти данные также принимаются во внимание аналитиками.

С учетом данных баланса, формула коэффициента долгосрочного привлечения заемных средств будет выглядеть так:

— Кдпс = с. 1400 : (с. 1400 + с. 1300).

Этот расчет справедлив для тех предприятий, у которых сумма всех долгосрочных кредитов значительно превышает прочие обязательства со сроком погашения более операционного периода. Но если величина последних слишком велика, то для расчета вместо статьи 1400 лучше брать статью 1410.

Каждая компания исследует коэффициент долгосрочного привлечения заемных средств. Норматив показателя зависит от отрасли, в которой работает компания. Также его отслеживают в динамике. Рост показателя в сравнении с предыдущими периодами при снижении рентабельности операционной деятельности говорит о нецелесообразном увеличении в структуре пассива долгосрочных заемных средств.

Поэтому образцовое значение для этого коэффициента не устанавливается. Общая сумма обязательств (краткосрочных и долгосрочных) не должна превышать в структуре баланса 50 %.

Информацию, которую предоставляет при анализе данная методика, используют в своей работе аналитики, руководство компании, а также инвесторы. Коэффициент долгосрочного привлечения заемных средств показывает, как сильно зависит объект исследования от заемного капитала. Увеличение его в динамике является негативным сигналом.

Однако для осуществления полноценной оценки деятельности компании необходимо применять результат этого анализа в комплексе с показателями финансовой устойчивости, коэффициентами рентабельности и финансового левериджа. Это поможет взглянуть на всю картину комплексно. Не всегда рост показателя долгосрочного привлечения платных источников финансирования является негативным фактором. Если организация не использует в своей деятельности дополнительный капитал, полученный от инвесторов, она теряет свои выгоды.

Чтобы изучить коэффициент долгосрочного привлечения заемных средств, нормативное значение устанавливают путем сравнения объекта исследования с другими предприятиями отрасли. Но в современном мире подобные методы применяются шире. Можно сравнивать организацию финансовых источников предприятий всего мира.

В зарубежной практике финансового учета принято расценивать заемный капитал как совокупность долгосрочных и краткосрочных инвестиций. Чтобы было легче сопоставить предприятия разных стран, для оценки структуры баланса используют показатель EBITDA. Это финансовый результат деятельности компании до вычета налогов, амортизации и процентов. Он позволяет оценить платежеспособность организации.

Рассчитав коэффициент долгосрочного привлечения заемных средств, аналитик должен оценить и другие показатели организации структуры пассива баланса. Для этого заемный капитал сравнивают с показателем EBITDA. При этом в расчет берут и краткосрочные займы. Всю сумму долга делят на EBITDA.

В мировой практике принят норматив этого показателя — 3. Если полученный результат превышает 4-5, необходимо снизить сумму долговых обязательств. Иначе у компании появляются проблемы со своевременной выплатой процентов и суммы займа. При этом падает инвестиционная привлекательность исследуемой компании.

Оценка долгосрочных пассивов является важным этапом проведения финансового анализа предприятия. Оптимизация структуры баланса позволяет максимально эффективно организовать имущество и получать наибольшее количество чистой прибыли. Поэтому представленный коэффициент не остается без внимания аналитиков и рассматривается в динамике, в комплексе с другими показателями.

Детальный и подробный анализ финансовой отчетности может раскрыть практически всю картину жизнедеятельности экономического субъекта. Однако времени для проведения скрупулезного анализа не всегда достаточно. Для получения достоверных, но оперативных данных используют специальные расчетные показатели — коэффициенты. Коэффициент отношения заемных и собственных средств — одна из таких контрольных точек.

Исчислив данный показатель, можно оценить, насколько устойчиво финансовое положение подконтрольной организации. Если же свои средства доминируют в соотношении, то можно уверенно сказать, что деятельность предприятия рентабельна. То есть компания в силах самостоятельно расплатиться по принятым обязательствам.

Если большая часть финансов, находящихся в распоряжении фирмы, — кредитные деньги, то следует насторожиться. Вполне вероятно, что предприятие терпит убытки, что собственных денег не хватает, чтобы расплатиться по счетам. Правда, преобладание кредитных финансов не всегда отрицательно. Ведь фирма может получить инвестиции и кредиты на расширение производства, открытие филиальной сети, освоение новых продуктов и прочее. Таким образом, при оценке ситуации нужно учитывать обстоятельства.

Значение соотношения собственного капитала (СК) и заемного капитала (ЗК) должно быть интересно деловым партнерам экономического субъекта (поставщикам, покупателям, посредникам), а также кредиторам и инвесторам. Пристальное внимание к показателю должно быть и у собственников предприятия, чтобы реально оценивать положение дел в компании, и при необходимости своевременно менять финансовую и управленческую политику.

Исчислить значение довольно просто. Для этого необходимо выяснить всего два показателя:

- сумма всех задолженностей по полученным кредитам, займам, ссудам и прочим долгам по заемным средствам, причем независимо от периодов и сроков их погашения и условий возврата (сумма краткосрочных и долгосрочных ЗК);

- денежное выражение всех видов финансов, которые считаются собственными средствами компании (СК).

Эти показатели включает формула коэффициента соотношения заемных и собственных средств:

Удобно рассчитать показатель на основании данных годовой бухгалтерской финансовой отчетности экономического субъекта. Для исчисления потребуется всего лишь бухгалтерский баланс за последний отчетный период. Формула доли заемного капитала по строкам баланса будет следующей:

- строка 1410 — долги по долгосрочным займам;

- строка 1510 — долги по краткосрочным займам;

- строка 1300 — значение СК.

Если показатели соотношения в формуле поменять местами, то мы получим коэффициент покрытия долгов. Соотношение собственного и заемного капитала показывает, какой объем долгов по кредитным обязательствам предприятие в силах покрыть самостоятельно.

Обратная формула будет следующей:

Либо по строкам бухгалтерского баланса:

Завершив исчисления, необходимо проанализировать полученные результаты. Приведем общие нормативы для коэффициента соотношения заемных и собственных средств.

Если в результате расчетов показатель:

- больше 1, то это говорит о риске банкротства компании, ведь позаимствованные средства превышают свои капиталы, следовательно, у фирмы может не хватить денег, чтобы рассчитаться по долгам;

- от 0,7 до 1 коэффициент соотношения заемных и собственных средств показывает, что положение компании неустойчивое, фирма имеет признаки неплатежеспособного субъекта;

- от 0,56 до 0,7 — оптимальное значение, так как показывает, что предприятие эффективно использует как кредитные, так и свои финансовые активы, субъект устойчив и платежеспособен;

- ниже 0,5 — показатель высокой финансовой устойчивости, однако такое значение может быть расценено как неэффективное управление.

detector