Исходя из этого при займе существует два вида процентов:

- Проценты по договору займа (ст. 809 Гражданского кодекса РФ). Это проценты за пользование заемной денежной суммой. То есть прошел срок с момента займа и заемщик должен вернуть больше. Это не санкции, а вознаграждение или плата за предоставление суммы займа на определенное время.

- Проценты за неисполнение или просрочку исполнения обязательства по возврату заемных средств (п. 1 ст. 395, ст. 811 Гражданского кодекса РФ). Это и есть санкции за то, что заемщик не возвращает в срок сумму займа.

Ситуация №1. Заемщик не отдает ни сумму основного долга, ни проценты по договору.

Ситуация №2. Заемщик возвратил сумму основного долга, но не отдает проценты по договору.

Ситуация №3. Заемщик частично возвратил сумму основного долга и не отдает проценты по договору.

1. Проценты по договору.

Нормы о договоре займа не предусматривают предельного размера процентов, который может быть установлен сторонами. Также Гражданский кодекс РФ не содержит прямых норм, которые могли бы уменьшить слишком высокий размер процентов, ущемляющий интересы заемщика.

Однако, судебная практика по этому вопросу неоднозначна и представляет 3 разных позиции:

Позиция №1. Установление высокого процента за пользование заемными средствами является злоупотреблением правом, при котором суд может уменьшить размер процента (Постановление ФАС Волго-Вятского округа от 26.09.2006 по делу N А43-3546/2006-4-74, Постановление ФАС Уральского округа от 24.12.2002 N Ф09-3142/02-ГК, Постановление ФАС Уральского округа от 24.12.2002 N Ф09-3142/02-ГК).

Позиция №2. Установление высокого процента за пользование заемными средствами не является злоупотреблением правом (Постановление ФАС Восточно-Сибирского округа от 28.01.2008 N А10-2382/07-Ф02-9946/07 по делу N А10-2382/07).

Позиция №3. Установление высокого процента за пользование заемными средствами не является злоупотреблением правом, если не доказано включение этого условия в договор по настоянию заимодавца (Постановление ФАС Северо-Кавказского округа от 20.06.2006 N Ф08-2680/2006 по делу N А61-2402/2005-3).

2. Проценты за неисполнение или просрочку исполнения обязательства по возврату заемных средств.

Предельный размер процентов за неисполнение или просрочку исполнения обязательства по возврату заемных средств законодательно не закреплен. Так что стороны могут предусмотреть любой процент.

Однако, согласно части первой ст. 333 Гражданского кодекса РФ, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку. Например, процент санкции по договору в несколько раз превышает размер ставки рефинансирования Центрального банка Российской Федерации, и это говорит о том, что явно неустойка явно несоразмерна последствиям нарушения обязательства.

Чтобы расписка или договор займа был беспроцентным, в нем должно быть прямо указано об этом. Если в расписке или договоре займа нет такой оговорки и процент не указан, то размер процентов определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части (п. 1 ст. 809 Гражданского кодекса РФ).

Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда:

- договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

- по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками (п. 3 ст. 809 Гражданского кодекса РФ).

В соответствии с п. 2 ст. 810 Гражданского кодекса РФ если иное не предусмотрено договором займа, сумма беспроцентного займа может быть возвращена заемщиком досрочно.

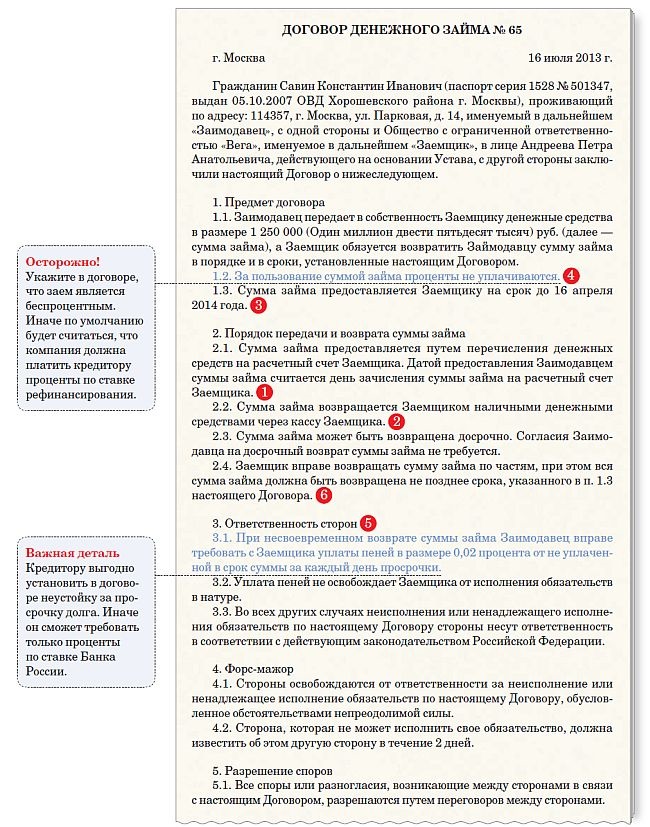

Также укажите, в какие сроки и в каком порядке заемщик должен уплачивать проценты кредитору 1.2. За пользование займом Заемщик выплачивает Заимодавцу проценты в размере 15 процентов годовых. Проценты начисляются со дня, следующего за днем предоставления суммы займа, до дня возврата суммы займа включительно. Проценты за пользование займом уплачиваются не позднее 10-го числа каждого месяца пользования займом начиная с месяца, следующего за месяцем предоставления суммы займа. Проценты, начисленные за последний период пользования займом, уплачиваются одновременно с возвратом суммы займа. (4) 3.2.* При несвоевременной уплате процентов Заимодавец вправе требовать с Заемщика оплаты пеней в размере 0,05 процента от не уплаченной вовремя суммы процентов за каждый день просрочки (5) Возврат займа В договоре или в приложении к нему вы можете установить график возврата долга 2.4.

По правилам, стандартный договор займа должен включать:

Наименование документа, место и дату его составления сведения о сторонах соглашения Предмет, с указанием точного размера займа и условия предоставления и возврата денежных средств Обязанности сторон и срок, на который выдаются средства Ответственность и условия разрешения споров, заключительные положения, а также реквизиты и подписи сторон

Если соглашение предусматривает займ с обеспечением, то отдельно составляется документ, относительно передачи залогового имущества.

Важно помнить, что документы по займу, могут служить и в качестве отчетных, так как такие сделки подразумевают наличие материальной выгоды.

Законодательство РФ предусматривает право сторонам сделки, оформить кредит по более гибкой и лояльной системе.

В этом случае не будет начислена материальная выгода? Ответ: Организация вправе выдать своему учредителю как процентный, так и беспроцентный заем. Законом это не запрещается. То есть минимальных (максимальных) ограничений по процентной ставке по займам законом не установлено (и в том случае, когда заем организация выдает своему учредителю).

При этом для того, чтобы у учредителя не возникало материальной выгоды в виде экономии на процентах, и не было НДФЛ к удержанию, ставка процентов по займу должна составлять не менее 2/3 ставки рефинансирования (c 01.01.2016 ставка рефинансирования приравнена к значению ключевой ставки).

Как оформить выдачу займа

Заем может выдать, так же как и получить, любая организация или человек, в том числе и предприниматель.

В качестве альтернативы стоит уполномочить подписывать документы, к примеру, главного бухгалтера.

Для этой цели на него оформляется доверенность, которая должна быть приложена к основному пакету документов по ссуде.

В случае получения займа в ООО собственник, который выступает заемщиком, должен уплатить налог.

Необходимость в налоговых отчислениях возникают в следующем случае:

- если деньги (вещи) заняты под 0%;

- если процент низкий – менее 2/3 ставки рефинансирования ЦБ РФ.

Основание для налогообложения – взятие денег в долг под 0% (или по мизерной ставке) расценивается как получение материальной выгоды.

Кстати, если в составе некой группы компаний имеется фирма на УСН, но на ее расчетном недостаточно денег для выдачи займа – можно сначала оформить займ от фирмы к фирме со стороны основной организации (которая работает на ОСН).

Оформляется процедура отдельным письменным соглашением участников сделки либо посредством одностороннего уведомления от займодавца.

Учредитель в уведомлении указывает реквизиты основного договора, сумму долга и факт того, что обязательства заемщика прекращаются.

У ООО в этом случае возникает доход в размере полученной и прощеной суммы займа. Доход причисляется к внереализационному доходу, поскольку получен не от деятельности организации.

Налог выплачивается согласно применяемому режиму налогообложения – 20 % на ОСНО и 6 % на УСН.

Важно! Если участник, простивший долг, имеет в компании более 50 % доли в уставном капитале, то внереализационный доход не возникает.

Соответственно и налог не начисляется (ст.251 НК РФ).

При этом, сторонам сделки следует учитывать правило, согласно которому, с начала 2018 года предусматриваются ежемесячные выплаты НДФЛ, по ставке, равной 35 %.

Об этом речь идет в налоговом законодательстве, статье 224. Такой налог рассчитывается по следующей формуле — размер займа умножается на 2/3 ставки рефинансирования и на 35 %.

В итоге получается размер налоговых потерь.

Таким образом, беспроцентный займ учредителю от ООО, как вариант сделки, является невыгодным. Избежать уплаты налога, можно в одном случае — предусмотреть в договоре уплату процентов, размер которых будет превышать 2/3 ставки рефинансирования ЦБ РФ.

Если учредитель, которому оформляется кредит, не получает денежных выплат от общества, например, заработной платы или дивидендов, соответственно, с него не удерживается НДФЛ, то организация должна сообщить о таком обстоятельстве налоговой службе.

В этом случае (и в иных, когда учредитель и организация признаются взаимозависимыми лицами) у учредителя появляется доход в виде недополученных процентов по займу (письмо Минфина России от 27.05.2016 № 03-01-18/30778). Размер процентов определяется по методам, отраженным в п.

1 ст. 105.7 НК РФ.

3. Начисление материальной выгоды — дохода предприятия при нулевой процентной ставке по займу не осуществляется (письмо Минфина РФ от 09.02.2015 № 03-03-06/1/5149).

В свою очередь, если беспроцентный заем выдан учредителю, то формируется материальная выгода от экономии на процентах, и с нее уплачивается НДФЛ — по ставке 35% (пп. 1 п. 2 ст. 212, п. 2 ст.

Срок возврата займа — важное условие, хотя и необязательное. Если про срок умолчать, то заемщик должен будет вернуть деньги в течение 30 дней со дня, когда кредитор предъявит требование об этом (п.

1 ст. 810

Так вот, данным правилом вы можете воспользоваться, если средства вашей компании предоставили учредитель или дружественная организация. И на момент, когда вы составляете договор, уже известно, что возвращать заем не придется.

В этом случае стоит прописать в договоре, что вернуть деньги ваша компания обязана, как только этого потребует заимодавец.

Может выдаваться под проценты или без учета таковых а срок действия соглашения начинает отсчитываться с момента, когда денежные средства были переданы учредителю Выдаваться средства могут наличными или переводится на банковский счет или карту условия соглашения должны определять порядок погашения кредита Выдается только в валюте РФ и решение о выдаче денежных средств учредителю принимается на общем собрании всех учредителей ООО

Все согласованные условия оформляются в письменном виде.

Видео: заем руководителю

Общество, у которого учредитель решает взять займ, не может оформить сам процесс только по желанию собственника, так как для осуществления процедуры потребуется согласие всех участников предприятия и соответствующее оформление бумаг.

Учредитель является одним из собственников бизнеса, то есть деньги общества – это его деньги в том проценте, которым он участвует в уставном капитале. Но закон запрещает просто снять деньги с расчетного счета фирмы или взять из кассы для личного пользования.

Существуют законные методы взять деньги в собственном ООО:

- Исчислить и получить дивиденды;

- Получить деньги под отчет;

- Оформить договор займа.

Дивиденды распределяются в определенные периоды, кроме того, их может быть недостаточно.

Получение денег под отчет может быть применено только в том случае, когда учредитель является в то же время сотрудником этой компании.

Не важно, в роли заимодавца или заемщика.Варинаты формулировок для договора займа Условия договора Что можно прописать в договоре Примеры формулировок Способ выдачи займа Заем можно предоставлять и возвращать наличными деньгами или безналичным способом 2.1. Сумма займа выдается Заемщику наличными денежными средствами из кассы Заимодавца.

(1) 2.2. Возврат суммы займа производится путем перечисления денежных средств на банковский счет Заимодавца (2) Срок займа В договоре можно не устанавливать конкретный срок займа. Тогда зафиксируйте период, в течение которого заемщик должен перечислить деньги кредитору после того, как тот их потребует 1.3. Сумма займа подлежит возврату в течение 15 дней со дня предъявления Заимодавцем требования об этом (3) Размер процентов и порядок их уплаты Если вы оформляете платный заем, пропишите в договоре ставку процентов.

Нередко учредители предоставляют своей компании займы, и, как правило, беспроцентные. Директор поручил вам оформить именно такую сделку, и вы думаете, где бы взять образец договора? Не переживайте. Чтобы вы не тратили время на поиски шаблона, предлагаем воспользоваться тем, что составили мы — договор займа образей ниже.

Варинаты формулировок для договора займа

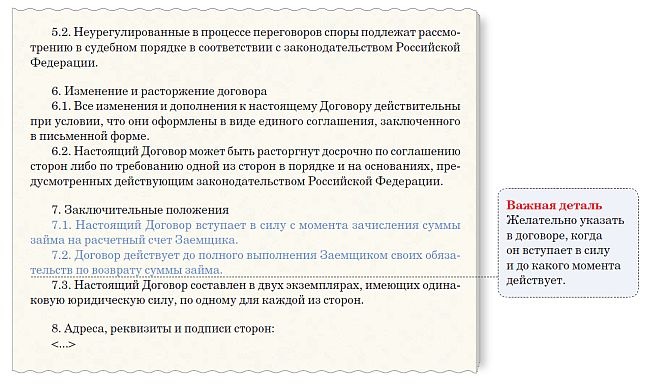

| Условия договора | Что можно прописать в договоре | Примеры формулировок |

|---|---|---|

| Способ выдачи займа | Заем можно предоставлять и возвращать наличными деньгами или безналичным способом | 2.1. Сумма займа выдается Заемщику наличными денежными средствами из кассы Заимодавца. ( 1 ) 2.2. Возврат суммы займа производится путем перечисления денежных средств на банковский счет Заимодавца ( 2 ) |

| Срок займа | В договоре можно не устанавливать конкретный срок займа. Тогда зафиксируйте период, в течение которого заемщик должен перечислить деньги кредитору после того, как тот их потребует | 1.3. Сумма займа подлежит возврату в течение 15 дней со дня предъявления Заимодавцем требования об этом (3) |

| Размер процентов и порядок их уплаты | Если вы оформляете платный заем, пропишите в договоре ставку процентов. Также укажите, в какие сроки и в каком порядке заемщик должен уплачивать проценты кредитору | 1.2. За пользование займом Заемщик выплачивает Заимодавцу проценты в размере 15 процентов годовых. Проценты начисляются со дня, следующего за днем предоставления суммы займа, до дня возврата суммы займа включительно. Проценты за пользование займом уплачиваются не позднее 10-го числа каждого месяца пользования займом начиная с месяца, следующего за месяцем предоставления суммы займа. Проценты, начисленные за последний период пользования займом, уплачиваются одновременно с возвратом суммы займа. ( 4 ) 3.2.* При несвоевременной уплате процентов Заимодавец вправе требовать с Заемщика оплаты пеней в размере 0,05 процента от не уплаченной вовремя суммы процентов за каждый день просрочки ( 5 ) |

| Возврат займа | В договоре или в приложении к нему вы можете установить график возврата долга | 2.4. Возврат суммы займа осуществляется Заемщиком равными долями согласно графику, приведенному в приложении № 1 ( 6 ) |

* Это дополнительный пункт в раздел 3 договора. Таким образом, следующие пункты данного раздела, как они приведены в образце (см.выше), будут иметь номера 3.3 и 3.4.

Итак, подскажем, какие условия нужно и важно включить в договор займа. Сразу отметим, что лишь одно из них является обязательным — это сумма займа. С него мы и начнем. Затем выделим важные пункты в контракте. То есть те, которые лучше прописать, чтобы не возникло претензий у налоговиков. И под конец расскажем уже про полезные условия — их может и не быть, но с ними вы легко разрешите спор с контрагентом.

Разумеется, в договоре вы укажете размер займа. Если говорить на юридическом языке, это существенное условие сделки (п. 1 ст. 807 Гражданского кодекса РФ). Но договор будет считаться заключенным только после того, как кредитор по факту передаст заемщику денежные средства. Так что если, скажем, учредитель подписал договор но указанную в нем сумму не перечислил, ваша компания не может требовать от него предоставить заем.

Если вы хотите оформить беспроцентный заем, это нужно прямо прописать в договоре. Иначе по умолчанию заем считается платным. Пусть даже размер процентов в договоре и не указан — просто их нужно будет определять по текущей ставке рефинансирования. Об этом сказано в пункте 1 статьи 809 Гражданского кодекса РФ.

Срок возврата займа — важное условие, хотя и необязательное. Если про срок умолчать, то заемщик должен будет вернуть деньги в течение 30 дней со дня, когда кредитор предъявит требование об этом (п. 1 ст. 810 Гражданского кодекса РФ).

Так вот, данным правилом вы можете воспользоваться, если средства вашей компании предоставили учредитель или дружественная организация. И на момент, когда вы составляете договор, уже известно, что возвращать заем не придется. То есть, по сути, речь пойдет о финансовой помощи.

В этом случае стоит прописать в договоре, что вернуть деньги ваша компания обязана, как только этого потребует заимодавец. Тогда у налоговиков не будет повода заявить через три года, что сумму непогашенной кредиторки вы должны отразить в налоговых доходах (п. 18 ст. 250 Налогового кодекса РФ). Ведь пока заимодавец не потребует погасить долг, срок исполнения обязательств не наступит, а значит, нет основания отсчитывать срок исковой давности.

Беспроцентный заем по общему правилу можно вернуть досрочно в любое время. Если же средства вам выдали под проценты, вернуть их до срока вы вправе только с согласия контрагента. Об этом сказано в пункте 2 статьи 810 Гражданского кодекса РФ.

И еще. Иногда договор займа предусматривает возврат долга в рассрочку. В этом случае Гражданский кодекс РФ предоставляет кредитору следующее право. Если заемщик нарушит срок возврата части займа, компания может потребовать уплатить досрочно весь долг вместе с процентами. Это установлено в пункте 2 статьи 811 кодекса.

В договоре можно прописать размер неустойки за несвоевременный возврат займа.

Если же такого пункта о неустойке в контракте не будет, при просрочке кредитор вправе взыскать с заемщика только проценты по ставке Банка России Это помимо обычной платы за пользование заемными средствами, которая установлена условиями договора. Такое правило закреплено в пункте 1 статьи 811 Гражданского кодекса РФ.

Возможно, вы получаете или же будете возвращать заем наличными деньгами. Тогда нужно соблюдать лимит расчетов наличными. Он составляет 100 000 руб. по одному договору.

Вот еще одно ограничение. Наличную выручку расходовать на займы нельзя. Поэтому сначала придется сдать выручку в банк, а потом уже снять со счета сумму, необходимую для выдачи займа. Либо можно перевести деньги безналичным путем на счет кредитора в банке.

Если же этот запрет нарушить, налоговики могут оштрафовать вашу компанию на сумму от 40 000 до 50 000 руб. Такая санкция установлена в части 1 статьи 15.1 Кодекса РФ об административных правонарушениях. Причем судьи нередко занимают сторону контролеров. Пример — постановление ФАС Западно-Сибирского округа от 27 мая 2010 г. по делу № А03-14966/2009.

А вот ККТ при расчетах по займу использовать не нужно. Ведь выдавая заем, вы не продаете товары и не оказываете услуги. Чиновники подтвердили это в письме Минфина России от 10 мая 2011 г. № 03-01-15/3-51.