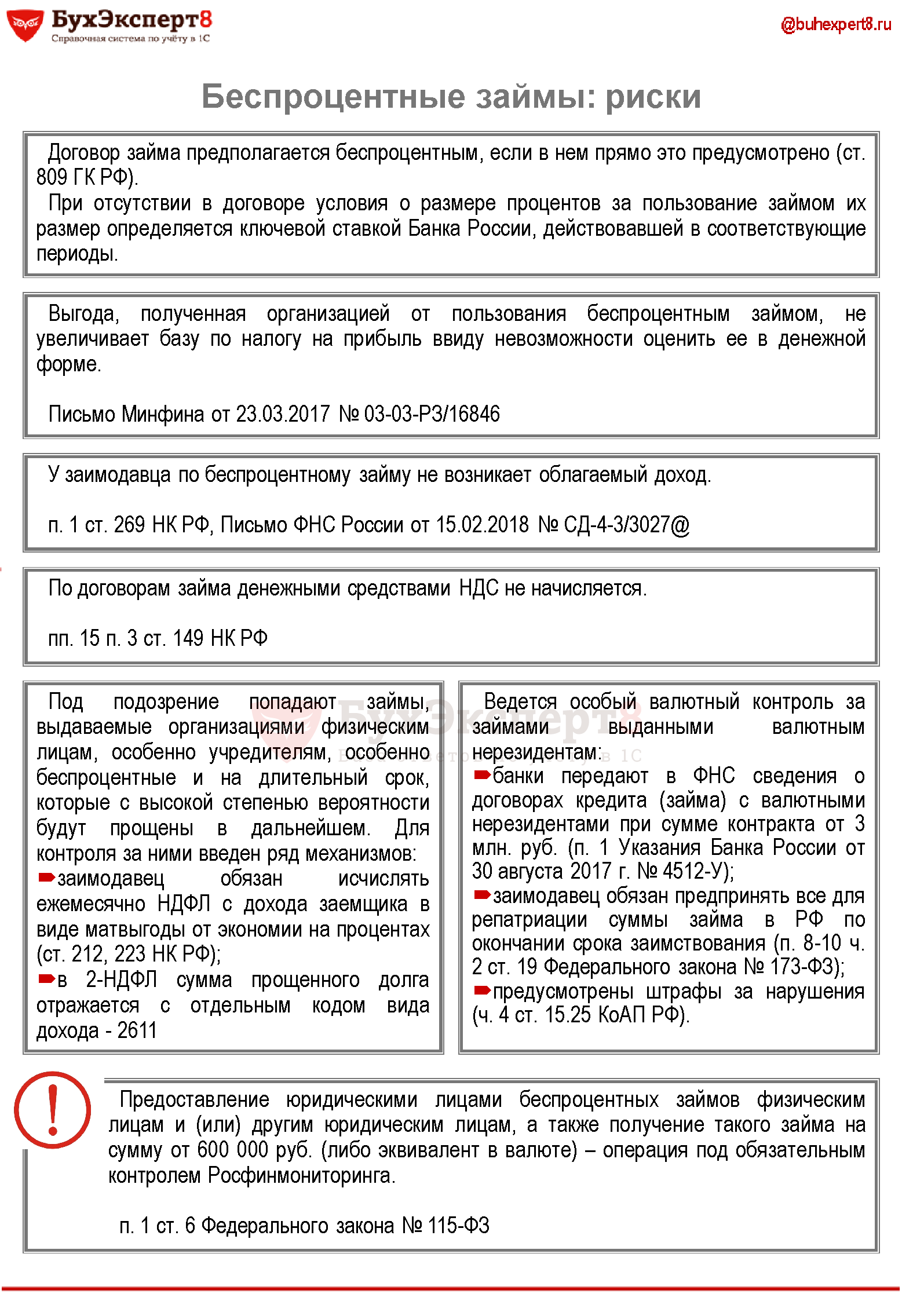

Договор займа предполагается беспроцентным, если в нем прямо это предусмотрено.

При отсутствии в договоре условия о размере процентов за пользование займом их размер определяется ключевой ставкой Банка России, действовавшей в соответствующие периоды (ст. 809 ГК РФ).

Оценка дохода производится по рыночным ценам.

Пример: при безвозмездном получении в пользование имущества возникает внереализационный доход, размер которого определяется как сэкономленная арендная плата (Письмо Минфина РФ от 07.03.2014 N 03-03-06/1/9966, Письмо Минфина РФ от 12.05.2012 N 03-03-06/1/243).

Выгода, полученная организацией от пользования беспроцентным займом, не увеличивает базу по налогу на прибыль ввиду невозможности оценить ее в денежной форме (Письмо Минфина РФ от 23.03.2017 N 03-03-РЗ/16846, Письмо Минфина РФ от 09.02.2015 N 03-03-06/1/5149, Письмо Минфина РФ от 11.05.2012 N 03-03-06/1/239).

У заимодавца по беспроцентному займу не возникает облагаемый доход (п. 1 ст. 269 НК РФ, Письмо ФНС РФ от 15.02.2018 N СД-4-3/3027@).

Для целей НДС передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг) (пп. 1 п. 1 ст. 146 НК РФ).

По договорам займа денежными средствами НДС не начисляется (пп. 15 п. 3 ст. 149 НК РФ, Определение ВС РФ от 19.03.2015 по делу N 310-КГ14-5185).

Вне зависимости от суммы сделки не признаются контролируемыми сделки по предоставлению беспроцентных займов между взаимозависимыми лицами, местом регистрации либо местом жительства всех сторон и выгодоприобретателей по которым является РФ (пп. 7 п. 4 ст. 105.14 НК РФ).

Организация выдает учредителю (обычно физическому лицу) беспроцентный заем, что позволяет вывести (обналичить) деньги без выплаты дивидендов и уплаты налогов.

Зачастую по прошествии времени заем прощается, учредитель – физическое лицо получает доход, облагаемый по ставке 13 % (Письмо Минфина РФ от 20.09.2010 N 03-04-05/5-562).

Долг также может быть списан, как безнадежный по истечении срока давности, что позволит заимодавцу признать убыток.

Для противодействия злоупотреблениям при выдаче беспроцентных и низкопроцентных займов с 2016 г. введено ежемесячное налогообложение НДФЛ суммы доходов в виде материальной выгоды от экономии на процентах (ст. 212, 223 НК РФ).

С 2018 года введен новый код вида дохода для целей заполнения 2-НДФЛ:

- 2611 — сумма списанного в установленном порядке безнадежного долга с баланса организации.

Банки передают в ФНС сведения о договорах кредита (займа) с валютными нерезидентами при сумме контракта от 3 млн. руб. (п. 4.1, 4.2 Инструкции Банка России от 16.08.2017 N 181-И, п. 1 Указания Банка России от 30.08.2017 N 4512-У).

Валютные резиденты обязаны предпринять все для репатриации на свои счета денежных средств от нерезидентов-заемщиков.

Резиденты обязаны представлять банкам информацию об ожидаемых в соответствии с условиями договоров займа сроках исполнения нерезидентами обязательств по возврату займов (п. 8-10 ч. 2 ст. 19 Федерального закона N 173-ФЗ).

За неисполнение обязанности по репатриации суммы займа установлен штраф от 3/4 до одного размера суммы денежных средств, не зачисленных на счета в уполномоченных банках (ч. 4 ст. 15.25 КоАП РФ).

Предоставление юридическими лицами, не являющимися кредитными организациями, беспроцентных займов физическим лицам и (или) другим юридическим лицам, а также получение такого займа на сумму от 600 000 руб. (либо эквивалент в валюте) – операция под обязательным контролем Росфинмониторинга (п. 1 ст. 6 Федерального закона N 115-ФЗ, п. 1 Информационного письма Банка России от 21.02.2005 N 7 (о контроле договора займа)).

Вопрос

Какие возникают налоговые риски при выдачи займа: Учредитель физическое лицо выдает беспроцентный займ организации. Какие налоговые последствия возникают если Физлицо-учредитель выдал займ с процентами?

Ответ

Беспроцентный займ.

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей (п. 1 ст. 807 Гражданского кодекса РФ).

Заемщик обязан возвратить заимодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа (п. 1 ст. 810 ГК РФ).

По общему правилу договор денежного займа предполагает уплату заемщиком процентов. Однако стороны могут договориться о предоставлении беспроцентного займа, при этом условие о предоставлении займа без уплаты процентов за пользование заемными средствами должно быть прямо указано в договоре займа (что следует из п. п. 1, 3 ст. 809 ГК РФ).

Для целей налогообложения прибыли получение и возврат беспроцентного займа от учредителя не учитываются (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ). Доход в виде материальной выгоды от экономии на процентах у заемщика не возникает (Письмо Минфина от 09.02.2015 N 03-03-06/1/5149).

Если учредитель и организация — взаимозависимые лица, то для заемщика это значения не имеет.

Беспроцентный займ от учредителя не несет рисков для обеих сторон сделки.

Процентный займ

Получение и возврат займов ни в доходах, ни в расходах не учитываются (пп. 10 п. 1 ст. 251, п. 12 ст. 270, пп. 1 п. 1.1 ст. 346.15 НК РФ).

Проценты всегда учитываются в расходах отдельно, даже если они начислены по займу или кредиту, полученному для приобретения ОС (Письмо ФНС от 23.03.2015 N ГД-4-3/4568@).

Для целей налогообложения проценты не нормируются. Предельная величина процентов, признаваемых расходом, установлена только для процентов по займам и кредитам, признаваемым контролируемыми сделками. Такие проценты учитываются в расходах исходя из фактической ставки с учетом положений разд. V.1 НК РФ (п. 1 ст. 269 НК РФ, Письмо Минфина от 17.02.2017 N 03-03-06/1/9126).

НДФЛ

Если вы получили процентный заем от физического лица — налогового резидента РФ (например, от вашего работника или учредителя), то в день выплаты ему процентов надо (пп. 1 п. 1 ст. 208, п. 1 ст. 224, п. 4 ст. 226 НК РФ, Письма Минфина от 01.02.2016 N 03-04-06/4448, от 06.10.2015 N 03-04-06/57058):

1) исчислить НДФЛ по ставке 13% со всей суммы выплачиваемых процентов;

2) удержать НДФЛ из выплачиваемой суммы. Таким образом, доход в виде процентов вы выплатите заимодавцу — физическому лицу за вычетом удержанного НДФЛ.

Удержанный при выплате процентов налог надо перечислить в бюджет не позднее дня, следующего за днем выплаты процентов (п. 6 ст. 226 НК РФ).

Процентный займ от учредителя не несет рисков для обеих сторон сделки.

Сумма расхода в виде процентов по договору займа учитывается в налоговом учете в составе внереализационных расходов равномерно в течение всего срока действия договора займа вне зависимости от наступления срока фактической уплаты процентов на конец каждого месяца пользования денежными средствами и на дату возврата займа (ст. 252, п. 8 ст. 272, ст. 328 НК РФ, Письма ФНС России от 16.02.2015 N ГД-4-3/2289, Минфина России от 14.01.2016 N 03-03-06/2/594, от 21.01.2015 N 03-03-06/1/1521).

Взаимозависимыми лицами признаются физическое лицо и организация, в случае если данное физическое лицо прямо и (или) косвенно участвует в этой организации и доля такого участия составляет более 25% (пп. 2, 9 п. 2 ст. 105.1 НК РФ).

Контролируемыми сделками признаются сделки между взаимозависимыми лицами, местом регистрации, либо местом жительства, либо местом налогового резидентства всех сторон и выгодоприобретателей по которым является РФ, если сумма доходов по сделкам (сумма цен сделок) между указанными лицами за соответствующий календарный год превышает 1 млрд руб. (п. 1 ст. 105.14, пп. 1 п. 2 ст. 105.14 НК РФ). Сумма доходов по таким сделкам за календарный год определяется путем сложения сумм полученных доходов по таким сделкам с одним лицом (взаимозависимыми лицами) за календарный год с учетом порядка признания доходов, установленных гл. 25 НК РФ (п. 9 ст. 105.14 НК РФ). При этом при определении суммы доходов по сделкам за календарный год учитываются доходы в виде процентов, полученных по договору займа (например, Письмо Минфина России от 23.05.2012 N 03-01-18/4-67).

Соответственно, если в рассматриваемом случае сумма процентов за календарный год (2016 г.) не превысит 1 млрд руб., сделка между взаимозависимыми лицами не будет признаваться контролируемой.