Напомню, что ПБУ 18/02 может не применяться организациями, которые вправе применять упрощенные способы ведения бухгалтерского учета, в том числе субъектами малого предпринимательства.

- Контролируемая задолженность по долговому обязательству с 2017 года

- Налог на прибыль. Материал по итогам Круглого стола в рамках подготовки к отчетности за 9 месяцев 2015 года

- Налоговые риски при предоставлении займов взаимозависимым лицам

- Учет процентов по долговым обязательствам

И в данном случае — это кредиты (займы), которые могут быть признаны контролируемыми сделками.

- если по условиям договора проценты за пользование кредитом (займом) уплачиваются ежемесячно, то и начислять их в учете целесообразно на каждую дату, указанную в графике платежей, поскольку это не противоречит требованию равномерного учета процентов;

- если по условиям договора проценты за пользование кредитом (займом) уплачиваются нерегулярно, например, единовременно в конце срока, на который предоставлены заемные средства, то начислять и отражать в учете их нужно:

- на последнее число каждого месяца пользования кредитом (займом);

- и на каждую дату уплаты процентов, предусмотренную договором.

Дополнительные расходы К дополнительным расходам по кредитам и займам относятся (п.

Из статьи Вы узнаете: 1. Как отразить в бухгалтерском учете полученные кредиты и займы, а также расходы по ним. 2. Что необходимо предусмотреть в «бухгалтерской» учетной политике для корректного учета кредитов и займов.

В августе 2012 года она заключила кредитный договор с банком. Средства (3 600 000 руб.) были перечислены на ее счет 27 августа 2012 года.

Срок кредита – 3 года (36 месяцев), размер платежа по кредиту – 100 000 руб., кредитная ставка – 18 процентов годовых. Договором изменение процентной ставки не предусмотрено, а проценты по кредиту начисляются ежемесячно с 26-го по 25-е число и списываются 25-го числа текущего месяца в безакцептном порядке с расчетного счета компании.

Не позднее этой даты необходимо перечислить очередной платеж по кредиту. Причем день возврата считается днем пользования кредитом.

Платежи в размере 100 000 руб. были перечислены ООО «Седьмое небо» в 2012 году 25 сентября, 25 октября, 23 ноября и 25 декабря.

Таким образом, налогоплательщику позицию по включению процентов по займу, направленному на выплату дивидендов, придется отстаивать в судебном порядке. Рассмотрим особенности учета процентов в целях исчисления налога на прибыль. При учете процентов по долговым обязательствам для исчисления налога на прибыль необходимо руководствоваться статьей 269 НК РФ. С 01 января 2015 года законодатель п. 17 ст. 3, ч. 2 ст. 6 Федерального закона от 28.12.2013 N 420-ФЗ существенно изменил вышеуказанную статью в части признания процентов в расходах. По новым правилам, проценты по долговым обязательствам признаются исходя из фактической ставки. То есть, для большинства компаний, исчезла «головная боль», требующая постоянного контроля за нормированием процентов в целях исчисления налога на прибыль. Но, из любого правила, есть исключения.

Фактическая ставка по кредиту определяется в договоре между заемщиком и займодавцем. Помимо этого, договором определяется срок кредита и порядок оплаты по нему (Читайте также статью ⇒ На какой срок предоставляется налоговый кредит). Налоговый учет процентов по кредитам и займам Проценты как по займам, так и по кредитам учитываются раздельно, в качестве внереализационных расходов или доходов. Учитываются они независимо от того, какие цели преследует компания, оформившая кредит.

Те проценты, которые компания получает по договору кредита или займа признают внереализационными доходами. В настоящее время проценты по займу рассчитывают исходя из его ставки.

За исключением кредитов или займов, которые могут признать как контролируемые сделки. В этом случае в расходах проценты можно будет признавать также исходя из фактической ставки, но учитывая при этом условия раздела V.1 НК РФ.

То есть они относятся на расходы в момент оплаты, но только в размере начисленных сумм с учетом предельного размера процентов. Ставка рефинансирования Итак, для определения предельного размера процентов, который можно признать в налоговом учете, может понадобиться ставка рефинансирования. А на какую дату следует ее принимать? Ответ на данный вопрос зависит от условий договора. Если договором с кредитором не предусмотрено изменение ставки рефинансирования, в расчет принимают ставку, которая действовала на дату привлечения средств.

При этом если кредит перечисляется частями, то каждый новый транш по кредиту необходимо рассматривать как новое долговое обязательство. Следовательно, к каждому такому новому траншу необходимо применять ту ставку рефинансирования, которая действовала на дату получения денежных средств по конкретному траншу.

Проценты по займам бухгалтерский и налоговый учет рассматривает в соответствии с целями, которые эти виды учета преследуют. Из нашего материала вы узнаете, как и почему по долговым обязательствам могут появиться отличия между налоговыми и бухгалтерскими регистрами.

С целью расчета налога на прибыль, согласно подп. 2 п. 1 ст. 265 НК РФ, проценты по долговым обязательствам учитываются как внереализационные расходы, за исключением целевых кредитов на приобретение инвестиционных активов — проценты по ним увеличивают стоимость последних.

Момент признания таких расходов приходится на последнюю дату месяца, за который производится начисление (п. 8 ст. 272 НК РФ), вне зависимости от даты оплаты. В то же время для упрощенцев расходы признаются только на дату оплаты (подп. 1 п. 2 ст. 346.17 НК РФ). Поэтому если получилось так, что компания-упрощенец оплачивает в январе суммы за прошлый год, в КУДиР их необходимо отобразить как расход текущего года.

В общем случае, согласно ст. 269 НК РФ, начисленные проценты учитываются в налоговых регистрах по факту. Но если займодавец признан взаимозависимым с иностранным лицом, тогда долг может быть признан контролируемой задолженностью. Исключения из этого правила составляют случаи, описанные в пп. 7–10, 12, 13 ст. 269 НК РФ.

Подробнее о нормировании расходов по займам узнайте из статьи «Принимаемые для налогообложения проценты по кредиту — 2016».

Для расчета долговых начислений, принимаемых в состав расходов при контролируемой сделке, налогоплательщику необходимо:

- Разделить остаток задолженности на сумму собственного капитала, увеличенную на задолженность перед бюджетом.

- В случае если результат деления меньше 3, проценты списываются в расходы полностью.

- Если деление возвратило результат больше 3 (больше 12,5 для лизингодателей и банков), тогда сумма принимаемых в состав расходов процентов рассчитывается путем деления их фактической суммы на коэффициент капитализации.

- Коэффициент рассчитывается как деление остатка долга на размер собственного капитала в доле участия иностранного лица и на число 3 (или 12,5 для лизингодателей и банков).

- Разницу между расчетной и фактической суммой процентов необходимо отразить как дивиденды, оплаченные иностранцу.

В бухгалтерском учете отражение займов регламентирует ПБУ 15/2008 «Учет расходов по займам и кредитам», утвержденное приказом Минфина РФ от 06.10.2008 № 107н. При этом долг по сроку погашения подразделяется на краткосрочный (счет 66) и долгосрочный (счет 67). Учетной политикой может быть зафиксирована возможность перевода задолженности с одного счета на другой в соответствии с оставшимся сроком погашения. В бухучете также предусмотрены отдельные субсчета для тела кредита и процентов по нему, например, 66.01 — сумма краткосрочного займа, а 66.02 — проценты.

О бухучете различных видов долга читайте в материале «Получен краткосрочный кредит — бухгалтерская проводка».

Списание расходов по займам происходит ежемесячно на последнюю дату расчетного месяца на прочие расходы либо на увеличение стоимости инвестактива:

Учет в составе прочих расходов текущего периода

Учет в составе накопления стоимости инвестиционного актива

Дт 91.02 Кт 66.02 (67.02)

Дт 08 Кт 66.02 (67.02)

В отличие от налогового учета специальных расчетов коэффициента отнесения к расходам выполнять не нужно.

В большинстве случаев расхождения между налоговыми и бухгалтерскими регистрами по кредитной задолженности быть не должно. Но при оформлении контролируемых сделок у компании могут возникнуть постоянные и временные разницы. Учитывать их можно с помощью ПБУ 18/02 — подробнее об этом читайте здесь.

Заемщик признает проценты по займам и кредитам в составе внереализационных расходов. Заимодавец проценты по займам признает в составе внереализационных доходов.

Проценты по займам признают в составе внереализационных доходов в сумме, исчисленной исходя из фактической ставки, установленной договором (п. 6 ч. 2 ст. 250, п. 1 ст. 269 НК РФ).

При применении метода начисления проценты, независимо от установленных договором сроков их выплаты, признают в составе доходов на конец каждого месяца в течение срока действия договора займа (п. п. 3, 4 ст. 328, п. 6 ст. 271 НК РФ). Если действие договора прекращается в течение календарного месяца, то доход в виде процентов признают на дату прекращения действия договора (п. 6 ст. 271 НК РФ).

При применении кассового метода доходы в виде процентов признают на дату их фактического поступления на расчетный счет или в кассу организации (п. 3 ст. 328, п. 2 ст. 273 НК РФ).

Проценты по займам и кредитам учитывают в составе внереализационных расходов в сумме, рассчитанной за фактическое время пользования заемными средствами (пп. 2 п. 1 ст. 265 НК РФ).

Предельная величина процентов, которую можно признать в составе расходов, установлена только для обязательств, возникших в результате контролируемых сделок. В остальных случаях расходом признают проценты, исчисленные исходя из фактической ставки, установленной договором (п. 1 ст. 269 НК РФ, Письмо Минфина России от 17.02.2017 N 03-03-06/1/9126).

При применении метода начисления проценты, независимо от установленных договором сроков их выплаты, признают в составе расходов на конец каждого месяца в течение срока действия договора (п. п. 3, 4 ст. 328, п. 8 ст. 272 НК РФ). Если действие договора прекращается в течение календарного месяца, то расход в виде процентов учитывайте на дату прекращения действия договора (п. 8 ст. 272 НК РФ).

При применении кассового метода проценты включают в состав расходов на дату их фактической уплаты (пп. 1 п. 3 ст. 273 НК РФ).

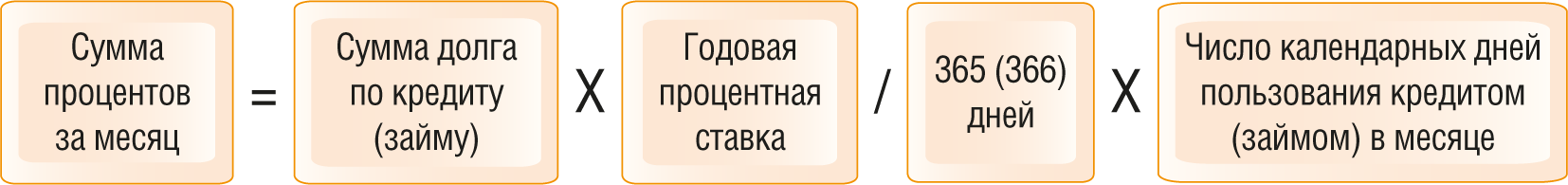

Проценты по займам и кредитам рассчитывают исходя из суммы долга, установленной договором процентной ставки и числа календарных дней пользования заемными средствами. Сумму процентов за месяц определяют по формуле (при условии, что сумма долга и ставка в течение месяца не менялись):

Пример расчета процентов по договору займа

7 декабря 2017 г. организация выдала (получила) заем в сумме 1 500 000 руб. под 10% годовых.

Срок возврата займа и уплаты процентов по нему — 6 марта 2018 г.

Сумма процентов за пользование займом составит: