Почему банки нарушают закон и работают в сфере выдачи кредитов не имея на то законного основания?

для кредитования есть свой вид деятельности:ОКВЭД «64.92»

Предоставление займов и прочих видов кредита

и при этом не имеет лицензию?? Лицензия требуется для юридического лица, которое желает осуществлять банковские операции для извлечения прибыли как основной цели своей деятельности. Границы разграничения банковских операций от небанковских были указаны в письме Высшего Арбитражного Суда РФ от 10.08.94 N 1-7/оп-555 «Об отдельных рекомендациях, принятых на совещаниях по судебно — арбитражной практике». ВАС РФ подчеркивал, что если юридическое лицо занимается в качестве предпринимательской деятельности выдачей кредитов (независимо от того, за счет каких источников сформированы финансовые ресурсы) под проценты и на это заключают кредитные договоры без получения лицензий, такая деятельность должна признаваться не соответствующей законодательству со всеми вытекающими отсюда последствиями. Но в то же время, когда юридическое лицо передает заемщику свои свободные средства по договору займа, а последний обязуется возвратить эту сумму, и такая деятельность прямо не запрещена законом и не носит систематического характера, получение лицензии не требуется, в том числе и в случае предоставления займа на условиях уплаты определенных процентов.ВЫСШИЙ АРБИТРАЖНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ ИНФОРМАЦИОННОЕ ПИСЬМО от 10 августа 1994 г. N С1-7/ОП-555 ОБ ОТДЕЛЬНЫХ РЕКОМЕНДАЦИЯХ, ПРИНЯТЫХ НА СОВЕЩАНИЯХ ПО СУДЕБНО — АРБИТРАЖНОЙ ПРАКТИКЕ

В статье мы разберем, нужна ли банкам лицензия на кредитование физических лиц. Узнаем, как осуществляется выдача лицензии и по каким причинам банк может лишиться ее. А также рассмотрим, что можно сделать, если вы обнаружили, что в отделении банка нет лицензии.

Банковская лицензия — это официальный документ, выдаваемый ЦБ РФ и разрешающий проведение определенных операций с деньгами: использование средств в качестве депозитов, проведение взаиморасчетов через открытые счета, операций с валютой и т. д.

Отдельной лицензии на предоставление кредитов законодательством не предусмотрено. Однако, разрешение на кредитование включено в перечень операций, которые могут выполняться банками, согласно части 1, ст. 5 закона «О банках и банковской деятельности». В рамках данного документа, а также ст. 807, 810, 819 Гражданского кодекса РФ, ст. 3 и 4 закона «О потребительском займе» банки относятся к кредитным структурам, которые могут выполнять свои функции в сфере кредитования физических лиц.

Банки, которые только начинают свою деятельность получают лицензии на:

- Осуществление операций с деньгами в национальной валюте (без права использования вкладов граждан).

- Осуществление операций в национальной и иностранной валюте (без права использования вкладов граждан). На основании выданного разрешения банк может формировать корреспондентские связи с любыми иностранными финансовыми структурами вне зависимости от их нахождения.

- Хранение драгоценных металлов, с последующим использованием их в качестве вкладов. Лицензия выдается вместе с документом из второго пункта.

В случае успешной деятельности в течение следующих двух лет банк может получить расширенные полномочия, например, право принимать вклады.

Организация, претендующая на активацию дополнительных разрешений, должна подтвердить свою финансовую стабильность за последние полгода и выполнить все условия ЦБ РФ. Например, у банка должны отсутствовать долги перед любыми бюджетными и внебюджетными фондами. При этом в финансовом учреждении должна быть иерархическая структура, включающая отдел внутреннего контроля.

При выполнении всех требований возможна активация:

- Лицензии на использование в качестве вкладов денег частных лиц в рублях.

- Лицензии на использование в качестве вкладов денег частных лиц в отечественной и иностранной валюте.

Банк, который получил все вышеперечисленные разрешения, при устойчивой работе и величине собственного капитала не менее 5 миллионов евро при переводе в рубли, может оформить генеральную лицензию.

Она не расширяет список осуществляемых операций, но дает право образовывать филиалы за границей, покупать акции или доли в уставных фондах иностранных финансовых структурах.

Получение разрешений возможно, когда уставной капитал юридического лица полностью оплачен, и его размер составляет не менее 300 млн рублей. Из документов нужно предоставить:

- Заявление о регистрации и выдачи разрешений.

- Учредительное соглашение.

- Устав учреждения.

- Бизнес-план, одобренный всеми учредителями, протокол их собрания, список лиц, претендующих на руководящие посты.

- Документ, подтверждающий выплату госпошлины за выполнение всех государственных процедур.

- Письменный вывод аудиторов о прозрачной финансовой деятельности учредителей.

- Бумаги, подтверждающие формирование средств, включенных в уставной капитал.

- Анкеты руководителей.

Все перечисленные документы предоставляются в ЦБ, который дает подтверждение в письменном виде о получении бумаг. Рассмотрение заявлений и принятие решений о предоставлении разрешений либо об отказе в выдаче осуществляется регулятором в течение шести месяцев.

В случае одобрения заявки ЦБ направляет документы и сведения для внесения организации в Единый государственный реестр юридических лиц. На процедуру отводится не более 5 дней. После информирования о ее проведении регулятор в течение 3 дней передает данные сведения учредителям банка для оплаты уставного капитала. Кроме этого, банку выдается документ, подтверждающий факт регистрации в Едином реестре. После проведения всех процедур ЦБ выдает организации разрешение на осуществление деятельности.

Причины, по которым ЦБ может лишить банк лицензии, следующие:

- Уменьшение ликвидности капитала.

- Уменьшение объема средств банка ниже уровня уставного фонда.

- Невыполнение требований ЦБ в плане уставного капитала.

- Невозможность учреждения выполнить условия кредиторов в двухнедельный срок.

- Предоставление любых недостоверных сведений.

- Более чем 15-дневная задержка в предоставлении отчетов.

- Деятельность, выходящая за рамки лицензий.

- Невыполнение решений суда и т. д.

Все лицензии, как и копии уставных документов финансового учреждения, должны находиться в открытом доступе. Любой клиент имеет право ознакомиться с официальными бумагами, которые подтверждают деятельность юридического лица.

В случае отсутствия их на видном месте и при отказе в предоставлении, вы имеете право обратиться в надзорный орган и заявить о нарушении ваших прав.

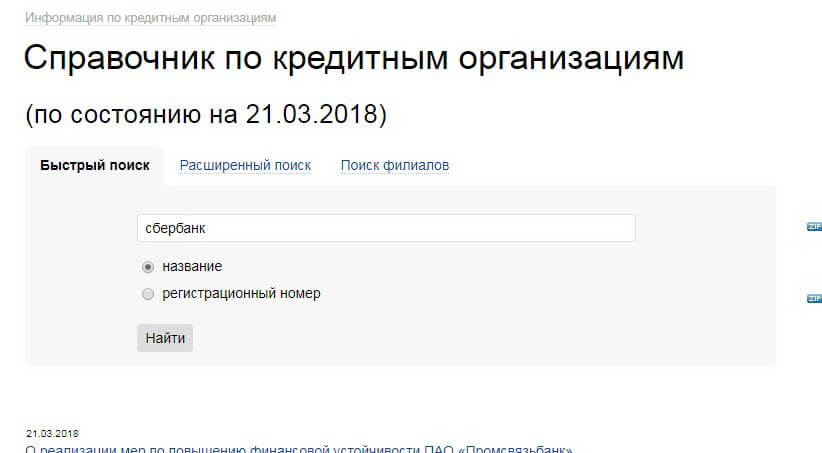

Проверить наличие разрешительных документов определенного банка можно на сайте ЦФ РФ. На данном сервисе нужно найти специальный справочный раздел.

В поле поиска введите название структуры, например, Сбербанк, Почта Банк, или регистрационный номер финансового учреждения, если он вам известен. Нажмите «Найти», и система выдаст всю информацию, касательно кредитной организации в том числе данные по выданным лицензиям.

на сайте Центрального Банка РФ есть вся интересующая Вас информация — действие лицензии банка и кредитование физических лиц и юридических www.cbr.ru

Информация по кредитным организациям http://www.cbr.ru/credit/

Здравствуйте. Такая специальная лицензия для банков не требуется. Достаточной общей банковской лицензии.

Они действуют на основании ФЗ «О банках и банковской деятельности», в соответствии с которым банки имеют право на осуществление любых видов банковских операций:

Статья 1. Основные понятия настоящего Федерального закона

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные настоящим Федеральным законом. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Банк — кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Далее перечисляются другие кредитные организации, которые вправе осуществлять такую деятельность лишь частично. Вот им требуется получать специальные лицензии.

Бог Вам в помощь.

Генеральные лицензии есть у всех банков. По письменному требованию высылают все банки. Это прописано в ст.8 Закона 395-1 О банках. Кредитование не прописано, так как в самом законе 395-1 нет такой банковской операции как кредит. ФЗ-99 о лицензировании не регламентирует банковскую деятельность и отсылает к закону О банках 395-1. При издании закона 395-1 в 1990 году среди банковских операций было и кредитование. Затем примерно к 1996 году Федеральным законом № 17 и другими законами внесены поправки и в 395-1. В нынешней редакции кредитование заменено размещением средств. По ген. лицензии банк может размещать средства. А значит и договор должен быть на размещение средств, а не на кредитование. Банки, осуществляя деятельность по кредитованию физических лиц без наличия у них на данный вид деятельности ЛИЦЕНЗИИ, поступают незаконно. А осуществление юридическим лицом банковских операций без лицензии, влечет за собой взыскание с такого юридического лица всей суммы, полученной в результате осуществления данных операций, а также взыскание штрафа в двукратном размере этой суммы в федеральный бюджет. Лицензии на кредитование физических лиц нет ни у одного банка. Понятие кредитного договора появляется в ГК РФ (ст. 819 и относится к банковской деятельности на основании ФЗ «О банках и банковской деятельности». Ростовщичество запрещено как российскими, так и международными законами. Поэтому ни у одного банка (как минимум российского) нет лицензии на кредитование (фактически на ростовщичество). Из этого следует что банки нарушают Российское законодательство. Согласно конституции РФ и законодательству — рубль является денежной единицей Российской федерации и используется только для оплаты. Т.е. его нельзя продавать как товар и/или сдавать в аренду. По своей сути ростовщичество или кредитование является процедурой сдачи рубля в аренду, что, прежде всего, не предусмотрено Конституцией РФ. Т.е. банки нарушают Конституцию и занимаются экстремистской деятельностью, подрывая основы конституционного строя Российской Федерации и закладывая основы для возникновения ненависти между социальными слоями населения и основы для территориального раскола государства. На основании всего этого, можно ли кредитный договор признать незаконным, недействительным и ничтожным?

Размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности

Забыли указать, на каких условиях возврат, а возврат подразумевает выплату кабальных ростовщических процентов, что запрещено российскими и международными законами.

Здесь идет речь о вкладах граждан, читайте повнимательнее, размещение, а не договоры займа или кредитования, а возвратность по срокам каждому вкладчику и по его требованию.

Согласно закона «О Банках» любой вид банковских услуг должен иметь лицензию. В Генеральной лицензии ЦБ перечислены виды банковских операций разрешенные банку, но нив одной лицензии нету ни слова о разрешении кредитования. Забыли или.