При подписании документов о страховании вас автоматически подключают к программе. Для отключения этой услуги необходимо расторгнуть договор. Чтобы это сделать в банк нужно отправить письмо с уведомлением о прекращении страхования и возврате денег.

Пакет документов, которые нужно предоставить, состоит из:

- копии договора страхования;

- заявления на расторжение договора страхования;

- копии страниц паспорта с фотографией.

Срок возможного возврата денег по кредитному страхованию длится всего 21 календарный день.

По истечению этого времени ваша заявка рассмотрена не будет. Перед подписанием предложенных вам документов внимательно изучайте всю информацию во избежание дальнейших необоснованных переплат.

Перечитайте все пункты договора и задавайте вопросы менеджеру, который вас обслуживает.

В программах, позволяющих не оплачивать страхование авто, обычно выше ставка и жестче требования, а также больше первоначальный взнос.

Так, сумма займа, как правило, варьируется от тарифного плана и выбранной программы.

Минимальный размер при этом составляет сто тысяч рублей, а максимальный – пять миллионов. Срок выдачи предоставляется от одного года до пяти лет.

Каждая страховая компания самостоятельно устанавливает тарифы за соответствующие услуги.

Однако ч. 2 ст. 7 Закона обязывает кредитные организации уже в заявлении о предоставлении автокредита указывать стоимость дополнительной услуги, которой и является страхование жизни. Это означает, что банки должны согласовывать с аккредитованными страховщиками тарифы за данные услуги, чтобы достоверным образом отражать информацию в заявлении-анкете.

И сегодня страховка – приложение для всех видов кредитов, выдаваемых банковскими учреждениями. Когда клиент, испытывая финансовые неурядицы, не может более оплачивать свой кредит, за него эту функцию начинает выполнять страховая компания. Страховка активируется при наступлении определённых случаев, признанных страховыми:

- смерть заемщика.

- он не может исполнять взятые на себя обязательства по причине произошедших природных катаклизмов (например, стихийное бедствие);

- возникновение ситуации, в которой заемщик теряет свою трудоспособность и получает группу инвалидности (II или III);

- заемщик теряет свое рабочее место не по собственному желанию (увольнение);

Сумма, которую необходимо заплатить за страховку, составляет определенный процент от тела кредита, (основного долга) и именно по причине не всегда оправданного переплачивания большинство людей стараются провести отказ от страховки после получения кредита.

А процент банк поднимать не имеет права. но банк имеет право без страховки отказать в кредите

Но вот чего можно избежать, соглашаясь на оформление страховки:

- Снижения максимальной суммы займа: из-за отказа по оформлению дополнительных услуг размер кредита может быть уменьшен, а первоначальный взнос увеличен.

- Необходимости привлечения поручителей и/или дополнительного залога.

- Отказа в предоставлении кредитных средств.

- Увеличения процентной ставки по кредиту.

В итоге имеется еще один плюс – если с вами что-то случится, остаток по кредиту будет платить страховая компания, а не вы или ваша семья.

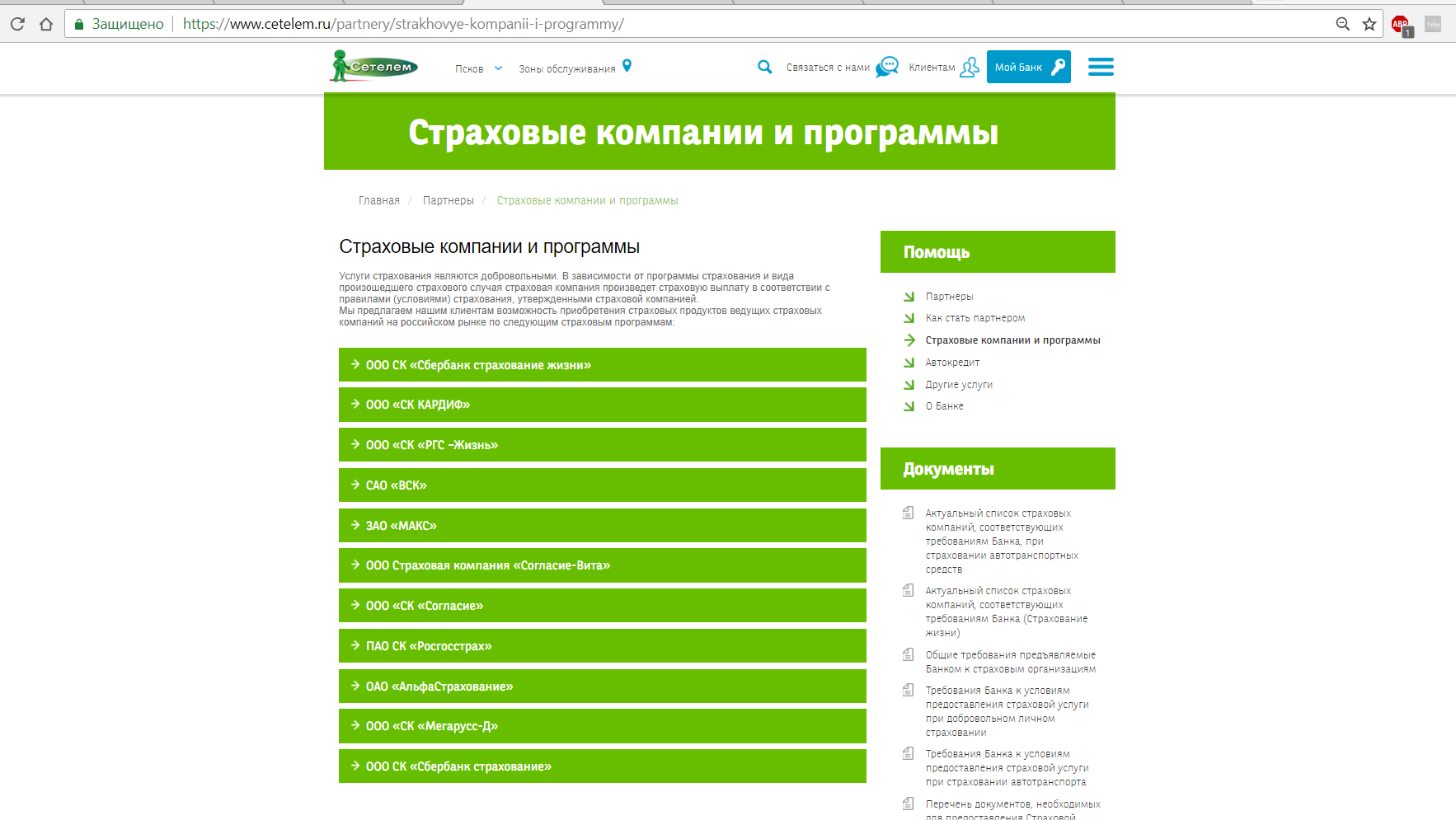

Сетелем Банк является одним из лидирующих кредиторов страны, который предлагает выдачу займа на покупку транспортных средств отечественного и зарубежного производства. В дополнение к автокредитам, заемщикам предоставляется возможность страхования жизни или имущества. Однако, суммы страховых взносов достаточно велики, что не всегда выгодно. Как вернуть уплаченную сумму за неиспользованную страховку по автокредиту в Сетелем Банке расскажем ниже.

Автокредит является одним из наиболее популярных продуктов, которые оформляют клиенты Сетелем банка. При этом в большинстве кредитных предложений действует обязательство страхования жизни и ответственности. Заемщикам предлагаются следующие виды страховки:

Договор по оформлению страховки обладает рядом преимуществ как для клиента, так и для кредитора. При оформлении полиса заемщику назначается минимальная процентная ставка. Помимо этого страховые выплаты служат дополнительным обеспечением автокредита, в связи с чем не требуется оформлять залог или предоставлять поручителя. В случае финансовых затруднений, СК погасит долг за заемщика.

Добровольное страхование жизни или авто по системе КАСКО не может быть обязательным условием при подписании кредитного договора. В любой момент заемщик вправе отказаться от полиса и вернуть уплаченные денежные средства, если:

- С момента подписания соглашения со страховой компанией прошло не более 30 дней;

- В течение действия страховки страховой случай так и не наступил.

При соблюдении вышеперечисленных требований заемщику может быть возвращена полная стоимость страховки В других случаях, из неоплаченной цены полиса вычитается страховая компенсация за период действия.

Согласно политике Сетелем Банка, при автостраховании заемщику предлагается оформить страховку КАСКО при которой стоимость итоговой переплаты будет значительно ниже. Цента за полис добавляется к общей стоимости займовых средств.

Возврат страховки КАСКО по кредитному договору с Сетелем Банком возможен в следующих случаях:

- если автокредит еще не погашен;

- при досрочной оплате займа.

В сотрудничестве с лидирующими страховыми компаниями, Сетелем Банк предлагает следующие условия автострахования:

- заемщикам предоставляется определенное время (период охлаждения) с момента оформления автокредита, в течение которого можно отказаться от страховки, при этом клиентам возвращается полная стоимость страховой премии;

- если отказ поступил в период охлаждения, но после вступления в силу договора о страховании, возвращается часть денежных средств, с вычетом времени предоставления услуг СК;

- если заемщик отказывается от услуг СК после окончания периода охлаждения, при этом заем не был погашен досрочно.

Период охлаждения прописывается в страховом договоре отдельным пунктом и не превышает 21 дня.

Порядок действий для возврата страховки по автокредиту:

- Подготовить пакет документов;

- Рассчитать стоимость компенсации;

- Обратиться в банк или офис СК с заявлением о расторжении договора и возврате страховки.

Для отказа от страховки по автокредиту потребуются следующие документы:

- удостоверение личности заемщика;

- бланк полиса;

- страховой договор;

- соглашение по оформлению автокредита;

- ПТС на автомобиль.

Скачайте заявление на возврат страховки по автокредиту здесь:

Сам по себе отказ от добровольного страхования имущества не требует оплаты комиссионных или штрафных взысканий. Однако банк может повысить процент за пользование денежными средствами, а также потребовать дополнительное обеспечение автокредита или предоставление поручителя. Также при отсутствии страховки клиентам необходимо своевременно оплачивать задолженности, так как в противном случае, будут применены штрафные санкции.

Директору Московского филиала

____ (название банка) ___

Ф.И.О. руководителя

от ______________

Заявление об отказе от страховки по кредиту в связи с утерей (кражей) кредитной карты

Номер договора ________________________.

__.__._____ года.

______________ (подпись)

Выделяются два основных типа кредитного страхования:

Гражданский кодекс Российской Федерации в большинстве случаев предусматривает необходимость возврата части уплаченных денежных средств. При обратном расчете учитывается период, на протяжении которого бывший клиент компании больше не пользовался предлагаемыми услугами. По такой схеме происходит пропорциональная финансовая компенсация. В то же время рекомендуется учитывать условия договора, который подписывается.

Законодательство России разрешает досрочное прекращение оформленного соглашения при соответствующем пожелании страхователя. Важно учитывать, что страховая внесенная сумма не будет уплачена, если в договоре изначально не прописаны аспекты, связанные с досрочным отказом от предоставляемых услуг.

Чтобы расторгнуть договор и вернуть деньги необходимо написать заявление и направить его на юридический адрес ответственной за него организации. Если это индивидуальное страхование – в страховую компанию, если коллективное – в банк.

В большинстве случаев необходимо успеть подать заявление в течение 14 дней. При отправке письма стоит учитывать длительность доставки. Например, страховка оформлена 1 июня. Заявление написано и отправлено Почтой России 10 июня. Формально сроки соблюдены, но письмо шло 6 дней, а забрали его спустя 4 дня.

Лучше воспользоваться курьерской службой. Не стоит забывать и о доказательствах отправки: опись содержимого письма и извещение о вручении. В спорных случаях, когда страховая компания будет ссылаться на отсутствие заявления, это станет доказательством.

Возвращается только часть уплаченной страховой суммы. Каждый банк использует свою формулу для расчёта. Это прописано в договоре страхования. Большинство страховых компаний деньги возвращают пропорционально использованным дням.

Можно воспользоваться формулой: (1- количество дней действия договора страхования/срок действия договора страхования)*страховую премию.