При нехватке финансов жилье может приобретаться в ипотеку, также оно может стать залоговым имуществом в случае совершения иной крупной покупки. Если в квартире каждому из жильцов выделяется доля, объект приобретает статус общей долевой собственности. Распоряжаться своей долей можно только с разрешения или после уведомления содольщиков. Для продажи квартиры в ипотеке понадобится не только предупредить о продаже дольщиков, но и получить разрешение банка.

Продажа возможна только после согласования с финучреждением. По сути, пока ипотека не погашена, жилье владельцам не принадлежит, и распоряжаться им без согласия заемщика нельзя.

Для выяснения возможности продажи совладельцу необходимо:

- Обратиться за разрешением в кредитную организацию.

- Предложить свою долю иным владельцам недвижимости.

Если долю в недвижимости желает получить созаемщик, для получения согласия финучреждения необходимо действовать таким образом:

- Обратиться в банк с просьбой о переводе прав и обязанностей по договору кредитования.

- Согласовать возможность смены плательщика, расторгнуть старый договор и одновременно заключить новый, согласно которому владельцем недвижимости будет содольщик.

При продаже доли третьему лицу необходимо не только договориться с банком о возможности продажи, но и соблюсти право преимущественной покупки для остальных дольщиков.

Схема оповещения о намерении продать долю является стандартной. Согласно ст. 250 ГК РФ, продавец части имущества должен предупредить каждого из совладельцев, направив в их адрес письменные предложения купить долю. Цена имущества должна быть установлена заранее, поскольку владелец не имеет право снизить цену для претендентов из числа третьих лиц.

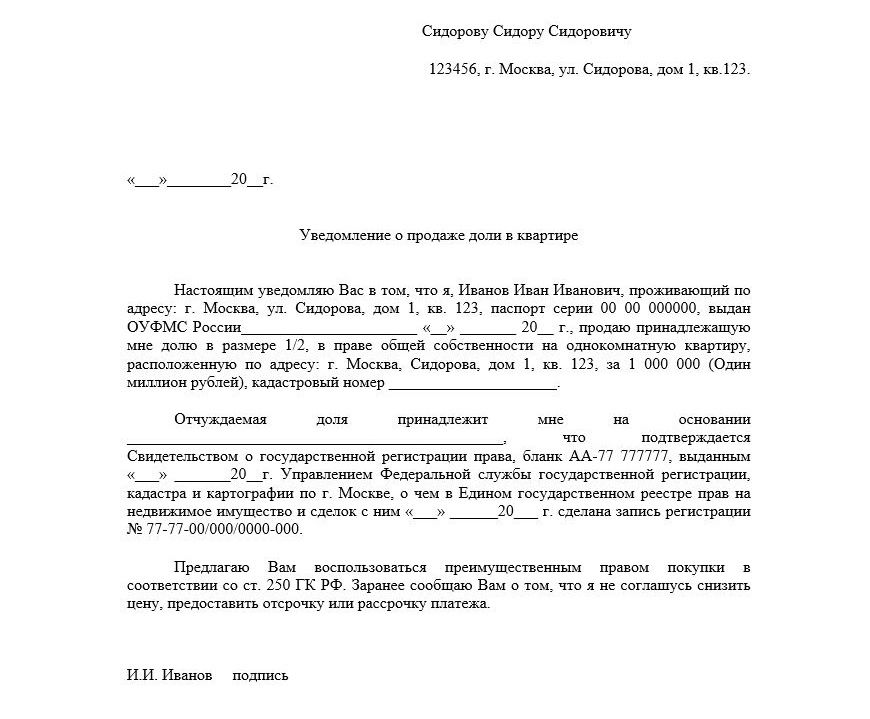

Образец оповещения о продаже доли:

На принятие решения совладельцам предоставляется срок в 1 месяц. После возможно развитие следующих вариантов событий:

- Содольщик соглашается на продажу. Тогда сразу можно обращаться в банк и заключать договор купли-продажи, переуступку долга на условиях, предложенных финучреждением.

- Совладелец не будет покупать долю и дал письменное согласие на продажу. Тогда можно обращаться в банк с покупателем из числа третьих лиц. Если отказ от покупки был дан ранее месячного срока, назначаемого для принятия решения, ждать его истечения не нужно.

- Дольщик не дал ответ или против продажи. Поскольку извещение отправляется письмом с уведомлением, будет понятно, отказался ли совладелец от его получения. Неврученное письмо лежит на почте 1 месяц, после чего возвращается адресанту. Уведомление об отказе получить письмо является доказательством, что попытки получить согласие на продажу были предприняты. Один из вариантов действий — возложить обязанность за оповещение о продаже на нотариуса. При любых обстоятельствах спустя 1-2 месяца можно реализовать долю третьему лицу.

Сделки по отчуждению ипотечного имущества, в котором доля принадлежит детям, проводятся с согласия ООП. Обязательное условие — предоставление несовершеннолетнему иного жилья, в котором доля и размер жилой площади будет не меньше, чем был ранее. Также учитывается наличие инфраструктуры, возможности гармоничного развития ребенка.

В большинстве случаев банк соглашается на сделку и предлагает дольщику один из вариантов оформления.

При этом покупатель части квартиры должен внести на счет в банке, где оформлен кредит, средства в счет его погашения. После этого оформляется договор купли-продажи доли. Когда документ будет зарегистрирован, владелец доли сможет забрать средства, оставшиеся после погашения кредита, в банковской ячейке.

Сделка отличается простотой: необходимо обратиться в банк для перерегистрации ипотеки на другое лицо. Финучреждение проверит платежеспособность нового плательщика и выносит решение о возможности передачи долга.

При нежелании переоформлять кредит, а также для снижения рисков покупателя, средства помещаются в банк. Метод предполагает:

Недостаток такого способа расчета — длительность процесса. Срок оформления сделки составит не менее 3 недель.

Владельцы незначительных долей (например, 1/6, 1/10 или иной) находятся в затруднительной ситуации: желающих на такое имущество крайне мало, ведь микродолей достаточно на рынке предложения и без обременений. Но что делать, если квартира в ипотеке, сумма в счет погашения вносилась, но жить вместе нет возможности или желания? Согласно законодательству, за малую долю можно потребовать компенсацию (ст. 252 ГК РФ).

К сожалению, в судебной практике не выработано однозначных решений по подобным делам. В каждом случае могут быть вынесены диаметрально противоположные решения.

Нередко владельцами долей становятся супруги. Взятая в ипотеку квартира — совместно нажитое имущество. Муж и жена отвечают за внесение средств в банк на принципах равенства. При разделе имущества один из владельцев может отказаться от своей доли, тогда бремя ответственности ложится на второго супруга, кроме того, суд обяжет его выплатить компенсацию в размере половины уже внесенных в банк средств, включая как основной долг, так и возможные штрафы, неустойки.

Такой процесс нельзя назвать полноценной продажей, это способ избавиться от ипотечной доли, причем наблюдается заинтересованность трех сторон: истца-ответчика-банка.

Отличие договора в том, что в нем необходимо указать о приобретении доли в кредит.

В документе указывается информация:

- дата и место подписания договора, ФИО продавца и покупателя, паспортные данные обеих сторон;

- правоустанавливающие документы на объект недвижимости;

- описание доли: адрес, размер, этажность здания, указание жилой и нежилой площади объекта;

- стоимость доли;

- сведения о порядке оплаты: какая часть вносится наличными, а какая будет погашаться в счет кредита;

- гарантия того, что доля никому не передана в дар или продана;

- описание состояния доли (технические параметры, состояние ремонта);

- обозначение, на кого будут возложены расходы, связанные с продажей;

- сроки выписки жильцов;

- передаточный акт;

- количество экземпляров, приложения, подписи сторон.

Скачать пример договора о продаже доли квартиры с участием банка

Для продажи доли потребуются документы:

- Паспорта сторон договорных отношений, если среди них дети — свидетельства о рождении.

- При продаже доли несовершеннолетнего — разрешение органов опеки и попечительства на сделку. Оформление документа производится в присутствии обоих родителей.

- Согласие остальных содольщиков на проведение сделки, а если дольщик в браке, потребуется согласие второго супруга.

- Техпаспорт на объект недвижимости.

- Справка о числе прописанных лиц.

- Доказательство отсутствия задолженности по коммунальным платежам.

- Справка о стоимости квартиры и в частности — доли (организацию для проведения оценки рекомендует банк).

При погашении кредита покупателем финучреждение отправляет договор купли-продажи в Росреестр для регистрации перехода права собственности.

Процедура уплаты налогов не отличается от сделки с иной жилой недвижимостью. При владении квартирой более 3 лет НДФЛ платить не придется только тем гражданам, которые получили квартиру в результате приватизации, по договору пожизненной ренты, в наследство или дар. Для остальных срок минимального владения увеличивается до 5 лет. Если срок владения меньше, сумма налога равна 13% от стоимости имущества.

- Дольщик имеет право на налоговый вычет, равный 1 млн. рублей.

- За нотариальное заверение сделки придется заплатить 0,5% от цены доли.

- Дополнительные издержки связаны с оплатой услуг юриста. Их стоимость определяется в индивидуальном порядке.

- За получение нотариально заверенного соглашения на продажу от второго супруга придется заплатить около 1,5 тыс. руб., а услуги по оценке стоимости доли обходятся в 3-5 тыс. руб. в зависимости от региона проживания.

При продаже ипотечной доли продавец ничем не рискует, а вот для покупателя есть определенные риски.

Если будет внесена сумма для снятия обременения, и выяснится, что владельцами не согласованы вопросы с органами опеки, сделка может быть отменена. Для получения внесенной суммы обратно потребуется время. Кроме того, не исключены форс-мажорные ситуации: смерть владельца, пожар, наводнение. При этом у покупателя не останется ни денег, ни недвижимости.

Для вас работают БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ! Если вы хотите решить именно вашу проблему, тогда:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните +7(499)369-98-20 — Москва и Московская область

- позвоните +7(812)926-06-15 — Санкт-Петербург и область

Здравствуйте, уважаемая редакция Т—Ж . Спасибо, что повышаете финансовую грамотность населения.

У меня такая ситуация. Есть трехкомнатная квартира, в которой прописаны мама, папа, я и брат. Квартира приватизирована, и у каждого из нас по ¼ доли, есть свидетельства о государственной регистрации права. Родители в дальнейшем собираются отдать свои доли мне и брату.

Я хочу, чтобы мы все продали квартиру и каждый купил себе отдельное жилье, самостоятельно доплатив недостающее. Но брат хочет строить дом, а если нашу квартиру продать, то жить ему на время стройки будет негде, снимать дорого, поэтому он против продажи. Я считаю, что это его проблемы, но родители не хотят портить отношения и поэтому ничего не делают, хотя в принципе не против продажи.

У нас с братом отношения испортились: он в ближайшие годы продавать общую квартиру не хочет, а я не хочу дожидаться его согласия и подстраиваться под его желания. Я женат, жить с родителями и братом не собираюсь, планирую переехать в отдельную квартиру. На ее покупку мне не хватает как раз той суммы, которую я мог бы получить, продав свою долю в общей квартире. Кредит брать принципиально не хочу.

Есть ли законный способ сейчас продать свою долю квартиры по рыночной цене без согласия остальных? Или это возможно только через суд?

И еще: родители хотят отписать нам с братом свои доли и переехать жить на дачу. Если они так и поступят, смогу ли я законным способом продать свою половину квартиры без согласия брата и что для этого нужно?

Конечно, в вашей ситуации нужно что-то решать. Но боюсь, отношения с братом вы можете испортить окончательно.

Вы вправе продать свою долю в квартире в любое время, без суда и согласия остальных. Ст. 246 Гражданского кодекса РФ позволяет собственнику распоряжаться своей долей по своему усмотрению: дарить ее, продавать или обменивать. Но есть условие, которое надо соблюсти, чтобы все было по закону.

Если вы продаете долю, то у участников долевой собственности есть преимущественное право покупки. То есть сначала вы должны предложить выкупить вашу долю другим собственникам квартиры — родителям и брату.

Сообщить о предстоящей продаже нужно письменно. У родителей и брата будет месяц на то, чтобы воспользоваться преимущественным правом и купить вашу долю в квартире.

Закон обязывает продавца указывать в сообщении о продаже цену и остальные условия продажи. Например, как будут совершаться расчеты и у кого останется право пользования квартирой после сделки. Федеральная нотариальная палата даже составила методические рекомендации по соблюдению преимущественного права покупки доли и советует обязательно описывать сам объект недвижимости, цену продаваемой доли, порядок расчетов и сроки передачи имущества.

Если совладельцев несколько, извещение надо отправить каждому персонально. Поэтому если вы решите продать свою долю сейчас, вам надо уведомить родителей и брата. Если после того, как родители переоформят свои доли на вас с братом, — только его.

У вас на руках должно остаться подтверждение, что другие собственники получили уведомление о продаже доли. Обычно используется один из трех вариантов извещения:

- вручить уведомление лично и получить на втором экземпляре подпись, что совладелец его получил. Нужно, чтобы кроме подписи он поставил дату и собственноручно написал фамилию, имя, отчество: если дойдет до судебного разбирательства, так будет проще установить, что расписывался именно он;

- направить уведомление по почте заказным письмом с уведомлением о вручении и описью вложения;

- обратиться к нотариусу, чтобы уведомление о продаже направил он.

На практике люди чаще выбирают третий вариант. В этом случае нотариус сначала выдаст вам свидетельство о направлении документов. А когда другой собственник получит уведомление — свидетельство о вручении документов.

Бывает так, что совладелец не получает уведомление. Например, если участник долевой собственности против продажи, он может специально не пойти на почту или не принять курьера. Этого можно ждать от вашего брата.

Тогда имеет смысл попросить нотариуса выдать свидетельство о том, что вы как продавец доли предприняли все меры, чтобы известить совладелец о предстоящей продаже. Такой документ выдают не все нотариальные конторы. Учитывая ваши отношения с братом, такое свидетельство может понадобиться. Поэтому нужно найти того нотариуса, который его выдаст.

Получивший извещение собственник может в письменном виде отказаться от преимущественной покупки. Тогда вы вправе сразу же оформлять сделку с другим покупателем. Если другой собственник письменного отказа не дает, нужно отсчитать месяц с момента, когда он получил уведомление, и только потом продавать свою долю.

Договор купли-продажи доли в квартире постороннему лицу, в отличие от обычного договора купли-продажи квартиры, обязательно должен быть удостоверен нотариусом.

Поэтому в любом случае советую вам продавать свою долю и извещать других собственников о продаже при помощи нотариуса.

Как следует обдумайте свое решение о продаже доли. Обратите внимание, что с продажи доли в квартире вы получите меньше денег, чем если бы вы с родителями и братом продали квартиру целиком и поделили деньги. Отношения с братом оттого, что вы продадите долю сейчас, лучше не станут. Родители такое решение тоже могут не одобрить: не все спокойно отнесутся к постороннему человеку среди собственников общей квартиры.

Попробуйте посчитать, насколько выгодно будет продать долю сейчас. Возможно, вы потеряете меньше денег, если возьмете ипотеку, а через несколько лет закроете ее после продажи квартиры целиком. Мы писали, как определить рыночную стоимость, и сделали ипотечный калькулятор — просчитайте разные варианты. Не торопитесь.

Чтобы настроиться на переговоры с братом и родителями, почитайте нашу статью о том, как говорить с близкими о деньгах.

Привлечение созаемщика – обычная практика при оформлении крупных кредитов на длительный срок, поэтому для ипотеки такой подход является стандартным, нередко рекомендуемым или прямо установленным самим банком. Сегодня мы поговорим о том, какие права на квартиру имеет созаемщик по ипотеке. Существует несколько вариантов (оснований) привлечения созаемщика:

- Отсутствие достаточного уровня дохода, позволяющего взять необходимую сумму в кредит. В этом случае доходы созаемщика будут учтены банком, а сумма кредита – рассчитана исходя из совокупного дохода основного заемщика и созаемщика.

- Оформление ипотеки в период брака.

- Анкета созаемщика, совпадает с анкетой основного заемщика;

- Копия трудовой книжки;

- СНИЛС;

- Справка о доходах 2-НДФЛ;

- Диплом об образовании;

- Характеристика с места работы (реже).

Точный перечень документов зависит от требований конкретного кредитного учреждения. Предлагаем вам образец анкеты на получение ипотечного кредита: Скачать.

Если квартира продается целиком, то больших отличий от вышеозвученных схем нет, с той оговоркой, что сделки будут проводиться с одобрения органов опеки и попечительства, которые проследят за тем, чтобы родители продали квартиру и купили новую, где несовершеннолетним будут выделены такие же доли. Если же детей нет, долю желает продать кто-то один из супругов, тогда все зависит от условий договора.

Банк решает — давать или не давать согласие, поскольку в залоге находится до момента погашения ипотеки вся квартира целиком, как единый объект, так как доли супругов прописаны только на бумаге, но не произведено выделение их в действительности. Соответственно желающему продать придется дождаться погашения ипотечной ссуды полностью, либо найти другого плательщика, согласного выкупить долю на условиях переоформления кредитного договора на себя.

Сделать это можно с согласия второго супруга.

- может нести всю основную нагрузку по кредитному договору, пока у заемщика не появится возможность платить по ипотеке самостоятельно, независимо от того, временный или постоянный характер носит такая ситуация.

Права, обязанности, ответственность созаемщика могут быть изменены условиями договора в части:

- степени ответственности (солидарная/субсидиарная);

- порядка несения обязательств по кредиту созаемщиком в случае неспособности основного заемщика нести свои обязательства;

- определения прав созаемщика на приобретаемую по ипотеке квартиру, в том числе если он не является супругом, либо является гражданским супругом.

Стороны (заемщик, созаемщик, банк) вольны по своему усмотрению оговаривать права и обязанности по кредитному договору, но в пределах допустимого и незапрещенного законодательством.

У кого какие права и кому, какая часть квартиры полагается — определяется соглашением заемщика и созаемщика, которое обычно подписывается на стадии получения кредита. Если же такой документ не был оформлен, партнеру по кредиту придется доказывать свои права на квадратные метры через суд, поскольку сам по себе статус созаемщика ничего точно не определяет, кроме одного — этот человек, либо может заявить права на недвижимое имущество, либо получить компенсацию при оформлении отказа от доли в жилище. Дополнительным соглашением к кредитному договору, можно изменить ответственность созаемщика:

- С солидарной на субсидиарную;

- Утвердить особый порядок погашения ссуды;

- Определить права на заложенную недвижимость.

Возможно Вас заинтересует статья, как взять ипотеку на покупку квартиры, с чего начать, прочитать об этом можно здесь.

-

Тройная защита. Этот вариант еще более безопасен, но имеет недостаток — он еще более затратен по времени, нежели первый.

Как только деньги поступают на счет банка-ссудодателя, залог с квартиры снимается. Последним к ячейке банка получает доступ продавец, чтобы забрать остаток от суммы продажи квартиры.

Срок проведения сделки по такой схеме обычно составляет 3 недели.

- Перезайм. Самая простая схема при которой покупатель перерегистрирует ипотеку продавца на свое имя и продолжает по ней платить на тех же самых условиях.

- Как продать квартиру в ипотеке Сбербанка? Ипотека в Сбербанке — самая распространенная, так как по некоторым оценкам, каждый второй такой кредит оформляется именно в этом банке.

Поэтому вопрос можно ли продать квартиру взятую в ипотеку, волнует прежде всего заемщиков именно этого банка. Да, продать можно, на озвученных выше условиях одним из трех предложенных способов.

В этом случае, если иное не предусмотрено кредитным договором, супруг (супруга) заемщика автоматически становится созаемщиком, поскольку ипотечная недвижимость получает статус общего имущества супругов.

-

Основной заемщик не соответствует требованиям банка, но кредит необходимо оформить на него. Часто такая ситуация возникает, когда ипотеку оформляют студенты или иные лица, не имеющие нужного стажа, постоянного места работы или возможности какое-то время платить по кредиту.

Здесь нередко созаемщиками выступают родители или иные близкие родственники, правда, подобного рода практика встречается редко.

Первым шагом в данной ситуации будет обращение в банк, в котором заложена недвижимость, чтобы принять совместное решение о том, каким образом будет осуществляться переход права собственности. Также необходимо получить согласие банка на то, что кредитные обязательства в полном объеме будет исполнять второй созаемщик.

Как продать квартиру в ипотеке? 25 текстов о том, как продать квартиру, комнату или долю Из Вашего вопроса неясно, вся ли квартира находится в ипотеке или только ½ жилплощади, принадлежащей Вам, поэтому рассмотрим оба варианта.

- В залоге только ½ доля квартиры, собственник которой – Вы, а второй собственник выступил созаемщиком, при этом его доля не обременена ипотекой. В этом случае сделка купли-продажи ½ доли квартиры происходит в обычном порядке. Однако нужно иметь в виду, что для данного вида сделок предусмотрено обязательное нотариальное удостоверение.