Как инвестору заработать на недвижимости с помощью ипотеки

Многие рассматривают ипотечные программы только в разрезе приобретения жилья для личного пользования. Однако с их помощью можно инвестировать собственные средства и получить большую прибыль, чем при использовании банковских депозитов.

Руководитель управления по ипотеке и корпоративным продажам RDI Рустам Азизов

Если просчитать детальный график платежей и вычислить совокупный объем процентов, то получится, что за два года переплата по кредиту составит 390 000 руб. При этом, стоимость квартиры за этот же промежуток времени с учетом тенденций рынка вырастет, в среднем, на 30-40% даже в условиях высокой конкуренции и экономической нестабильности.

Соответственно, после продажи данной квартиры валовая прибыль может составить до 1 000 000 рублей, а чистая прибыль ее владельца может составить до 500 000 руб.

Сейчас средняя процентная ставка по накопительным вкладам варьируется от 8 до 11,5% годовых. Крупные банки на сегодняшний день предпринимают меры по снижению депозитных ставок для того, чтобы стимулировать население направлять свои свободные средства в различные сегменты российской экономики, а не просто хранить их до лучших времен.

Исходя из этого, за тот же двухгодичный срок, в течение которого мы рассматривали ипотечное инвестирование в жилую недвижимость, прибыль по депозитному вкладу едва превысит 100 000 рублей.

Эти простые подсчеты наглядно показывают, что инвестиции через ипотеку принесут прибыль почти на 400 000 рублей больше, чем депозит.

К тому же, в процессе и по итогам реализации квартиры можно будет воспользоваться дополнительными государственными механизмами. Например, получить налоговый вычет в размере до 260 000 рублей и вернуть 13% от уплаченных по ипотеке процентов. Также, для приобретения квартиры можно привлечь и материнский капитал.

В настоящее время на рынке осталось не так много способов выгодного инвестирования в обход показателей роста инфляции. Рынок жилой недвижимости предлагает нам два беспроигрышных варианта. Первый – приобретение квартиры на ранних этапах возведения проекта, на уровне котлована. В этом случае надо располагать временем, средний срок возведения жилого дома составляет от года до двух лет.

Необязательно ждать сроков сдачи дома Госкомиссии и получения права собственности, ведь в этом случае последующая перепродажа будет облагаться налогом на прибыль. Гораздо выгоднее перепродать квартиру по договору уступки прав на высокой стадии готовности объекта. Многие сейчас так и поступают: вкладывают средства в строящийся дом, а ближе к его сдаче перепродают квартиру и таким образом имеют возможность приобрести жилье большей площади.

Особо следует отметить, что квартиру, обремененную ипотекой, возможно реализовать по предварительной договоренности с банком. И если раньше сделки с залоговыми квартирами были редкостью, то сейчас это – распространенная практика на рынке, которая требует чуть больше бюрократических нюансов. В частности, для реализации ипотечной квартиры необходимо будет получить разрешение банка на проведение сделки.

Всем доброго времени суток! С вами Чеширский.

Давайте пройдем весь путь от самого начала.

Окей. Выбрали квартиру. Чудесная, красивая. Выбираем мы либо однушку либо двушку, потому что другие варианты не рентабельны. Остановимся на двушке. Теперь смотрим на цену.

Будем ориентироваться на цены СПб, т.к. Москва это что-то запредельное, а сдавать на постоянной основе в других городах — не лучшая идея. В любом случае, если что — сможете пересчитать на свои реалии.

Итак, приценились. Цена квартиры, подходящей нам — 4 000 000 рублей, это тоже средняя цена. Даже не так дорого. Я посмотрел примерно 5 компаний и выбрал что-то среднее.

Далее у Вас на руках честно накопленный\заработанный первый взнос. Скажем 750 000 рублей. Идем к застройщику и изучаем предложения банков. Их обычно много разных, но условия очень похожие.

Ипотеку возьмем 8% годовых. Срок ипотеки установим 15 лет, такое себе среднее значение. Получается, что со всеми процентами, и прочими банковскими радостями вы будете ежемесячно выплачивать по 31 000 рублей. При этом конечная стоимость квартиры получится 5 590 620 рублей. Ссылку на ипотечный калькулятор оставлю в конце статьи.

Это самый минимальный расклад, в целом практика говорит о суммах от 35 000 в месяц и итоговой стоимости 6 000 000 р. Но будем считать, что вам повезло. Договор подписан и вы уже вступаете в группы социальных сетей, посвященных вашему новенькому строящемуся дому.

Делим 2 015 724 на 25000. Это еще 6.5 лет.

В сухом остатке, через 21.5 год вы имеете на руках окупленную инвестицию приносящую прибыль. Именно с этого момента она приносит прибыль , а не раньше, потому что помните, до этого мы отдавали долги. Ну чудесно, долгов нет, квартира есть, волосы уже седые, но впереди маячит блестящее будущее.

Давайте опять к скучным цифрам. Сейчас будет самая интересная часть.

Итак, квартира стоит, дом не треснул, не осел. Район прекрасный.

Считаем текущую стоимость ваших активов. Это необходимо, чтобы понять насколько привлекательна инвестиция в долгосрочной перспективе.

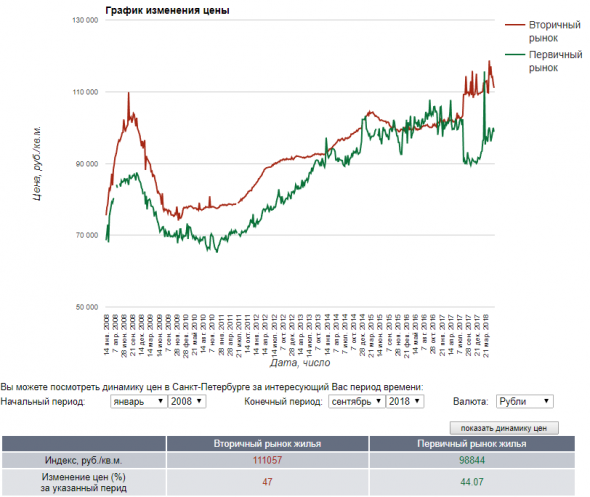

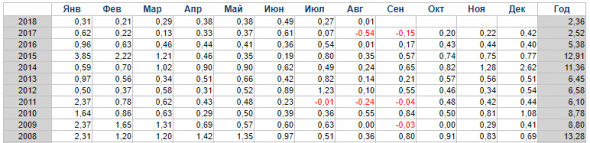

Среднее повышение стоимости жилья примерно 4% в год.

Изменение стоимости жилья на вторичном и первичном рынке СПб за 10 лет

1. Вы переплачиваете банку в среднем 40% от стоимости актива. Считайте деньги на ветер.

2. Рост стоимости актива не опережает инфляцию, а значит это чистый убыток.

3. Отсутствуют навыки долгосрочного планирования и понимания рыночной экономики даже на базовом уровне.

И заметьте, что эти цифры — идеально-положительные. Ведь я сознательно убрал все проблемы в виде арендных простоев жилья, затрат на ремонты, налоги, и инфляция совсем не 3%, а все 6+%. А значит, что вы ушли в минус. Причем в приличный. И ваша инвестиция окупится совсем не через 21.5 год, а намного позже. Такие вот дела.

— Но ведь зато потом инвестиция приносит прибыль! — скажете Вы. Да, но только эти 25 000\месяц тоже элегантно превратятся через 20 лет в 8 875 рублей.

Увы и ах.

Большинство россиян стремятся как можно скорее купить квартиру – в РФ это считается надежным вложением денег. Люди берут ипотеку под грабительские проценты и думают, что такая недвижимость, как объект инвестиций – это выгодно.

А знаете ли Вы, что финансовые советники и консультанты вовсе не стремятся купить квартиру, тем более в ипотеку: они их продают, чтобы жить в съемном жилье и инвестировать. И видят в этом намного больше плюсов и выгод для себя и своего капитала.

Стоит ли следовать их примеру? Разберем три сценария и сравним, что более выгодно на самом деле.

В этом случае Вы платите 3-4% годовых в долларах от стоимости квартиры и инвестируете часть денег от дохода под 10% годовых в течение 25 лет.

По данным “The Village” (//www.the-village.ru/village/city/city/135153-tseny) средняя стоимость аренды однокомнатной квартиры в Москве сегодня составляет 40.000 рублей.

Допустим, семья, в которой мужу и жене по 30 лет, общий семейный доход у которой 200.000 рублей. Ежемесячные траты семьи составляют 140.000 рублей (в том числе 40.000 рублей или 725 $ за снятую квартиру) Они могут вкладывать 60.000 рублей или 1100 $ каждый месяц.

Через 25 лет накопления такой семейной пары составят 1.472.900 $ (при условии, что они в течение 25 лет будут откладывать 1.100 $ каждый месяц под 10% годовых в долларах). К 55 годам ребята станут счастливыми обладателями без малого полутора миллионов долларов, из которых смогут с лёгкостью потратить 200-300 тысяч долларов на то, чтобы купить квартиру.

Такая покупка никак не отразится на их благосостоянии. Допустим, после 55 лет они больше не инвестируют дополнительных денег. Тогда к 60 годам их капитал составит 2.373.000 $, из которых также легко можно будет взять часть денег на покупку жилья, которое стоит 300-350 тысяч долларов. При этом оставшийся капитал составит внушительную сумму в 2.000.000$.

Учтём тот факт, что недвижимость будет расти в цене в среднем на уровне инфляции валюты, т.е. будет дорожать на 3% в долларах ежегодно в течение 25 лет. Средняя ипотечная ставка в середине мая 2015 года составляла 16% годовых: //www.sravni.ru/novost/2015/5/5/srednjaja-stavka-po-ipoteke-snizilas-do-1665/. Допустим, что средняя ставка даже чуть ниже – 15% годовых.

В итоге получается ежемесячный платёж за ипотеку в 97.000 рублей. Семья живёт на 100.000 рублей, а другую половину дохода тратит на погашение ипотеки. Не забываем ещё о миллионе, который требуется на ремонт купленной квартиры.

Итак, через 15 лет ипотечный кредит будет погашен, квартира окажется в собственности у семьи. Стоимость такого жилья через 15 лет будет в среднем составлять 180000*3% = 280.000$.

В последние 10 лет (из заявленных 25) семья начнёт делать вложения по 100.000 рублей (1.820$) в месяц под проценты для создания капитала.

Считаем: 1.820* 206.6 = 376.000 $ капитала удастся накопить на пенсию.

К 55 годам у семьи будет жильё и всего 376.000 $. Допустим, начиная с 55 лет, ребята больше не будут вкладывать дополнительных денег. Таким образом, к 60 годам у них будет жильё и капитал в 605.000 $ . Спросите себя: так ли уж это выгодно?

Давайте возьмём более щадящий сценарий, т.е. не средний, а самый оптимистичный.

В этом сценарии всё по аналогии со сценарием 2, кроме того, что по ипотеке паре выгодно удалось найти условия в 12% годовых, а накопленный взнос – 40 %, т.е. 4 млн. рублей

Сумма долга по ипотеке на этот раз 5 940 000 рублей. Ежемесячный платёж равен 71 300 рублей (с учётом ставки в 12% годовых).

Т.е., семья помимо оплаты ипотечного кредита может позволить себе 30 000 рублей в месяц откладывать. НО! Сначала им нужно сделать ремонт, а на это требуется 1 000 000 рублей, т.е. во временном эквиваленте на это уйдёт три года. Таким образом, получается, что семья начнёт вкладывать по 550 $ в месяц , начиная с 4-го года, и будет это делать в течение 22 лет.

При таком сценарии через 22 года (к 55 годам) пара станет обладателем 528 000 $ .

Через 15 лет после взятия ипотеки на квартиру эта семья сможет вкладывать еще 70 000 рублей или 1250 $ ежемесячно. Эта инвестиция позволит создать им капитал в 262 000 $ .

Т.е., через 25 лет у семьи будет – квартира стоимостью 280 000 $ и капитал в 528 000 + 262 000 = 790 000 $ . В сухом остатке общая стоимость активов этой пары – 1 070 000 $ . Это меньше, чем капитал в первом сценарии. При условии, что в первом случае семья купит жильё, цифры будут отличаться примерно на 200 000 $ . При этом есть разница с первым сценарием в 20%. Если семья в третьем случае сможет больше откладывать, то третий сценарий качественно приблизится к первому. Допустим, после 55 лет они больше не инвестируют дополнительных денег. Тогда к 60 годам у них будет капитал в 1 272 000 $ , а также недвижимость стоимостью 325 000 $ .

Таким образом, сценарий 1 и сценарий 3 отличаются не значительно к 55 годам (через 25 лет), т.е. близки друг к другу по стоимости созданных активов к 55 годам. К 60 годам цифры начинают различаться уже значительно, почти в 2 раза.

Нужно стараться инвестировать параллельно с арендой или ипотекой. Любую ситуацию можно рассчитать индивидуально.

Недвижимость растёт в цене на 3 % ежегодно, а доходность в инвестициях при умеренном портфеле в среднем 10 % в долларах. Инвестируя и арендуя, у вас получается положительная разница в 6-7 % ежегодно, то есть ваш чистый прирост капитала — 6-7 % — на ту сумму, которую вы вложили бы в покупку недвижимости.

Поэтому часто финансовые консультанты не покупают недвижимость, потому что в долгосрочной перспективе это не выгодно. Многие мои коллеги продали свои квартиры в Москве до 2014 года, за год приумножили свои деньги в два раза и продолжают приумножать. Многие НФС инвестируют и снимают жилье в Москве, в Бразилии или других странах.

Если вы так и не решили, купить квартиру или снимать, то проконсультируетесь со мной. Оставляйте свои данные и я свяжусь с вами