С 1 июля 2019 года в силу вступят нововведения, имеющие отношение к ипотечному кредитованию граждан. Обусловлены они февральским поручением Президента РФ, который дал указания Правительству снизить ставку по ипотеке, а также принять ряд мер, которые должны сделать ипотечные кредиты более доступными населению. Стоит разобраться, так ли всё будет радужно в ипотечном кредитовании с июля этого года.

Преобразования регламентируются такими законами:

Ипотечные каникулы — это период времени, в течение которого заёмщик вправе сделать паузу в своих платежах по кредиту.

Ипотечные каникулы будут действовать полгода. Если за это время гражданин так и не сможет найти источник для расчёта по платежам, ему выделят дополнительные шесть месяцев для решения вопроса.

Гражданин сможет рассчитывать на ипотечные каникулы, если произошло что-либо из ниже описанного:

- потеря работы;

- тяжёлая болезнь;

- оформление инвалидности;

- снижение доходов более чем на 30%;

- смерть родственника, у которого на иждивении были члены семьи.

Ипотечные каникулы будут предоставляться тем гражданам, у которых сложные жизненные обстоятельства не позволяют вносить средства для погашения кредита

Во всех этих случаях заёмщик сможет обратиться в банк за отсрочкой платежей. Банк обязан в срок до пяти дней вынести решение о возможности предоставления ипотечных каникул.

Причём, если заёмщик докажет, что у него есть указанные в законе проблемы, кредитное учреждение не вправе отказать в предоставлении ипотечных каникул.

Закон запрещает выставлять на продажу ипотечное жильё в случае, если это единственное место проживания гражданина.

Некоторые банкиры полагают, что нововведения приведут к удорожанию ипотеки, т. к. банки заложат в ставку по кредиту дополнительный риск задержки получения дохода.

В поручении Президента упоминались и такие инициативы, которые будут интересны семьям с детьми:

- расширение льготы по ипотеке для семей, в которых родился второй и последующий ребёнок, на весь период выплаты кредита;

- частичное погашение ипотечного кредита за счёт государства в семьях, в которых родился третий и последующий ребёнок (так, будет предоставлено 450 тыс. р.)

На последний вариант смогут рассчитывать семьи, где третий (и далее) ребёнок родился после 1 января 2019 года.

Программа льготной ипотеки существует с прошлого года. Но льготная ставка в 6% предоставлялась в течение небольшого срока. В новых условиях данная ставка будет распространена на весь тот период, на который берётся кредит.

Ещё в 2018 году начали использоваться электронные закладные в банках. С июля 2019 года такие закладные будут иметь более широкое распространение, хотя повсеместный переход пока не предполагается. Это связано с тем, что инфраструктура пока ещё не создана до конца.

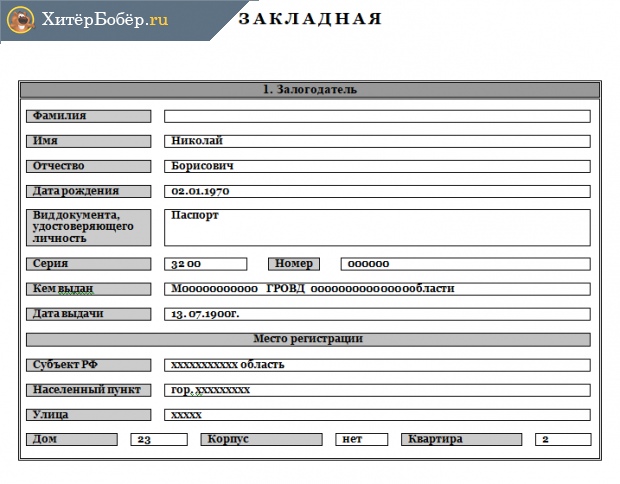

Ипотечная закладная — это ценная бумага, которая закрепляет право её владельца на имущество, обременённое ипотекой.

В ближайшее время электронная закладная будет использоваться наряду с бумажной. Внедрение электронной закладной поможет кредиторам сделать процесс ипотечного кредитования полностью электронным в дальнейшем. Содержание документа в электронном варианте не отличается от привычного формата.

Таким образом, в закладной указывается следующее:

- сведения о заёмщике;

- сведения о банке, оформившем кредит;

- дата и место заключения договора;

- сумма ипотечного кредита;

- срок уплаты ипотечного кредита;

- описание залогового имущества.

Сведения электронной закладной полностью соответствуют данным бумажного документа

Считается, что электронный документ вводится для удобства граждан. Он должен сберечь время заёмщика, т. к. тому не придётся посещать МФЦ и другие инстанции.

Однако для оформления электронной закладной необходимо зарегистрировать цифровую подпись в удостоверяющем центре.

С 2019 года требования к банкам по выдаче ипотечных займов с небольшим первоначальным взносом ужесточаются.

Это подразумевает следующее:

- ипотечные кредиты с первоначальным взносом менее 20% от стоимости жилья будут взвешиваться с коэффициентом риска 150%;

- для займов с первоначальным взносом менее 10% коэффициент ещё выше — 200%.

Это приведёт к тому, что заёмщикам с небольшими средствами будет сложнее оформить ипотечный кредит.

Массовая выдача таких кредитов может спровоцировать кризис (особенно на фоне снижающихся до недавнего времени ипотечных ставок), и часть покупателей будут не в состоянии обслуживать свои займы. Как правило, ипотеку с низким ПВ берут те, кому на больший первоначальный платёж просто не хватает средств. А значит, может в будущем не хватить средств на погашение самого кредита.

С 1 июля 2019 года начнёт действовать ряд новых правил в сфере ипотечного кредитования. Так, ставка по ипотеке снизится до 8%. Гражданам, у которых имеются указанные в законодательстве проблемы, будут полагаться ипотечные каникулы. Семьи с детьми продолжат получать ипотечный кредит под 6%, однако льгота будет действовать не ограниченный период времени, а весь период выплаты кредита. Также с указанного срока продолжится внедрение электронных закладных, бумажный формат документа постепенно будет вытесняться.

Ипотека остается основным драйвером развития рынка новостроек. Снизившиеся до исторического минимума ставки расширили круг покупателей строящегося жилья и способствовали увеличению спроса. Однако после повышения ключевой ставки Центробанка в сентябре многие коммерческие банки были вынуждены поднять и ставки по жилищным кредитам. При этом аналитики предупреждают о возможности очередного повышения ключевой ставки 14 декабря. Помимо ставок на востребованность ипотеки и, соответственно, продажи жилья влияет и размер первоначального взноса, который может быть повышен с 1 января 2019 года.

Скажу сразу, что явно заметны предпосылки к росту процентных ставок по ипотечным кредитам. Причин тому несколько, смотрите сами: с 1 января 2019 года Центральный банк РФ планирует повысить нормы резервирования по ипотечным кредитам с низким первоначальным взносом. Что это значит? Объясняю: так правительство борется с недобросовестными заемщиками, допускающими просрочки по выплатам кредитов, в том числе ипотечных. По версии Центробанка, количество неплательщиков будет выше среди граждан, прибегающих к ипотечному кредиту с низким первоначальным взносом (20% от стоимости квартиры и меньше). Логика такая: раз уж заемщик не смог накопить приличную сумму на первоначальный взнос, то и риски просрочек по выплатам кредита выше.

Для такого заемщика правительство предусмотрело коэффициент риска, который влияет на норматив достаточности капитала банка. И банк будет вынужден либо поднимать ставку по ипотечным кредитам, чтобы покрыть свои расходы на обеспечение нормы резервирования, либо увеличивать минимальный допустимый первоначальный взнос. И в том, и в другом случае ипотека становится менее доступной для рядовых граждан.

Вполне возможно, что это не последнее повышение даже в 2018 году и в декабре мы успеем пережить еще один скачок. Собрание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 14 декабря. По моим оценкам, есть все основания полагать, что ставка будет повышена на 1-1.5% п. п.

Каждый человек сталкивается с такими ситуациями, которые не решаются самостоятельно. Приобретение жилья не является исключением. Обычный гражданин не сможет накопить необходимую сумму. Когда наступает такой момент, на помощь приходит ипотечное кредитование.

Вид ипотеки зависит от разных факторов. На данный момент на территории Российской Федерации имеются разного вида ипотеки. Ипотека — это кредит, который выдается не только на покупку квартиры, но и на приобретение любой недвижимости.

Одним из главных достоинств покупки жилья с помощью данной ссуды является то, что недвижимость становится собственностью заемщика сразу же после покупки.

Банком могут выдаваться несколько видов ипотечного кредитования: ипотека на участие в деловом строительстве, ипотека на вторичном рынке, ссуда на улучшение жилищных условий, кредит молодой семье.

В каждом виде имеются свои особенности и для ее получения необходимо придерживаться определенных условий. Ставки по ипотекам также имеют отличия.

Самый популярный вид ипотечного кредитования среди населения — это ипотека на вторичном рынке. Суть ее заключается в следующем: человек определяется с подходящей квартирой, которая в этот момент продается, и начинает заниматься оформлением договора, после чего приобретает ее за денежные средства банка.

Отличие этого вида — необходимость заключения договора страхования в том случае, если произошли потери титула или права на недвижимость. Может быть даже так, что на квартиру, даже после ее продажи, начинают претендовать наследники или дети, которым еще не исполнилось 18 лет.

По итогам таких ситуаций есть риск остаться без жилья.

Для того чтобы избежать таких нежелательных случаев, необходимо заключить договор страхования права собственности. Это осуществляется в обязательном порядке.

Ипотека с деловым участием предусматривает покупку совершенно нового жилья и страховку потери титула оформлять не имеет никакого смысла, так как заемщик является первым собственником. Особенность данного вида кредитования заключается в том, что человек может просто не дождаться ввода в эксплуатацию.

Ставка этой ипотеки составляет не выше 2%. После того как гражданин получит документы на квартиру, их необходимо предоставить работникам банка, в этом случае ставка будет снижена.

При оформлении ипотеки молодой семье имеются некоторые ограничения, а именно возрастные рамки заемщика. Этот вид выдается только Сбербанком. Если человек живет с родителями, но площадь той квартиры очень маленькая (меньше 10 квадратных метров на человека), то можно подать заявление на очередь в получении субсидии. Ее размер составляет 1-1,5 миллиона рублей.

При получении ссуды на улучшение жилищных условий банк возьмет в залог определенную недвижимость. Оформление занимает довольно много времени и предусматривает множество этапов.

В 2013 году ставка в среднем составляла 12,7%. Переломный момент наступил в конце 2014 года. В это время Центробанк решил увеличить ключевые ставки до 17%. Такая ситуация привела интенсивному росту ипотечной ставки до 20%.

Новые условия привели к торможению развития ипотечного кредитования. Приобретение квартиры стало просто невозможным. Правительство решило осуществить разработку мер по продлению кризиса на рынке недвижимости.

В 2015 году ставки были снижены до 15%. Данный факт будет влиять и на понижение ставок по кредитам. Для того чтобы произошли видимые улучшения необходимо стабилизировать макроэкономическую ситуацию в стране. Это возможно лишь в том случае, если произойдет увеличение стоимости на нефть, стабильность курса рубля и отмена санкций.

Для того чтобы не дать этим прогнозам осуществиться, необходимо сделать тщательную проверку и проанализировать документы и данные, которые предоставляют будущие заемщики.

В 2016 году практически 30% жилищных кредитов были оформлены по специальной государственной программе, которая увеличила ставки по ипотеке на 12%. Самые главные банки, которые выдают такие ссуды — это Сбербанк и ВТБ. В Сбербанке ипотечная ставка составляет 9,75% годовых, а ВТБ — от 10% годовых.

Не так давно стали говорить, что военная ипотека будет прекращена в 2018 году. Но это всего лишь домыслы, так как ипотеки на жилье военнослужащим показали довольно хорошие результаты. Также были предложения о замене военной ипотеки на жилищные субсидии в следующем году. Исходя из вышесказанного, в 2018 году военные ипотеки практически не изменятся, кроме полного сектора ипотечного кредитования.

Так как ставки будут далее снижаться, и процент их составит в 2018 году 10%, население уже не будет нуждаться в государственной поддержке.

Снижение ставок по ипотечному кредитованию возможно даже до 6-7%, но такая ситуация может привести к уменьшению доходности по депозитам на несколько процентов. По словам Дмитрия Медведева, макроэкономика уже готова для ставки в 6-7% годовых.

Руководство Банка России снизило ключевую ставку на 0,5% (до 9,25%). По прогнозам министра экономического развития, ключевая ставка будет и дальше идти на спад. В начале текущего года ипотечные ставки составили 11,8% (снижение произошло на 0,67%).

Принять решение об оформлении ипотеки довольно сложно. Для начала следует проанализировать все риски и возможности. В целом ипотека является реальным способом стать владельцем собственной недвижимости прямо сейчас. Во время оформления договора цена на квартиру фиксируется, а когда кредит подходит к концу данная сумма будет намного меньше, чем реальная стоимость жилья в момент закрытия кредитного договора.