Судебная практика 2015—2016 годов показывает, что споры по поводу возврата страховки по ипотечному кредиту в 80 % случаев выигрывают граждане. Почему же тогда страховщики не выплачивают эти суммы добровольно, а идут на риск судебных издержек. Здесь все просто. Не все люди обращаются в суды для защиты своих прав. Если бы это происходило гораздо чаще, то и страховые компании выплачивали бы все причитающееся по первому требованию, не доводя дело до суда. При досрочном расторжении кредитного ипотечного договора в результате полной его уплаты любой гражданин имеет право вернуть часть не использованной страховой премии от страховщика. Страховая компания сделает возврат добровольно или по решению суда только после личного обращения застрахованного лица.

При оформлении кредитных обязательств сотрудник данной организации предлагает дополнительно подписать договор страхования. Довольно часто подобное предложение воспринимается заемщиком как обязательное, особенно если менеджер говорит о том, что отказ от страховки может повлечь за собой невыдачу займа. Однако это совершенно не так: хорошая кредитная история и платежеспособность клиента позволят получить требующиеся деньги и без соглашения со страховой компанией.

На данный момент существуют два вида страхования, предлагаемых ВТБ 24:

- Обязательное – в данную категорию попадает страховка ипотеки, а также недвижимости, выступающей в качестве залога.

Проще обстоит дело в первом случае, когда страхование производится каждый год после истечения страхового периода, указанного в полисе. Эти условия имеются в крупных банках, таких как ВТБ 24 и ряд других. Стоимость годового полиса на квартиру не очень большая, поэтому никто и не придает значения возврату страховки при досрочном погашении ипотеки.

Если изначально оформить кредит с защитой под меньший процент, а затем вернуть внесенные средства, то ставка будет увеличена. Сейчас в ВТБ 24 повышенный процент без страхования действует только по ипотечным программам — при отказе от личной защиты ставка увеличится на 1%. Навязывание страховки по кредиту в ВТБ 24 Отзывы потенциальных и действующих клиентов банка показывают, что сотрудники очень часто вынуждают клиента оформлять ненужные услуги.

Мотивация может быть различной:

- без страховки придет отказ;

- система включила защиту автоматически, убрать нельзя;

- после подписания договора в любое время можно будет вернуть внесенную сумму полностью;

- без страхования ставка значительно увеличится.

Всё вышеперечисленное неправда — эти и иные уловки используются менеджерами для выполнения плановых показателей.

Для чего нужно страхование залогового имущества и как оно осуществляется При оформлении ипотечного договора, например, в Сбербанке, настоятельно предлагают несколько видов страховок. Среди них страхование жизни и здоровья, страхование рисков потери социального статуса, то есть работы, и так далее. Однако от всех них закон позволяет отказаться. Оформлять их не обязан никто.

ВТБ 24, осуществляющий выдачу потребительских, ипотечных и других видов кредитов, предоставляет возможность вместе с основным соглашением заключить договор страхования. В чем суть данной процедуры, кому она принесет больше выгоды и как проходит возврат страховки по кредиту ВТБ 24 – вот основные вопросы, интересующие заемщиков. Содержание

- 1 Суть страхования в ВТБ 24

- 2 Как отказаться от страховки в ВТБ 24

- 3 Расторжение договора страхования после оформления

- 4 Альтернативные методы возврата

Суть страхования в ВТБ 24 Сложные жизненные ситуации, а также банальная нехватка денежных средств для совершения крупной покупки заставляют граждан обратиться за помощью не только к соседям и родственникам, но и в серьезные банковские организации. Одной из них является ВТБ 24 – банк с хорошей репутацией, давно работающий в данном сегменте экономической сферы.

Именно поэтому законодательно закреплено право банка на получение компенсации за утраченное имущество. Страховать же его обязан сам собственник. Тогда логично предположить, что после погашения всех обязательств перед банком и получения права распоряжаться своим жильем, собственник имеет право на возврат страховки по ипотеке в части неиспользованного страхового периода. Рассуждения верные, но проблема в том, что не все страховые компании оформляют ежегодную страховку на остаток задолженности по кредиту и не все банки это устраивает. При оформлении же страхового полиса на весь срок действия ипотечного договора, уплачивается очень солидная страховая премия страховщику, которая может составлять до 10 – 15 % стоимости приобретенного объекта недвижимости. Не удивительно, что страховые компании не хотят расставаться с такими деньгами.

Сделать это нужно в течение месяца, чтобы не пропустить срок исковой давности в случае отрицательного решения.

-

Ждем ответа от страховщика. Скорее всего вам откажут, но не обязательно. Если получен отказ, то требуем его в письменной форме с обоснованием. Эти же действия производим, если сумма выплаты вас не удовлетворяет.

Страховые компании часто обосновывают маленькую сумму своими фактически понесенными расходами на обслуживание договора. В этом случае требуем предоставить полную калькуляцию расходов. Сделать ее не так-то просто, потому что нет никакой единой формы этих расчетов. Будущий суд примет во внимание, скорее всего, только часть жалованья специалиста, который конкретно занимался обслуживанием вашего договора страхования.

В основном каждый заемщик соглашается на оформление и подписывает, чаще всего даже не читая договор до конца.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Помимо этого, выгопотребителем в такой ситуации становится финансовое учреждение, а, значит, при наступлении несчастного случая все деньги достанутся банку. Так, в расчет стоит принимать, тот факт, что больший процент от суммы страхования по ипотеке – это чистая прибыль банка.

Именно поэтому сегодня многие стараются всеми возможными способами отказаться от подписания такой страховки или постараться расторгнуть договор.

Даже при подаче в судебную инстанцию, представитель финансового учреждения будет до конца отстаивать свои интересы, аргументируя свою позицию тем фактом, что на договоре стоит подпись заемщика и он лично просил подключить ему такую услугу. Ведь, если стоит подпись, значит клиент банка ознакомился с документом, все просчитал, со всем согласен и претензий к банку не имеет.

Поэтому обращаясь в суд, нельзя быть уверенным в однозначном решении, такая практика достаточно разнообразна, иногда положительное решение относится к банку в некоторых случаях успеха добивается заемщик. Решающими являются собранные и предоставленные аргументы и расчеты.

Ни в коем случае не стоит упускать из вида такое понятие, как срок исковой давности, ведь если с момента подписания страховки по ипотеке прошло более 3 лет, провести возврат денежных средств, даже через суд практически невозможно.

Получить полноценную выплату по страховке ипотечного кредитования возможно только в случае, если ею еще не пользовались. Так, это возможно при условии, что погашение кредита выполнилось единоразово, на протяжении первого месяца срока кредитования, предусмотренного по договору ипотеки.

При условии, что сумма займа была возвращена намного раньше, за 2 года, значит и услугами банковского учреждения, потребитель пользовался меньше, чем прописано в договоре, получить возврат страховых средств по ипотеке, возможно только в размере платежей, которые осуществлялись в последний период.

Однако стоит учитывать, что практически все банки не соглашаются с таким решением дел и наотрез отказываются выплачивать деньги заемщику, ссылаясь на то, что потребитель погасил досрочно ипотеку и только поэтому не пользовался услугами банка, при этом банк не имеет перед ним долговых обязательств (все условия возврата денежных средств по страхованию прописаны в официально оформленном договоре с клиентом).

В любом случае стоит всегда идти до конца и попробовать отстоять свои права и вернуть деньги, при условии досрочного погашения ипотечных средств.

Первоначально, при обращении заемщика в кредитную компанию, первому будет предложено написать официальное заявление, с указанием просьбы вернуть неиспользованные средства. Заявление необходимо писать согласно утвержденному образцу, который предложит специалист банка.

Также понадобятся:

- Документ, удостоверяющий личность.

- Копия договора на ипотеку.

- Копия договора страховки.

Самыми востребованными являются программы ипотечного кредитования:

При условии досрочного погашения кредита в Сбербанке, можно смело рассчитывать на возврат неиспользованных денег, так как эта возможность официально прописана в заключенном договоре страхования.

Именно благодаря надежности Сбербанка, можно быть полностью уверенным, в том, что если услуга не была предоставлена, тои оплачивать ее не надо. Для того чтобы получить полагающиеся деньги необходимо:

- Лично подъехать в отделение банка.

- Написать заявление.

- Предоставить документы.

Однако, в такой ситуации Сбербанк может самостоятельно устанавливать период произведения выплат, но чаще всего он составляет не более 1 месяца. В течение этого времени специалисты банка будут:

- Внимательно рассматривать сроки и суммы взносов.

- Изучать обращение заемщика.

- Обосновывать его законодательно.

Если выплаты будут производиться с задержкой, клиент может подать в суд, на выплату соответствующих процентов, за то, что банк пользуется в этот период чужими оборотными средствами. При этом сумма проценты будет рассчитываться по ставке рефинансирования ЦентрБанка, на данный момент.

Сам процесс возврата денег редко осуществляется наличными средствами в основном перевод выполняется на карту, номер которой необходимо будет указать в заявлении.

При условии, что средства предлагались потребителю на 2 года, а возвращены были за год, гражданин полностью выполнил свои кредитные обязательств перед банком, вернув основную сумму долга.

ВТБ банк предусматривает принятие решения по выплате неиспользованных страховых средств в течение 10 дней, с даты написания официального заявления. В противном случае заемщик вправе обратится за защитой своих прав в судебную инстанцию, а также подать прошение выплатить проценты (пени) за задержку. Это право заемщика регламентировано ГК Р ст. № 395.

Каждый заемщик банковских средств, при условии досрочного погашения имеет законодательное право получить неиспользованные денежные средства по страховке, однако, необходимо быть готовым к тому, что обращение в суд неизбежно.

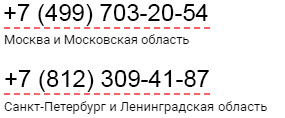

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

При выдаче кредита ВТБ желает себя обезопасить по-максимуму от возможной невыплаты долга. Для этого он тщательно проверяет своих заемщиков, и перед подписанием кредитного договора настаивает на заключении страховой программы. Если заемщика уволят или сократят, если будет продолжительная болезнь или смерть, то страховая компания будет погашать долг перед банком. С одной стороны, это довольно важный вопрос, особенно, если речь идет о больших суммах. С другой стороны, страховка – это дополнительная переплата, которая составляет весомую сумму. Так, по кредиту в 500 т.р. страховка за 5 лет может составить 120-200 т.р. Сейчас ВТБ включает эту сумму в сумму кредита и на нее начисляет проценты.

Почти все кредиты ВТБ выдает со страховкой. Этому способствуют несколько факторов:

Оформление страховки заключается в согласии заемщика о присоединении к договору коллективного страхования, заключенного между страховщиком и банком.

Для этого подписывается соответствующее согласие. После такого подписания доказывать, что страховка была навязана – сложно, т.к. заемщик своей личной подписью выражает добровольное согласие застраховать себя. В индивидуальных условиях по кредиту сказано, что если заемщик желает присоединиться к коллективному договору страхования, то срок страхования начнется с даты подписания кредитного договора и заканчивается датой окончания срока кредита.

Также, подписывая договор, заемщик дает согласие для списания страховой премии со своего кредитного счета. Это означает, что часть выделенных кредитных денег пойдет страховщику, и на нее будет начислен процент.

Страховка по закону является добровольным желанием заемщика. Об этом гласит ст. 935 ГК РФ. Поэтому, если банк заставляет оформлять страховку принудительно, то это является нарушением. Однако, закон позволяет банкам увеличивать процент по кредиту, если заемщик отказывается от страховки.

Она составляет определенный процент от размера кредита и снимается со счета клиента одной суммой за весь период кредитования. В памятке по страхованию ВТБ сказано, что страховая премия уплачивается за весь период кредита и возврату не подлежит. Подписывая кредитное соглашение, клиент добровольно соглашается о списании этой суммы со своего кредитного счета. Например, сумма кредита составляет 300 т.р., из которых 80 т.р. – это страховая премия. На руки клиент получит 220 т.р., но проценты будет оплачивать, исходя из 300 т.р. Банк не только страхует за счет кредитных средств, но и получает прибыль за счет начисленных процентов.

Страховой договор заключается между страховой компанией и банком. Клиент лишь присоединяется к нему.

Есть 2 варианта возврата страховки. Первый возможен в течение 5 дней с момента подписания кредитного договора

Банк ВТБ не возвращает страховку при досрочном погашении кредита. Он мотивирует это тем, что страховка продолжает действовать даже после прекращения выплаты кредита.

Если клиент все же решил добиваться возврата страховки после досрочной выплаты кредита, то порядок действий будет следующим:

Если ответ от страховщика не поступает в течение двух недель, то можно отправить еще один письменный запрос или уточнить по горячей линии 8-800-100-44-40 о статусе рассмотрения обращения. Если и там не дают ответа, то можно составлять иск в суд с приложением заявления, копий кредитных документов и документов с отметками о своих запросах в страховую организацию. Исковое заявление должно ссылаться на ст. 958 ГКРФ, которая приводит обоснование прекращения договора страхования, отличное от страхового случая. Пример искового заявления может выглядеть примерно так:

Перед подачей иска в суд стоит сравнить выгоду, которую можно получить от исхода дела с предстоящими расходами на адвокатов. Если сумма большая, рекомендуем воспользоваться услугами проверенных юристов.