В 2017 году Сбербанк стал активно снижать процентные ставки по ипотечным кредитам, и по сравнению с другими крупными банками достиг минимальных показателей в этом сегменте. Несмотря на тщательную проверку клиентов, количество желающих оформить ипотеку именно в этом банке неуклонно растет. Потенциальные заемщики всегда интересуются, на сколько лет дают ипотеку в Сбербанке. Это важный показатель, поскольку его учитывают при планировании семейного бюджета и будущих расходов по погашению задолженностей по кредиту.

Законом не устанавливается максимальная длительность ипотечных кредитов. Но их можно условно разделить на краткосрочные, среднесрочные и долгосрочные. Любой кредитор заинтересован в последнем варианте, поскольку это напрямую связано с получаемой прибылью. На практике допускается частичное досрочное погашение ипотеки. Но при этом кредитная организация предпочтет вариант уменьшения ежемесячного платежа, а не уменьшения самого срока. Иногда клиенты изначально предполагают закрыть займ досрочно, но в этом случае лучше перестраховаться и взять долгосрочную ссуду. Может случиться так, что из-за материальных проблем погашение будет невозможным, а достаточное время позволит найти решение. Долгосрочные ссуды имеют значительный минус – нестабильность экономической ситуации в РФ. Все помнят печальную статистику невозврата валютных жилищных кредитов в недалеком прошлом.

Практика показывает, что в большинстве случаев жилищные кредиты оформляются в среднем на 5-15 лет. Эксперты также подтверждают, что идеальный период для погашения — 10-15 лет. Чем больше длительность действия кредита, тем больше заемщик вынужден переплачивать. В то же время минимальный период приводит к увеличению ежемесячных выплат. Учитывается не только желание заявителя.

Определение срока кредитования зависит от нескольких факторов:

-

от вида ипотеки (военная, для молодой семьи, без первоначального взноса и другие); от вида жилого объекта (квартира, дом); возраста заемщика; стоимости жилья и размера первоначального взноса.

Самым существенным ограничением для желающих оформить ссуду на покупку жилья является возраст. По закону взять кредит могут лица, достигшие 18 лет. Но на практике все обстоит иначе: банк не заинтересован в таких заемщиков из-за нестабильности их доходов. В такую же категорию риска относят и пенсионеров.

Срок займа — один из самых важных параметров ипотеки

Существует несколько причин, по которым Сбербанк предпочитает работать только с гражданами от 21 года, чтобы минимизировать собственные риски:

-

лица младше 21 года не могут похвастаться высокими заработками, в то время как доход является основным критерием для расчета кредитной суммы; о финансовой стабильности заемщика свидетельствует его трудовой стаж, а у лиц старше 18 лет трудовая деятельность может прерываться учебой, службой в армии.

Определенные ограничения есть и для максимального возраста. Сбербанк в этом вопросе занимает более привлекательную позицию по сравнению с другими банками. Если везде установлена планка до 65 лет, то в Сбербанке возраст заемщика по жилищному кредиту не должен превышать 75 лет на момент полного погашения ссуды. Это правило действует и для созаемщиков. В качестве ориентира при расчете длительности погашения берется возраст самого старшего участника сделки. Если заявитель не может официально доказать уровень своих доходов и трудовой стаж, то максимум снижается с 75 до 65 лет.

Если учитывать, что максимальный срок ипотеки в Сбербанке 30 лет, то желаемый, по мнению банка, возраст заемщика должен быть в пределах 30 -39 лет.

При наличии необходимого первоначального взноса (от 15% при официальном подтверждении доходов или от 50% при его отсутствии), а также соблюдении остальных требований банка, клиент может оформить жилищную ссуду на 10-30 лет. Точное количество лет, на которое можно оформить подобную ипотеку в Сбербанке, зависит от личности самого клиента. Рассчитывается этот показатель в индивидуальном порядке с учетом всей собранной информации о заемщике. В рамках действующей акции на покупку квартиры в новостройке установлено ограничение на максимальный период кредитования – 12 лет, если субсидирование ставки производится силами застройщика.

При покупке готового жилья можно рассчитывать на оформление займа от 1 года до 30 лет. И в этом варианте длительность погашения рассматривается исключительно индивидуально.

Оформить военную ипотеку может тот военнослужащий, который зачислен в реестр НИС и делает регулярные отчисления. Воспользоваться такой программой могут лица старше 21 года. Военнослужащие могут оформить ссуду на покупку жилья на период не более 20 лет. Это объясняется предельным сроком пребывания на военной службе. Для женщин возраст ограничивается 45 годами, для мужчин – 50 лет (их звание должно быть ниже полковника или капитана 1 ранга). Эти же ограничения необходимо учитывать, если такое лицо выступает в качестве созаемщика или поручителя.

Особенная программа для молодых семейных пар — отличная поддержка современной молодежи

Оформление ипотеки в Сбербанке происходит при условии обязательной оплаты первичного взноса. Его минимальный размер – 15%. По требованиям некоторых программ, он может быть увеличен до 50%. Единственную возможность обойтись без накопленных собственных средств для выплаты первоначального взноса имеют владельцы сертификата на материнский капитал. По закону им разрешается использовать социальные выплаты для внесения первого платежа.

Пенсионерам доступны все базовые программы жилищного кредитования банка. Для них также действует правило по максимальному возрасту заемщика на момент погашения ссуды. Стоит отметить, что больше шансов получить займ имеют работающие пенсионеры. От наличия поручителей, имеющегося залога и размера ссуды будет зависеть, на сколько лет пенсионер сможет оформить ипотеку в Сбербанке.

В данное время отдельного предложения для людей старшего возраста нет

Выбор оптимального срока при ипотечном кредитовании имеет важное значение. Главное – он должен быть таким, чтобы выплаты по ипотеке не стали излишним финансовым грузом для семейного бюджета. Стоит помнить, что оптимальный размер ежемесячного платежа рекомендуется в размере 40% от дохода. Под этот параметр выбирается длительность кредита. Но в то же время надо учитывать, что чем больше срок, тем больше переплата по взятой сумме, хотя ежемесячные выплаты не будут сильно отличаться.

Ваше желание узнать обо всех тонкостях жилищного кредитования похвально. Благодаря этому, Вы сможете выбрать и оформить выгодный кредит.

Поэтому мы тщательно разберем Ваш вопрос: на сколько лет можно взять ипотеку.

Ипотека – это разновидность кредита, главное отличие которого заключается в продолжительном сроке действия. На сколько лет он выдается?

В среднем ипотека оформляется на 5-15 лет. Обусловлено это крупной суммой кредита, которая предназначена для покупки жилья. Ипотека не оформляется на 1-6 месяцев.

Самый продолжительный срок ипотечного кредитования – 30 лет. Большинство российских банков оформляют кредит именно на этот период. Минимальный срок колеблется от 5 до 10 лет.

Надежда, на Ваш вопрос, на сколько лет выдается ипотека на покупку квартиры, нет однозначного ответа. Потому что, срок кредитования зависит от ряда факторов. Рассмотрим их подробнее.

• Типа жилья;

• Вида ипотеки;

• Возраста заемщика.

На сколько лет дают ипотеку на квартиру и кому? Все зависит от наличия первоначального взноса и выполнения требований банка.

Если Вы внесли первый взнос и подходите под все критерии, то Вам оформят кредит на 10-25 лет. Также точный срок будет зависеть от стоимости квартиры.

Согласно мнению экспертов, идеальный периодом для выплаты ипотеки является 10-15 лет. Чем больше срок – тем выше размер переплаты.

80 процентов российских банков предусматривают досрочное погашение кредита. Поэтому, даже если Вы оформите ипотеку на 20 лет, то сможете погасить ее на 5-7 лет раньше.

Кредит на покупку дома выдается на срок 30-50 лет. Все заявления банки рассматривают индивидуально. Поэтому нет однозначного ответа, на сколько лет Вы получите кредит на покупку дома или его строительство, нет.

Срок ипотечного кредита зависит и от программы. А именно:

• Военная;

• Для молодой семьи;

• Без первоначального взноса.

Параметры кредитов (срок, сумма, ставка) на покупку жилья по военной программе регулируются ФЗ-117. Суть программы состоит в том, что в период службы на личный счет военного поступают средства из военного фонда, которые можно использовать при оформлении кредита.

На срок кредитования военной ипотеки, влияет размер накопленных средств. Однако все случаи индивидуальны.

Кредиты для покупки жилья молодым семьям дают на разные сроки. Максимально – 30 лет. Получить кредит могут супруги, возраст которых не превышает 35 лет.

Ипотеку без первоначального взноса выдают несколько банков. Согласно условиям, она оформляется на срок не выше 5 лет. Так банк компенсирует риски, связанные с невозвратом средств.

Задаваясь вопросом, на сколько лет дается ипотека, нужно принимать во внимание и возраст. Надежда, если Вы относитесь к категории работоспособных граждан в возрасте от 25 до 45 лет, Вам дадут кредит на 1-30 лет.

Исключения касаются заемщиков в лице пенсионеров и молодых людей (18-25 лет).

Они относятся к рисковой категории граждан с нестабильным доходом. Поэтому банки, выдающие кредиты на жилье таким заемщикам, ограничивают сроки до 5-10 лет.

ВТБ 24 предлагает кредит на срок до 50 лет. Кому можно рассчитывать на такую длительную ипотеку?

Отдельным гражданам, которые проявили себя с лучшей стороны при сотрудничестве с банком.

Кредит на 50 лет кажется привлекательным, однако на деле такой большой срок значительно увеличивает размер переплаты.

Сбербанк неизменно задает тренд для всего банковского сектора России. Банк ориентирован на заемщиков со стабильным доходом и предоставляет для них самые выгодные условия кредитования. В статье подробно описано, на сколько лет дают ипотеку в Сбербанке.

В законе об ипотеке не указан максимальный срок, на который дается ипотечный кредит. По длительности кредитования принято разделять ипотеку в Сбербанке и любом другом кредитном учреждении на:

- Краткосрочную.

- Среднесрочную.

- Долгосрочную.

Прибыль банка прямо пропорциональна сроку выдачи любого кредита, поэтому при частичном досрочном погашении ипотечной ссуды, банки предпочитают уменьшать ежемесячный платеж, но не срок кредитования. Единственным ограничением по ипотеке выступает трудоспособный возраст заемщика.

Трудоспособным считается возраст до выхода заемщика на пенсию. По статистике, пенсионер в России еще работает после достижения пенсионного возраста в течение нескольких лет. Поэтому Российские банки увеличивают период кредитования до 30 лет. Каждый банк сам определяет, на сколько лет дается ипотека на квартиру. В Европе есть возможность взять ипотеку на срок до 40 лет, так как в большинстве западных стран на пенсию выходят 65 – 70 лет.

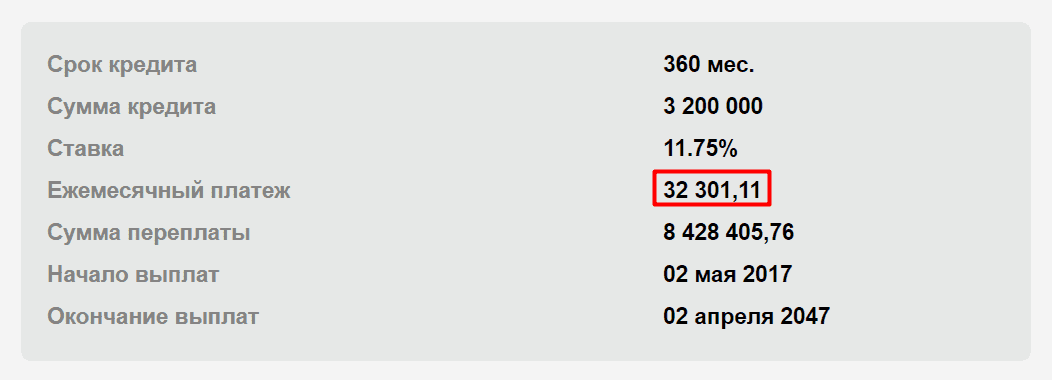

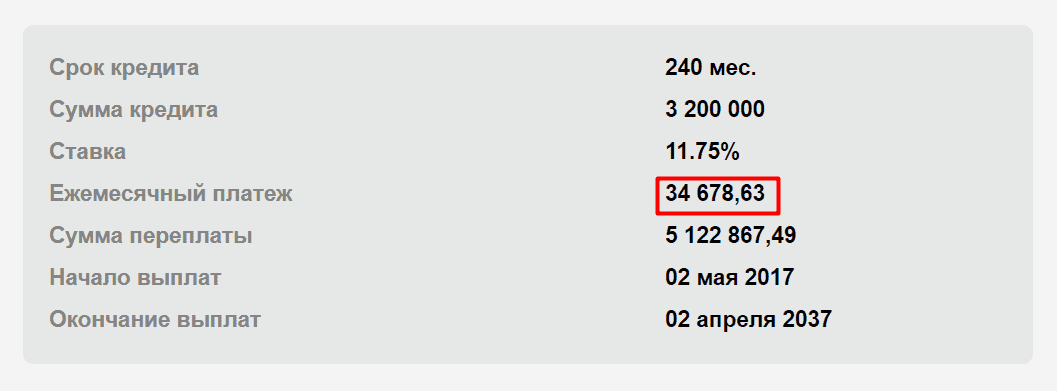

Вопрос, на сколько лет можно взять ипотеку, актуален тогда, когда имеет значение размер ежемесячного платежа. Несмотря на значительную переплату, долгосрочную ипотеку проще обслуживать. Это хорошо видно при сравнении одинаковых сумм кредита, выданных на 20 и 30 лет, под 11,75 % годовых в Сбербанке.

Чем меньше срок кредитования, тем больше будет ежемесячный платеж. Если заемщик заведомо берет ипотеку с намерением погасить ее досрочно, то лучше сделать выбор в пользу долгосрочной ссуды. Если ситуация изменится, а финансы для закрытия кредита не появятся, то это даст время для поиска решения денежного вопроса.

К минусам долгосрочной ипотечной ссуды можно отнести невозможность предвидеть экономическую ситуацию в стране. В качестве примера в России можно привести ситуацию валютных ипотечных заемщиков, которые брали ссуды, рассчитывая на укрепление национальной валюты. В результате рубль сдал свои позиции, что привело к плачевным последствиям.

Для примера за границей можно привести рынок США и ситуацию с дешевыми ипотечными кредитами, которая привела к кризису в 2008 году. В результате занижения процентной ставки, которая умышленно была сделана ФРС США, многие заемщики лишились жилья. Предвидеть это событие было невозможно. Это наиболее яркие примеры рисков, которые связаны с ипотечным кредитованием.