Вы можете просмотреть детальную информацию по каждой Вашей карте, доступной в системе Сбербанк Онлайн, и выполнить следующие действия: просмотреть список выполненных операций, получить отчет по карте на e-mail, просмотреть и распечатать банковскую выписку, выполнить необходимые операции, просмотреть дополнительную информацию по карте и т.д.

Для этого в разделе Карты щелкните название интересующей Вас карты или значок рядом с названием.

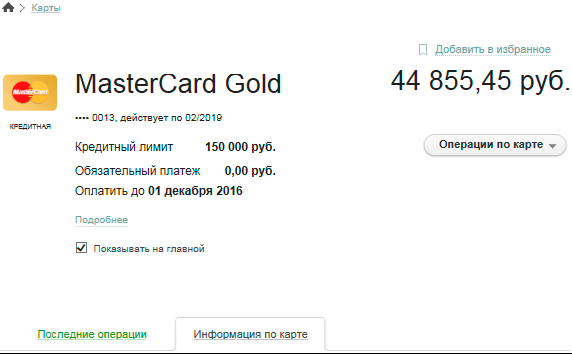

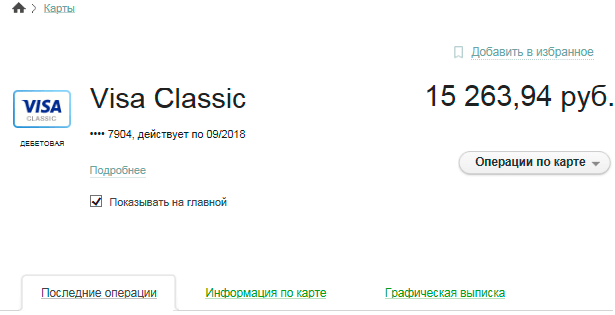

В результате откроется страница данной карты, в верхней части которой отображается следующая основная информация по карте:

- Наименование карты (например, Visa Classic, MasterCard).

- Тип карты (например, кредитная).

- Виртуальная (для виртуальной карты).

- Последние четыре цифры номера карты.

- Срок действия карты.

- Основная или дополнительная (при наличии дополнительных карт).

- Статус карты (например, подлежит выдаче).

- Сумма доступных средств.

Для кредитной карты дополнительно отображается следующая информация:

- Сумма кредитного лимита.

- Сумма обязательного платежа.

- Срок внесения обязательного платежа.

Для просмотра детальной информации по карте щелкните ссылку Подробнее. В результате откроется вкладка Информация по карте или Задолженность и реквизиты с детальной информацией в зависимости от типа карты.

На странице карты Вы также можете выполнить следующие действия:

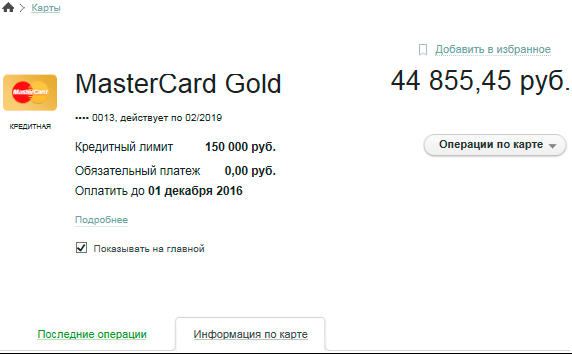

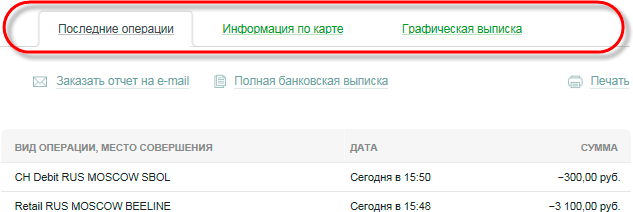

На странице карты Вы также можете просмотреть последние операции, детальную информацию по карте и графическую выписку.

Для этого перейдите на одну из следующих вкладок:

- Последние операции.

- Информация по карте.

- Графическая выписка.

Примечание. Для кредитной карты вкладка Графическая выписка отсутствует.

При переходе на страницу карты по умолчанию отображается информация вкладки Последние операции.

На странице просматриваемой карты в списке Остальные карты отображается список Ваших карт, открытых в Сбербанке. Для перехода на страницу одной из данных карт щелкните название выбранной карты. Для перехода на страницу Карты со списком Ваших карт щелкните показать все.

Потенциальным клиентам банков, планирующим взять кредит на крупную сумму, следует прежде всего уточнить информацию о своем кредитном рейтинге. Можно заказать кредитную историю в Сбербанк Онлайн или обратиться непосредственно в БКИ, с которым сотрудничает банк-кредитодатель.

Полученные данные помогут объективно оценить свое положение как кредитополучателя и предварительно сделать вывод о том, имеет ли смысл обращаться за кредитом на большую сумму в крупный банк или лучше выбрать маленький банк, установивший менее выгодные условия, но в то же время предъявляющий более лояльные требования к своим клиентам.

Пользователи Сбербанк Онлайн имеют возможность просматривать свою историю кредитования и контролировать кредитный рейтинг в личном кабинете.

Услуга обновления данной информации платная, проверка кредитного досье обойдется в 580 руб.

В личном кабинете (сведения об истории кредитования можно найти в соответствующем подразделе на вкладке «Прочее») постоянно отражаются история получения и выплаты займов и дата ее последнего обновления.

Помимо кредитного рейтинга, пользователям онлайн-сервиса доступна информация, посвященная:

- Всем открытым и закрытым договорам кредитования гражданина. По каждому договору данные структурированы в разрезе погашения задолженности по месяцам, при наличии просрочки указывается ее сумма за каждый месяц.

- Балансу кредитных карт кредитополучателя при их наличии.

- Организациям, запрашивавшим сведения о кредитном рейтинге гражданина. Это могут быть банки, компании — действующие или потенциальные работодатели и др. Сведения направляются организациям только после подтверждения гражданином его согласия на данную операцию.

Кроме того, в личном кабинете для ознакомления размещена диаграмма составляющих кредитного рейтинга в процентном соотношении. Среди них:

- историческая, недавняя и текущая просрочки;

- специфика кредитного поведения и нагрузки;

- специфика обращений в БКИ и т. д.

Чтобы узнать кредитную историю в Сбербанк Онлайн, достаточно авторизироваться и найти одноименный раздел в меню вкладки «Прочее». В поле страницы над историей кредитования появится дата обновления информации. Если сведения устарели, следует их актуализировать с помощью платной опции «Обновить отчет».

Автоматически при первом входе в личный кабинет отчет не генерируется, т. е. страница с историей будет пуста, пока пользователь не закажет отчет впервые. В дальнейшем опция получения отчета будет заменена обновлением.

Посмотреть кредитную историю можно будет после проведения следующих операций:

- Указания номера счета для оплаты услуги.

- Подтверждения согласия на заключение договора услуги предоставления отчета.

- Введения проверочного кода, полученного посредством СМС.

- Изменения статуса запроса на «Исполнен».

Проверять кредитную историю слишком часто не разрешается, услуга предоставляется максимум 1 раз в полтора месяца.

Полученный документ можно скачать в pdf-формате.

Сведения об истории выплаты гражданином задолженностей по кредиту вправе получить сам гражданин либо с его согласия банк, страховая организация, работодатель и др.

Для получения нужной информации следует воспользоваться онлайн-сервисом Сбербанка или ЦККИ. Отправить в ЦККИ онлайн-заявку можно, зная код субъекта кредитования. На основании этого кода определяется информация о том, в каком БКИ содержится история кредитования плательщика. Затем необходимо запросить историю непосредственно в указанном БКИ, ЦККИ сведений о кредитном рейтинге не предоставляет.

История кредитования состоит из 4 видов информации:

- Титульной — личные данные гражданина.

- Главной — сведения о закрытых и действующих займах.

- Закрытой — сведения о кредиторах, налоговые данные кредитодателя и кредитополучателя.

- Подробных отчетов по каждому займу.

Необходимо отметить, что банки, страховые и прочие организации с разрешения плательщика имеют доступ только к титульной и главной информации.

Онлайн-сервисом Сбербанка при условии регистрации в системе предоставляется возможность обновить или получить кредитную историю на платной основе. Для регистрации требуется наличие любой карты Сбербанка. Данные кредитной карты, которая будет использоваться для оплаты, вводятся каждый раз при заказе услуги (это не обязательно должна быть карточка, которая использовалась для регистрации).

Согласно законодательству РФ, 1 раз в год каждый гражданин вправе заказать кредитную выписку бесплатно, она предоставляется из базы БКИ.

Выписку можно получить при условии полной идентификации личности, для которой требуется заверение подписи гражданина нотариусом.

Таким образом, несмотря на то что сама выписка бесплатная, услуги нотариуса все же придется оплатить.

При оформлении запроса на выписку необходимо учитывать, что страница с кредитными данными плательщика в БКИ обновляется через 10-15 дней после того, как кредитополучателем произведены операции с займом (получение кредита, погашение ежемесячного платежа и т. д.). Чтобы данные выписки не были устаревшими, следует заказывать ее через 15 дней после проведения операций, которые могут повлиять на рейтинг плательщика.

Если кредитополучатель уже воспользовался возможностью получить свою историю бесплатно, его персональный рейтинг можно узнать через Сбербанк Онлайн. Данный сервис разработан для клиентов Сбербанка — обладателей дебетовой, кредитной или зарплатной карты Сбербанка, номер счета которой вводится при регистрации.

В личном кабинете Сбербанка можно заказать отчет о выплатах плательщика по кредитам, данные которого формируются на основании обобщенной информации из различных БКИ.

Онлайн-запросы обрабатываются с помощью программного обеспечения Сбербанка достаточно быстро. Если пользователь в личном кабинете, банк или другие организации, которым с разрешения заемщика можно узнать информацию по его кредитованию, закажут отчет об истории кредитования онлайн, обработка запроса займет, по общему правилу, несколько минут.

Чтобы улучшить кредитный рейтинг, в первую очередь следует выяснить, каковы показатели плохой истории. К ним относятся:

- Просрочка погашения ежемесячных платежей.

- Несвоевременный возврат займа и процентов по нему.

- Досрочное погашение кредита.

- Неспособность плательщика вернуть кредит.

- Судебные разбирательства в связи с нарушением гражданином условий договора кредитования.

Также возможна ситуация, когда низкий рейтинг — следствие технической ошибки. В таких случаях банк запрашивает кредитные данные плательщика повторно, когда ошибка будет найдена и исправлена БКИ.

Заемщик может получить кредит на крупную сумму даже при плохой истории при условии, что:

- у него увеличились доходы (и он может это подтвердить документально);

- он гарантирует возврат займа залогом имущества.

Возможно, банк подтвердит кредит при низком рейтинге и заемщику, у которого есть созаемщики либо поручители с высоким доходом и хорошей историей.

Если банк отказал в кредитовании, для улучшения рейтинга рекомендуется предпринять следующие действия:

- Открыть в данном банке счет для зачисления социальных выплат либо заработной платы или оформить кредитную карту. Картой рекомендуется пользоваться как можно чаще, а платежи по ней обязательно производить своевременно. Открыть дебетовый счет, чтобы подтвердить свою финансовую обеспеченность (предварительно нужно убедиться, что банк производит выплаты АСВ и в случае его банкротства средства можно будет вернуть). Эти меры помогут, если рейтинг у плательщика средний и он рассчитывает на не слишком крупную сумму займа.

- Если же рейтинг низкий и(или) требуется получить крупную сумму в кредит, нужно будет несколько раз брать кредиты в банках либо финансовых организациях, которые согласятся их выдать, и вовремя погашать. Сумму и срок кредитования при этом нужно каждый раз увеличивать. Обращаться следует сначала в микроорганизации (при этом соглашаясь на невыгодные условия кредитования, т. к. другого варианта при низком рейтинге нет), затем по мере улучшения истории — в более крупные банки.

Существует еще один вариант избавиться от плохой истории кредитования — обнулить ее. Каждый гражданин вправе подать заявление в БКИ на удаление сведений о нем из базы. Однако этот метод не является действенным, банки опасаются выдавать займы клиентам с чистой историей.

Меры по улучшению рейтинга кредитополучателя лучше использовать в комплексе. Например, пользоваться кредитной картой банка, в котором требуется в дальнейшем получить заем, и вовремя возвращать установленную договором сумму выплат иным организациям. Процесс исправления рейтинга для получения крупного кредита, например ипотеки, может занять несколько лет.

Когда заемщик вовремя не погашает задолженность по кредитной карте, Сбербанк начисляет штрафы в размере около 36% годовых. Поэтому ежемесячный платеж следует вносить аккуратно и в полном размере. Какими способами доступно контролировать состояние счета кредитки, вы узнаете из статьи.

Если ранее заказанная кредитка готова, и банк пригласил вас для ее вручения, прежде всего следует:

- Ознакомиться с условиями кредитного договора по карте и подписать его.

- Проверить наличие конверта с пин-кодом или воспользоваться услугой самостоятельного выбора пароля;

- Убедиться, что на лицевой стороне карты без ошибок указаны ваше имя и фамилия латинскими буквами.

- Поставить на обороте кредитки в специальном поле свою подпись.

Активация карты производится автоматически. Прежде чем использовать ее в безналичных расчетах, выполните любую операцию в банкомате с введением пин-кода. К примеру, запросите баланс счета. В процессе оплаты товаров и услуг в кассовых терминалах проверяйте списанную сумму по чеку.

Контролировать движение средств держателям карточек позволяют удаленные сервисы:

Для получения доступа в интернет-банкинг клиенту необходимо:

Чтобы использовать интернет-банкинг с максимальной функциональностью, следует обратиться в филиал Сбербанка и подписать универсальный договор обслуживания. Если его не оформить, то в интернет-сервисе будет доступен лишь ограниченный набор операций.

Для получения сведений о состоянии кредитного счета через интернет необходимо:

- Войти в систему Сбербанк Онлайн с помощью логина и пароля.

- Открыть главную страницу, где указаны счета карточек и их баланс.

- Выбрать в меню нужную карту и запросить дополнительную информацию по счету.

- Сформировать отчет за нужный период.

- При необходимости заказать подробную выписку по всем операциям на адрес электронной почты.

Кроме онлайн-сервиса, узнать состояние счета кредитки возможно:

При возникновении малейшей просрочки по кредиту специалисты банка связываются с заемщиком по телефону или высылают смс. Задолженность по кредитке возможно узнать всеми перечисленными способами проверки баланса.

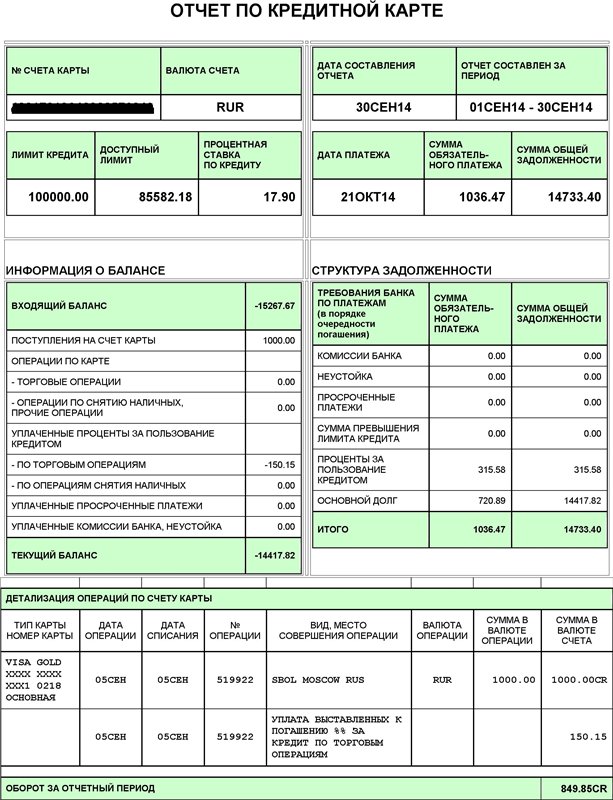

Кроме этого, финансовое учреждение ежемесячно отправляет держателям кредиток развернутые отчеты по движению средств. Это дает возможность клиентам контролировать денежные расходы и вовремя погашать задолженность. Такой отчет содержит следующую информацию:

- продолжительность отчетного периода;

- данные по кредиту – ставка, установленный лимит, доступные средства;

- сумму обязательного платежа и дату его внесения;

- условия льготного срока;

- движение заемных средств по счету;

- другие сведения.