Суть кредитной карты заключается в наличии на ней заемных кредитных средств. Это как-бы возобновляемый кредит, который всегда под рукой. При этом вы берете в долг и платите проценты только с момента использования денег на покупки или снятия наличных в банкомате. Сумма кредитного лимита определяется исходя из платежеспособности заемщика. Кредитка с нулевым лимитом называется дебетовой картой. Таким образом, на кредитной карте с лимитом, помимо личных денег клиента, есть кредитные деньги, которыми он может пользоваться, как своими.

На дебетовой могут находиться только личные деньги. Каждый клиент банка может выбирать себе подходящую карточку: кто-то пользуется заемными средствами, а кто-то предпочитает пользоваться только своими. Наличие свободных денег не означает, что кредитка будет бесполезной вещью.

В жизни бывают случаи, когда срочно понадобились деньги, а вытаскивать их из своих вложений, например, вкладов, не очень выгодно, иначе можно потерять проценты. На кредитной карте практически всегда действует льготный период, когда можно воспользоваться заемными средствами без уплаты дополнительных процентов. Это позволяет распоряжаться средствами без лишних трат при выполнении определенных условий.

Пользоваться кредитной картой можно, но это достаточно сложно. Нужно знать все нюансы и читать внимательно условия договора. Малейшая просрочка или выход из грейс-периода и придется платить процент.

Основные моменты использования кредитной карты:

- Карта выпускается с наличием определенной суммы на ней. Сумму одобряет банк.

- Клиент тратит эти деньги (полностью или частично), а затем возвращает их в установленные сроки.

- Наличие льготного периода. Особенности и условия его действия прописаны в индивидуальных условиях по кредитной карте. Например, Льготный период = 55 дней, отчетная дата – 1 число, платежная дата – до 25 числа. Это означает, что вся сумма, которая была потрачена в одном месяце, должна быть возвращена в следующем месяце до 25 числа. Проценты начисляются за каждый день пользования кредитным лимитом и выставляются к оплате на конец отчетного периода дополнительно к указанной сумме минимального платежа. Если клиент вносит всю сумму в платежный период, то выставленные к оплате проценты не нужно платить, и они аннулируются. Если клиент вносит минимальынй платеж, то в него будет заложена эта сумма процентов.

- Если нет возможности вернуть потраченные средства, то необходимо внести минимальный платеж, который составляет 5-10% от суммы (условия в договоре). Минимальный платеж будет сигналом для банка, что клиент помнит о своем долге и будет выплачивать его частями. На остаток суммы банк начислит проценты исходя из указанной в договоре ставки. Чем раньше будет погашена задолженность, тем меньше процентов нужно будет выплатить. Если внести сумму больше, чем мин.платеж, но меньше, чем полная сумма долга, то часть из этой суммы пойдет на погашение начисленных процентов, а часть — на погашение основного долга.

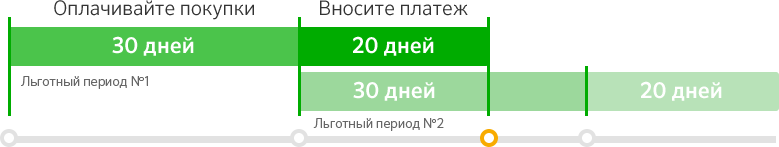

- В зависимости от условий грейс-периода и условий погашения долга, льготный период может быть возобновляемым (начинается каждый новый месяц) или ограниченный (пока не погашен долг, новый не начинается).

Рассмотрим пример: клиент потратил 10 т.р. в период с 1 по 31 июня. До 25 июля ему нужно внести 10 тыс. рублей. Но обстоятельства сложились так, что он не может этого сделать. По условиям карты, минимальный платеж составляет 5% от суммы мин.300 р., процентная ставка 36%.

Поскольку клиент полностью не гасит полностью долг в льготный период, то на 25 число ему нужно внести минимальный платеж плюс проценты, начисленные на конец отчетного периода.

Итоговая минимальная сумма к внесению до 25 июля:

Сведем основные моменты в таблицу:

| Условия | Кредитка | Потребкредит | Микрозайм |

|---|---|---|---|

| Сумма | Устанавливается индивидуально каждому клиенту до 500 т.р. | Рассчитывается исходя из текущих доходов до 1 млн | Небольная сумма, обычно до 30 т.р. |

| Оформление и использование | Один раз и использование по мере необходимости в любой момент | Каждый раз при необходимости в денежных средствах, пользоваться деньгами можно в установленный срок | Каждый раз по мере необходимости |

| Подача документов | Обычно по паспорту | Паспорт, второй документ на выбор, документы о доходах и трудовая книжка | Паспорт и второй документ (СНИЛС, Водительские права) |

| Условие одобрения лимита | Один раз на весь срок использования | Каждый раз при подаче документов. | Каждый раз по подаче документов |

| Начисление процентов | По истечению льготного периода за фактическое время пользования деньгами | С первого дня выдачи кредита | Каждый день |

| Внесение платежей | В любую дату в течение платежного периода | В установленную в договоре дату | В оговоренную дату |

| Ставки | 24-40% годовых (не применяется в грейс-периоде) | 15-40% годовых | От 2% в день или 720% годовых |

| Сроки рассмотрения | В течение дня. Моментальные карты могут выдаваться в этот же день, а именные через 3-10 дней | 2-5 рабочих дней | 1 день |

| Способ выдачи денег | На карте | Наличными или на карту | Наличными или на карту |

| Условия досрочного погашения | В любой момент | В любой момент или через определенное время (указано в договоре) | Иногда не предусмотрено. |

Поэтому, при выборе своей карточки, нужно внимательнее присмотреться к кредитной карточке, и сделать выбор в ее пользу, а не в пользу дебетовой. В идеальном варианте стоит иметь две карты: одну с лимитом, чтобы пользоваться средствами в нужный момент, а другую дебетовую для повседневных расчетов.

Банк Тинькофф, один из лидеров по выпуску кредитных карт для населения, подготовил специальное видео механизме работы кредитной карты. В нем сказано о том, как использовать кредитку и не платить проценты по ней.

Незнание часто порождает множество слухов, большинство из которых далеки от действительности. Так, люди, наслушавшись разговоров о том, что проценты по кредитной карте просто непосильные и плати-не плати, все равно останешься должен, не только не оформляют кредитку специально, но и стараются от нее избавиться, получив, например, в рамках зарплатного проекта.

Однако, дело не в карточке, и даже не в банке, а исключительно в том, кто ее использует. Ни один банк не будет обманывать своих клиентов: все, что вам предстоит ему выплатить за пользование ссудой, четко прописано в договоре. Как правило, если оплачивать покупки кредитной картой – это очень выгодно и не требует дополнительных выплат, то вот снятие наличных в банкомате обернется необходимостью платить серьезные проценты.

Следовательно, правило первое: никогда не снимать наличные с кредитной карты!

Это послужит двойной выплате процентов: собственно, за снятие наличных, плюс сам процент по кредиту. Учитывая, что сегодня картой можно расплатиться практически в любом магазине, острой необходимости снимать наличные нет.

Дело в том, что счет дням следует вести не от дня покупки, а от расчетного дня по выпискам вашей карты. Более подробно узнать о льготном периоде кредитной карты Сбербанка вы можете в статье.

Например: выписка по вашей кредитке проводится 10 числа каждого месяца. Следовательно, сделав покупку по карте 11 числа, вы можете спокойно выплачивать деньги, частями или полностью, на протяжении почти двух месяцев. Однако, расходовав средства карты 8 числа, вы сами сократите свой льготный период до 20 дней.

Если все же нужны именно наличные средства, постарайтесь снять их так, чтобы расход денег с кредитки квалифицировался как покупка. Сделать это вполне возможно, о том, как именно – мы расскажем немного позже. Причем сложного или противозаконного в таких способах абсолютно ничего нет.

Внимание! Льготные период кредитной карты распространяется только на покупки, оплаченные безналичным путем! По операциям со снятием наличных денег вы остаетесь сразу без льготного периода и вынуждены выплатить комиссию за снятие наличных в размере 3% от сумму снятия, но не менее 390 рублей (при снятии в банкомате Сбербанка). Поэтому советуем без надобности не снимать наличные в банкомате с кредитной карты.

Внося ежемесячный платеж, не стоит ориентироваться на ту сумму, которую банк указывает, как минимально необходимую. К сожалению, все рассчитано так, что минимальными платежами можно вообще не расплатиться за кредит – только выплачивать проценты по ссуде. Ну или к тому дню, когда вы все же рассчитаетесь с долгом, переплата будет просто невероятной. Погашать кредит следует быстро и крупными суммами, только тогда удастся избежать лишних расходов.

Потратить по кредитной карте можно ограниченную сумму — она еще называется кредитным лимитом карты. Кредитный лимит возобновляется, когда вы пополняете карту!

Вы можете его узнать любым удобным способом:

По кредитной карте можно тратить свои личные средства, если внести их на карту сверх кредитного лимита.

При подключенной услуге Мобильный Банк от Сбербанка вам заблаговременно придет СМС с суммой оплаты и со сроком погашения.

В данной статье рассмотрены основные моменты, касающиеся срока службы и основных функций кредитных карт Сбербанка.

Кредитная карта Сбербанка дает возможность клиенту воспользоваться не только личными средствами на счету, но и получить заем с определенным лимитом и сроком пользования. В случае несвоевременного погашения задолженности по кредитной карте, в следующий платеж клиент заплатит пеню в дополнение к основной части долга с процентами за просрочку платежа.

Особенностью всех кредитных карт Сбербанка является 50-дневный льготный период, на протяжении которого клиент выплачивает задолженность без начисления процентов.

Преимущества кредитной карты Сбербанка:

- возможность участвовать в акционных и партнерских программах Сбербанка;

- льготный беспроцентный период до 50 дней;

- пользование дополнительными сервисами: страхование и продление гарантии на покупки, оплаченные кредиткой, медицинские и юридические услуги.

Период действия кредитки Сбербанка России составляет 3 года с момента выпуска. Исключением являются кредитные карты Credit Momentum, срок действия которых составляет 1 год, после окончания которого банк автоматически перевыпускает ее на другой тип карты, указанный клиентом в заявлении, со сроком действия в 3 года.

После завершения срока действия кредитная карта Сбербанка России автоматически блокируется. По этой причине клиент должен контролировать дату окончания указанного срока с целью преждевременной подачи запроса в банк для перевыпуска кредитки с соответствующим номером и PIN-кодом предыдущей карточки.

| Кредитные карты | Проценты по кредиту в год | Льготный период | Кредитный лимит | Годовое обслуживание карты | ||||||||||||||||||

| 50 дней | до 600 тыс. р. |

от 0 до 3 тыс. р. | 50 дней | до 600 тыс. р. | от 25,9% до 33,9% | 50 дней | до 600 тыс. р. | от 0 до 750 р. | 50 дней | до 600 тыс. р. | 25,9% | 50 дней | до 120 тыс. р. | бесплатно | 50 дней | до 600 тыс. р. | 50 дней | до 600 тыс. р. | 0% | 50 дней | от 15 тыс. р. | 750 р. |