ПОДАТЬ ЗАЯВКУ НА КРЕДИТ И БЫСТРО УЗНАТЬ РЕШЕНИЕПрежде чем выдать кредит, банк тщательным образом проверяет кредитную историю заемщика. Делается это с целью снижения риска невозвратов средств. Наличие открытых просрочек у потенциального заемщика свидетельствует о финансовых проблемах, не позволяющих в полном объеме обслуживать кредитный договор, или о низкой дисциплине, когда даже при наличии возможностей, клиент не выполняет взятые на себя обязательства перед банком.

Таким образом, взять кредит с открытыми просрочками нелегко, но это не значит, что невозможно. В некоторых ситуациях вопрос может быть решен предоставлением поручителей или обеспечения, иные банки готовы предоставить средства под повышенный процент.

Если срочно нужен кредит, но кредитная история далеко не идеальна, можно воспользоваться одним из способов:

- Кредит наличными с быстрым решением или кредитная карта – при выдаче таких займов банки не требуют справок, поручительств, залога, а риски страхуют повышенной процентной ставкой.

- Взять кредит под обеспечение. В этом случае гарантией возврата заемных средств станет ликвидное имущество клиента (автомобиль, квартира, дом), которую банк реализует в свою пользу при несоблюдении заемщиком обязательств.

Основные условия кредитования в банках, где есть вероятность получить кредит, представлены в таблице.

| Название банка | Процентная ставка, годовых | Максимальная сумма, руб. | Особые условия |

|---|---|---|---|

| АКБ «Грин Финанс» Без отказа! |

от 18% | От 50 тыс. до 5 млн/ 10 млн | До 10 лет |

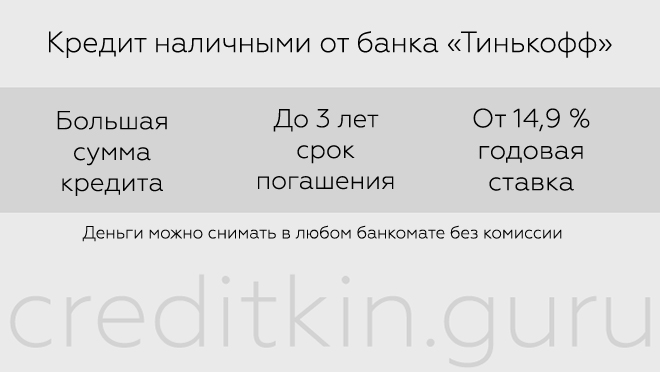

| Банк «Тинькофф» Кредит наличными По паспорту! |

14,9%-24,9% | От 50 до 300 тыс. | До 3 лет |

| Карта «Тинькофф Platinum» По паспорту! | 12,9%-49,9% | До 300 тыс. | Бессрочно |

| Банк «Восточный Экспресс» Низкая ставка! | От 9,9% | 25 тыс. – 30 млн | 1 – 20 лет |

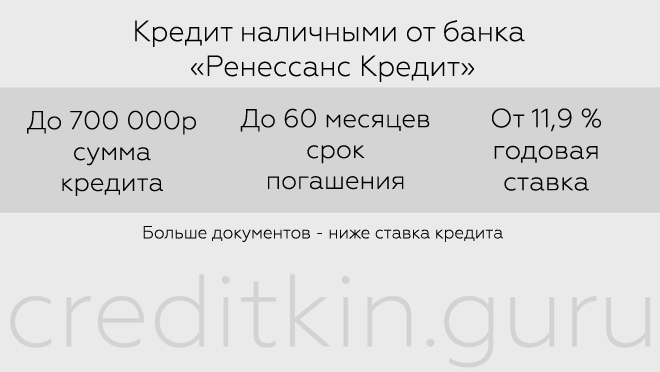

| «Ренессанс Кредит» | 11,9%-26,3% | 30 – 700 тыс. | 2 – 5 лет |

Банки, дающие средства с действующей просрочкой, лояльнее относятся к клиентам, задолженность которых не превышают 10 тыс. рублей, а срок – не более месяца. В этом случае получить ободрение возможно. Если сумма просрочки превышает 50 тыс. рублей и не погашается более 30 дней, кредит без отказа никто не гарантирует. Начать поиск необходимо с тех банков, где заемщик ранее получал кредиты и своевременно погасил их. Также стоит обратиться в компании, на счета которых зачисляется заработная плата, где открыты депозиты или сформирована положительная история сотрудничества.

Договор могут оформить лица с отрицательной КИ, просрочками и неофициальным трудоустройством. Если кредит берется под залог, то приобретать страховку не требуется. Решение по запросу на выдачу средств формируется в течение одних суток.

Банк обслуживает своих клиентов на льготных условиях:

- До 5 млн рублей (для жителей Москвы и области – до 10 млн).

- Переплата в год от 18%.

- Без справок, поручителей.

Из документов нужен паспорт и на выбор: СНИЛС, ИНН, удостоверение на управление автомобилем или аналогичный, которым можно подтвердить личность. На объекты по обеспечению собирается стандартный пакет: правоустанавливающие документы, свидетельство о регистрации и ряд других по запросу кредитора.

Компания известна своими лояльным отношением к заемщикам и сравнительно выгодными предложениями. Стать клиентом «Тинькофф» могут совершеннолетние граждане России до 70 лет, с постоянной пропиской и рабочим или домашним городским телефоном (последнее в разы увеличивает вероятность одобрения).

Какие условия будут предложены:

- Кредит с выдачей наличными. До 1 млн под 14,9 – 24,9%. Срок кредитования – 3 года. Курьер привозит дебетовую карту, при активации которой на счету будет сумма, равная одобренному лимиту. Снимать деньги можно без комиссии в любом банкомате (если сумма меньше 3 тыс. руб. – сбор составит 90 руб.). Дополнительные комиссии отсутствуют. Чтобы подать онлайн-заявку, перейдите сюда.

- Карта с кредитным лимитом Platinum. Размер кредита до 300 тыс. рублей, ставка 12,9 – 29,9% на все безналичные расходные операции, 30,0 – 49,9% — если получить наличные в банкомате. Минимальный платеж составит около 6 – 8% от суммы общей задолженности. Как подать онлайн-заявку, читайте по ссылке.

Оформление начинается с заполнения заявки на выдачу на сайте банка, далее выносится решение и в течение 2 дней курьер привозит карту и документы домой или на работу.

В банке «Восточный» можно рассмотреть сразу три вида программ кредитования и выбрать из них подходящую.

| Вид кредита | Процент переплаты | Максимальная сумма, в руб. | Максимальный срок |

|---|---|---|---|

| Потребительские кредиты | от 12% | 500 тыс. | До 3 лет |

| Под залог автомобиля | от 19% | 1 млн | До 5 лет |

| Под залог недвижимого имущества | от 9,9% | 30 млн | До 20 лет |

Нельзя сказать, что банк «Восточный» выдает кредиты всем и без отказа, но у него есть довольно интересные предложения с упрощенным порядком оформления договора:

- Потребительские кредиты по паспорту. Ставка от 12 %, получить можно до 500 тыс. рублей. По программе с выдачей карты переплата от 22,7%, суммы от 30 до 200 тыс. рублей.

- Со справками о доходах. Размер кредита от 50 до 500 тыс. рублей, процент переплаты от 14,9 до 29,9%.

- Под обеспечение автотранспортом. До 1 млн под 19 – 32%.

- Под залог недвижимого имущества. От 300 тыс. до 30 млн рублей, ставка начинается от 9,9% и устанавливается в частном порядке.

Помимо российского гражданства, прописки в одном из городов, где есть подразделение банка, выдвигаются и другие требования:

- Возрастной ценз 21 – 76 лет.

- Стаж для лиц до 26 лет – больше года, старше 26 лет – от 3 месяцев.

- Наличие стабильного ежемесячного дохода на протяжении последних трех месяцев.

На залоговое имущество собирается пакет документов, подтверждающих право владения, отсутствие обременений и отчуждения, а для автотранспорта – возраст до 10 лет, категорию «В». Чтобы подать онлайн-заявку, перейдите по ссылке.

В рамках одной из четырех программ потребительского кредитования можно получить от 25 до 700 тыс. рублей. Ставка по переплате от 11,9 до 26,3. Требования к заемщикам:

- Новые клиенты в возрасте 24 – 70 лет, действующие – от 20 лет.

- Доход в месяц: от 8 тыс. рублей для заемщиков из регионов, от 12 тыс. рублей – для жителей Москвы.

- Текущее трудоустройство – более 3 месяцев.

- Проживание в городе, где есть один из офисов банка.

Клиенты, которые уже сотрудничали с банком, могут оформить договор по паспорту, новым заемщикам потребуется дополнительно предоставить второй документ (загранпаспорт, страховую карту СНИЛС, водительские права). Если приложить справки о финансовом состоянии, то есть вероятность снижения ставки или увеличения суммы.

Срок кредитования от 24 до 60 месяцев. Ответ по онлайн-заявке «Ренессанс Кредит» выносит в течение нескольких минут, если он положительный, то взять деньги можно в этот же день. Для заключения сделки нужно обратиться в одни из офисов с документами и подписать договор.

Получить кредит с действующими просрочками намного сложнее, чем с испорченной в прошлом КИ. Особенно в тех ситуациях, когда долг открыт продолжительное время – информация будет передается в БКИ и доступна всем банковским структурам.

Когда получить согласие банка не удается даже под залог, но деньги нужны срочно, можно прибегнуть к услугам микрофинансовых организаций. Требования МФО лояльнее, они готовы выдавать микрокредиты с текущей задолженностью, испорченной кредитной историей и без официального трудоустройства. Однако и в этом случае максимальные суммы будут минимальны.

Если вы допустили просрочки по действующим кредитам, образовавшаяся задолженность может стать для вас серьезной преградой, при получении нового кредита. Вероятность того, что вы получите одобрение имея просрочки зависит от того, на сколько сильные просрочки вы допустили. Если вы погасили долг спустя 14 дней, после срока платежа, то вероятнее всего сильно это на вашу КИ не повлияет. Дела обстоят куда хуже, если вы допустили просрочку в 30 и более дней. В этом случае получить кредит в банке самостоятельно у вас уже не получится. На нашем сайте размещены объявления от специалистов, которые могут оказать квалифицированную помощь людям, имеющим просрочки от 30 дней и более, даже не закрытые.

С помощью брокера небольшую сумму вы можете получить даже до посещения банка, исключительно через онлайн заявку в надежный банк партнер, который работает с категориями граждан, которые ранее имели неосторожность пропустить платежи по кредитам. Это очень важно, ведь вы должны понимать. Брокер не принимает решение о выдаче вам кредита и не влияет на решение банка, но он понимает как работает банковская система и при подаче заявки предоставляет банку вашу заявку с доработанными параметрами. Ваши сильные стороны как заемщика усиливаются, а ваши слабые стороны (такие, как просрочки) либо сглаживаются, либо вовсе не берутся во внимание банка.

Наличие просроченной задолженности является серьезным препятствием для получения нового кредита. О том, как взять кредит с просрочками, где это можно сделать срочно и на достаточно выгодных условиях, вы узнаете, внимательно прочитав данный материал.

Вероятность одобрения кредита при наличии просроченных платежей, в первую очередь, зависит от срока невыполнения обязательств. Если речь идет о периоде до 14 дней, то с большой вероятностью проблем не возникнет. Далеко не все банки оперативно подают данные в Бюро кредитных историй и, соответственно, о проблемах заемщика знает только текущий кредитор. Поэтому можно попытаться получить денежные средства в любом кредитном учреждении с приемлемыми для заемщика условиями.

Если же просрочка более месяца большинство банков, скорее всего, откажут. Стоит подавать заявку сразу в несколько кредитных учреждений. Для этого можно воспользоваться формами заявок на сайтах банков, что поможет сэкономить время.

Брать кредит, чтобы погасить текущую просроченную задолженность, – ошибочное решение. В результате таких действий можно оказаться в долговой яме, потерять имущество и «закрыть» себе возможность вообще когда-либо получить кредит. Если заемщик понимает, что проблема с финансами не краткосрочная, стоит обратиться к кредитору для проведения реструктуризации или предоставления кредитных каникул. Некоторые банки также предлагают программы рефинансирования, но практически все выдвигают требование отсутствия просрочки. Получить такой кредит возможно, только при индивидуальном рассмотрении заявки. Клиенту необходимо доказать, что он допустил просрочку вследствие непреодолимых обстоятельств.

Можно также пойти в банк для получения кредитной карты. В первую очередь, стоит обратить внимание на финансовые учреждения, которые оформляют моментальные карты. Пластик обычно выдается в течение часа после обращения. За такой срок кредитору сложно досконально проверить кредитную историю. Но есть и свои минусы: моментальные кредитные карты обычно имеют менее выгодные условия, чем персонализированные.

Самым простым способом взять кредит с текущей просрочкой является обращение в микрофинансовую организацию. Сейчас на рынке работает большое количество таких компаний. Они предъявляют к заемщикам минимальные требования. Обычно из документов достаточно только паспорт, а наличие просрочек не является препятствием. Для получения такого займа достаточно заполнить заявку на сайте МФО. Решение принимается в течение нескольких минут. Деньги зачисляют на карту. Но такой вариант имеет и много своих недостатков. Прежде всего, это большая процентная ставка. В условиях острой нехватки денежных средств такая нагрузка на бюджет может привести к еще большим проблемам. Если заемщик не сможет вовремя вернуть займ, ему начисляется пеня, которая в итоге может превысить сумму самого кредита. Кроме того, срок таких займов редко превышает 1-1,5 месяца. За этот период сложно решить денежные проблемы. Поэтому, прежде чем, обратиться в МФО необходимо тщательно оценить все преимущества и недостатки таких действий.

Рекомендация. МФК «Займер» — один из самых надежных МФО в России с высоким процентом одобренных кредитов.

При наличии небольшой просрочки решить вопрос с новым кредитом может наличие платежеспособного поручителя. У него должен быть достаточный уровень дохода, который в случае необходимости позволил бы ему погашать кредит. Кредитная история у поручителя должна быть положительной.

Гарантией возврата кредита для банка может стать предоставление залога. Чем меньше соотношение стоимости обеспечения и размера кредита, тем больше вероятность, что кредитор согласует заявку.

Стоит заметить, что такие гарантии могут сыграть роль для банка, если заемщик периодически выходит на просрочку, но погашение все же осуществляет. Если же задолженность не погашается на протяжении долгого времени, в кредите откажут. Банк не заинтересован в процессе принудительного взыскания и реализации залога, так как это требует временных и денежных затрат.

Решить вопрос с получением кредита при наличии просрочек может кредитный брокер. Такие специалисты обычно хорошо владеют информацией о том, куда лучше обратиться в каждой конкретной ситуации. Кроме того, брокер подготовит заемщика к беседе со специалистом, подскажет, какие документы необходимы и какую информацию банку лучше не сообщать.

К выбору кредитного брокера стоит подойти с особой осторожностью. Если он гарантирует согласование кредита клиенту еще до посещения банка, доверяет ему рискованно. Тем более опасно работать с посредником, который предлагает незаконные методы решения вопроса. Одним из таких предложений часто является удаление негативной информации из Бюро кредитных историй. Такие действия могут привести к тому, что заемщик не сможет получить новый кредит даже после полного погашения проблемного кредита.