а) Коэффициент задолженности по кредитам банков и займам (К3) вычисляется как частное отделения суммы долгосрочных пассивов и краткосрочных кредитов банков и займов на среднемесячную выручку. Рассчитывается по формуле:

К3=

(14)

где: ДО — долгосрочные обязательства,

Ккз — краткосрочные кредиты и займы,

Вср — среднемесячная выручка.

К3 (за 2008 год) =

= 2,30

К3 (за 2009 год) =

= 1,93

К3 (за 2010 год) =

= 0,31

б) Коэффициент задолженности другим организациям (К4) вычисляется как частное от деления суммы обязательств по строкам «поставщики и подрядчики» и «прочие кредиторы» на среднемесячную выручку. Все эти данные функционально относятся к обязательствам организации перед прямыми кредиторами или ее контрагентами.

К4 (за 2008 год) =

= 1,44

К4 (за 2009 год) =

= 1,74

К4 (за 2010 год) =

= 2,46

в) Коэффициент задолженности фискальной системе (К5) вычисляется как частное от деления суммы обязательств по строкам «задолженность перед государственными внебюджетными фондами» и «задолженность перед бюджетом» на среднемесячную выручку.

К5 (за 2008 год) =

= 0,05

К5 (за 2009 год) =

= 0,03

К5 (за 2010 год) =

= 0,05

г) Коэффициент внутреннего долга (К5) вычисляется как частное от деления суммы обязательств по строкам «задолженность перед персоналом организации», «задолженность участникам (учредителям) по выплате доходов», «доходы будущих периодов», «резервы предстоящих расходов», «прочие краткосрочные обязательства» на среднемесячную выручку.

К5 (за 2008 год) =

= 0,15

К5 (за 2008 год) =

= 0,09

К5 (за 2008 год) =

= 0,07

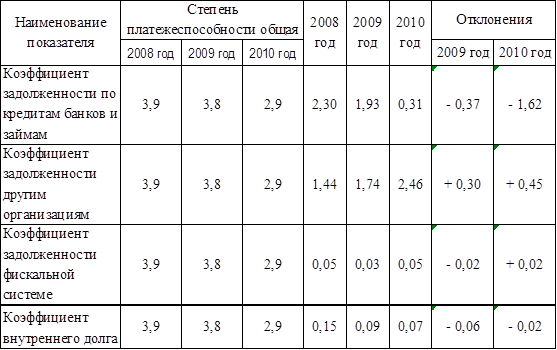

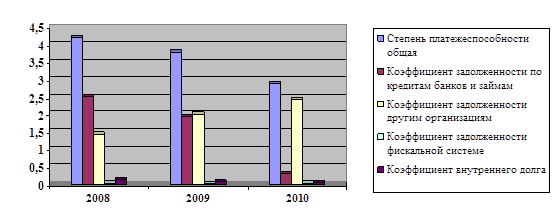

Результаты анализа платежеспособности представлены в таблице 5.

Из расчетов и анализа финансовых коэффициентов платежеспособности можно сделать вывод, что основная часть долгов как в 2009 г., так и в 2010 г. возникла за счет задолженности другим организациям. В 2010 г. в структуре долгов ситуация практически не изменилась, хотя можно отметить значительное снижение по нескольким коэффициентам, что характеризуется положительно. А вот задолженность по налогам и сборам в 2010 г.увеличилась на 66%.

Таблица 5. Анализ платежеспособности СФ ОАО «ВБД» за 2008-2010 гг.

Рисунок 4. Динамика показателей платежеспособности СФ ОАО «ВБД» в 2008-2010 гг.

Нужно признать, что высокая доля кредиторской задолженности снижает платежеспособность организации. Однако кредиторская задолженность, возникшая у СФ ОАО «ВБД» перед поставщиками «дает» предприятию возможность пользоваться «бесплатными» деньгами, и по возможности не прибегать к использованию кредитов.

Из всего вышеперечисленных расчетов мы видим, что степень платежеспособности у СФ ОАО «ВБД» в 2010 г. немного улучшилась. И данную организацию мы можем считать вполне платежеспособной, т.е. имеющий возможность в установленный срок и в полном объеме рассчитаться по своим текущим обязательствам.

В широком смысле слова понятие рентабельности означает прибыльность, доходность. Предприятие считается рентабельным, если доходы от реализации продукции (работ, услуг) покрывают издержки производства (обращения) и, кроме того, образуют сумму прибыли, достаточную для нормального функционирования предприятия. Основные показатели:

рентабельность собственного капитала,

Рентабельность собственного капитала (Рск), % — позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Рассчитывается по формуле:

(15)

где: ЧП — чистая прибыль,

СКнп — собственный капитал на начало периода,

СКкп — собственный капитал на конец периода.

Рск (за 2008 год) =

= 6,98%

Финансовая устойчивость базируется на оптимальном соотношении между видами активов компании (оборотными или внеоборотными активами с учетом их внутренней структуры) и источниками их финансирования (собственными и привлеченными средствами). Оценка финансовой устойчивости, как правило, основывается на коэффициентном методе.

Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет. В качестве базисных величин используются:

- усредненные показатели самой организации, относящиеся к прошлым периодам;

- среднеотраслевые значения показателей;

- значения показателей, рассчитанные по данным отчетности наиболее успешного конкурента.

В настоящее время сравнение полученных показателей конкретной сельскохозяйственной организации со среднеотраслевыми затруднительно, поскольку, во-первых, их рассчитывают только консалтинговые компании и статистические центры, во-вторых, они отсутствуют в открытом доступе, в-третьих, перечень показателей, по которым рассчитаны среднеотраслевые показатели, и алгоритм их расчета определяются самим сельскохозяйственным товаропроизводителем, и поэтому он достаточно специфичен.

Для анализа финансовой устойчивсти сельскохозяйственных товаропроизводителей кроме методики ранее нами рассмотренной можно использовать следующую систему показателей:

- степень платежеспособности общая (К1);

- коэффициент задолженности по кредитам банков и займам (К2);

- коэффициент задолженности другим организациям (К3);

- коэффициент задолженности фискальной системе (К4);

- коэффициент внутреннего долга (К5);

- степень платежеспособности по текущим обязательствам (К6);

- коэффициент покрытия текущих обязательств оборотными активами (К7);

- собственный капитал в обороте (К8);

- доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) (К9);

- коэффициент автономии (финансовой независимости) (К10).

Степень платежеспособности общая (К1) устанавливается как частное от деления суммы заемных средств (обязательств) организации на среднемесячную выручку:

К1 = (Краткосрочные обязательства + Долгосрочные обязательства) / Выручка

Данный показатель характеризует общую ситуацию с платежеспособностью, объемами заемных средств и сроками возможного погашения задолженности организации перед ее кредиторами.

Структура долгов и способы кредитования организации характеризуются распределением показателя «степень платежеспособности общая» на коэффициенты задолженности по кредитам банков и займам, другим организациям, фискальной системе, внутреннему долгу. Перекос структуры долгов в сторону товарных кредитов от других организаций, скрытого кредитования за счет неплатежей фискальной системе государства и задолженности по внутренним выплатам отрицательно характеризует хозяйственную деятельность организации.

Коэффициент задолженности по кредитам банков и займам (К2) вычисляется как частное от деления суммы долгосрочных пассивов и краткосрочных кредитов банков и займов на среднемесячную выручку:

К2 = Долгосрочные обязательства + Займы и кредиты / Выручка

Коэффициент задолженности другим организациям (К3) вычисляется как частное от деления суммы обязательств по строкам «поставщики и подрядчики», «векселя к уплате», «задолженность перед дочерними и зависимыми обществами», «авансы полученные» и «прочие кредиторы» на среднемесячную выручку. Все эти строки пассива баланса функционально относятся к обязательствам организации перед прямыми кредиторами или ее контрагентами:

К3 = Кредиторская задолженность по поставщикам и подрядчикам + Кредиторская задолженность по векселям к уплате + Кредиторская задолженность перед дочерними и зависимыми обществами + Кредиторская задолженность по авансам полученным + Кредиторская задолженность по прочим кредиторам / Выручка

Коэффициент задолженности фискальной системе (К4) вычисляется как частное от деления суммы обязательств по строкам «задолженность перед государственными внебюджетными фондами» и «задолженность по налогам и сборам» на среднемесячную выручку:

К4 = Кредиторская задолженность перед государственными внебюджетными фондами + Задолженность по налогам и сборам / Выручка

Коэффициент внутреннего долга (К5) вычисляется как частное от деления суммы обязательств по строкам «задолженность перед персоналом», «задолженность участникам (учредителям) по выплате доходов», «доходы будущих периодов», «резервы предстоящих расходов», «прочие краткосрочные обязательства» на среднемесячную выручку:

К5 = Кредиторская задолженность перед персоналом организации + Задолженность участникам (учредителям) по выплате доходов + Доходы будущих периодов + Резервы предстоящих расходов + Прочие краткосрочные обязательства / Выручка

Степень платежеспособности общая и распределение показателя по виду задолженности представляют собой значения обязательств, отнесенные к среднемесячной выручке организации, и являются показателями оборачиваемости по соответствующей группе обязательств организации. Кроме того, эти показатели определяют, в какие средние сроки организация может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в данном отчетном периоде, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами.

Степень платежеспособности по текущим обязательствам (К6) определяется как отношение текущих заемных средств (краткосрочных обязательств) организации к среднемесячной выручке:

К6 = Краткосрочные обязательства / Выручка

Данный показатель характеризует ситуацию с текущей платежеспособностью организации, объемами ее краткосрочных заемных средств и сроками возможного погашения текущей задолженности организации перед ее кредиторами.

Коэффициент покрытия текущих обязательств оборотными активами (К7) вычисляется как отношение стоимости всех оборотных средств в виде запасов, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных активов к текущим обязательствам организации:

К7 = Оборотные активы / Краткосрочные обязательства

Данный коэффициент показывает, насколько текущие обязательства покрываются оборотными активами организации. Кроме того, этот показатель характеризует платежные возможности организации при условии погашения всей дебиторской задолженности (в том числе «невозвратной») и реализации имеющихся запасов (в том числе неликвидов). Снижение данного показателя за анализируемый период свидетельствует о снижении уровня ликвидности активов или о росте убытков организации.

Собственный капитал в обороте (К8) вычисляется как разность между собственным капиталом организации и ее внеоборотными активами:

К8 = Капиталы и резервы — Внеоборотные активы

Наличие собственного капитала в обороте (собственных оборотных средств) является одним из важных показателей финансовой устойчивости организации. Отсутствие собственного капитала в обороте организации свидетельствует о том, что все оборотные средства организации, а также, возможно, часть внеоборотных активов (в случае отрицательного значения показателя) сформированы за счет заемных средств (источников).

Доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) (К9) рассчитывается как отношение собственных средств в обороте ко всей величине оборотных средств:

К9 = Капиталы и резервы — Внеоборотные активы / Оборотные активы

Данный показатель характеризует соотношение собственных и заемных оборотных средств и определяет степень обеспеченности хозяйственной деятельности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости.

Коэффициент автономии (финансовой независимости) (К10) вычисляется как частное от деления собственного капитала на сумму активов организации:

К10 = Капиталы и резервы / (Внеоборотные активы + Оборотные активы)

Коэффициент автономии, или финансовой независимости, определяется отношением стоимости капитала и резервов, очищенных от убытков, к сумме средств предприятия в виде внеоборотных и оборотных активов. Данный показатель определяет долю активов, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств. Данный показатель характеризует соотношение собственного и заемного капитала предприятия.

. Коэффициент задолженности по кредитам банков и займам

К =(Долгосрочные обязательства + Краткосрочные кредиты банков)/ Среднюю выручку = (стр. 590 + 610) / стр. 010 ф2

На начало отчетного периода:

На конец отчетного периода:

Коэффициент задолженности по кредитам банков и займам сократился с 0,16 до 0,15 на 0,01. Это положительная тенденция, т.к. мы среднемесячной выручкой можем погашать кредиты и займы на конец периода. купить ip камеры в Алматы, tvi

5.Коэффициент задолженности другим организациям

К=(Поставщики+Прочие кредиторы)/Средняя выручка=(стр.621+стр.625 ф№1/сред.стр.010 ф№2

Коэффициент задолженности снизился по сравнению с предыдущим годом. Это благоприятный факт.

6. Коэффициент задолженности фискальной системе.

К= (стр.623+стр.624 ф№ 1)/сред. стр.010ф№2

Коэффициент задолженности снизился по сравнению с предыдущим годом. Это благоприятный факт.

.Коэффициент внутреннего долга

К=Стр.(622+стр.630+стр.640+стр.650+стр.660 ф№1)/сред.стр.010 ф№2

Коэффициент внутреннего долга несколько снизился по сравнению с предыдущим годом. Это благоприятный факт.

Сведем показатели, полученные при расчетах в таблицу.

Таблица 3.2. Показатели платежеспособности.

Показатель

Значение на н.п.

Значение на к.п.

Изменение

1. Степень платежеспособности по текущим обязательствам

2.Степень платежеспособности общая

3.Коэффициент задолженности по кредитам банков и займам

4.Коэффициент задолженности другим организациям

5.Коэффициент задолженности фискальной системе

6.Коэффициент внутреннего долга

На конец года сократилась степень платежеспособности по текущим обязательствам на 0,04, но все же организация способна погасить некоторое количество своих текущих обязательств. В условиях экономического кризиса это можно расценивать как благоприятное обстоятельство. Общая степень платежеспособности так же сократилась. На начало отчетного периода она составляла 0,24, на конец 0,21, изменение 0,03.

Коэффициент задолженности по кредитам банков и займам незначительно снизился. Изменение данного коэффициента составило 0,01. Значение данного коэффициента очень невелико и организации не стоит опасаться в ближайшее время проблем с возвратом кредитов и займов. Коэффициент задолженности другим организациям сократился, его значение близко к нулю, а значит, за анализируемый период, организация практически расплатилась по всей кредиторской задолженностью перед другими организациями. Несомненно, это положительно характеризует ее деятельность.

detector