Для сбора пакета документов для обращения за налоговым вычетом, можно обратиться в посредническую компанию, сотрудники которой заполнят все формы. Этот вариант подойдет тем, кто боится ошибиться и хочет на 100% быть уверенным, что сдаст с первого раза правильную документацию. Полный перечень документов для налогового вычета за квартиру по ипотеке можно найти выше в этой статье.

Для получения возврата подоходного налога при покупке жилья (квартиры, комнаты, жилого дома или доли в них) по ипотеке вам необходимо обратиться в федеральную налоговую инспекцию по месту вашей регистрации. Для этого вам необходимо произвести соответствующие расчеты и подготовить полный комплект документов.

При покупке квартиры в новостройке по ДДУ или переуступке необязательно подавать свидетельство или выписку из ЕГРН. Т.е. вычет за квартиру в новостройке уже можно получать, даже если она еще не оформлена в собственность. Но только после подписания акта приема-передачи. Об этом ниже.

Форму 3-НДФЛ и бланки всех заявлений можно получить, лично обратившись в налоговую инспекцию. Так же можно воспользоваться правовыми системами (Гарант, Консультант), скачать с официального сайта ФНС из раздела «Физическим лицам» или у нас на сайте, в этом разделе ниже.

- ИНН;

- налоговый период – год, за котоый предоставляется декларация;

- код ФНС, куда предоставляются документы;

- в поле «код налогоплательщика» вносим код 760, применяемый для физлиц;

- код по ОКАТО берем из справочника № ОК 019-95;

- далее указываем ФИО заявителя без сокращений и его контактный телефон;

- количество листов приложения и личную подпись с датой.

Получить вычет по процентам (так же как и основной вычет) возможно после государственной регистрации прав собственности. В случае если жильё приобретается в недостроенном доме, предоставить документы в ИФНС можно после подписания акта приёма-передачи имущества.

Примечание. По старым правилам (если право на вычет у Вас наступило до 2014 года) такое соглашение обязательно делается в случае общей совместной собственности. По новым правилам (если право на вычет у Вас наступило с 2014 года, включая 2014 год) такое соглашение, как правило, делается, только если стоимость жилья менее 4 млн рублей. Если стоимость жилья 4 млн рублей или более, в любом случае каждому полагается по 2 млн рублей вычета, поэтому распределять ничего не нужно. И соглашение не нужно.

- не с каждого кредита можно получить вычет. Он должен быть целевым (взят и фактически израсходован на строительство или приобретение жилья). То есть с организацией, предоставившей кредит, должен быть заключен договор, в котором указана цель кредита: приобретение либо строительство жилья на территории Российской Федерации согласно пп.4 п.1 ст.220 НК РФ. Получить вычет с нецелевого кредита нельзя, даже при условии покупки недвижимости за счет данных средств.

Рассмотрение происходит в течение 4-6 месяцев. Так же при регистрации и подтверждении личного кабинета на сайте ФНС, можно подать все документы электронно, подписав их электронной подписью. Кто должен подавать и можно ли сдать вместо другого человека? Нередко можно услышать вопрос: кто имеет право подавать документы на налоговый вычет по ипотеке? Подавать заявление на получение налогового вычета может только собственник, либо супруги. При этом для этих категорий не предусмотрена необходимость сдавать все по нотариальной доверенности.

После завершения оформления ипотеки, на руках новоиспеченного владельца остается договор с банком с приложенным графиком платежей. Последний не понадобится при подаче документов в ИФНС на налоговый вычет за купленную недвижимость. Но если вы обратились повторно для возврата процентов с ипотеки – наличие графика обязательно.

Покупателям недвижимости по ипотеке государством предоставляется возможность возврата определенной суммы в виде имущественного налогового вычета. Какие документы нужны для возврата налога за квартиру по ипотеке? Многим гражданам, имеющим право на возврат НДФЛ, эта процедура не всегда является знакомой, многие даже не представляют, как правильно вернуть потраченные на покупку жилья денежные средства.

Важно! Подача документов на возврат налога за квартиру в ипотеку имеет определенную специфику, получение вычета сопровождается некоторыми сложностями, поэтому иногда лучше обратиться за помощью к юристам.

- Все случаи уникальны и индивидуальны.

- Понимание основ закона полезно, но не гарантирует достижения результата.

- Возможность положительного исхода зависит от множества факторов.

Перед тем, как изучать список документов на возврат подоходного налога за покупку квартиры, необходимо разобраться с перечнем объектов недвижимого имущества, за которое можно получить вычет. Пп. 2 п. 1 ст. 220 НК РФ говорит о возможности предоставления имущественного вычета лицам, покупающим или строящим жилье. К категории жилья относятся только:

- комнаты;

- квартиры;

- жилые дома;

- доли в жилых объектах;

- суммы расходов на покупку еще не завершенного строительства жилья.

Это означает, что сараи, гаражи, жилые строения и иные подобные объекты к категории жилья не относятся.

Часто возникают проблемы с оформлением вычета при покупке доли/долей квартиры или жилого дома. Налоговый орган считает, что правом на вычет могут воспользоваться только покупатели доли жилого помещения с отдельным входом. Поэтому в список документов для возврата налога по ипотеке при покупке доли жилого объекта входит план БТИ и зарегистрированный договор о приобретении доли в жилом помещении.

Правом на возврат денег по НДФЛ обладают граждане, которые:

- купили или построили жилье не для целей предпринимательства;

- имеют официальные доходы, с которых взимается подоходный налог;

- более 183 календарных дней в году подряд проживают на территории России.

Важно! При покупке жилья у близких родственников НДФЛ не возвращается. Невозможно получить имущественный вычет при покупке квартиры за счет материнского капитала, бюджетных средств, денег работодателя, иных лиц.

Список документов для возврата налога при покупке квартиры в ипотеку определяется выбором способа получения денег. Вы можете получить вычет через ИФНС или работодателя. Для обращения в ИФНС до 1 апреля года, следующего за отчетным, вам нужно предоставить в налоговую службу по месту регистрации документы для возврата налога при покупке квартиры в ипотеку:

- декларацию по форме 3-НДФЛ;

- заявление с просьбой о предоставлении имущественного налогового вычета и/или о возврате излишне уплаченного налога из бюджета;

- справку по форме 2-НДФЛ с официального места работы;

- ипотечный договор, заключенный с банком.

Документы на возврат налога при покупке квартиры в ипотеку должны содержать:

- информацию об основаниях получения вычета (покупка квартиры);

- паспортные данные заявителя, место его проживания, данные для связи;

- указание суммы, на которую он претендует;

- перечисление приложений к заявлению;

- сведения о банковском счете для зачисления денег.

Важно! Подтверждением покупки квартиры в собственность является свидетельство о госрегистрации права собственности на нее. Если гражданин купил жилье в строящемся доме, он подает копию договора на право приобретения квартиры в строящемся доме, а также акт о передаче квартиры.

Документы на возврат подоходного налога за квартиру в ипотеке должны содержать копии актов приема-передачи закупленных материалов, кассовых и товарных чеков, банковских выписок о перечислении денежных средств, квитанций к приходным ордерам.

При покупке жилого дома и доли в нем при определении имущественного вычета могут учитываться расходы на:

- стройматериалы и отделку;

- разработку проектно-сметной документации;

- покупку недостроенного жилого дома;

- работы и услуги, связанные с отделкой и достройкой дома, оснащением его системами коммуникаций.

Для получения вычета при покупке квартир, комнат и долей в них, необходимо предоставить подтверждение расходов на:

- покупку комнаты, квартиры, долей в них или прав на жилую недвижимость в строящемся доме;

- отделочные материалы;

- работы по отделке квартиры/комнаты.

Важно! Для получения денег имеет решающее значение корректное оформление договора. Кредит должен иметь статус целевого.

При целевом кредите обязательным является указание направление кредитных средств на покупку квартиры и отделку. Для договора купли-продажи — указание на приобретение права на еще недостроенный жилой дом или квартиру без отделки. Только в этом случае к вычету примут расходы на отделку и достройку жилья.

Если вы хотите произвести налоговый вычет через работодателя, то по месту работы подается тот же перечень документов, кроме декларации 3-НДФЛ. Камеральная проверка документов на вычет занимает 30 дней. По ее итогам налогоплательщик, претендующий на вычет, получает уведомление из ИФНС, которое нужно отнести в бухгалтерию вместе с заявлением о предоставлении имущественного налогового вычета на имя руководителя юрлица. Граждане вправе подавать подобные заявления нескольким работодателям.

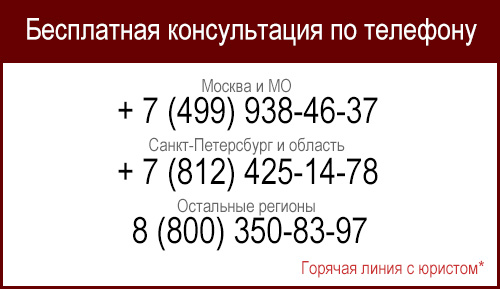

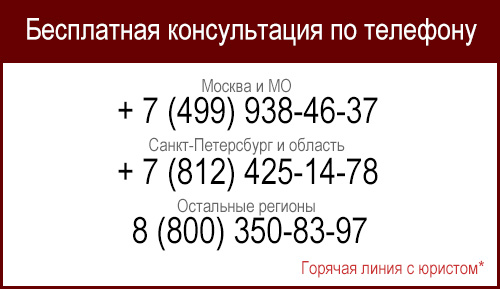

По вопросам, связанным с уточнением перечня документов для получения возврата НДФЛ по ипотеке, грамотному заполнению декларации мы рекомендуем вам обратиться к нашим специалистам через онлайн-форму обратной связи или по телефонам, указанным на нашем сайте.

Покупка собственного жилья долгожданная и очень финансово весомое приобретение для многих граждан. Возможность частично снизить расходы предусмотрены законодательством РФ. Как оформить эту процедуру, условия ее проведения, какие необходимы документы – на все эти важные вопросы, вы найдете ответы в нашей статье.

Юридическим языком это называется имущественный налоговый вычет. Представляет собой реверс 13% оплаченной ранее пошлины. Сумма возврата насчитывается от общей стоимости жилья, и может также включать другие финансовые траты, в том числе проценты по ипотеке. Основным условием является то, что ранее вы оплачивали 13% налог, то есть были официально трудоустроены, получали белую зарплату с которой ваш работодатель платил причитающиеся налоги.

Возврат стоимости жилья является изъявительной процедурой, то есть инициатива должна исходить от гражданина, автоматически возврат денег не происходит.

Компенсация за покупку квартиры осуществляется с обязательным указанием в заявлении цели использования капитала. Законодательством предусмотрены такие варианты:

- В счет уменьшения стоимости приобретенного жилья;

- Покупки земельного надела для строительства жилья или, на котором оно расположено;

- На сокращения суммы по процентам, начисленным банком по целевому кредиту на приобретение жилья;

- На ремонт приобретенного жилья, при условии, что оно приобретено у строительной компании с нулевой отделкой.

В эту схему не попадает жилье купленное у взаимосвязанных лиц, а именно: прямых родственников (родителей, братьев и сестер, супругов и т. п.), партнера по бизнесу, работодателя. Возврат капитала при покупке жилой недвижимости можно сделать только один раз, но на каждого собственника, в том числе и несовершеннолетних детей, которые получат свою часть компенсации при трудоустройстве, достигнув совершеннолетия.

Порядок оформления на возврат налога зависит от того, каким способом вы решили его получить:

- Через налоговую всю сумму за год или несколько лет;

- Через работодателя, путем снятия с зарплаты обязательств по оплате ежемесячно 13%.

Наиболее популярный способ – это реверс через налоговую, так как позволяет сразу получить всю сумму. В этом случае процедура оформления состоит из следующих этапов:

- Написать заявление;

- Подготовить и заполнить необходимые документы;

- Передать бумаги для оформления реверса в налоговую;

- Ждать обратную связь с налоговой инспекции.

Важным является собрать с первого раза и правильно заполнить все необходимые для процедуры документы.

Перечень необходимых бумаг следующий:

- Заявление о возврате налога;

- Оригинал заполненной декларации по налогам (форма 3-НДФЛ);

- Реквизиты отдельно открытого счета для получения возвратного капитала;

- У работодателя запросить справку 2-НДФЛ (с каждого места работы за весь период, если вы их меняли). В инспекцию предоставляется оригинал;

- Документы, подтверждающие право собственности на жилье (заверенные копии договора купли-продажи/долевого участия);

- Паспорт. Требуют не всегда, если запросят, то заверенную личной подписью копию;

- Платежные квитанции об оплате жилья (заверенные копии);

- Заверенная копия свидетельства о регистрации жилища. При долевом участии этот документ не стоит предоставлять;

- Заверенная копия акт приема-передачи жилой недвижимости.

При покупке недвижимости в кредит, возврат денег можно получить за выплаченные банку проценты по займу. Для этого дополнительно необходимо предоставить заверенную копию банковского кредитного договора и оригинал справки с банка о выплаченных ему процентах. В случае приобретения недвижимости в супружескую совместную собственность, к пакету бумаг добавляют заверенный договор долевого участи и брачное свидетельство. При запросе реверса налога на ребенка, предоставляют его свидетельство о рождении и заявление о расчете долей. В случае использования полученных денег на ремонт, необходимо предоставить заверенные копии: платежных документов по ремонтным расходам и контракта на ремонтные услуги.

Копии заверяются двумя способами:

- Лично – на каждой странице необходимо написать: «Копия верна», поставить подпись, ее расшифровку и дату;

- Обратиться к юристу, которому придется заплатить за услуги.

Срок по возврату денег на карту за покупку осуществляется в течение от 3 до 40 дней. Это обусловлено бюрократическими издержками. По закону на это отводится 30 дней с момента поступления запроса в банковскую систему, а также предоставляют время на обработку запроса.

Документы необходимо подать в налоговую инспекцию по месту регистрации жилья. Пакет бумаг должен быть максимально полным, во избежание дополнительных запросов, которые вызывают отсрочку принятия решения. Все копии должны быть заверенными. Декларация о доходах заполнена без ошибок.

Заявление в налоговую на возврат денег за покупку квартиры заполняется в свободной форме. К основным моментам, которые стоит учесть относят:

- Важно указать правильную статью НК. Для имущественного вычета — это 78 статья;

- Код КБП по имущественному налогу необходимо запросить в налоговой на момент заполнения документов, так как он динамичный и постоянно меняется;

- Код ОКТМО – это код вашего региона.

В инспекцию на досках объявлений висят образцы заполнений, которыми можно воспользоваться.

Налог с продажи квартиры платит собственник. Размер процента зависит от таких критериев:

- Сколько лет недвижимость находилась в его собственности;

- Стоимости сделки;

- Кадастровой оценки;

- Дополнительных расходов на покупку.

Возврат денег при покупке квартиры 13 процентный налог для пенсионеров положен только для тех, кто работает или получает доход, с которого платит 13% пошлины. В 2011 году был принят закон о переносе для пенсионеров реверса налога, но он распространяется только на четыре года и при условии, что в эти года оплачивался налог в 13%. Это означает, что подать документы на возврат налогового вычета можно только в следующем после покупки жилья году. Например, если квартира была приобретена в 2017, то документы передаются в уполномоченный орган в 2018 и вычет будет получен за период 2014-2017, то есть исключительно за предыдущие четыре года.