Некоторые клиенты полагают, что взяв кредит в стороннем банке, можно спустя несколько месяцев передумать, перевести кредит из другого банка в Сбербанк и спокойно продолжать оплачивать заем уже на новых условиях. Придется вам разочароваться. Перевод кредита в Сбербанк это ни что иное, как рефинансирование, и оно доступно лишь в строго определенных случаях и при определенных условиях. Давайте с ними познакомимся, и все сразу станет ясно.

На сегодняшний день Сбербанк предлагает очень хорошие условия перевода кредита из другого банка. От 12,5 до 13,5 процентная ставка, сумма до 3 млн. и срок до 5 лет. Однако для того чтобы воспользоваться этим предложением, на заемщике должен «висеть» кредит с определенными характеристиками.

- Прошло уже не меньше 180 дней, со дня заключения кредитного договора.

- До окончания срока договора осталось не меньше 90 дней.

- Кредит никогда ранее не подлежал реструктуризации.

- Задолженность своевременно погашалась без просрочек в течение последнего года.

Количество кредитов и их назначение большой роли не играют, главное, чтобы они все соответствовали вышеуказанным требованиям. Прелесть в том, что если заемщик выплачивает несколько кредитов в двух или трех сторонних банках, Сбербанк может их выкупить и объединить в один. Вместо двух-трех ежемесячных платежей в разное время, заемщик получит возможность вносить всего один платеж 1 раз в месяц. Во-первых, это удобно, а во-вторых, это приведет к тому, что вы сэкономите на процентах. Кроме того размер ежемесячного платежа будет значительно уменьшен, а срок выплаты может быть увеличен.

Одобряя рефинансирование, Сбербанк предлагает клиенту, не увеличивая ежемесячный платеж, взять дополнительную сумму на расходы.

Большой плюс еще и в том, что процентная ставка при переводе кредита из другого банка фиксированная. Что это значит? Если совокупная сумма переводимых кредитных обязательств меньше 500 000 рублей, то при одобрении рефинансирования заемщик получит ставку не больше и не меньше 13,5% годовых. Ну а если сумма превышает 500 000 рублей, тогда ставка будет 12,5%. Рефинансировать можно обязательства на сумму не меньше 30 000 рублей. Срок нового кредита в Сбербанке не должен быть меньше 3 месяцев и больше 5 лет.

Некоторые клиенты интересуются: можно ли перенести кредит в Сбербанк в том случае, если это не потребительский, а ипотечный кредит? Также спрашивают: можно ли рефинансировать несколько кредитов в Сбербанке, если один из них ипотечный, а остальные потребительские? Если требуется рефинансировать только ипотеку, тогда можно рассчитывать на ставку от 9,5% годовых при условии, что сумма кредита не меньше 500 000 рублей, а срок не больше 30 лет. Если рефинансировать нужно ипотеку и несколько потребительских кредитов – ставка будет от 10% годовых при вышеупомянутых сумме и сроках.

Если ваш кредит соответствует вышеупомянутым требованиям и вас устраивают условия, то можно подавать заявку в ближайшее отделение Сбербанка. Заявку не нужно заполнять заранее, но нужно собрать некоторые документы.

- Кредитные договоры с другими банками.

- Трудовую книжку или другую документацию, которая подтвердит вашу занятость.

- Финансовые документы, которые подтвердят ваш текущий уровень дохода.

Обеспечение по рефинансируемому кредиту банк не потребует, так что не придется думать о предмете залога или о том, кто пойдет поручителем. Также не нужно обращаться в тот банк, где вы платите кредит, за подтверждением погашения части займа. Эту информацию Сбербанк получит сам.

Придя в ближайшее отделение Сбербанка с документами, вы заполните заявку. По поводу каждого пункта заявки вас проконсультирует менеджер, так что заранее этот документ лучше не заполнять. После того как вы сделаете все необходимое, менеджер уведомить вас о принятии заявки и о сроках ее рассмотрения и одобрения. В случае если рефинансирование будет одобрено, вы получите новые возможности, для того чтобы поправить свое финансовое положение.

Насколько затянется «переброска» кредита из одного в другой банк? Сколько Сбербанк будет решать этот вопрос? На самом деле все индивидуально, но общие сроки в инструкции все-таки прописаны. Если клиент предоставляет весь необходимый пакет документов вместе с заявкой, а менеджер под роспись принимает его, то банк берет на себя обязательства рассмотреть заявку в течение 2 рабочих дней. По истечении 2-х дней Сбербанк обязан уведомить заявителя о своем решении.

Если решение положительное, тогда Сбербанк должен принять все меры, для того чтобы реализовать перевод кредита в течение 30 календарных дней. Как только все будет сделано, банк уведомит плательщика кредита о том, что он может вносить ежемесячный платеж по новому рефинансированному займу.

Итак, перевод кредита в Сбербанк из стороннего банка возможен, не во всех случаях. Если это удастся осуществить, то общий ежемесячный платеж по денежным обязательствам сократится почти в два раза. Стоит за это побороться, как думаете?

После оформления всех необходимых документов составляется новый договор. Если перекредитование происходит в банке первоначального оформления займа, то новый кредит зачисляется на тот же счет. Денежные средства будут доступны клиенту на следующий день после одобрения заявки банком, а в некоторых случаях, и в день оформления. В эту же дату происходит списание средств в счет погашения действующего займа. С этого момента сумма доступна для пользования заемщиком. Он может потратить ее на собственные цели, а может погасить другие действующие займы.

В 2017 году наблюдается рекордное для российского финансового рынка снижение процентной ставки по ипотеке. Средняя ставка сегодня составляет 10% (данный параметр напрямую зависит от конкретного банка). В связи с этим граждане, оформившие ипотечные займы несколько лет назад, задаются вопросом: можно ли перекредитовать ипотеку под меньший процент?

- Потенциальный заёмщик должен иметь действующее гражданство РФ;

- Потенциальный заёмщик должен быть зарегистрирован по месту жительства в одном из регионов РФ, где есть отделение этого банка;

- Потенциальный заёмщик представить документы о том, что у него есть постоянный доход.

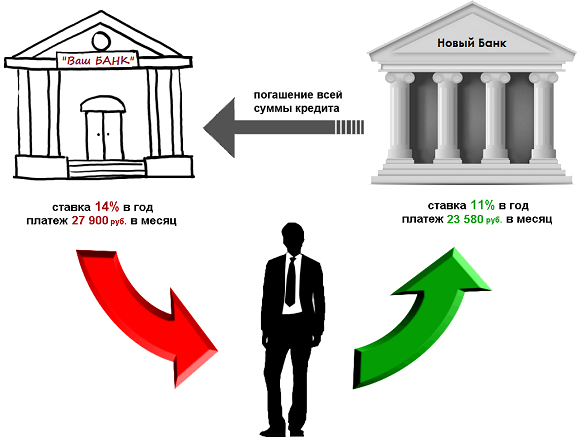

Каждый заемщик хотел бы оформить перевод кредита в другой банк на более выгодных условиях. Такое решение укрепляет и улучшает позицию заемщика. Многие банки, заинтересованные в привлечении добросовестных клиентов, предлагают перевод кредита к себе. Или, как это правильно называется, рефинансирование.

- если возникает необходимость снизить платежи, то увеличивается срок, на который предоставляются заемные средства, а это приводит к повышению переплаты;

- нередко получается очень высокая сумма одного кредита, поэтому некоторые банки требуют от заемщика обеспечения, в качестве которого могут выступать поручители или недвижимое имущество, находящееся в собственности клиента;

- не допускается выполнять это действие для заемщиков, у которых в процессе погашения займов возникали просрочки;

- принимается решение достаточно долго, поскольку банк проверяет потенциального заемщика с особой тщательностью, чтобы быть уверенным в гарантированном возврате средств;

- возникает необходимость собирать большее количество документации.

Перекредитовать ипотеку с понижением процента возможно только при условии безупречной кредитной истории. Ипотечное кредитование предусматривает выдачу крупных сумм, невыплата которых ведет к серьезным убыткам для банка. Для перекредитования жилья понадобится заново собирать все справки и документы.

Сегодня все больше физических лиц стали прибегать к перекредитованию, потому что это на самом деле выгодно. Таким образом можно снизить процентную ставку, объединить несколько займов в один, изменить срок или условия кредитования, получить дополнительные средства.

Обычно каждый заемщик при поиске организации, в которой он будет брать заемные средства, ориентируется на предлагаемые условия — а именно на ставку процента, легкость оформления и наличие дополнительных комиссий. Однако нередко возникает ситуация, когда, уже уплачивая средства по кредиту, возникает предложение другого банка, являющееся очень выгодным и интересным по сравнению с имеющимся займом. В этом случае возникает вопрос, как перевести кредиты в другие банки.

Данный процесс является рефинансированием, которое предлагает практически каждая банковская организация, поскольку с его помощью можно привлечь множество ответственных и платежеспособных клиентов.

За счет рефинансирования имеется возможность снизить процентную ставку или увеличить срок кредита. Это влияет положительно на ежемесячные платежи.

При обращении в банк, в который планируется переводить оформленный займ, люди сталкиваются с необходимостью соответствовать определенным требованиям и условиям. Наиболее часто к ним относится:

- возраст должен находиться в пределах от 21 до 65 лет;

- обязана иметься постоянная прописка в том регионе, в котором находится отделение банка, а также, где планируется осуществить рефинансирование;

- наличие официального дохода, являющегося оптимальным для гашения нового займа в соответствии с условиями договора;

- стаж работы должен быть больше 1 года;

- допускается осуществить данное кредитование только в отношении нескольких видов займов, к которым относится потребительская ссуда или автокредит, ипотека или долг по кредитной карте;

- остаток срока оформленного займа должен быть больше 3-месяцев;

- выдаваться кредит должен только в рублях;

- не оформлены другие займы;

- денежные средства по займу вносятся уже больше года;

- гасится по имеющемуся займу долг ежемесячными платежами;

- не должно быть никаких просрочек по этому кредиту.

Поэтому, если у заемщика существуют просрочки или иные проблемы, связанные с уплатой средств по уже имеющемуся кредиту, то перевести его в другую банковскую организацию будет невозможно.

Осуществить весь процесс можно в нескольких простых действиях:

- первоначально следует посетить отделение банка, в котором имеется оформленный займ, чтобы узнать, какова задолженность;

- в выбранную банковскую организацию надо подать заявку на проведение рефинансирования, причем большинство современных учреждений предлагают несколько способов для осуществления данного процесса, поэтому выполнить его можно при личном посещении отделения или с помощью официального сайта, а также допускается позвонить в организацию и оставить заявку;

- надо подождать некоторое время, в течение которого сотрудники учреждения принимают решение относительно выдачи кредита;

- если будет получено положительное решение, то заемщик должен прийти в организацию с определенным пакетом документов, дабы оформить договор;

- переводится кредит в новый банк, после чего банковский займ гасится по новым условиям, которые являются более выгодными.

Стоит сказать, что нередко заемщики получают отказ в осуществлении процедуры рефинансирования, причем банки имеют право не оповещать о причинах такого решения. Наиболее часто это связано с плохой кредитной историей или с низким доходом.

Кроме этого, не всегда рефинансирование является выгодным. Это связано с тем, что некоторые банки могут устанавливать дополнительные комиссии, а также нередко приходится вновь страховать квартиру, автомобиль или жизнь и здоровье гражданина в новой страховой компании. Все это несет за собой дополнительных трат, поэтому рефинансирование может оказаться убыточным.

Нередкой случается так, когда один заемщик оформляет сразу несколько займов. Это приводит к тому, что переплаты получается высокими, а также должник обязан постоянно помнить о том, когда именно должны вноситься платежи по тому или иному кредиту. Поэтому возникает необходимость перевести все кредиты в один займ.

Многие банковские организации предлагают данную возможность, причем это является выгодным для заемщика решением, потому что у него образуется единственный кредит, по которому уплачивается определенная сумма денег в месяц. Помимо этого человек может легко отслеживать изменения по займу.

Данный процесс называется оформлением нового консолидирующего кредита. Он предназначается не только для объединения нескольких ссуд, но и дополнительно позволяет снизить ежемесячные платежи. В связи с этим обычно устанавливается достаточно существенный срок, на который выдаются средства.

Наиболее простым считается объединение кредитов, оформленных в одном банковском учреждении. Для этого достаточно посетить банк, подать заявку на объединение и с работником организации оговорить все условия консолидирующего займа.

Более сложным считается перевод в один банк кредитов, оформленных в различных банках. В этом случае уместно оформление нового займа, которым гасятся все остальные долги.

Перевести все кредиты или один займ в другой банк можно на выгодных условиях. Данный процесс обладает многими плюсами, но и не лишен недостатков. Положительные моменты следующие:

- снижаются затраты времени и сил, которые тратятся человеком на погашение различных займов, поскольку после образования одной ссуды надо помнить только одну дату ежемесячного платежа;

- обеспечивается формирование хорошей кредитной истории — засчитывается погашение всех имеющихся ссуд;

- обычно при оформлении нового кредита выбирается банк, предлагающий невысокую ставку процента, а также могут отсутствовать дополнительные комиссии, поэтому перевод выгоден для заемщика в плане уменьшения переплаты;

- можно снизить ежемесячный платеж, если выбрать достаточно значительный срок займа.

Однако данное действие не лишено существенных недостатков, о которых должен помнить каждый заемщик. И они такие:

- если возникает необходимость снизить платежи, то увеличивается срок, на который предоставляются заемные средства, а это приводит к повышению переплаты;

- нередко получается очень высокая сумма одного кредита, поэтому некоторые банки требуют от заемщика обеспечения, в качестве которого могут выступать поручители или недвижимое имущество, находящееся в собственности клиента;

- не допускается выполнять это действие для заемщиков, у которых в процессе погашения займов возникали просрочки;

- принимается решение достаточно долго, поскольку банк проверяет потенциального заемщика с особой тщательностью, чтобы быть уверенным в гарантированном возврате средств;

- возникает необходимость собирать большее количество документации.

Таким образом, рефинансирование предлагает возможность перевести кредит из одного банка в другой. Консолидирующий займ дает возможность объединить несколько ссуд в одну. Данные процессы обладают как плюсами, так и минусами, поэтому заемщики должны заранее убедиться в выгодности и целесообразности любой процедуры.